Евгений Онегин

Рецессия в США может не наступить еще около 2-х лет

- 25 ноября 2017, 11:16

- |

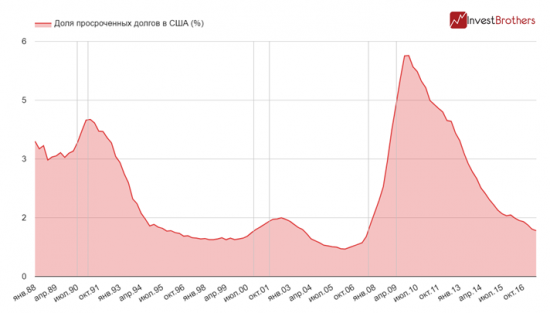

Объем просроченной задолженности в США продолжил снижаться – по итогам 3-го квартала 2017 г. он опустился к новым минимума десятилетия.

К началу четвертого квартала текущего года общая доля просроченной задолженности в Соединенных Штатах опустилась до 1,17%, чего не было с третьего квартала 2007 г. По сравнению с показателями предыдущего квартала “просрочка” снизилась на 0,3 базисных пункта.

В пиковые значения 2009-2010 г. объем проблемной задолженности возрастал до 5,64%.

Традиционно доля невозвратных кредитов начинает расти за несколько кварталов до наступления рецессии в США. Так было в начале 90-х, в начале 2000-х и в 2007-2009 гг. К примеру, перед последним спадом экономической активности “просрочка” начала расти за семь кварталов до его начала – с третьего квартала 2006 г., то есть почти два года. Такой же срок был и в 2000-х.

Резюме

Если опираться на эти показатели, то США могут столкнуться с рецессией минимум только через два года. Напомним, что причиной “Ипотечного кризиса” стал массовый невозврат долгов по ипотечным займам. То есть, обычно проблемы приходят именно с долгового рынка.

( Читать дальше )

- комментировать

- 15 | ★3

- Комментарии ( 5 )

В США возобновилась череда банкротств нефтяных компаний

- 21 ноября 2017, 09:15

- |

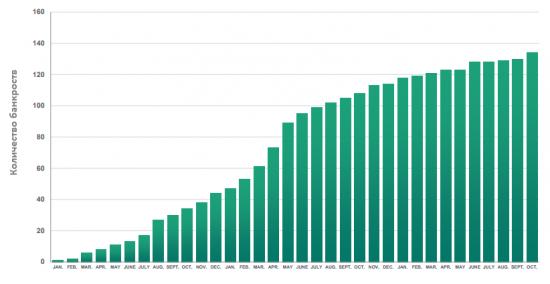

После небольшого перерыва в июле американская нефтяная промышленность опять столкнулась с банкротствами. За третий квартал 2017 г. о невозможности погашения долга объявили шесть компаний.

Самое большое количество банкротств, как по численности, так и по объему произошло в октябре. В прошлом месяце их состоялось четыре на общую сумму в 407 млн долларов, причем основной вклад бы внесен всего одной организацией – Castex Energy Partners LP. Компания не смогла погасить задолженность на 404,6 млн долларов. Это крупнейшее банкротство с февраля текущего года.

По сравнению с прошлым годом нефтяники Северное Америки чувствуют себя гораздо лучше. Если за первые девять месяцев 2016 г. о несостоятельности объявило 64 компании, то за это же время 2017 г. лишь 22.

В общей сложности в текущем году кредиторы не получили своих средств обратно на сумму в 5,6 млрд долларов. К крупным банкротствам 2017 г. можно отнести 4 случая, где сумма невозврата превысила 400 млн долларов. Остальные 18 были относительно скромными.

( Читать дальше )

“Умные деньги” готовятся к падению цен на нефть?

- 20 ноября 2017, 14:32

- |

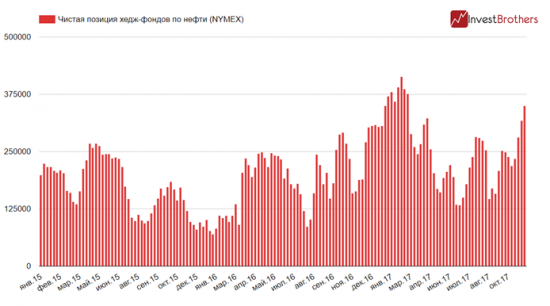

В то время как хедж-фонды продолжают наращивать длинные позиции по нефти, толкая ее вверх, “умные деньги” уже не первую неделю увеличивают свои ставки на ее падение.

По состоянию на 14 ноября в портфелях хедж-фондов находилось 413,4 тыс. длинных и 63,6 тыс. коротких контрактов. Таким образом, чистая длинная позиция по нефти выросла до 349,7 тыс. контрактов, увеличившись за неделю на 31,9 тыс. контрактов. Так много на рост нефтяных цен не ставили с марта 2017 г.

В то же самое своп-дилеры продолжили накапливать короткие позиции по сырью. Напомним, что своп-дилерами признаются как спекулятивные хедж-фонды, которые снижают свои риски, связанные с физическими товарными сделками, так и традиционные производители сырья. Однако если Managed Money могут совершать сделки от лица клиентов, то своп-дилеры делают это от себя лично. Объем их чистого “шорта” достиг очередного максимума – 554,5 тыс. контрактов или 31 млрд долларов.

( Читать дальше )

Россию ждет распродажа активов на 3,1 млрд долларов

- 19 ноября 2017, 00:11

- |

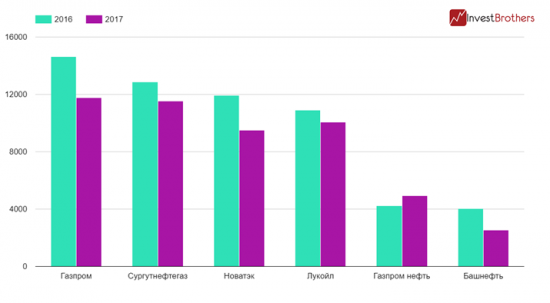

На прошедшей неделе Норвежский суверенный фонд объявил о том, что собирается продать все принадлежащие ему акции всех нефтяных компаний мира. Сколько инвестиций он сделал в российские корпорации?

По данным. опубликованным на официальном сайте фонда, по состоянию на конец прошлого года он держал в России 4,9 млрд долларов. Из которых 2,2 млрд в ОФЗ и 2,7 млрд в акциях разных компаний.

Ранее в этом году норвежский фонд сообщил, что собирается выйти и из всех валют развивающихся стран, то есть из российских ОФЗ в том числе.

Что касается нефтяных компаний, куда вложены средства норвежских граждан, так их в нашей стране шесть – это “Газпром”, “Сургутнефтегаз”, “Новатэк”, “Лукойл”, “Газпром нефть” и “Башнефть”. Если фонд не совершал в отношении данных компаний никаких действий в течение 2017 г., то к сегодняшнему дню в них вложено около 50,3 млрд рублей. Причем за 2017 г. норвежский фонд не заработал на бумагах, а потерял – убыток составил около 8,3 млрд рублей.

( Читать дальше )

ЦБ сообщил о падении спроса иностранцев на российские активы

- 17 ноября 2017, 19:28

- |

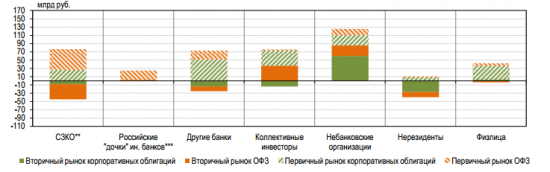

Иностранные инвесторы заметно снизили свой интерес к российским активам, как к ОФЗ, так и к валюте, отметил Центральный банк.

“Интерес иностранных инвесторов к российским активам постепенно снижается на фоне сокращения глобального спроса на рисковые активы. Эта тенденция свойственна как валютному рынку, так и рынку ОФЗ”, сообщил Банк России в своем ежемесячном обзоре “Ликвидность банковского сектора и финансовые рынки”.

Снижение ставок на рубль ЦБ связывает с уверенностью инвесторов в скором ужесточении монетарной политики ФРС. “На российском рынке это нашло отражение в сокращении продаж/росте покупок валюты нерезидентами с одновременным сокращением их кредитования в сегменте валютных свопов. В этих условиях поддержку рублю оказывали растущие цены на нефть, которые по итогам месяца прибавили 5,8%”, отметил Банк России.

Также регулятор подтвердил опасения на счет снижения спроса на долговые бумаги России со стороны нерезидентов. В итоге за октябрь иностранные нетто-покупки ОФЗ составили лишь 14,2 млрд рублей, против 74,8 млрд в сентябре.

( Читать дальше )

Россия начала постепенно продавать гособлигации США?

- 17 ноября 2017, 09:23

- |

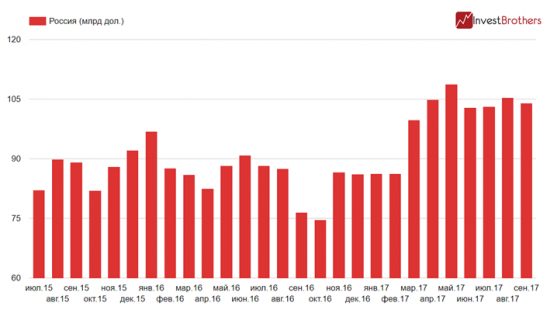

Впервые за последние три месяца Россия решила уменьшить свои вложения в американские облигации США.

По итогам сентября Россия владела гособлигациями Соединенных Штатов на сумму в 103,95 млрд долларов, что на 1,4 млрд долларов меньше, чем это было в августе.

Напомним, что начиная с марта 2017 г. финансовые власти нашей страны постепенно увеличивали вложения в государственный долг США. Максимум был достигнут в мае текущего года, когда 108,7 млрд долларов наших резервов находилось в гособлигациях Америки. В последствии в июне сумма была снижена до 102,9 млрд долларов, после чего объем средств продолжил расти, вплоть до сентября.

Скорее всего, снижение вложений в облигации США связаны с их продажей. В августе структура инвестиций была следующая: 97,8 млрд долларов в долгосрочных бумагах и 7,6 млрд в краткосрочных. В сентябре она немного изменилась: 93,8 млрд в долгосрочных и 10,1 млрд в краткосрочных.

( Читать дальше )

Мелкие спекулянты побежали скупать нефть

- 16 ноября 2017, 16:30

- |

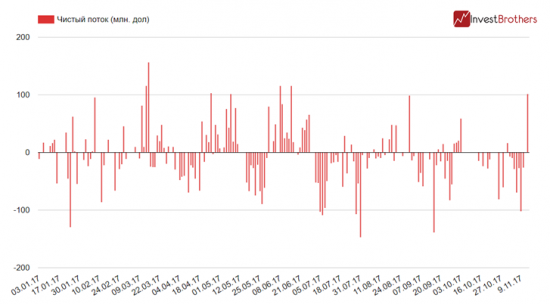

Рядовые спекулянты решили, что нефть имеет все шансы продолжить свой рост и понесли свои деньги в сырьевые фонды.

Биржевой фонд ETS USO, чьей основной деятельностью является вложение средств во фьючерсные контракты на нефть, зафиксировал рекордный с 15 июня 2017 г. дневной приток денежных средств. За сутки инвесторы и спекулянты принесли в фонд 101,42 млн долларов. Причем сделали они это после семидневного беспрерывного оттока, в течение которого забрали порядка 273,5 млн долларов.

Напомним, что в ноябре котировки на нефть установили новый рекорд года, добравшись до 64,65 долларов за баррель, после чего последовала коррекция до 61,3 долларов. Скорее всего, именно она послужила поводом для смены настроений среди спекулянтов. Обвал цен во вторник они восприняли как хороший повод для входа в нефть.

Резюме

Сегодня на рынке “черного золота” сформировалась неоднозначная картина. С одной стороны, присутствует значительный дефицит сырья. С другой, американская промышленность вышла на новые максимумы по его добыче, да и резервы страны перестали падать. Также существуют и другие признаки перегрева цен.

( Читать дальше )

Может уже пора покупать акции “Магнита”?

- 15 ноября 2017, 22:50

- |

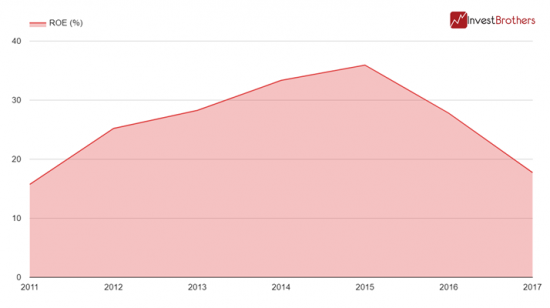

За два месяца акции “Магнита” потеряли в стоимости более 42%. После столь сильной коррекции невольно задумываешься, а не купить ли подешевевшие бумаги? Попробуем разобраться, стоит ли сегодня покупать акции.

На наш взгляд, акции “Магнита” являются крайне поучительным примером поведения рынков. Сначала, когда компания начала из года в год показывать более высокие показатели, инвесторы активно скупали ценные бумаги “Магнита”, тем самым завысив их стоимость. К примеру, в 2010-2011 гг. показатель Цена/Прибыль находился на уровне в 27.

Почему инвесторы продолжали покупать акции, даже несмотря на завышенную цену? Ритейлер имел по сравнению с другими участниками рынка крайне высокую рентабельность собственного капитала – в 2010-2015 г. она колебалась от 16% до 36%. В 2016 г. ситуация стала меняться и она упала до 28%, а в текущем году опустилась и вовсе до 18%. Но это по-прежнему выше, чем на рынке и у “Дикси” в частности.

( Читать дальше )

Сколько Минфин уже заработал на падении рубля?

- 15 ноября 2017, 13:20

- |

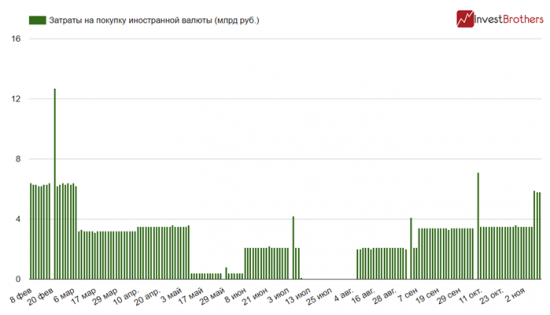

Российский Минфин начал скупать валюту в феврале текущего года и за восемь месяцев потратил на эти цели более 520 млрд рублей.

В начале 2017 г., 8 февраля, Министерство финансов совершило первую операцию по покупке иностранной валюты за рубли. В течение первого месяца на приобретение валюты ежедневно тратилось около 6,3 млрд рублей. В последующие месяцы объем ежедневных покупок был снижен, когда до 0,4 млрд в сутки, а когда до 5,8 млрд.

За восемь месяцев активных операций Минфин купил иностранной валюты на сумму в 520 млрд рублей. Если взять средневзвешенный курс доллара к рублю, то получится примерно 8,98 млрд долларов – это около половины всего Резервного фонда России.

Средний курс доллара за все это время составил 57,9 рублей. Сегодня “американец” подскочил уже выше 60. То есть, в рублевом эквиваленте сумма увеличилась с 520 млрд до 542 млрд. Получается, что на обесценении российской валюты ведомство заработало около 22 млрд рублей.

( Читать дальше )

Российский рубль может в очередной раз наказать западных спекулянтов

- 14 ноября 2017, 16:15

- |

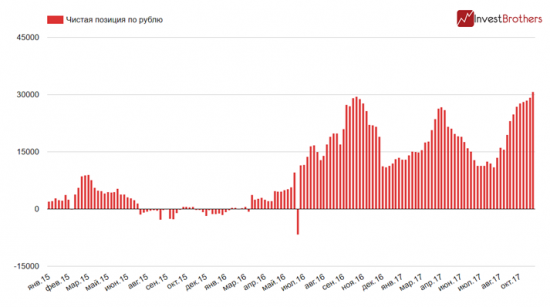

Западные хедж-фонды продолжают наращивать длинные позиции по рублю, однако опять безрезультатно.

К 07 ноября в портфелях фондов (leveraged money) находилось 45,6 тыс. длинных и 14,8 тыс. коротких контрактов по рублю. За неделю их количество увеличилось на 2 и 0,6 тыс. соответственно. Таким образом, чистая длинная позиция по российской валюте установила новый абсолютный максимум – 30,7 тыс. контрактов или 76,8 млрд рублей.

Начиная с конца августа, западные фонды начали постепенно наращивать длинные позиции по российской валюте. За это время их чистый”лонг” увеличился почти в два раза, а рубль потерял к доллару 1,6%. Получается, что покупки длинных контрактов иностранными спекулянтами никак не сказываются на курсе валюты.

Резюме

На наш взгляд, действия хедж-фондов больше отражают настроения на Западе, чем имеют влияние на рубль. Рост их длинных позиций никак не повлияло на курс российской валюты.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс