Евгений Онегин

Гегемония доллара возвращается

- 02 марта 2018, 12:08

- |

Слабость доллара, которую мы наблюдали последний год подошла к концу.

Индекс американского доллара в конце декабря 2016 г. достигал своих локальных максимумов в 103,6 п., после чего опустился до 88,3 п. Таким образом, снижение составило около 15%. Данное падение индекса соответствовало коррекции по Фибоначчи равной 0,618.

Сегодняшняя картина очень похожа на ту, что наблюдалась на рынках в конце 90-х: после продолжительного бокового движения Индекс доллара перешел к резкому росту, далее произошла коррекция в 0,618, впоследствии рост американской валюты возобновился.

Новая волна удорожания доллара по отношению к другим валютам началась в 1999 г. и продолжалась до конца 2001 г. То есть, примерно за год до обвала американских индексов. Кстати, картина 1998 г. также сильно напоминает сегодняшнюю – после серьезного и взрывного роста в начале 1998 г. индекс S&P 500 перешел к болезненной коррекции, после которой восхождение вверх возобновилось, но уже более нервозно и через год рынок перешел к падению.

( Читать дальше )

- комментировать

- 8 | ★1

- Комментарии ( 2 )

Чем Уоррен Баффетт поделился с нами в своем ежегодном “послании”?

- 28 февраля 2018, 22:46

- |

В субботу Уоррен Баффетт опубликовал традиционное письмо к инвесторам. Чем оно может быть интересно для нас и какими мыслями поделился с общественностью миллиардер?

Последнее письмо оказалось одним из самых небольших по объему с 1998 г. – всего 17 страниц. В данных посланиях Баффетт описывает деятельность своего холдинга, какие результаты были достигнуты крупнейшими компаниями, входящими в группу, какие приобретения были сделаны за прошедший год и свое видение о будущем.

Уоррен Баффетт, в отличие от его учителя Бенджамина Грэма, не учит инвестированию и крайне скупо делится своими знаниями и опытом. Однако все же дает советы через свои письма или во время интервью. Что, на наш взгляд, было интересно в послании за 2017 г.?

Интересные факты

Глава Berkshire Hathaway обратил внимание на изменение законодательства – теперь всем компаниям необходимо в своих отчетах учитывать бумажную прибыль от курсовых изменений ценных бумаг на их балансе. То есть, для тех организаций, что предпочитают покупать акции в “бычьи периоды” прибыль будет больше, а в моменты правления “медведей” напротив отчеты будут еще хуже.

( Читать дальше )

Норвежский фонд начал продажу акций крупнейших российских компаний

- 27 февраля 2018, 19:08

- |

Норвежский фонд – один из крупнейших в мире суверенных фондов – начал постепенный выход из российский активов.

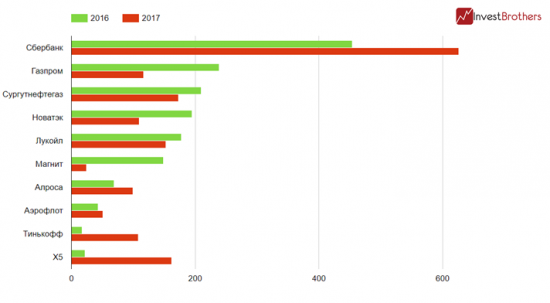

По итогам 2017 г. в портфеле фонда находилось акций российских эмитентов на сумму в 2,78 млрд долларов, что на 80 млн больше, чем годом ранее. Однако если убрать из расчетов ценные бумаги Сбербанка, объем вложений уменьшиться на 92,1 млн долларов или на 13,5 млрд рублей.

В общей сложности стоимость портфеля Норвежского фонда оценивается в 159,9 млрд рублей, за год он уменьшился на 5,2 млрд, но только благодаря Сбербанку.

За 2017 г. было пересмотрено достаточно много позиций. К примеру, фонд полностью вышел из таких бумаг, как: М.Видео, Русгидро, Ростелеком, Уралкалий. Существенно снижены доли в Ленте и Магните. К примеру, вес бывшей компании Сергея Галицкого снижен с 134 млн долларов в 2016 г., до 24,4 млн долларов в 2017 г.

Сокращению подверглись и позиции крупнейших эмитентов, за исключением Сбербанка. Сумма вложений в Газпром упала на 122 млн долларов, в Сургутнефтегаз – на 37,1 млн, в Новатэк – на 85,6 млн, в Лукойл – на 25,2 млн.

( Читать дальше )

Как изменился Газпром за последние годы?

- 22 февраля 2018, 00:17

- |

Если несколько лет назад о Газпроме можно было говорить, как о самой крупной компании России, то сегодня это можно поставить под сомнение. По капитализации компания уступает Сбербанку и Роснефти. Справедливо ли это?

По итогам 2017 г. газовая монополия может заработать порядка 820 млрд рублей чистой прибыли, тогда как Сбербанк около 770 млрд. Однако если у крупнейшего банка России прибыль с 2011 г. выросла в 2,4 раза, то у Газпрома она упала в 1,6 раза.

За это же время выручка предприятия прибавила 1,5 трлн рублей и теперь до прибыли доходит 13% суммарных средств от продаж. То есть, эффективность Газпрома снижается. То же самое можно сказать и о рентабельности активов.

За период с 2011 по 2017 гг. доходы от нефти возросли на 120%, газа – на 10%, нефтепродуктов – на 68%. То есть, значимую роль в увеличении продаж внесла Газпром нефть, а не сама монополия.

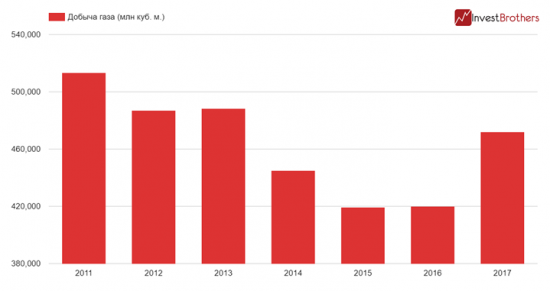

Кроме того, с 2011 г. значительно упал объем добываемого газа, если пять лет назад Газпром производил 513,2 млрд куб. м. “голубого топлива”, то в 2016 г. лишь 420,1 млрд. В 2017 г. удалось немного выправить ситуацию, подняв добычу до 472 млрд.

( Читать дальше )

Почему экономика США близка к рецессии?

- 20 февраля 2018, 09:56

- |

Долговой рынок США подает первые признаки надвигающейся рецессии.

Разница между доходностями по 30-летним и 10-летним государственным облигациям Соединенных Штатов приближается к нулю. По итогам прошлой пятницы спред между ставками составил лишь 0,26 процентных пункта, в 2010 г. он был равен 1,6 процентных пункта.

Напомним, что традиционно в период роста экономики разница между доходностями по длинными и короткими облигациям растет, а в моменты рецессии или перед ней она выравнивается и переходит в отрицательную зону.

В последний раз спред между 30-летними и 10-летними гособлигациями США был близок к нулю в 2005-2007 гг. И именно в 2007 г. в Америке начался “Ипотечный кризис”.

В глубокую отрицательную зону разница доходностей уходила еще в 1999-2000 гг., как раз прям за несколько месяцев до обвала на фондовых площадках Соединенных Штатов.

Резюме

Налоговые реформы, принятые в конце 2017 г., должны оказать поддержку экономике США. Вполне возможно, что этими действиями власти страны пытаются придать импульс деловой активности на фоне ужесточения монетарной политики.

( Читать дальше )

Российские банки установили новый рекорд по объему контролируемого ими госдолга страны

- 19 февраля 2018, 12:26

- |

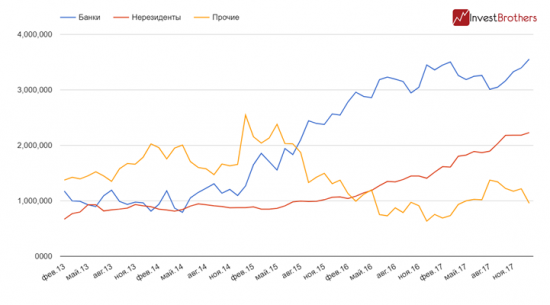

После небольшого перерыва российские банки продолжили увеличивать свои вложения в облигации федерального займа.

К началу текущего года в общей сложности на балансе кредитных организаций находилось ОФЗ на сумма в 3,55 трлн рублей, что на 156,9 млрд рублей больше, чем месяцем ранее. Таким образом, установлен новый рекорд по объему контролируемого долга со стороны банков. Предыдущий максимум был равен 3,5 трлн рублей.

За весь прошлый год банки приобрели гособлигаций на сумму в 193,7 млрд рублей, что, кстати, является самым скромным показателем по сравнению с другими участниками рынка. К примеру, нерезиденты приобрели ОФЗ на 713 млрд рублей, а прочие покупатели – на 200 млрд.

То есть, в декабре кредитные организации пополнили свои запасы гособлигаций на 81% от всего чистого годового объема.

Резюме

Российские банки с марта по июль 2017 г. продали ОФЗ чистыми на 493,8 млрд рублей, после чего купили их же на 543,8 млрд рублей. Примерно в это же время, а более точнее: с марта по сентябрь, наблюдался повышенный спрос со стороны нерезидентов – их портфель за семь месяцев увеличился на 572 млрд рублей. А вот с октября по декабрь они временно “устранились” с рынка, после чего на их смену пришли кредитные организации.

( Читать дальше )

Российский фондовый рынок продолжит свой рост

- 15 февраля 2018, 15:54

- |

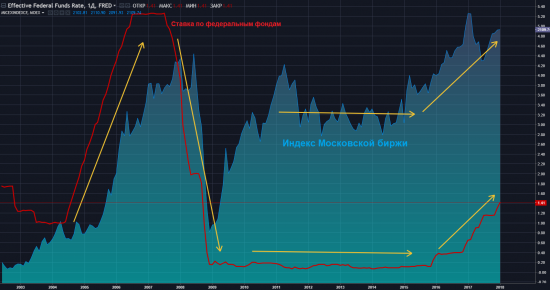

С 2004 г. появилась занимательная закономерность между ставкой по федеральным фондам США и движением российского фондового рынка.

Традиционно экономисты и финансисты опасаются повышения процентных ставок в Соединенных Штатах, предрекая выход иностранцев из активов. Но рынки ведут себя крайне непредсказуемо и зачастую наперекор всем логическим мнениям. Такая же ситуация и с российским фондовым рынком. Предсказать его движение крайне сложно, а порой невозможно из-за большого количества факторов, влияющих на него.

Однако с 2004 г. сформировалась заметная корреляция между поведением российского рублевого фондового рынка и изменением процентных ставок в США. Если ставки растут, то и Индекс Московской биржи тоже идет вверх, если ставки падают также поступает и индекс. Кроме того, если ставки стоят на месте, то и российские акции бьются в боковике.

Резюме

( Читать дальше )

Что делает Баффетт в нынешней обстановке?

- 15 февраля 2018, 11:28

- |

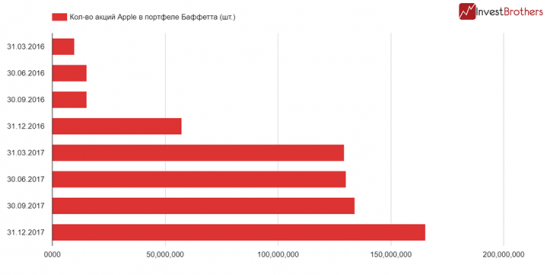

Самый успешный инвестор в мире Уоренн Баффетт не боится обвала фондовых рынков и продолжает покупать акции компаний.

Согласно отчету, который холдинг миллиардера предоставляет в Комиссию по ценным бумагам и биржам, общая стоимость всех акций в его портфеле достигла 191,2 млрд долларов.

За четвертый квартал 2017 г. Уоренн Баффетт существенно увеличил свои вложения в Apple. За три месяца он приобрел 31,2 млн акций компании из Купертино. В итоге к началу 2018 г. у Баффетта было 165,3 млн акций технологического гиганта. На сегодняшний день стоимость этого пакета составила бы 27,7 млрд долларов. Таким образом, Apple заняла самую большую долю в портфеле миллиардера – 14,5%.

Также Баффетт покупал акции Teva и Bank of New York Mellon. Заметному сокращению подвергся пакет из ценных бумаг IBM – инвестор продал 35 млн акций примерно за 5,4 млрд долларов.

Резюме

С другой стороны, Баффетт не покупал акции Apple, а перекладывал в них деньги, вырученные от выхода из IBM. Каких-то других существенных вложений миллиардер не делал, что, на наш взгляд сигнализирует о том, что на рынке становится все меньше и меньше бумаг, в которые можно направить свои деньги.

( Читать дальше )

Банковская система России обретает признаки стабильности

- 14 февраля 2018, 18:04

- |

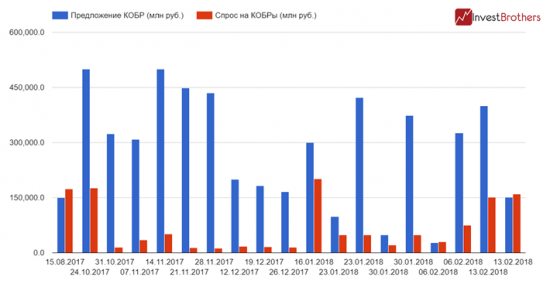

Российские банки распробовали КОБРы ЦБ – спрос на облигации наконец-то оживился.

Банк России проводит размещение купонных облигаций (КОБР) с августа прошлого года. Однако данный инструмент не пользовался популярностью среди кредитных организаций – Центральному банку с трудом удавалось привлечь хоть какие-то средства. К примеру, с 31 октября по 26 декабря спрос на бумаги в редких случаях превышал 51 млрд рублей, тогда как предложение было на сотни миллиардов.

Вчера регулятору удалось продать облигаций на 311 млрд рублей, где первый аукцион был раскуплен полностью, даже с небольшой переподпиской. Вторые “торги” оказались не столь удачными: из 400 млрд было размещено 151 млрд. Однако если сравнивать с результатами прошлого года, то текущий интерес к бумагам достаточно высокий.

Резюме

Отсутствие спроса на КОБРы в 2017 г. было связано, скорее всего, с окончанием финансового года – банки предпочитали держать ликвидность поближе к себе.

( Читать дальше )

Иностранные инвесторы с удовольствием кредитуют Россию. Этим надо пользоваться!

- 13 февраля 2018, 20:16

- |

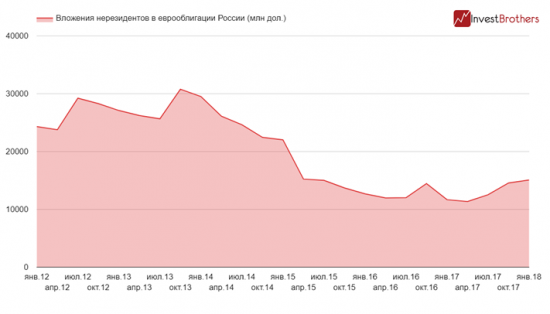

Иностранные инвесторы вопреки опасениям на счет санкций продолжают покупать российские долговые бумаги.

К началу текущего года объем вложений нерезидентов в российский госдолг возрос, причем увеличение коснулось как рублевые облигаций, так и валютные. По состоянию на 01 января иностранные инвесторы контролировали 33,1% рублевых и 37,9% валютных обязательств России. В абсолютных величинах получилось 2,2 трлн рублей и 15,1 млрд долларов.

За декабрь, несмотря на сокращение объемов рынка ОФЗ, – он снизился на 58 млрд рублей – сумма вложенных иностранцами средств возросла на 47 млрд рублей. Таким образом, увеличилась и их общая доля на рынке. До исторического максимума не хватило 0,1 процентных пункта.

По итогам всего 2017 г. иностранные инвесторы купили ОФЗ на 713 млрд рублей или 64,4% всего нового долга и на 3,4 млрд долларов еврооблигаций России. То есть в общем ими было выдано кредитов нашей стране на сумму в 911 млрд рублей.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс