Финам Брокер

Тайный ИИС, или «осторожно, хищники!»

- 27 марта 2023, 18:18

- |

Россияне все чаще сталкиваются с тем, что некоторые брокерские компании открывают им ИИС без их ведома. В результате у инвестора появляется два счета и, как следствие, получить налоговый вычет становится невозможно. По оценкам экспертов «Финама», таких историй могут быть тысячи. Почему такая ситуация возникает и что делать инвестору?

Открытие второго ИИС может быть «автоматизировано» – в заявлении на открытие счета по умолчанию может стоять «галка» на открытие ИИС, и клиент подпишет заявление не глядя. Та же ситуация может возникнуть у тех, кто переводит активы от подсанкционных брокеров – и новый брокер из-за технической ошибки может открыть клиенту новый договор ИИС. Если это вина брокера, брокер может (и должен) оповестить ИФНС и аннулировать ранее направленное уведомление об открытии ИИС. Также на МосБирже есть сервис, который при регистрации клиента на бирже отправляет брокеру сообщение о том, что у клиента уже есть действующий ИИС. То есть при ошибочном открытии второго ИИС брокер вполне способен решить эту проблему. А инвестору рекомендуем очень внимательно читать то, что он подписывает.

( Читать дальше )

- комментировать

- 325

- Комментарии ( 0 )

Актуальные инвестидеи: покупка акций ГК «ПИК» и Micron

- 27 марта 2023, 15:10

- |

ПАО «ПИК СЗ»

Тикер |

PIKK |

Идея |

Long |

Горизонт |

3-4 недели |

Цель |

750 руб. |

Потенциал идеи |

15,54% |

Объем входа |

10% |

Стоп-приказ |

602,6 руб. |

Денежные поступления от ипотеки группы компаний «ПИК» по итогам 2022 года увеличились на треть. Это говорит об устойчивости компании к локальному кризису на рынке жилья. Реализации программ ипотеки сыграла значительную поддержку и будет продолжать оказывать влияние в ближайшей перспективе.

Сопротивление на уровне 642 руб. пробито, и в моменте цена закрепляется над ним. При объеме позиции 10% и выставлении стоп-заявки на уровне 602,6 руб. риск на портфель составит 0,72%. Соотношение прибыль/риск составляет 2,17.

Micron Technology, Inc.

Тикер |

MU |

Идея |

Long |

Горизонт |

1 месяц |

Цель |

$70 |

Потенциал идеи |

14,4% |

Объем входа |

7% |

Стоп-приказ |

$57 |

( Читать дальше )

Доллар ослаб после заседания ФРС США

- 27 марта 2023, 11:17

- |

По итогам прошедшей торговой недели индекс доллара показал снижение еще на 0,8% против снижения на 1,6% за три предыдущие недели. Курс американской валюты опускался до 101,6 п. – это близко к ценовым минимумам начала февраля.

На заседании 22 марта ФРС, как и ожидалось, приняла решение о повышении ставки на 25 б. п. до 4,75-5,0%, это максимальное значение ставки с 2007 года. Программа сокращения казначейских бумаг и ипотечных бумаг на балансе ФРС (QT) также продолжится прежними темпами. Это заседание ФРС проходило на фоне повышенной напряженности из-за проблем в банковском секторе США и Европы. Слабость доллара на прошедшей неделе можно связать с итогами прошедшего заседания ФРС, на котором глава регулятора намекнул на возможное завершение цикла ужесточения, хотя ставки, вероятно, останутся повышенными еще долгое время. Центральный банк США больше не считает целесообразным постоянное повышение процентных ставок, а вместо этого было заявлено, что еще некоторое ужесточение политики «может быть целесообразным».

( Читать дальше )

Доллар по 100: паранойя или реальность?

- 24 марта 2023, 17:29

- |

Российская валюта в середине 2022 года начала стремительно падать, а в марте этого года обновила локальные минимумы. На рубль давят падение нефтегазовых доходов, снижение продажи валюты из ФНБ и возросшие риски мировой рецессии. Последние дни нацвалюта продолжает двигаться в боковике, не превышая 77 рублей за доллар. Какие прогнозы у экспертов по паре рубль-доллар на ближайшее время?

Олег Харитонов, эксперт школы «Лимон на чай»:

Сильного падения нацвалюты ждать не стоит, а доллар по 100 рублей — это фантастика. Эксперт объяснил, что текущее ослабление рубля вызвано ростом инфляции из-за допэмиссии денег: «Есть временной лаг между печатанием денег и инфляцией. И чтобы валюта обесценилась, напечатать надо много, денежная масса должна вырасти кратно. Пока этого и близко нет», — объяснил эксперт. В сильное падение рубля также не верят 46,4% участников опроса Finam.ru.

Антон Прокудин, главный макроэкономист УК «Ингосстрах–Инвестиции»:

( Читать дальше )

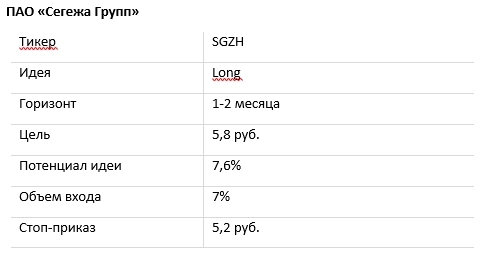

Актуальные инвестидеи: покупка акций «Сегежи» и Citigroup

- 24 марта 2023, 12:07

- |

Президент России Владимир Путин поручил правительству в 2023 и 2024 годах выделить до 20 млрд руб. на строительство деревянных малоэтажных домов для расселения аварийного жилья. Глава государства также поручил внести законодательные изменения, направленные на создание механизма применения ипотеки и эскроу-счетов при строительстве индивидуальных жилых домов с использованием отечественной лесопродукции.

Бумага движется к верхнему уровню сопротивления. При открытии длинной позиции на 7% от портфеля и выставлении стоп-приказа на уровне 5,2 руб. риск на портфель составит 0,25%. Соотношение прибыль/риск составляет 2,15.

( Читать дальше )

Инвесторы смогут добывать золото

- 23 марта 2023, 15:36

- |

Равно как и другие физлица – сегодня правительственная комиссия по законопроектной деятельности одобрила инициативу, в соответствии с которой физлица смогут легально добывать золото. Сейчас это доступно только для юрлиц. Какие перспективы у этой инициативы и можно ли будет «заработать» на ней?

Очевидно, грядет «золотая лихорадка». Когда целый пласт бизнеса создается на пустом месте, это приводит к созданию индустрии, которая будет обслуживать частных старателей. В работах на прииске может быть задействовано не больше 10 наемных рабочих, максимально можно добыть не более 30 кг золота за весь период проведения работ, сезон старателя обычно длится около 8 месяцев. Оборудование по добыче, расходные и строительные материалы, системы жизнеобеспечения, измерительное оборудование – это и многое другое будет закупаться теми, кто решится открыть золотодобывающий бизнес. Так что состояние можно будет сделать не только на добыче золота, но и на продаже «лопат», и на вложениях в такие компании.

( Читать дальше )

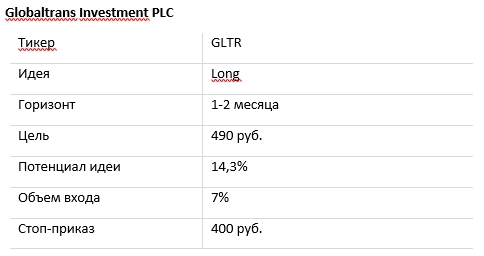

Актуальные инвестидеи: покупка акций Globaltrans и JD.com

- 23 марта 2023, 12:26

- |

Компания опубликует финансовые и операционные результаты за 2022 год в понедельник, 27 марта. Ожидаем сильные данные в отчете за счет роста цен на аренду полувагонов и вагонов-цистерн в прошлом году в связи нарушением цепочек поставок и переориентацией потоков в Азию.

Акции компании находятся выше 50-дневной скользящей средней в восходящем тренде. Идея на рост бумаги с целью 490 руб. При объеме позиции 7% и выставлении стоп-заявки на уровне 400 руб. риск на портфель составит 0,47%. Соотношение прибыль/риск составляет 2,11.

( Читать дальше )

Мнение аналитика: что поддержит цены на нефть

- 22 марта 2023, 17:47

- |

За первые три месяца года Brent потерял в цене около 13%. Однако есть факторы, которые способные поддержать сырьевые цены и вернуть их на уровень 80 $/барр.

Фактор первый: если котировки Brent вдруг опустятся ниже сильной поддержки 70-68 $/барр., нефтяной альянс ОПЕК может выступить на защиту цен с предложением по сокращению добычи.

Второе условие — если настрой России по снижению производства нефти на 0,5 млн барр./сутки будет продлен до июня 2023 года, это станет условием сокращение предложения сырья на рынке.

Третий фактор: США потенциально готовы начать закупки нефти для пополнение своего стратегического резерва. В прошлом году продажи нефти из SPR помогли сбить высокие цены на топливо.

И наконец, Китай путем стимулирования роста своей экономики в 2023 году будет наращивать деловую активность и станет закупать больше нефти. Неизрасходованная на потребление нефть, как правило, уходит в национальные резервы Китая.

В I квартале 2023 года на мировом рынке нефти сложился профицит сырья, значит, и более низкие цены. Однако во II квартале можно ждать остановки падения цен, и далее, в III-IV кварталах, мы рассчитываем увидеть фундаментально обоснованное восстановление котировок Brent в район 80-85 $/барр. на фоне дефицита сырья.

( Читать дальше )

Главные бенефициары расширения сотрудничества КНР и России

- 22 марта 2023, 16:17

- |

Вчера глава КНР Си Цзиньпин и президент России Владимир Путин сделали ряд заявлений, касающихся дальнейшего развития экономического сотрудничества стран. На каких публичных компаниях в первую очередь отразятся эти планы?

Аналитики «Финам» предполагают, что главными бенефициарами расширения сотрудничества станут «Газпром», «Роснефть, «НОВАТЭК», «РУСАЛ», «Интер РАО».

«Газпром» с помощью выхода на проектную мощность «Силы Сибири-1», запуска «Силы Сибири-2» и «дальневосточного» маршрута в начале следующего десятилетия сможет увеличить экспорт до 98 млрд кубометров против запланированных 22 млрд кубометров в 2023 году. При этом отметим, что данные планы были известны ещё несколько лет назад, в связи с чем они давно учтены в котировках «Газпрома» и, конечно, не могут выступать драйвером роста. Целевая цена по акция «Газпрома» – 157,8 руб., даунсайд – 7%.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Роснефти» и Pfizer

- 22 марта 2023, 13:37

- |

| Тикер | ROSN |

| Идея | Long |

| Горизонт | 2-6 недель |

| Цель | 393 руб. |

| Потенциал идеи | 5,7% |

| Объем входа | 10% |

| Стоп-приказ | 359 руб. |

( Читать дальше )

теги блога Финам Брокер

- 2024

- 2025

- finam

- Forex

- IPO

- metatrader

- space x

- акции

- акции Китая

- акции США

- аналитика

- Биржа

- бонды

- брокер

- брокеры

- валюта

- валютный рынок

- Газпром

- дивиденды

- долговой рынок

- заседание ЦБ

- инвестирование

- инвестиции

- инвестор

- инфляция

- итоги года

- Итоги недели

- конференция

- криптобиржа

- криптовалюта

- мировые рынки

- Московская биржа

- начинающие трейдеры

- Новатэк

- Норинкель

- обзор

- обзор рынка

- облигации

- Обучение

- Полюс Золото

- прогноз по акциям

- прогнозы

- российские акции

- рубль

- сделки

- ставка

- ставка ЦБ

- т-технологии

- терминал

- торговля

- трейдер

- трейдинг

- финам

- ФИНАМ Митап

- финансовые рынки

- Фондовый рынок

- форекс

- ЦБ

- эксперт

Новости тг-канал

Новости тг-канал