SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании БКС Мир инвестиций | Яндекс. Стоит ли брать акции и когда

- 12 июля 2022, 13:41

- |

Акции Яндекса упали на 70% от своих исторических максимумов. Рассмотрим причины, текущее состояние компании и перспективы по акциям на текущий год.

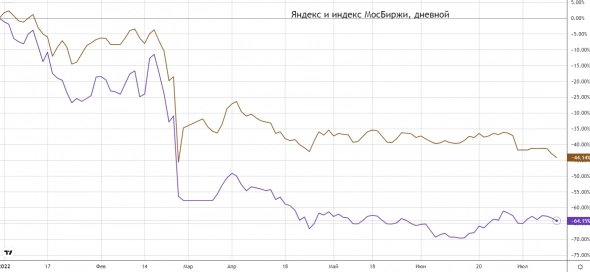

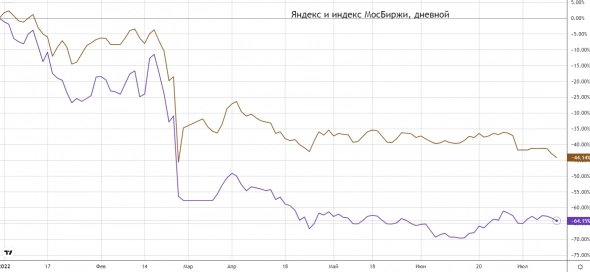

Как себя ведут акции

Акции Яндекса падают с конца прошлого года. В 2022 г. давление сперва оказало падение технологических акций в США, затем, в конце февраля, биржа NASDAQ приостановила торги акциями из-за геополитической ситуации. На российской площадке торги также были остановлены по всей фондовой секции. В марте Московская биржа возобновляет торги, но неопределенность и санкции, введенные против главных лиц компании, продолжали негативно воздействовать на котировки.

Дно было найдено лишь в начале июня — на уровне 1333 руб. Позже компания объявила о выкупе конвертируемых облигаций, и бумаги развернулись в сторону роста. К настоящему времени была выкуплена лишь малая часть просадки с начала года.

Перспективы

В 2021 г. компания заработала 356 млрд руб. 43% от этой суммы приходится на сегмент Поиск и порталы, еще почти 19% — на Такси, по 9% — FoodTech и электронную коммерцию, еще 6% — в сегменте «Другие подразделения и инициативы». Вместе эти направления составляют более 85% всей выручки Яндекса. Именно в них и следует искать новые тенденции и перспективы.

Поиск и порталы

Это основной продукт компании, где доходы в основном связаны с рекламой и частично формируются от подписки Яндекс 360. Яндекс часто мелькает в разных топах по охвату аудитории, посещаемости на разных устройствах и других категориях. Лидирующие позиции в отрасли — позитивно.

В этом пространстве основным конкурентом является Google, особенно с рекламной площадкой YouTube, аналога которого нет у Яндекса. Весной американский гигант объявил о временном прекращении рекламной деятельности, что означает для Яндекса как минимум краткосрочный позитивный эффект.

Однако надо помнить о новых экономических условиях и о потенциальном сокращении рекламного бюджета большинством иностранных компаний. Дополнительное давление — социальные сети: иностранные площадки ушли или были запрещены, а отечественные могут стать привлекательной альтернативой для рекламодателей, к ним относятся VK и Telegram.

Что делать Яндексу? Переориентироваться на внутренних игроков малого и среднего бизнеса. Да и крупные отечественные клиенты, вероятно, полностью от рекламы не откажутся. В отчете за I квартал 2022 г. компания отметила, что партнеры среднего и малого бизнеса внесли ключевой вклад в 25%-ный рост доходов сегмента. Вероятно, во II квартале доходы от рекламы заметно упадут, учитывая ожидающееся сокращение ВВП в стране за тот же период.

В течение года тренд на переориентацию ко внутренним брендам может продолжиться, что частично нивелирует уход иностранцев. Во-первых, с трендом на импортозамещение в России многие компании создают альтернативные продукты, которые надо рекламировать. Во-вторых, спрос на отечественные товары и услуги остался — понадобится реклама, чтобы наращивать долю рынка за счет ушедших компаний.

Конечно, самым оптимистичным сценарием станет постепенный возврат мировых брендов на российский рынок с новыми средствами для рекламы. Но и без них есть вероятность прихода большего количества иностранного бизнеса из дружественных стран — Китай, Индия и другие.

Еда, доставка и такси

Такси, каршеринг и грузовые перевозки — чистая история успеха, доходы от которого растут из года в год стремительными темпами. Уход конкурентов, выход на новые рынки и города поддержат рост сегмента такси. С ростом каршеринга в будущем будет сложнее, так как автопарк в основном состоит из иностранных автомобилей и напичкан электроникой.

Доставка — еще один растущий сегмент бизнеса: здесь работают бренды Яндекс Еда, Лавка и курьерская служба. В будущем к ним присоединится премиальная версия доставки еды, пилотный проект будет запущен до конца лета. Яндекс оценивает рынок доставки из дорогих заведений в Москве и Санкт-Петербурге в 7,5 млрд руб. в год.

В дополнение VK вместе со Сбербанком пытаются продать свой сервис доставки — Delivery Club. Есть мнение, что этот актив передадут Яндексу в обмен на сервис Новости и Дзен, об их продаже VK было объявлено ранее.

Если Яндекс действительно получит Delivery Club, то у него появится больше ценовой власти как на стоимость доставки, так и на партнерский процент от заведений. Это в свою очередь приведет к росту рентабельности и приблизит сегмент к выходу в прибыль.

Электронная коммерция

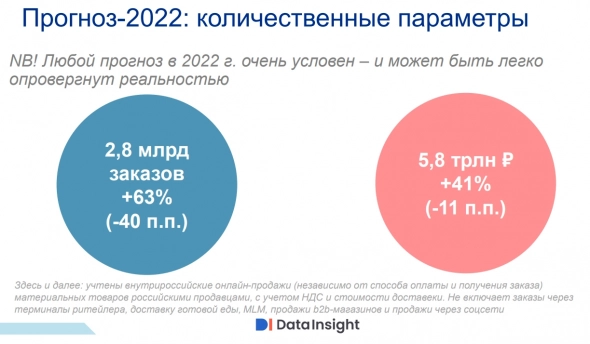

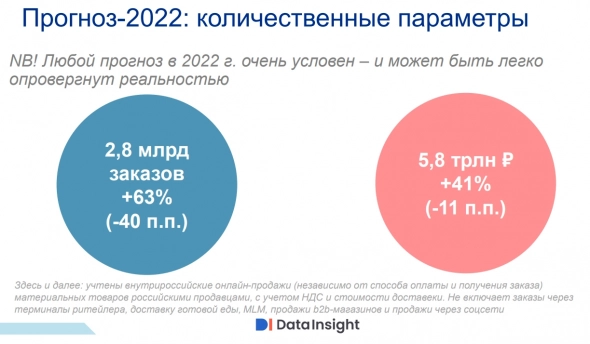

Сектор занимает четвертую строчку по доле в выручке компании, тренд здесь один — выйти на прибыльность. Это весьма важное направление, которое может продолжить стремительно увеличиваться.

По данным Data Insight, только за I квартал 2022 г. количество заказов на российском рынке e-commerce увеличилось на 93% г/г. Согласно прогнозам, рост рынка в текущем году составит 41%. Этому способствует:

• Переход e-commerce в сферу повседневных покупок. Например, Яндекс и его конкурент Ozon делают доставку продуктов, химии и других бытовых вещей.

• С весны 2020 г. потребительские привычки поменялись, заказывать онлайн стало привычным делом. Судя по росту числа заказов, тренд остается актуальным.

• Лидеры рынка продолжают инвестировать в инфраструктуру доставки.

Дополнительным стимулом для роста онлайн-магазина Яндекса станет применение параллельного импорта. В то время как потребители не смогут найти нужного товара в офлайне, он может появиться в онлайне, что будет стимулировать спрос на маркетплейсы. Вдобавок сокращение посещаемости торговых центров из-за ухода брендов переводит клиентов в онлайн. Новым российским брендам проще работать с маркетплейсом, чем открывать свой сайт или магазин и заниматься логистикой.

Проблемой для всего сегмента может стать логистика, особенно по импорту. Конкретно для Яндекса — высокая конкуренция с лидерами рынка, Ozon и Wildberries. В отдаленной перспективе на рынке может остаться 1–3 лидера. Именно у Яндекса есть возможности быть в их числе, развиваясь самостоятельно или через потенциальное поглощение конкурента.

За и против

Факторы привлекательности акций

• После внушительного падения Яндекса в этом году акции более не выглядят сильно переоценено, судя по мультипликаторам.

• В новых экономических условиях компания предпочла отменить свой прогноз на 2022 г. и свернуть часть инвестиций. Теперь упор сделан на эффективность бизнеса и выход из убыточности. Именно поэтому продается портал Новостей и Дзен. В будущем компания может возобновить публикацию прогнозов.

• Бизнес-сегменты компании выглядят устойчиво даже во время неопределенности. Люди продолжат пользоваться интернетом, совершать покупки онлайн и перемещаться на такси. Связано это с изменением потребительских привычек.

• Бизнес хорошо диверсифицирован, развивается и находится в списке лидеров разных секторов.

Риски

• Возвращение иностранных инвесторов, что потенциально может привести к некоторой волне распродаж.

• Риски со стороны регулирующих органов, например антимонопольные. Листинг за рубежом стал нести дополнительные риски, которые уже проявились. Компания может провести листинг на другой бирже, но это может означать сокращение ликвидности и волатильности.

• Реклама — основной источник доходов. Поведение иностранных компаний не поддается анализу, а потому сложно сказать, когда вернутся важные рекламодатели и сможет ли внутренний рынок значительно нивелировать потери.

В итоге

Яндекс — один из ведущих IT-игроков на российском рынке с широко диверсифицированными направлениями. Это является одним из главных факторов привлекательности компании в будущем, особенно с появлением большей информации о работе в новых условиях.

До конца 2022 г. у акций есть шансы на продолжение восстановления и выход на растущую траекторию. В первую очередь, с технической стороны, нужно закрепиться выше июньского максимума — 1780 руб. Далее откроется дорога к диапазону 1900–2000 руб. и выше. Такой подъем ожидается в среднесрочной перспективе, поэтому имеет смысл входить в позицию на пробой 1740–1800 руб. снизу вверх.

Текущим риском является спуск ниже 1600–1540 руб., что может сигнализировать о сломе восходящего направления. Ориентиры в этом случае упадут к 1400 руб. Однако для такого движения потребуются новые существеннее негативные триггеры. Если снижение и произойдет, то стоит рассмотреть акции к покупке или увеличению позицию, поскольку долгосрочный взгляд на акции умеренно позитивный.

Как себя ведут акции

Акции Яндекса падают с конца прошлого года. В 2022 г. давление сперва оказало падение технологических акций в США, затем, в конце февраля, биржа NASDAQ приостановила торги акциями из-за геополитической ситуации. На российской площадке торги также были остановлены по всей фондовой секции. В марте Московская биржа возобновляет торги, но неопределенность и санкции, введенные против главных лиц компании, продолжали негативно воздействовать на котировки.

Дно было найдено лишь в начале июня — на уровне 1333 руб. Позже компания объявила о выкупе конвертируемых облигаций, и бумаги развернулись в сторону роста. К настоящему времени была выкуплена лишь малая часть просадки с начала года.

Перспективы

В 2021 г. компания заработала 356 млрд руб. 43% от этой суммы приходится на сегмент Поиск и порталы, еще почти 19% — на Такси, по 9% — FoodTech и электронную коммерцию, еще 6% — в сегменте «Другие подразделения и инициативы». Вместе эти направления составляют более 85% всей выручки Яндекса. Именно в них и следует искать новые тенденции и перспективы.

Поиск и порталы

Это основной продукт компании, где доходы в основном связаны с рекламой и частично формируются от подписки Яндекс 360. Яндекс часто мелькает в разных топах по охвату аудитории, посещаемости на разных устройствах и других категориях. Лидирующие позиции в отрасли — позитивно.

В этом пространстве основным конкурентом является Google, особенно с рекламной площадкой YouTube, аналога которого нет у Яндекса. Весной американский гигант объявил о временном прекращении рекламной деятельности, что означает для Яндекса как минимум краткосрочный позитивный эффект.

Однако надо помнить о новых экономических условиях и о потенциальном сокращении рекламного бюджета большинством иностранных компаний. Дополнительное давление — социальные сети: иностранные площадки ушли или были запрещены, а отечественные могут стать привлекательной альтернативой для рекламодателей, к ним относятся VK и Telegram.

Что делать Яндексу? Переориентироваться на внутренних игроков малого и среднего бизнеса. Да и крупные отечественные клиенты, вероятно, полностью от рекламы не откажутся. В отчете за I квартал 2022 г. компания отметила, что партнеры среднего и малого бизнеса внесли ключевой вклад в 25%-ный рост доходов сегмента. Вероятно, во II квартале доходы от рекламы заметно упадут, учитывая ожидающееся сокращение ВВП в стране за тот же период.

В течение года тренд на переориентацию ко внутренним брендам может продолжиться, что частично нивелирует уход иностранцев. Во-первых, с трендом на импортозамещение в России многие компании создают альтернативные продукты, которые надо рекламировать. Во-вторых, спрос на отечественные товары и услуги остался — понадобится реклама, чтобы наращивать долю рынка за счет ушедших компаний.

Конечно, самым оптимистичным сценарием станет постепенный возврат мировых брендов на российский рынок с новыми средствами для рекламы. Но и без них есть вероятность прихода большего количества иностранного бизнеса из дружественных стран — Китай, Индия и другие.

Еда, доставка и такси

Такси, каршеринг и грузовые перевозки — чистая история успеха, доходы от которого растут из года в год стремительными темпами. Уход конкурентов, выход на новые рынки и города поддержат рост сегмента такси. С ростом каршеринга в будущем будет сложнее, так как автопарк в основном состоит из иностранных автомобилей и напичкан электроникой.

Доставка — еще один растущий сегмент бизнеса: здесь работают бренды Яндекс Еда, Лавка и курьерская служба. В будущем к ним присоединится премиальная версия доставки еды, пилотный проект будет запущен до конца лета. Яндекс оценивает рынок доставки из дорогих заведений в Москве и Санкт-Петербурге в 7,5 млрд руб. в год.

В дополнение VK вместе со Сбербанком пытаются продать свой сервис доставки — Delivery Club. Есть мнение, что этот актив передадут Яндексу в обмен на сервис Новости и Дзен, об их продаже VK было объявлено ранее.

Если Яндекс действительно получит Delivery Club, то у него появится больше ценовой власти как на стоимость доставки, так и на партнерский процент от заведений. Это в свою очередь приведет к росту рентабельности и приблизит сегмент к выходу в прибыль.

Электронная коммерция

Сектор занимает четвертую строчку по доле в выручке компании, тренд здесь один — выйти на прибыльность. Это весьма важное направление, которое может продолжить стремительно увеличиваться.

По данным Data Insight, только за I квартал 2022 г. количество заказов на российском рынке e-commerce увеличилось на 93% г/г. Согласно прогнозам, рост рынка в текущем году составит 41%. Этому способствует:

• Переход e-commerce в сферу повседневных покупок. Например, Яндекс и его конкурент Ozon делают доставку продуктов, химии и других бытовых вещей.

• С весны 2020 г. потребительские привычки поменялись, заказывать онлайн стало привычным делом. Судя по росту числа заказов, тренд остается актуальным.

• Лидеры рынка продолжают инвестировать в инфраструктуру доставки.

Дополнительным стимулом для роста онлайн-магазина Яндекса станет применение параллельного импорта. В то время как потребители не смогут найти нужного товара в офлайне, он может появиться в онлайне, что будет стимулировать спрос на маркетплейсы. Вдобавок сокращение посещаемости торговых центров из-за ухода брендов переводит клиентов в онлайн. Новым российским брендам проще работать с маркетплейсом, чем открывать свой сайт или магазин и заниматься логистикой.

Проблемой для всего сегмента может стать логистика, особенно по импорту. Конкретно для Яндекса — высокая конкуренция с лидерами рынка, Ozon и Wildberries. В отдаленной перспективе на рынке может остаться 1–3 лидера. Именно у Яндекса есть возможности быть в их числе, развиваясь самостоятельно или через потенциальное поглощение конкурента.

За и против

Факторы привлекательности акций

• После внушительного падения Яндекса в этом году акции более не выглядят сильно переоценено, судя по мультипликаторам.

• В новых экономических условиях компания предпочла отменить свой прогноз на 2022 г. и свернуть часть инвестиций. Теперь упор сделан на эффективность бизнеса и выход из убыточности. Именно поэтому продается портал Новостей и Дзен. В будущем компания может возобновить публикацию прогнозов.

• Бизнес-сегменты компании выглядят устойчиво даже во время неопределенности. Люди продолжат пользоваться интернетом, совершать покупки онлайн и перемещаться на такси. Связано это с изменением потребительских привычек.

• Бизнес хорошо диверсифицирован, развивается и находится в списке лидеров разных секторов.

Риски

• Возвращение иностранных инвесторов, что потенциально может привести к некоторой волне распродаж.

• Риски со стороны регулирующих органов, например антимонопольные. Листинг за рубежом стал нести дополнительные риски, которые уже проявились. Компания может провести листинг на другой бирже, но это может означать сокращение ликвидности и волатильности.

• Реклама — основной источник доходов. Поведение иностранных компаний не поддается анализу, а потому сложно сказать, когда вернутся важные рекламодатели и сможет ли внутренний рынок значительно нивелировать потери.

В итоге

Яндекс — один из ведущих IT-игроков на российском рынке с широко диверсифицированными направлениями. Это является одним из главных факторов привлекательности компании в будущем, особенно с появлением большей информации о работе в новых условиях.

До конца 2022 г. у акций есть шансы на продолжение восстановления и выход на растущую траекторию. В первую очередь, с технической стороны, нужно закрепиться выше июньского максимума — 1780 руб. Далее откроется дорога к диапазону 1900–2000 руб. и выше. Такой подъем ожидается в среднесрочной перспективе, поэтому имеет смысл входить в позицию на пробой 1740–1800 руб. снизу вверх.

Текущим риском является спуск ниже 1600–1540 руб., что может сигнализировать о сломе восходящего направления. Ориентиры в этом случае упадут к 1400 руб. Однако для такого движения потребуются новые существеннее негативные триггеры. Если снижение и произойдет, то стоит рассмотреть акции к покупке или увеличению позицию, поскольку долгосрочный взгляд на акции умеренно позитивный.

5.8К |

2 комментария

0

Раньше 500 не стоит.

- 12 июля 2022, 14:24

+2

Не стоит. Никогда. Никогда это новообразование зовущее себя «страной» ничего не производила мирового уровня. А сейчас и подавно на это надееться не стоит

- 12 июля 2022, 15:38

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал