Блог им. andreihohrin

Я продолжу покупать акции «Обуви России»

- 27 января 2020, 05:32

- |

Особенно если они снизятся в цене. Снижение, если уж российский рынок акций вслед за нефтью попадает, реалистично.

Все ведь весьма просто. Акция только-только перевалила за P/E=4 (сейчас P/E=4,1). Но это отношение капитализации к прибыли 2018 года. Смело предположу, что в 2019 году, снизив стоимость фондирования, увеличив долю микрокредитного бизнеса в общей выручке и финрезультате, компания способна показать прирост выручки, EBITDA и прибыли на 10-20%. В этом весьма вероятном случае нынешний P/E, равный 4,1, будет соответствовать значению примерно в 3,7-3,4, а это ниже значений, которые наблюдались на минимальных ценах за акцию в декабре прошлого года (тогда цена опускалась до 40,6 рублей за акцию, после чего, на резком росте торгового обора, повысилась до почти 50 рублей, или на 22%). Чтобы, с учетом сказанного, дотянуться до среднего по российским акциям соотношения капитализации к прибыли, акции нужно стоить, минимум, 81-90 рублей. Максимум – творческая величина.

Остановлюсь пока на этом аргументе. В течение недели добавлю аргументации.

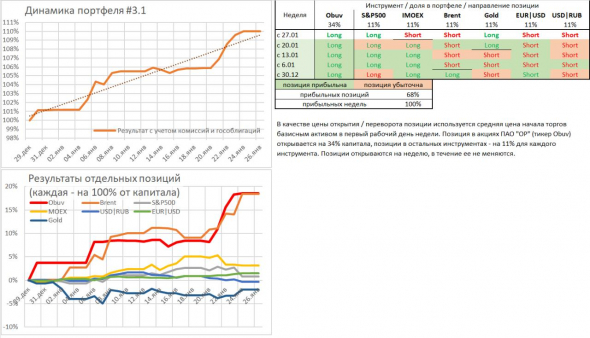

Я сделал ставку на акции «Обуви России» в декабре, не совсем на минимуме, но значительно ниже нынешней цены. Создал под эти акции отдельный экспериментальный портфель (портфель #3.1, в нем акции «ОР» занимают максимальную долю – 34%). Он за первый месяц дал 9,7% прибыли. Удерживать доходность, соответствующую сейчас примерно 120% годовых, конечно, не удастся. Но оставить ее сороковой или даже пятидесятой – почему нет! И вклад акций «Обуви России» в результат должен сохраниться высоким.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Капитализация компании 5.6 млрд

Долг — почти 10 млрд.

PE при долге в два раза больше капитализации не является хорошим показателем. EV/EBITDA сейчас 5, что вполне по рынку.