Блог им. svoiinvestor

Интер РАО отчиталась за III кв. 2024 г. — денежная позиция приносит больше половины прибыли, CAPEX пересмотрели из-за проблем с поставками

- 24 декабря 2024, 13:42

- |

🔌 Интер РАО опубликовала фин. результаты по МСФО за III кв. и 9 месяцев 2024 г. Компания продолжает быть бенефициаром высокой ключевой ставки, кубышка (денежная позиция) на сегодняшний день приносит уже больше, чем основной бизнес компании, поэтому инфляция эмитенту не страшна, также Интер РАО делает правильные шаги в бизнесе, о чём и «говорит» нам отчёт. Рассмотрим для начала основные данные:

⚡️ Выручка: 1090₽ млрд (+12,5% г/г)

⚡️ EBITDA: 114,7₽ млрд (-9,8% г/г)

⚡️ Чистая прибыль: 110,8₽ млрд (+14% г/г)

💡 Заработок выручки делиться на несколько сегментов: генерация — 196,8₽ млрд (+6,4% г/г, рост тарифов и новые программы КОММОД), сбыт — 731,7₽ млрд (+11% г/г, расширение географии присутствия, индексация тарифов и приобретение активов), энергомашиностроение и инжиниринг — 81,6₽ млрд (+80,5% г/г, увеличился портфель заказов, покупка компаний), трейдинг — 39,4₽ млрд (-7,1% г/г, сокращение поставок в Китай) и прочие — 40,9₽ млрд (+8,2% г/г). Как вы можете заметить по EBITDA сегмент генерации высокомаржинальный (+29,8%, проблема в том, что сама EBITDA падает из года в год, виной тому прекращение договоров по ДМП), а вот сбыт, наоборот, низкомаржинальный (+5,2%), остальные сегменты не вносят такой весомый вклад в EBITDy. Проблема остаётся в опер. расходах — 1013₽ млрд (+15,3% г/г), темпы выше, чем в выручке из-за роста зарплат — 86,6₽ млрд (+28,1% г/г), и прочих материалов — 35,7₽ млрд (+69,2% г/г). Как итог опер. прибыль просела — 83,3₽ млрд (-13% г/г).

💡 Почему же тогда чистая прибыль увеличилась? Всё благодаря финансовым расходам/доходам — 50,7₽ млрд (годом ранее 21₽ млрд), высокая ключевая ставка помогает компании из-за её весомой денежной позиции. Только вдумайтесь, больше половины ЧП сформировали % доходы от кубышки (61,2₽ млрд).

💡 Компания увеличила свою денежную позицию до 490,7₽ млрд (в I п. было 447,5₽ млрд). Интер РАО продолжает переформатировать свою кубышку, значительно сократила денежные средства на 3 месячных депозитах, вложив 82₽ млрд в депозиты на 3-12 месяцев (фикс повышенных %). Долг компании сейчас составляет смешные 12,9₽ млрд (в I п. было 13,3₽ млрд), значение Чистый долг/EBITDA — -3,3x (с учётом арендных обязательств — 89,5₽ млрд).

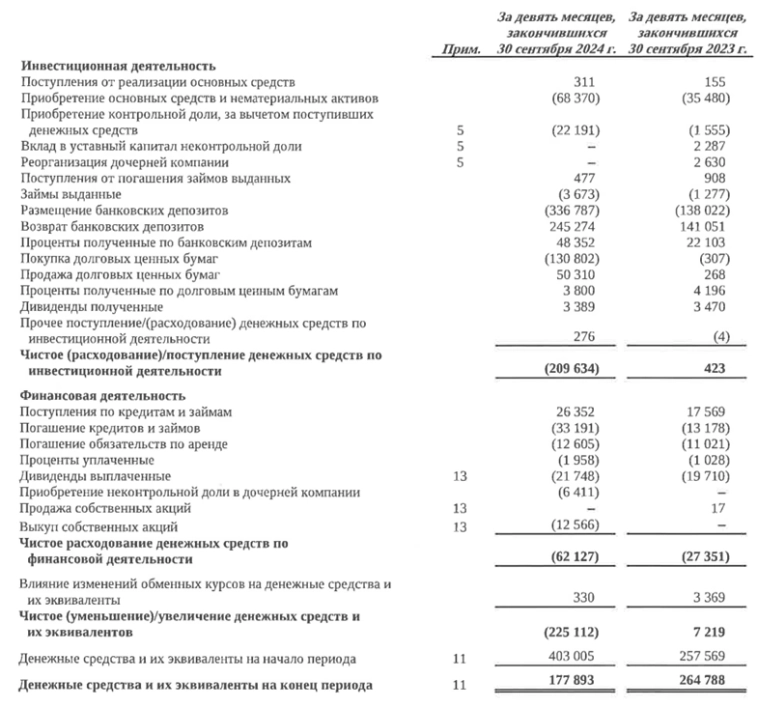

💡 OCF увеличился до 46,3₽ млрд (+50,3% г/г) из-за изменений в рабочем капитале (рассчитались по кредиторки, оборотные активы+, запасы и дебиторка выросли, есть откуда ещё поднять кэш). CAPEX возрос до 68,4₽ млрд (+92,7% г/г, мало верится, что до конца года компания потратит ещё +120₽ млрд, как предполагала, санкции и к.с. вносят свои трудности: проблемы с поставками оборудования), как итог FCF составил 18,9₽ млрд (+45,4% г/г). Исходя из див. политики компании, то на выплату идёт 25% ЧП по МСФО, а это 0,26₽ на акцию за 9 м. (7% див. доходности, FCF не хватает, часть денег надо будет взять из кубышки).

💡 Интер РАО в августе приобрела НПО Элсиб (энергомашиностроение) за 12,6₽ млрд (до этого приобрели компанию за 2,4₽ млрд в секторе энергомашиностроение и Псковэнергосбыт/Екатеринбургэнергосбыт за 6₽ млрд).

📌 Интер РАО грамотно приобретает компании для синергии внутри группы, имеет весомый + от высокой к.с. и с учётом пересмотра CAPEXa, FCF к концу года будет положительным. Но в будущем траты на CAPEX всё равно непомерные: Новоленская ТЭС требует ~257₽ млрд, строительство ПГУ в Каширском районе ~88₽ млрд (ввод в 2028 г. обоих проектов), строительство объектов по программе КОММОД требует ~180₽ млрд, при любых раскладах придётся залазить в кубышку, а значит в будущем лишать себя % доходов. Компания консервативна в своих выплатах и увеличивать payout не будет, кубышка ей понадобится для инвестиций, но в будущем, возможно, раскрытие потенциала эмитента (закончат проекты в 2028 г., они будут приносить прибыль и не надо будет тратиться на CAPEX, соответственно, payout можно будет увеличить).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс