Блог компании БКС Мир инвестиций | В Европе спрос на газ падает, зависимость от СПГ растет. Что это значит для Газпрома

- 23 августа 2024, 15:53

- |

Баланс на газовом рынке Европы не отличается устойчивостью — достаточно посмотреть, как скакнули спотовые цены, когда недавно транзит российского газа через Украину оказался под угрозой. Резко сократились как предложение, так и спрос, и сегодня базовые поставки в регион стратегически зависят СПГ. И хотя экспорт Газпрома в Европу вряд ли вернется к незначительным объемам, цены на газ зимой могут быть высокими.

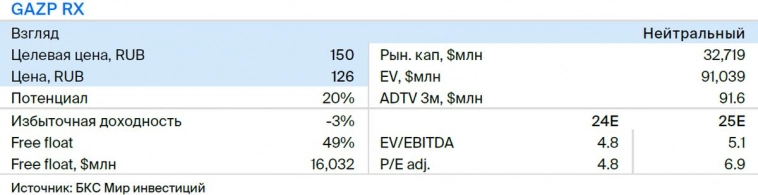

В этом отчете мы рассмотрим газовый рынок Европы и место Газпрома на нем. У нас «Нейтральный» взгляд на акции компании (целевая цена 150 руб.): бумага торгуется с мультипликатором P/E 5,8x, на 6% выше долгосрочного среднего значения.

Главное

• В Европе шаткий баланс спроса и предложения из-за низкого экспорта из РФ.

• Регион стратегически зависит от СПГ и конкурирует за поставки с Азией.

• Скачок цен на газ на одной лишь угрозе транзиту через Украину — признак дефицита.

• Спрос на природный газ в Европе резко упал по сравнению с историческими уровнями.

• Спрос упал отчасти из-за теплых последних двух зим в Европе. Возврат к средним температурам за 10 лет поднимет его на 21 млрд куб. м (5%).

• Впрочем, многие факторы падения спроса могут задержаться надолго.

• Последствия для Газпрома: Объемы экспорта в Европу вряд ли вновь превысят 50 млрд кубометров в год. Однако цены останутся гораздо выше докризисных уровней и могут подскочить зимой.

В деталях

Поставки сильно изменились за 8 лет: РФ заменила СПГ — резкий сдвиг в рисках

За последние 8 лет в газоснабжении Европы многое изменилось. В 2015 г. большая часть газа в регион поступала из России, на ее долю приходилось более трети потребления Европы.

Кроме того, цены на газ из РФ были по большей части привязаны к нефтяным котировкам. И если в 2015 г. на хабах они зависели от ситуации на мировом рынке СПГ, который служил переменным, а не базовым источником поставок, то волатильность спотовых цен на импорт была заметно снижена за счет газа из РФ и его привязки к ценам на нефть.

Доля России в поставках газа в Европу — треть в 2015 г., 11% в 2023 г.

Сейчас добыча газа в Европе упала почти наполовину по сравнению с 2015 г., а поставки из РФ сократились на две трети всего до 11% от общего импорта, и даже они, вероятно, на 60–80% привязаны к ценам на хабах. Вместе с тем доля СПГ выросла с 11% до более чем трети и почти поменялась местами с Газпромом.

Теперь СПГ служит базовым, а не переменным или дополнительным источником поставок. Это означает, что потребители в Европе зависят от волатильности цен на хабах. Нехватка СПГ не просто приведет к росту цен — в регионе может упасть потребления газа и сильно поменяться стратегия в энергетике, что чревато рисками. Далее мы рассмотрим ситуацию с предложением и спросом на СПГ в мире.

Борьба за СПГ между Азией и Европой на пике

Переход Европы с российского газа на СПГ в качестве базового источника означает глубокие изменения в энергетической стратегии региона, а также для мировых газовых рынков, поскольку ставит Европу в прямую конкуренцию с Азией на рынке СПГ.

Всего за три года доля Азии в мировых поставках СПГ снизилась с традиционных 70–75% до 64%, в то время как доля Европы удвоилась с 16% до 31% в 2023 г. С 2015 г. предложение СПГ выросло на 212 млрд куб. м: Азия и Европа забрали по чуть более 50% новых объемов за счет того, что в остальном мире потребление СПГ сократилось на 15 млрд куб. м.

Ожидаем крупнейший в истории рост поставок СПГ в 2025–2030 гг.

СПГ становится все больше. По прогнозам Cлужбы энергетической информации (EIA) США, к концу 2027 г. мощности в одной лишь Северной Америке (уже крупнейшие в мире только за счет производства в США) удвоятся со 118 млрд кубометров в 2023 г. до 250 млрд, включая по два проекта в Канаде и Мексике. Кроме того, Катар проводит масштабное расширение мощностей по сжижению газа и рассчитывает увеличить их со 105 млрд до 170 млрд куб. м в год к 2027 г.

Новые объемы предложения на некоторое время ослабят рынок, после чего спрос полностью его «переварит», риск дефицита поставок для Европы на некоторое время заметно снизится, и регион сможет еще больше сократить и без того низкий импорт газа из РФ, по крайней мере в теории.

Однако, на наш взгляд, опасения по поводу логистики и возможность конкурировать в цене будут поддерживать поставки Газпрома в регион на уровне 40–45 млрд куб. м в год, особенно в Турцию и некоторые страны Восточной Европы, такие как Венгрия и Австрия.

Вместе с тем мы считаем, что в ближайший год ситуация на мировом рынке газа останется напряженной, а энергетическая безопасность Европы будет зависеть от относительно небольших колебаний в балансе спроса и предложения. Давайте посмотрим, насколько благоприятная погода помогла региону за последние два года.

Теплые зимы усугубили падение спроса

Спрос на газ в Европе резко упал с исторически высоких уровней. С мая 2023 г. по апрель 2024 г. регион израсходовал 421 млрд кубометров газа. По сравнению с прошлым сезоном потребление упало на 32 млрд куб. м, или на 7%. Если сравнивать с потреблением в 2010–2021 гг. (это в среднем 510 млрд куб. м в год), снижение было на 89 млрд куб. м, или на 17%.

Основные причины такой динамики, вероятнее всего, долгосрочные, но отчасти повлиял и погодный фактор. По нашим расчетам, отопительный период в Европе в прошедшие два сезона сократился на 6% и 12% градусо-суток соответственно по сравнению с типичным сезоном за последние 10 лет.

Погодный фактор снизил спрос на газ, по нашим оценкам, на 21 млрд куб. м, или на 5%. Если брать более широкие исторические рамки — 2000–2023 гг. — можно говорить о падении спроса на 26 млрд куб. м, или на 6%.

Если зимние температуры в Европе вернутся к уровням последних 10 или 24 лет, спрос на газ в Европе заметно вырастет. В этом случае эффект восстановления спроса с избытком перекроет негативный эффект потенциальной потери транзита через Украину, страх которой вызвал скачок цен на рынке в начале августа.

Однако основной вклад в просадку спроса на газ все же внесли постоянные факторы, которые могут сохраняться еще какое-то время, как показано на графике ниже.

Высокие цены — главный фактор давления на спрос, независимо от погоды

Даже если не принимать во внимание аномально теплую погоду, спрос на газ в Европе в прошедшем сезоне упал значительно: на 63 млрд куб. м, или на 12% относительно средних уровней за последние 10 лет. Как показано на графике выше, с поправкой на погоду спрос начал сокращаться с конца 2021 г.

Если исходить из того, что за 2018–2021 гг. Европа в среднем тратила 52 млрд куб. м газа с поправкой на погоду, то за шесть месяцев по апрель включительно потребление упало на 16% до 43 млрд куб. м.

Мы считаем, что ключевым драйвером стало ралли цен на газ с конца 2021 г. по начало 2023 г. В этот период цены взлетели на 340% до $1100/тыс. куб. м с $250 в 2008–2020 гг. Даже текущие $460 на 84% превышают средние уровни 2008–2020 гг.

Благодаря мерам поддержки и субсидиям многие европейские потребители не так сильно пострадали от роста цен в моменте, но сейчас все сильнее начинают ощущать его на себе, а значит, давление цен на спрос сохраняется.

Что все это значит для Газпрома и как отразится на экспорте в Европу?

Экспорт в Европу вряд ли восстановится, но дорогой газ, вероятно, надолго

Как мы показали выше, суммарный экспорт Газпрома в Европу и Турцию сократился с 450 млн кубометров в сутки (165 млрд в год) до всего 130 млн куб. м в сутки (47 млрд в год). Хотя такое положение дел выглядит уже сложившимся, мы полагаем, что его вряд ли можно назвать устойчивым.

Давление, вынуждающее импортеров отказаться от газа из РФ, вероятно, останется высоким, а значит, в условиях роста производства СПГ в мире и падения спроса на газ в Европе (если оно продолжится) полный отказ за нескольких лет возможен, по крайней мере в теории.

Но на практике не стоит забывать, что в логистике есть определенные ограничения, российский газ дешевле СПГ, а Турция менее восприимчива к политическому давлению, нежели европейские страны. Поэтому можно предположить, что Газпром сможет сохранить текущие объемы экспорта, особенно если будет построен газовый хаб в Турции.

Если же говорить о ценах, то, на наш взгляд, цены на газ в Европе, даже если и опустятся с текущих уровней, долгосрочно будут оставаться выше докризисных значений — вероятно, вблизи $350 против $250 в прошлом.

Даже при низких объемах большое значение для Газпрома имеет цена

Если исходить из того, что до кризиса Газпром должен был экспортировать 175 млрд куб. м в год по цене около $280 (исторический уровень с небольшой поправкой на инфляцию), то валовая выручка от экспорта в Европу и Турцию должна была бы составить $49 млрд в год. В нашей же модели мы закладываем объемы в 45 млрд куб. м при цене в $350, что дает выручку порядка $16 млрд в год, то есть почти на 70% меньше.

Однако если за поставки СПГ Европе придется конкурировать с Азией, цены на газ на долгосрочной дистанции могут оказаться выше наших прогнозов. При цене в среднем около $400 и тех же объемах экспорта выручка увеличится примерно на 14% — до $18 млрд. В результате EBITDA после уплаты пошлин и прочих сопутствующих расходов может вырасти до $1,5 млрд, что на 3% выше нашего базового сценария.

Напомним, после потери Европы порядка 90% EBITDA Газпрому сейчас приносит бизнес жидких углеводородов, который в основном включает объемы Газпром нефти и газовый конденсат материнской компании.

Ждем, что в ближайшие годы баланс несколько сместится в сторону газового экспорта. Поставки в Китай выйдут на постоянные контрактные уровни: по Силе Сибири объемы с 2025 г. увеличатся до 38 млрд куб. м с 22 млрд куб. м в прошлом году, а по дальневосточному газопроводу Сахалин-Хабаровск-Владивосток — с нуля до 10 млрд куб. м к 2030 г.

Таким образом, несмотря на выпавшие европейские объемы, высокие цены на газ (в том числе и из-за конкуренции Европы с Азией за СПГ) способны поддержать финансовые показатели Газпрома даже при текущем экспорте в другие страны. Тем более, что поставки в азиатском направлении будут только расти.

*Не является индивидуальной инвестиционной рекомендацией

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- полюс золото

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал