SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AGorchakov

Написал материал по фондам

- 05 февраля 2013, 13:33

- |

Фонды 2012, как поживаете?

Представим себя на месте инвестора, решившего разместить свои сбережения в доверительном управлении на финансовом рынке, услышав о дополнительных доходах по сравнению с депозитами в надежных банках. Какие варианты? В России для сумм от 1 млн. руб. предоставляется широкий спектр предложений по индивидуальному доверительному управлению. Однако, подавляющее большинство этих предложений либо непублично, либо его результаты предоставляются самими управляющими компаниями без внешнего аудита. Поэтому услуга индивидуального доверительного управления во многом строится на доверии инвестора к конкретной управляющей компании и ее сотрудникам.

Если же инвестор захочет разместить деньги в управлении на западных рынках, то услуга индивидуального управления серьезными брокерами там предоставляется от сумм в несколько десятков миллионов долларов, что недоступно среднему российскому инвестору. А что взамен? Взамен западные компании предоставляют широкую линейку инвестиционных фондов на любой вкус. Самый простой выбор для инвестора с несколькими десятками тысяч долларов – это фонды фондов. Управляющие этих фондов сами разместят средства инвестора в разные фонды, соответствующим их декларации и внутренним лимитам. Собственно эти фонды фондов и являются основными поставщиками средств внешних инвесторов для конкретных фондов. Почему? Потому что это диверсификация по управляющим. Это удобно и понятно для инвестора, который в силу занятости не хочет отслеживать тысячи фондов, гадая какой из них в следующем году окажется лучшим. К сожалению, в России эта услуга не развита, как и не развито «альфа-управление» в фондах из-за ограничений ФСФР. Но о России чуть позже, а сейчас о том, что за «зверь такой» — альфа-управление.

Конечно, термин «альфа-управление» мало о чем говорит непосвященному инвестору. Если говорить проще, то это управление на финансовом рынке, результаты которого слабо связаны с динамикой цен на рынке, в первую очередь с динамикой различных индексов. Почему именно такое управление может быть интересно инвестору? Да потому, что «купить и держать» можно и не прибегая к услугам управляющих, сэкономив на комиссионных. Особенно на российском рынке, где динамика индексов определяется динамикой 7-8 ликвидных инструментов с относительной дешевизной биржевых лотов. А на западных рынках есть огромное количество индексных фондов с очень скромными комиссионными, исчисляемыми в долях процента годовых. Однако любой инвестор должен держать в голове такие годы, как 2008-й, когда S&P-500 потерял более 50%, а российский индекс ММВБ более 70%. Примерно такие же результаты были бы и у инвестора при стратегии «купил и держи». Поэтому, в первую очередь, инвестору желательно обезопасить себя от таких рисков, что с успехом позволяло сделать альфа-управление, о результатах которого мы и поведем речь ниже.

Итак, чего добились западные хэдж-фонды в эти годы (а именно они основные «поставщики» альфа-управления на западных рынках).

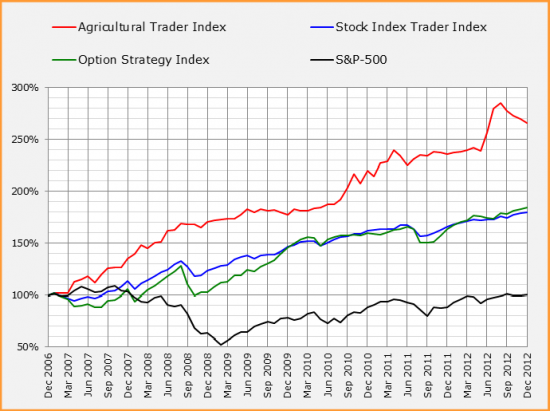

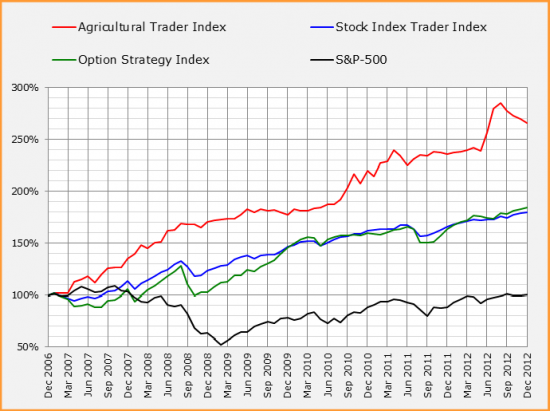

Динамика индексов хэдж-фондов по объектам вложений в 2007-2012 годах представлена на следующем рисунке:

по данным сайта http://www.iasg.com/

Как мы видим, наибольшую доходность показали хэдж-фонды, объектом вложений которых были производные инструменты на аграрную продукцию, что, в общем, не мудрено в условиях кризиса. Однако и хэдж-фонды, работающие с акциями и фьючерсами на них, и с опционами, закончили эти годы со средней прибылью более 75%, в то время, как индекс S&P-500 только в 2012-м году вернул потери 2008-го года инвесторам. Думаю, что лучшего аргумента в пользу альфа-управления для инвестора, как альтернативы банковскому депозиту, найти сложно.

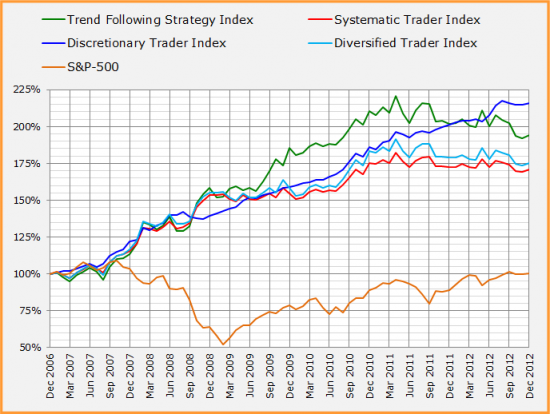

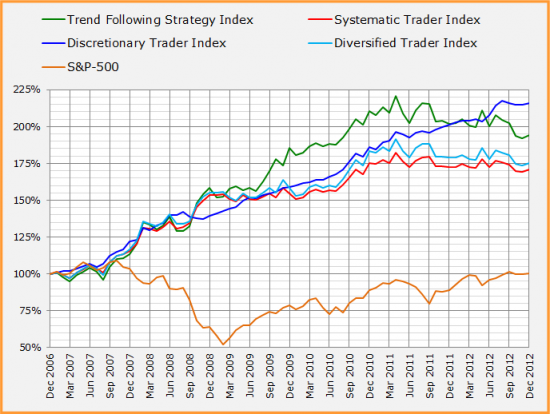

Но это классификация по структуре активов, а есть и классификация по методам управляющих, результаты которых представлены на следующем рисунке:

по данным сайта http://www.iasg.com/

Как мы видим, до апреля 2011-го года бесспорным лидером по результатам были фонды, придерживавшиеся трендследящих стратегий (trend following strategy), являющихся подклассом более широкого спектра стратегий под общим названием «систематический (алгоритмический) трейдинг» (systematic trader), т. е. тех стратегий, где решения принимаются на основе четко прописанных правил без вмешательства человеческого фактора. Именно отрицательные результаты трендследящих стратегий в 2011-2012 годах привели к тому, что и результаты индексов фондов из класса систематической торговли, и диверсифицированных (по стратегиям, diversified trader) попали в узкий «боковик» со слабой отрицательной доходностью в 2011-2012 годах. В чем причина? О ней писалось ни раз в эти годы: резкое падение размаха движений цен на рынках (волатильности), что собственно видно на графике S&P-500. В то же время, в 2011-2012 годах опережающую динамику продемонстрировали фонды, в которых управление основывается на решениях управляющих активами (discretionary trader), не желающих связывать себя «по рукам и ногам» четко прописанными правилами. Эти фонды, успешно отыграли гандикап, по отношению к систематической торговле, образовавшийся в 2008-2009-м годах.

О чем это говорит? О том, что человек-трейдер быстрее подстраивается под падающую волатильность, чем человек-разработчик торговых алгоритмов (это видно и по результатам низковолатильного рынка в 2007-м). В то же время кризисный 2008-й и посткризисный 2009-й с их высокой волатильностью показали преимущества именно торговых алгоритмов. Какая волатильность ждет нас в будущем? Увы, ответа на этот вопрос не знает никто, а потому мы советуем инвестору диверсифицировать свои вложения в разные классы управления. К сожалению, этот совет хорош для инвесторов, обладающих достаточным объемом капитала для такой диверсификации. А для остальных мы, несмотря на неудачные 2011-2012 годы, советуем алгоритмическую торговлю в силу объективности (верифицируемости) ее прошлых результатов. В то время, как вкладываясь в discretionary trader (интуитивная торговля), инвестор отдает себя руки фортуны, сопутствующей тому или иному управляющему.

Желающие посмотреть более подробные результаты различных индексов хэдж-фондов по годам могут это сделать здесь.

Но это все западный опыт. А что в России? Мы вынуждены разочаровать инвестора: услугу альфа-управления в России фонды не предоставляют. Почему? Потому что ограничения ФСФР загнали управляющие компании в «прокрустово ложе» «купил и держи».

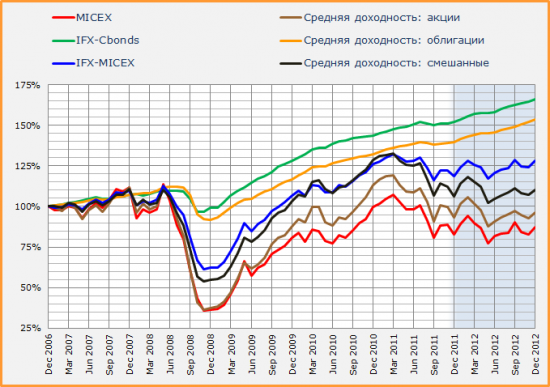

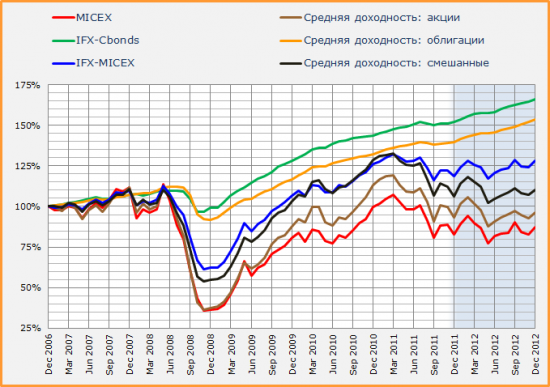

Это наглядно видно при сравнении индексов фондов, которые мы составили из 15 соответствующих открытых фондов со стоимостью чистых активов не менее 50 млн. рублей. Для корректности сравнения с индексом ММВБ в индекс фондов акций мы включили только фонды, у которых нет четкой отраслевой привязки.

по данным сайта http://www.cbonds.ru/

IFX-MICEX – это индекс, составленный на 50% из индекса ММВБ и на 50% из индекса IFX-Cbonds.

Как мы видим, за прошедшие 5 лет только индекс фондов акций лучше бэнчмарка (индекса для сравнения). Но при этом он все еще находится в отрицательной зоне. А индексы фондов облигаций существенно отстали от своего бэнчмарка, породив и отставание индекса смешанных фондов от своего.

Из этого мы можем сделать простой вывод, что при вложениях в фонды в России инвестор отдает себя «в руки» «купил и держи», в среднем немного хуже индексного инвестирования.

Желающие посмотреть более подробные результаты различных отобранных нами фондов по годам могут это сделать здесь.

Какая альтернатива? О ней мы уже упоминали вначале: индивидуальное доверительное «альфа – управление». Но в России это возможно для сумм от 1 млн. руб.. Инвестору с меньшими суммами мы советуем быть острожными с предложениями услуг индивидуального доверительного управления, так как для управляющих компаний оно нерентабельно.

Оригинал здесь

Представим себя на месте инвестора, решившего разместить свои сбережения в доверительном управлении на финансовом рынке, услышав о дополнительных доходах по сравнению с депозитами в надежных банках. Какие варианты? В России для сумм от 1 млн. руб. предоставляется широкий спектр предложений по индивидуальному доверительному управлению. Однако, подавляющее большинство этих предложений либо непублично, либо его результаты предоставляются самими управляющими компаниями без внешнего аудита. Поэтому услуга индивидуального доверительного управления во многом строится на доверии инвестора к конкретной управляющей компании и ее сотрудникам.

Если же инвестор захочет разместить деньги в управлении на западных рынках, то услуга индивидуального управления серьезными брокерами там предоставляется от сумм в несколько десятков миллионов долларов, что недоступно среднему российскому инвестору. А что взамен? Взамен западные компании предоставляют широкую линейку инвестиционных фондов на любой вкус. Самый простой выбор для инвестора с несколькими десятками тысяч долларов – это фонды фондов. Управляющие этих фондов сами разместят средства инвестора в разные фонды, соответствующим их декларации и внутренним лимитам. Собственно эти фонды фондов и являются основными поставщиками средств внешних инвесторов для конкретных фондов. Почему? Потому что это диверсификация по управляющим. Это удобно и понятно для инвестора, который в силу занятости не хочет отслеживать тысячи фондов, гадая какой из них в следующем году окажется лучшим. К сожалению, в России эта услуга не развита, как и не развито «альфа-управление» в фондах из-за ограничений ФСФР. Но о России чуть позже, а сейчас о том, что за «зверь такой» — альфа-управление.

Конечно, термин «альфа-управление» мало о чем говорит непосвященному инвестору. Если говорить проще, то это управление на финансовом рынке, результаты которого слабо связаны с динамикой цен на рынке, в первую очередь с динамикой различных индексов. Почему именно такое управление может быть интересно инвестору? Да потому, что «купить и держать» можно и не прибегая к услугам управляющих, сэкономив на комиссионных. Особенно на российском рынке, где динамика индексов определяется динамикой 7-8 ликвидных инструментов с относительной дешевизной биржевых лотов. А на западных рынках есть огромное количество индексных фондов с очень скромными комиссионными, исчисляемыми в долях процента годовых. Однако любой инвестор должен держать в голове такие годы, как 2008-й, когда S&P-500 потерял более 50%, а российский индекс ММВБ более 70%. Примерно такие же результаты были бы и у инвестора при стратегии «купил и держи». Поэтому, в первую очередь, инвестору желательно обезопасить себя от таких рисков, что с успехом позволяло сделать альфа-управление, о результатах которого мы и поведем речь ниже.

Итак, чего добились западные хэдж-фонды в эти годы (а именно они основные «поставщики» альфа-управления на западных рынках).

Динамика индексов хэдж-фондов по объектам вложений в 2007-2012 годах представлена на следующем рисунке:

по данным сайта http://www.iasg.com/

Как мы видим, наибольшую доходность показали хэдж-фонды, объектом вложений которых были производные инструменты на аграрную продукцию, что, в общем, не мудрено в условиях кризиса. Однако и хэдж-фонды, работающие с акциями и фьючерсами на них, и с опционами, закончили эти годы со средней прибылью более 75%, в то время, как индекс S&P-500 только в 2012-м году вернул потери 2008-го года инвесторам. Думаю, что лучшего аргумента в пользу альфа-управления для инвестора, как альтернативы банковскому депозиту, найти сложно.

Но это классификация по структуре активов, а есть и классификация по методам управляющих, результаты которых представлены на следующем рисунке:

по данным сайта http://www.iasg.com/

Как мы видим, до апреля 2011-го года бесспорным лидером по результатам были фонды, придерживавшиеся трендследящих стратегий (trend following strategy), являющихся подклассом более широкого спектра стратегий под общим названием «систематический (алгоритмический) трейдинг» (systematic trader), т. е. тех стратегий, где решения принимаются на основе четко прописанных правил без вмешательства человеческого фактора. Именно отрицательные результаты трендследящих стратегий в 2011-2012 годах привели к тому, что и результаты индексов фондов из класса систематической торговли, и диверсифицированных (по стратегиям, diversified trader) попали в узкий «боковик» со слабой отрицательной доходностью в 2011-2012 годах. В чем причина? О ней писалось ни раз в эти годы: резкое падение размаха движений цен на рынках (волатильности), что собственно видно на графике S&P-500. В то же время, в 2011-2012 годах опережающую динамику продемонстрировали фонды, в которых управление основывается на решениях управляющих активами (discretionary trader), не желающих связывать себя «по рукам и ногам» четко прописанными правилами. Эти фонды, успешно отыграли гандикап, по отношению к систематической торговле, образовавшийся в 2008-2009-м годах.

О чем это говорит? О том, что человек-трейдер быстрее подстраивается под падающую волатильность, чем человек-разработчик торговых алгоритмов (это видно и по результатам низковолатильного рынка в 2007-м). В то же время кризисный 2008-й и посткризисный 2009-й с их высокой волатильностью показали преимущества именно торговых алгоритмов. Какая волатильность ждет нас в будущем? Увы, ответа на этот вопрос не знает никто, а потому мы советуем инвестору диверсифицировать свои вложения в разные классы управления. К сожалению, этот совет хорош для инвесторов, обладающих достаточным объемом капитала для такой диверсификации. А для остальных мы, несмотря на неудачные 2011-2012 годы, советуем алгоритмическую торговлю в силу объективности (верифицируемости) ее прошлых результатов. В то время, как вкладываясь в discretionary trader (интуитивная торговля), инвестор отдает себя руки фортуны, сопутствующей тому или иному управляющему.

Желающие посмотреть более подробные результаты различных индексов хэдж-фондов по годам могут это сделать здесь.

Но это все западный опыт. А что в России? Мы вынуждены разочаровать инвестора: услугу альфа-управления в России фонды не предоставляют. Почему? Потому что ограничения ФСФР загнали управляющие компании в «прокрустово ложе» «купил и держи».

Это наглядно видно при сравнении индексов фондов, которые мы составили из 15 соответствующих открытых фондов со стоимостью чистых активов не менее 50 млн. рублей. Для корректности сравнения с индексом ММВБ в индекс фондов акций мы включили только фонды, у которых нет четкой отраслевой привязки.

по данным сайта http://www.cbonds.ru/

IFX-MICEX – это индекс, составленный на 50% из индекса ММВБ и на 50% из индекса IFX-Cbonds.

Как мы видим, за прошедшие 5 лет только индекс фондов акций лучше бэнчмарка (индекса для сравнения). Но при этом он все еще находится в отрицательной зоне. А индексы фондов облигаций существенно отстали от своего бэнчмарка, породив и отставание индекса смешанных фондов от своего.

Из этого мы можем сделать простой вывод, что при вложениях в фонды в России инвестор отдает себя «в руки» «купил и держи», в среднем немного хуже индексного инвестирования.

Желающие посмотреть более подробные результаты различных отобранных нами фондов по годам могут это сделать здесь.

Какая альтернатива? О ней мы уже упоминали вначале: индивидуальное доверительное «альфа – управление». Но в России это возможно для сумм от 1 млн. руб.. Инвестору с меньшими суммами мы советуем быть острожными с предложениями услуг индивидуального доверительного управления, так как для управляющих компаний оно нерентабельно.

Оригинал здесь

130 |

Читайте на SMART-LAB:

Стратегия 2026. Часть I: извлекаем правильные уроки из ошибок 2025

Those who cannot remember the past are condemned to repeat it - © George Santayana, 1905

В начале 2026 года у нас на руках стратегии 13...

11:42

Спекуляции 2026: драгметаллы и рубль

2025 год выдался для меня не урожайным на спекуляции. В начале весны избавился от избытка акций в портфеле Акции / Деньги, со второй...

06:53

теги блога А. Г.

- "пила"

- "русский Баффет"

- CNYRUB

- comon.ru

- IMOEX

- S&P500

- Si

- автоследование

- акции

- алгоритмическая система

- алгоритмическая торговля

- алгоритмический трейдинг

- алготрейдинг

- банки

- Баффет

- бесплатные вебинары

- бинарные опционы

- биткоин

- брокеры

- валюты

- Веселье

- волатильность

- встреча smart-lab

- Газпром

- Горчаков

- Горчаков Александр

- денежная масса России

- денежная политика

- денежно-кредитная политика

- дивиденды

- доверительное управление

- доллар

- Доллар рубль

- ДУ

- ИК ФОРУМ

- инвестиции

- Индекс ММВБ

- индекс РТС

- Индекс МБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- инфляция

- инфляция в России

- инфляция в США

- итоги года

- итоги месяца

- Ключевая ставка ЦБ РФ

- контртренд

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- короновирус

- кризис

- криптовалюта

- ЛЧИ

- ЛЧИ 2019

- ЛЧИ 2021

- макроэкономика

- макроэкономика России

- мемуары

- Мосбиржа

- мошенники

- нерезиденты

- нефть

- Новый год

- облигации

- опрос

- опционы

- оффтоп

- РБК-ТВ

- риски

- российские акции

- Россия

- рубль

- Русский Баффет

- рэнкинг мосбиржи

- рэнкинг управляющих ММВБ

- санкции

- Сбербанк

- системная торговля

- системный трейдинг

- смартлаб

- ставка ЦБ

- ставка ЦБ РФ

- США

- теория вероятностей

- торговые роботы

- трейдинг

- тренд

- Украина

- Уоррен Баффет

- Финам

- Форекс

- ФРС

- фьючерс на индекс РТС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

если тока пул как-то не делают

Я бы сказал, что на грани рентабельности, но это так.

Разумеется, что общий контекст Ваших постов о другом… )

Я напрямую писал уже здесь, что Баффет не стал бы тем Баффетом, которого мы знаем, если б не большие клиентские деньги. Но этот пост не о том, а именно о фондах.

«Из этого мы можем сделать простой вывод, что при вложениях в фонды в России инвестор отдает себя «в руки» «купил и держи», в среднем немного хуже индексного инвестирования.»

ежели это правда :)

Пока нет :)

Извините, некогда писать анализы управления. Тем более, что в старом виде управление «умерло» 12 июля 2012-го и открыта новая страница. Но в закрытом разделе я по прежнему публикую проценты в ежедневном режиме с очень редкими комментариями.

С ЗПИФами идея изначально «мертвая». Потому что отмена ограничений позволяет лишь работать с суммами от 100 тыс. руб. до 2 млн., так как клиенты в бОльшими суммами уже привыкли к ИДУ и в фонды не пойдут.

А человек с суммой от 100 тыс. до 2 млн. не пойдет в ЗПИФ с возможностью вывести деньги раз в год.

А крупняку такой ритэйл не интересен, потому что данный ритэйл влечет за собой либо транзакционные издержки на альфа-управляющих, либо репутационные в случае отсутствия такого фонда в линейке или неудачного управления. А тут по фондам все вопросы к регулятору.

Кроме того, такие фонды составят реальную конкуренцию депозитам населения и банки будут первые, кто будет лоббировать ограничения по вкладам в подобные фонды. А с этим лоббизмом бороться трудно и если его не переломить, ничего не получится.

Разреши сейчас такие фонды для людей с суммами от 3 млн. руб. и получится никому не интересный пшик.

Вот такой получается расклад, через который я «проходил» еще в 2002-2006-м и понял, что «плетью обуха не перешибешь».

Нужны только УК (с кучей аттестованных паразитоф) которые будут делать линейки фондов. А еще лучше одна мегагосДУ с лучшими специалистами в отрасли.

Пул можно создать и в рамках ИДУ, но возникает проблема разброса реальных биржевых сделок по клиентам. У каждого клиента должен быть биржевой номер сделки, можно разбить сделку на нескольких клиентов, но нельзя лот клиента «размазать» по нескольким сделкам. И нельзя дать меньше целого числа лотов. Если торгуется несколько инструментов, то тут же выходим на минимальную сумму в 1 млн. руб. и снова пшик.

Нужна нормальная линейка вариантов организации asset management по костам и рискам, от уровня 3F (family, friends, fools) до уровня пенснаков с жестким контролем.

Если коллективным инвестициям ослабить поводок то они не будут приносить инвесторам бОльшую доху в лонг терм просто исходя из конкурентности маркета. По простому говоря успешные спекулянты так или иначе кормятся с публики которая инвестирует через индустрию и самостоятельно так что как их не регулируй а средний мьючел так и должен проигрывать рынку просто потому что им не за чей счет рынок обыгрывать.

Однако риски возрастут. Если обычный профессионал из индустрии сейчас без плеча генерирует B&H плюс минус (если его бить палкой по рукам) то дать ему левередж, шорты и деривативы и новый кризес будет происходить более эпически.

Не могли бы пояснить, откуда 75% взялись, на графике доходности зашкаливают за 150…

Начальная точка 100%, от нее и надо считать доходность.

Это как-то too good to be true…

Правильно понимаете. Но учтите, что речь идет о десятках миллиардов долларов.

Получается, что любой фонд фондов, достаточно широко вкладывающийся, может претендовать на очень лакомые по заокеанским меркам доходности?

Немного поставил Вас в заблуждение — доходность считали мы сами с реинвестированием по месячным доходностям, а потому правильно получается 11,8% годовых по сложному проценту. Но это факт.

Сдается мне, что источник данных сильно приукрасил положение вещей или обладает нерепрезент-ной выборкой…

В любом случае, спсб за материал…

Так посмотрите сколько денег за это время в мире напечатано. Вот оттуда и генерация прибыли, которую можно и не отнимать ни у кого. Тем более, что провал у байэндхолдеровмвиден и на графике.

Ладно, тут надо самому копаться, иначе голословно выходит.

А байэндхолдеры по моему скромному разумению должны были за последние несколько лет значительную часть пред-щей прибыли в рынок отдать…

А трендследящие с апреля 2011-го в просадке (это видно из рисунка). Причем в 2012-м у них была максимальная просадка за эти годы. Почему «значительную часть», если риски ограничиваются, мне непонятно.

Ну это мы уже вторгаемся в специфику стратегий. Тут комментировать сложно.

А что сложного в 2008-м? Встал в шорт по фьючерсам на индекс и получи. А тренд вниз был задолго до банкротства Леман Брозерс и сильный тренд.

The S&P 500 has now outperformed its hedge-fund rival for ten straight years, with the exception of 2008 when both fell sharply. A simple-minded investment portfolio has delivered returns of more than 90% over the past decade, compared with a meagre 17% after fees for hedge funds (see chart). As a group, the supposed sorcerers of the financial world have returned less than inflation

Вот в это я готов поверить…

Разные базы для сравнения. В приведенных индексах только альфа-фонды, работающие с американскими биржевыми инструментами, а среди всех хэдж-фондов куча страновых и экзотических фондов. Да и цифры в индексах без учета комиссий, а чисто по управлению.

Ну это я говорил глобально, а не относительно графиков. А в 2008-м, если зашортитьлетом, а потом при развороте в марте 2009 откупить в лонг, то так и получится, Даже лучше получится. А для долгосрочной трендовой системы — это логично, как и логичен «запил» 2011-2012.

Просто для инструментов с высоким риском (Хедж-Фонды и т.п.) нужно установить существенно ограниченный доступ, чтобы «неподготовленные бабушки» не лезли куда не надо.

Нет, я не анализировал стандартные индикаторы, так как считаю, что индикаторы надо считать от приращений логарифмов цен. Для скользящих средних и дисперсий приращений логарифмов цен я проводил исследования применимости разных размеров «окон».

Насчет манипулирования в высоколиквидных инструментах, я большой скептик, а всякие автовазы с аптеками 36,6 мне не интересны.