Евгений Онегин

Сможет ли Минфин своими “интервенциями” обвалить рубль?

- 12 января 2018, 11:22

- |

Министерство финансов озвучило свои планы по объему покупки валюты на рынке. Смогут ли операции ведомства привести к коррекции рубля?

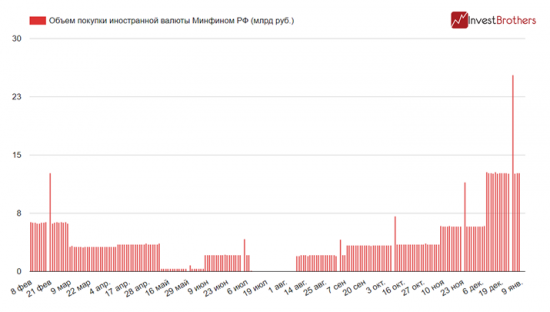

Согласно информационному письму Минфина в период с 15 января по 6 февраля министерство потратит на покупку валюты 257,1 млрд рублей или по 15,1 млрд рублей в день. За весь прошлый год ведомство направило на эти цели 828 млрд рублей или в среднем по 3,7 млрд в день. То есть, суточные “интервенции” вырастут в четыре раза.

Среднесуточный объем торгов долларом и евро на Московской бирже 11 января составил примерно 230-250 млрд рублей. Получается, что операции Минфина увеличат дневной оборот на 6,5%. Сделки будут заключаться “равномерно в течение торгового дня”, таким образом, финансовые власти постараются уменьшить влияние на курс национальной валюты.

Если допустить тот факт, что данные “интервенции” будут постоянными в течение года, то за весь 2018 г. Министерство финансов может направить на покупку валюты примерно 3,1 трлн рублей, что по текущему курсу равно 55 млрд долларов, это по нашим оценкам будет даже больше, чем счет текущих операций.

( Читать дальше )

- комментировать

- 7 | ★2

- Комментарии ( 7 )

Российские банки столкнулись с дефицитом валютного фондирования

- 10 января 2018, 11:46

- |

Ряд российских банков испытывал трудности с валютным финансированием в последние дни 2017 г.

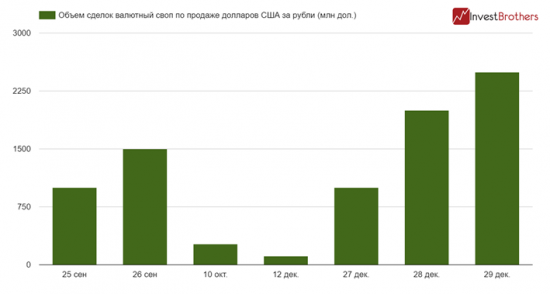

В период с 27 по 29 декабря 2017 г. кредитные организации страны трижды прибегали к валютному фондированию через операции “валютный своп”. Напомним, что раньше при нехватке валюты банки России пользовались операциями РЕПО, но с октября прошлого года ЦБ завершил данного рода аукционы. Теперь банки либо просят деньги у Минфина, либо у Центрального банка через “валютные свопы”.

Так как через “валютный своп” можно занять деньги лишь на 1-2 дня, то этот инструмент не столь популярен у кредитных организаций. Однако при острой необходимости они все-таки обращаются к регулятору.

Более-менее заметные объемы привлечения фондирования через “валютные свопы” были зафиксированы в конце сентября. Тогда за два рабочих дня было взято в долг 2,5 млрд долларов.

За последние три рабочих дня декабря банки одолжили у ЦБ почти 5,5 млрд долларов. Кроме того, 29 декабря кредитные организации обратились и к Минфину. Ведомство разместило на депозитах в кредитных организациях еще 200 млн долларов.

( Читать дальше )

Насколько США близки к финансовому кризису?

- 09 января 2018, 10:30

- |

Эйфория на западных площадках продолжает затмевать умы инвесторов. С начала 2018 г. американские индексы прибавили в цене порядка 2,7%. Однако предвестниками обвалов обычно выступают долговые рынки. Посмотрим, что говорят они.

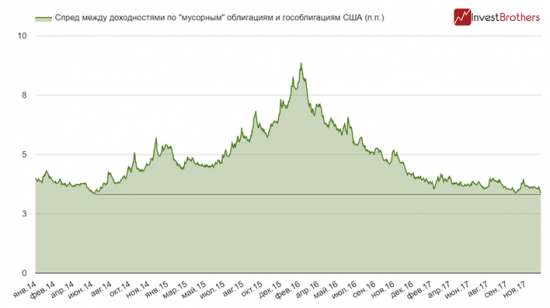

В качестве индикатора можно взять спреды между доходностями по “мусорным” облигациям и государственными долговыми бумагами США. Напомним, что “мусорными” облигациями называются бумаги, кредитный рейтинг которых ниже инвестиционного уровня. Традиционно в моменты кризисных явлений и заблаговременно до них разница между их доходностями начинает увеличиваться, а в периоды роста экономики напротив, сокращаться.

По итогам пятницы спред, рассчитываемый Bank of America Merill Lynch, опустился к минимумам 2014 г. и составил 3,36 процентных пункта. Такая скромная разница наблюдалась дважды за последние 11 лет: в 2014 и в 2007 гг. Если в 2007 г. финансовые власти мира проглядели начало мирового кризиса, то в 2014 г. его удалось избежать благодаря запуску печатных станков.

( Читать дальше )

Минфин помогает не только ЦБ сдерживать рубль, но и дает банкам ликвидность

- 26 декабря 2017, 23:36

- |

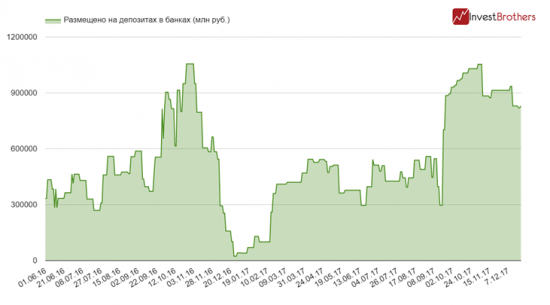

Несмотря на то что бюджет России закроет текущий год в дефиците, Минфин продолжает размещать свободные средства на депозитах в банках.

По состоянию на прошлую пятницу на депозитах кредитных организаций страны находилось более 829 млрд рублей. Причем все эти средства будут лежать в банках до следующего года и в 2017 г. израсходованы не будут.

К примеру, к аналогичной дате прошлого года на вкладах в банках лежало 102 млрд рублей, однако 2016 г. был закончен практически на нуле – 23 млрд рублей. В этом году меньше 829 млрд уже не станет, эта сумма может только увеличиться. Завтра, 26 декабря, Федеральное казначейство РФ проведет сбор заявок на размещение на 63 дня 89 млрд рублей.

Резюме

Получается немного странная картина – вроде федеральный бюджет России исполняется с дефицитом, а свободный остаток по итогам года будет от 829 до 918 млрд рублей. К началу декабря дефицит бюджета страны достиг 532 млрд рублей, за декабрь он может увеличиться еще где-то на 1,5 трлн рублей. Однако Минфин будет брать средства не со счетов в банке, а из резервов. Напомним, что все деньги Резервного фонда размещены в иностранной валюте.

( Читать дальше )

"Больше деньги" заметно увеличили свои ставки на падение нефти

- 25 декабря 2017, 19:41

- |

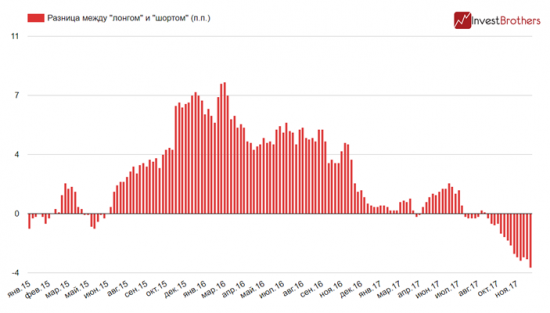

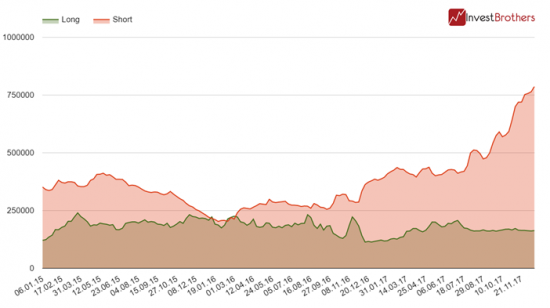

Большие деньги по-прежнему не верят в долгосрочность роста нефти и продолжают наращивать короткие позиции по сырью.

За период с 12 по 19 декабря крупнейшие участники Нью-Йоркской товарной биржи заметно нарастили «шорт» по нефти. Спред между их короткими и длинными позициями увеличился до 3,2 процентных пункта. Так активно топ-4 трейдера биржи не играли против нефти, как минимум три года.

Кроме того, на падение «черного золота» ставят и своп-дилеры. Впервые за все время их короткие позиции преодолели 786,6 тыс. контрактов, что эквивалентно 4,6 млрд долларов. Вполне возможно, что именно им удается сдерживать рост котировок.

( Читать дальше )

В 2017 г. разведан очень скромный объем новой нефти – всего на 50 дней мирового потребления

- 22 декабря 2017, 12:43

- |

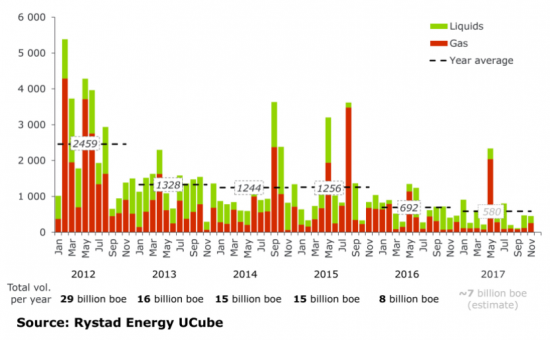

Несмотря на восстановившиеся цены на “черное золото”, нефтяные компании не спешат тратить средства на поиск новых месторождений.

Текущий год может стать самым скромным по объему вновь открытых месторождений. Причем в 2017 г. основные находки относятся к газу, а не к нефти. “Черного золота” в этом году нашли всего на 40-50 дней мирового потребления, а в прошлом на 70-80 дней.

Начиная с 2012 г. и до сих пор продолжается непрекращающееся снижение вновь открытых залежей традиционного сырья. Если в 2012 г. за год во всем мире нашли 29 млрд баррелей нефтяного эквивалента (БНЭ), то в 2015 г. около 15 млрд, в 2016 примерно 8 млрд, а в текущем году за период с января по ноябрь лишь 6,4 млрд. Среднемесячный объем открытий в 2017 г. составляет 580 млн баррелей, то есть есть все основания, что этот год обновит минимумы последних шести лет и будет найдено лишь 7 млрд баррелей нефтяного эквивалента сырья.

По прогнозу Rystad Energy, следующий год, с точки зрения инвестиций в разведку месторождений и бурение, не будет сильно отличаться от 2016 и 2017 гг. Общемировые расходы на эти цели составят в 2018 г. порядка 510 млрд долларов, что на 43% ниже, чем в 2014 г., когда компании потратили около 900 млрд долларов.

( Читать дальше )

Центральный банк взял рубль в “тиски”

- 21 декабря 2017, 16:29

- |

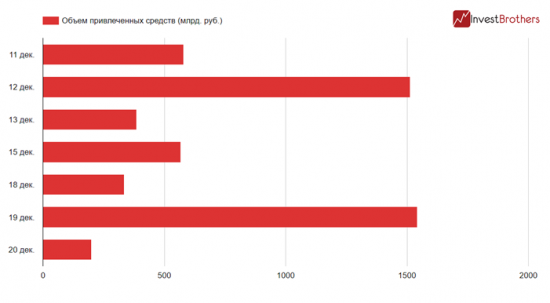

Центральный банк продолжает играть активную роль на рынке рублевой ликвидности – за две последние недели он провел аж семь депозитных аукционов.

Банк России проводит чуть ли не каждый день депозитные аукционы. В период с 11 декабря регулятор не изымал ликвидность лишь 14 декабря. За это время он провел два недельных аукциона, четыре 2-дневных и один 3-дневный. В общей сложности ЦБ абсорбировал 5,1 трлн рублей.

Только на этой неделе Центральный банк провел три аукциона, на которых кредитные организации разместили у него на депозитах почти 2,1 трлн.

Так активно ЦБ не вмешивался на рынок ликвидности очень давно, если вообще бывало такое. Своими действия регулятор пытается забрать у банков свободные средства и временно не дать им выйти на рынок.

Резюме

Для сравнения, за весь декабрь прошлого года Банк России организовал лишь четыре депозитных аукциона, а в этом уже девять. Учитывая объем инфляции, который по-прежнему ниже целевых ориентиров, напрашивается вывод, что регулятор зажимает рубль в “тиски”, создавая определенный дефицит и не хочет никаких сюрпризов перед Новым годом.

( Читать дальше )

Риски инвестирования в Россию снижаются. Почему этому не стоит радоваться?

- 20 декабря 2017, 23:02

- |

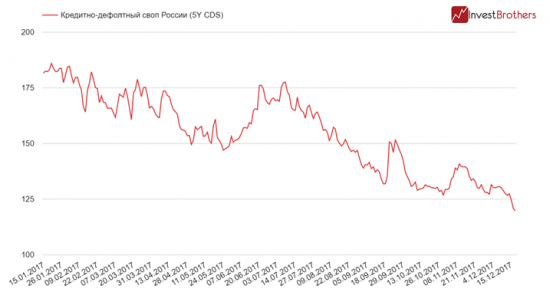

Страновые риски России опустились к новым минимумам года.

По итогам вторника кредитно-дефолтный своп на Россию (CDS) снизился к 119,76 базисным пунктам, тем самым опустившись ниже минимумов 2013 г. в 120 базисных пункта.

Страновые риски России уменьшались на протяжении всего 2017 г. с небольшими остановками. Если текущий год Россия начала при CDS в 181,7 базисных пункта, то сегодня он ниже почти на 62 б.п.

Однако стоит отметить, что данная тенденция присуща не только нашей стране. Несмотря на то что кредитно-дефолтный своп на Россию снижается, делает он это медленнее, чем у других стран. К примеру, в сентябре 2017 г. вкладывать в долговые бумаги России было менее рискованно, чем в облигации Португалии и Италии. Но уже сегодня CDS этих стран равны 104 и 115 б.п.

Резюме

Повсеместное снижение страновых рисков, на наш взгляд, является показателем того, что мировая экономика перешла к полномасштабному росту. Кроме того, это еще может быть причиной нависшей над миром эйфории – фондовые площадки как США, так и Европы переписывают свои максимумы. Но это не касается России, наши фондовые рынки находятся под давлением, а иностранные инвесторы напротив выводят свои средства.

( Читать дальше )

Нерезиденты продают рубль и выходят из российских активов. Пока только из акций.

- 19 декабря 2017, 23:47

- |

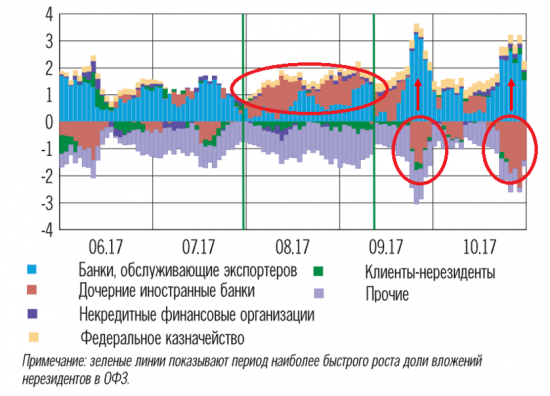

Иностранные инвесторы существенно нарастили свои продажи рубля в конце октября, следует из отчета Банка России.

Если в период с начала августа по середину сентября наблюдались серьезные покупки российской валюты, то в конце октября нерезиденты активно продавали рубли. Продажа долларов и покупка на них рублей была вызвана желанием иностранных инвесторов приобрести облигации федерального займа.

“Наиболее сильный прирост ОФЗ на счетах иностранных депозитариев пришелся на период с начала августа по середину сентября, и затем рост продолжился более медленными темпами до 17 октября, когда доля нерезидентов достигла исторического максимума в размере 33,2%. Однако со второй половины октября по начало ноября наблюдалось снижение объема вложений иностранных инвесторов в ОФЗ”, сообщил Банк России в своем ежеквартальном обзоре.

( Читать дальше )

Добыча сланцевой нефти установила очередной рекорд. Стоит ли этого опасаться?

- 19 декабря 2017, 09:37

- |

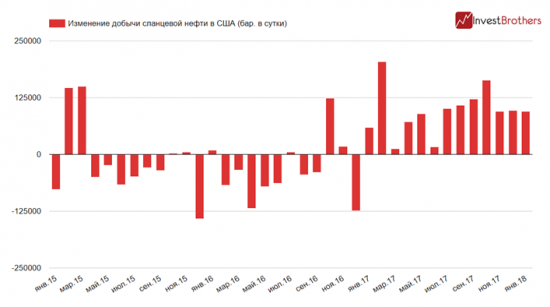

Резкий рост добычи сланцевой нефти прекратился и перешел к умеренным темпам.

С ноября по январь среднесуточное производство сланцевой нефти должно будет увеличиваться примерно на 95 тыс. баррелей в месяц. Таким образом, период, когда добыча росла по 124 тыс. баррелей в месяц (сутки), закончился, по крайней мере на время.

Согласно оценкам Министерства энергетики США, по итогам ноября среднесуточное производство сланцевой нефти вышло на уровень в 6,2 тыс. баррелей в сутки. В декабре добыча должна будет подняться выше 6,3 млн баррелей, а в январе выше 6,4 млн.

За первые одиннадцать месяцев года сланцевики нарастили свои поставки на 1,04 млн баррелей. Напомним, что за это же время общая добыча США увеличилась на 0,9 млн баррелей. То есть, нетрадиционные методы извлечения сырья продолжают экспансию нефтяного рынка Соединенных Штатов.

Главную роль, по-прежнему играет месторождение Permian, которое только упрочило свои позиции. Если в начале 2017 г. его доля была равна 40,9%, то к ноябрю она поднялась до 43,6%.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс