Евгений Онегин

Что по нефти

- 26 января 2021, 18:01

- |

Нефть продолжает показывать устойчивость, но несмотря на это считаем, что пока она смотри вниз. Как ранее говорили, «большие деньги» ожидают ее снижения.

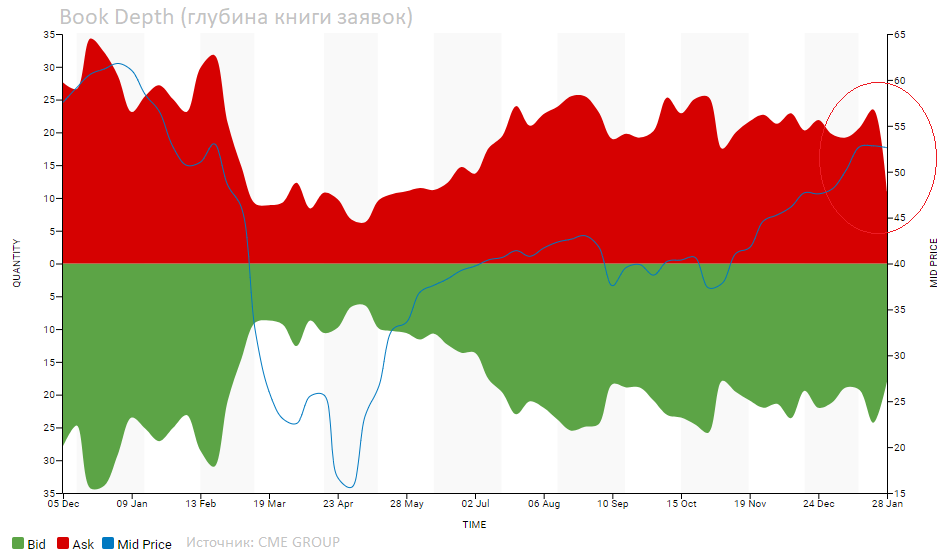

Также вопреки постепенному росту цен на сырье, с рынка заметна ушла ликвидность — глубина книги ордеров сократилась.

Таким образом, мы продолжаем ждать слабости в «черном золоте».

Наш Телеграм-канал

- комментировать

- 307

- Комментарии ( 0 )

Российские банки заняли "лонг" по рублю

- 26 января 2021, 10:52

- |

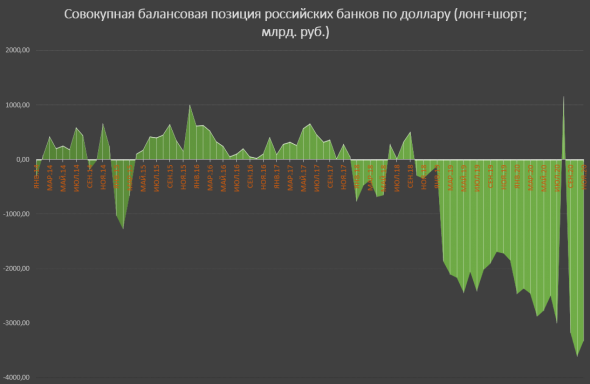

Согласно данным Банка России объем совокупной чистой длинной позиции кредитных организаций по рублю к началу декабря составил 3,3 трлн рублей, что на 300 млрд меньше, чем месяцем ранее.

Но, несмотря на сокращение «лонга» по рублю, он к началу зимы был достаточно существенным.

Таким образом, со стороны российских банков была уверенность в прочности курса рубля. Однако история лета прошлого года показывает, что при необходимости они могут очень быстро поменять свою ставку с «лонга» на «шорт», что заметно скажется на российской валюте.

Наш Телеграм-канал

Нефть смотрит вниз

- 25 января 2021, 11:57

- |

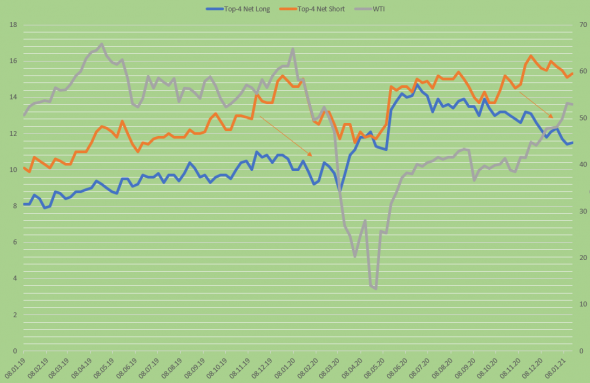

По данным комиссии по торговле товарными фьючерсами за неделю с 12 по 19 января объем чистого «лонга» по нефти со стороны фондов увеличился на 4,5 тыс. контрактов, однако это не смогло поддержать нефть.

В то же самое время чистые позиции крупнейших 4-х трейдеров NYMEX показывают, что «большие деньги» ставят на падение нефти — спред между их короткими и длинными позициями за неделю даже увеличился в пользу первых.

Учитывая ситуацию на опционном рынке, где на уровне в 35 долларов по ETF USO стоит «забор», а по показателю темной ликвидности покупки со стороны крупных инвесторов отсутствуют, считаем, что пока нефть имеет неплохие шанс для коррекции.

Наш Телеграм-канал

Ждать ли серьезную коррекцию по американскому рынку акций

- 24 января 2021, 15:59

- |

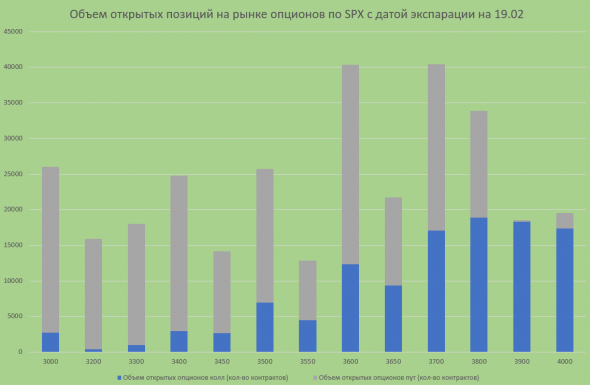

По-прежнему с датой экспирации 19 февраля преобладают опционы пут.

Понять на какие стратегии ставят участники рынка, анализируя только открытый интерес, невозможно, но мы предположим, что небольшие инвесторы концентрируются на более простых стратегиях через покупку опционов, а вот продают опционы с большей долей вероятности — маркет-мейкеры.

Таким образом, можно предположить, что в случае коррекции, начиная с 3600 пунктов по S&P 500, маркет-мейкеры приступят к покупке базового актива, тем самым появятся большие покупатели и рынкам будет трудно провалиться ниже.

Поэтому пока, по нашему мнению, ставить на серьезную коррекцию в течение месяца рановато. Наш Телеграм-канал

Портфель Майкла Бьюри

- 23 января 2021, 16:38

- |

#Акции

Тем кто смотрел фильм «Игра на понижение», известен управляющий фондом Майкл Бьюри, который заранее спрогнозировал коллапс ипотечного рынка США и заработал на этом более 2 млрд долларов.

💼 Взглянем на его портфель.

По состоянию на начало 4-го квартала 2020 г. в общей сложности в акции компаний он вложил порядка 231 млн долларов.

Основные активы портфеля:

1️⃣ Взлетевшие на прошлой неделе акции Gamestop — 17,4 млн дол. Покупал он их в третьем квартале 2019 г., когда бумаги стоили 10-15 долларов за бумагу. В пятницу они достигали 76 долларов.

2️⃣ Autech — 14,2 млн долларов.

3️⃣ Facebook — 13,1 млн долларов.

4️⃣ Uniti Group — 10,5 млн долларов. Кстати, эти бумаги есть и в портфеле одного из крупнейших в мире хедж-фондов Elliot Management, который специализируется на проблемных компаниях.

Топ-10 компаний портфеля Scion AM в приложении.

Наш Телеграм-канал

Взгляд на рынок акций изнутри

- 23 января 2021, 11:09

- |

Американские рынки на новостях о вступлении в должность Джо Байдена подросли примерно на 1,5-2,5%. Однако после этого появились настроения на фиксацию прибыли. Помимо перегретости рынка, что еще говорит о возможной коррекции?

Во-первых, это отсутствие серьезных покупок со стороны «больших денег» в «темных пулах».

Во-вторых, на уровне в 3850-3860 пунктов по SPX стоит «забор», где активизируются продажи со стороны маркет-мейкеров, поэтому этот рубеж пройти будет крайне сложно.

В-третьих, последние несколько сессий рынки тянули за счет акций FAANG. У Apple этот «забор» находится на 137 долларов за акцию, у Amazon на 3312. Таким образом, потенциал подъемы рынков за счет этих гигантов тоже ограничен.

В то же самое время, сигналов к серьезному обвалу сейчас нет.

То есть, пока, по нашему мнению, картина такова, что сейчас рынок может попробовать сбросить «напряжение», чтобы потом пойти расти дальше.

Как нам кажется, подняться выше 3860 п. по S&P 500 рынку сейчас вряд ли дадут.

Графические материалы в нашем Телеграм-канале

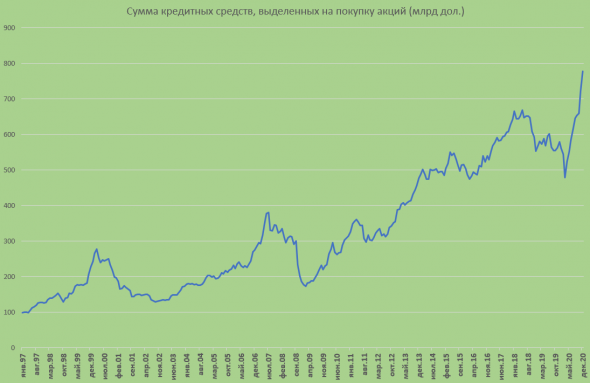

Объем кредитных средств на фондовом рынке установил новый рекорд

- 22 января 2021, 16:20

- |

Инвесторы и спекулянты все меньше и меньше боятся обвала фондового рынка. В США зарегистрирован новый исторический рекорд по объему заимствований. По данным FINRA в декабре объем кредитных средств, использованных для покупки акций превысил 778 млрд долларов, это на 217 млрд долларов или на 39% больше, чем годом ранее.

Не мудрено, что акции идут только вверх.

Но тут надо помнить, что чем больше заемных средств в рынке, тем выше вероятность «маржин-коллов».

Не инвестируйте на заемные средства! Используя их, всегда надо ставить стоп-лосс.

Наш Телеграм-канал

Можно попробовать еще прикупить доллары

- 22 января 2021, 08:55

- |

Вчера на фондовом рынке России наблюдались заметные продажи.

Вчера на фондовом рынке России наблюдались заметные продажи. Также снижался и Индекс государственных облигаций. Он, после ухода ниже уровня поддержки, попробовал его протестировать снизу вверх, после чего отвалился назад.

( Читать дальше )

За 30 минут из Сбербанка вывели 1,6 млрд рублей

- 21 января 2021, 11:49

- |

Акции Сбербанка подверглись серьезным распродажам. Всего за 30 минут из них вывели почти 1,6 млрд рублей.

Не остался в стороне и Газпром. Там продажи чуть меньше — 1,3 млрд рублей.

Видимо, кто-то решил зафиксировать прибыль. И захотел сделать это быстро, что и подкосило фондовый рынок РФ.

Наш Телеграм-канал

Традиционный сентимент новостных лент и соц.сетей

- 20 января 2021, 18:07

- |

Традиционный мониторинг сентимента новостных лент и соц.сетей. Спред за вчерашний день немного расширился в пользу коррекции.

Пока каких-то сигналов с рынка не поступало, так что сентимент выступает в качестве опережающего индикатора.

Рынки по-прежнему не хотят падать, но коррекция нужна. Сентимент пока в нашу пользу.

Наш Телеграм-канал

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс