Мир в экономике

Доллар 70, как угадать остановку?

- 11 сентября 2018, 15:42

- |

Вчера, 10 сентября 2018 года, доллар торговался на Московской бирже выше 70 рублей.

Уже больше двух с половиной лет у нас свободно плавающий курс, не понимаю формулировки из СМИ «официальный курс» или «ЦБ установил курс на завтра». Какие то химеры, — есть торги, есть курс на начало торгов, на конец торгов, максимальные и мин.значения и др. Но что такое «официальный» курс пусть расскажут венесуэльцы. Далее...

Больше года Государство скупает доллары (бюджетное правило), никто это не скрывал. Международные резервы России растут на фоне дефицита бюджета, растущих налогов (НДС) и постоянных изменений правил игры в разных сферах (очередная пенсионная реформа, видео).

Рубль сильно обесценивался к доллару два раза в этом году, триггером послужили новые санкции (начало апреля и августа 2018 года). Каждый раз рубль выходит на новую ступень, стабилизируется какое то время и ослабевает дальше. Во время стабилизации кто-то покупает доллары по таким «высоким ценам», кто-то продаёт.

( Читать дальше )

- комментировать

- 4.8К | ★2

- Комментарии ( 18 )

Без девушек тут никуда... (L Brands)

- 04 сентября 2018, 17:53

- |

Тут такое дело, акции компании упали за 2 года в 3 раза. Компания сейчас стоит 7,5 млрд $, ожидания по дивидендам под 9%, но цена акций продолжает снижаться. Я ничего не понимаю в этих женских штуках (без толики сексизма пишу, просто факт), решил задать вопрос на фейсбук «Что не так с брендами? Есть ли перспективы? Как вам вообще?». Ответы приведены без исправлений.

Ирина: "Ну в общем в их пакете брендов самый мощный — Victoria Secret. Второй (и мне он ближе) — La Senza.

Я, если честно, не понимаю политики компании. Почему их духи и какие-то сувенирчики можно купить где угодно. А вот белье, которое кстати довольно доступное, удобное и простое, в отличие от того, что показывают на подиуме, купить гораздо сложнее. Магазин в Москве именно с бельём открылся лишь пару лет назад. До этого доступно было только в интернет магазине. Их шоу — это прекрасная реклама. Их коммерческие вещи идут в разрез с тем, что показывают на подиуме. Про Bath & Body я почти ничего не знаю ибо не интересуюсь. А вот La Senza люблю. У меня почти все белье этого бренда!"

Вера: "Если тенденция на правду и естественность продолжится, а Victoria's Secret так и будет упорствовать на своих суперсекси пекси супротив удобства и комфорта, то и дальше падать будут. Bath & Body дешевая никому не нужная косметика, которую берут на подарки. Типа красиво, но бесполезно. Опять же не вписываются в тренд на разумное потребление."

( Читать дальше )

Почему мы следим за валютным курсом?

- 28 августа 2018, 19:40

- |

Иначе говоря, почему курсы так сильно влияют именно на жизнь россиян (ну, и граждан Венесуэлы ))

Два тезиса:

«Сальдо торгового баланса России положительное, мы традиционно экспортируем больше, чем импортируем»

«доллар растёт, значит мы получим больше рублей за экспортируемые товары»

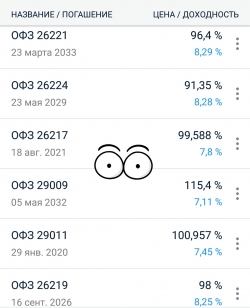

Всё так. Только, это нас с вами не касается. Всё это «бонусы» для государства и бюджета, но не для нас. Ниже объясню свою позицию. У России "нет долгов", государство боится брать в долг у кого-либо, а только копит резервы, скупает валюту. Кстати, в долг нам давать никто не рвётся. Даже, собственно, россияне, в эти дни доходность большинства облигаций федерального займа держится выше 8%! (и лично я не рвусь покупать их)

( Читать дальше )

Все боятся ОФЗ?!

- 10 августа 2018, 14:54

- |

кстати, офз 29009 — с переменным купоном.

https://zen.yandex.ru/media/id/5b14db1cc33bcc00a9d44fe8/vse-boiatsia-ofz-rf-5b6d627f01d26900aaf7b938

Даже вклад в банке из ТОП-20 на 1 год менее выгоден. там до 7% доходность!

«Мир в экономике» в телеграмм: https://t.me/Pomeschenko

Обменять валюту в интернет-банке, вдруг, оказалось выгоднее

- 08 августа 2018, 15:04

- |

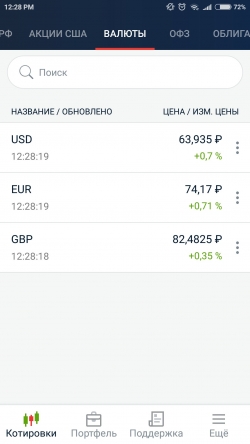

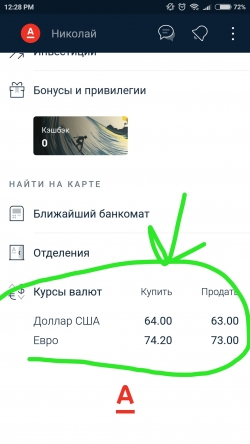

Известно, что выгоднее всего менять валюту на Валютном рынке Московской биржи. Там спред до 10 копеек, а, чаще, 1 копейка.

Захожу я, значится, около 12:00 котировки посмотреть и сравнить их с тем, что предлагает Альфа-клик… Удивился очень:

( Читать дальше )

Фонд НЕ для будущих поколений (ФНБ исполнилось 10 лет)

- 18 июля 2018, 19:35

- |

Фонд национального благосостояния (ФНБ) был выделен из Стабилизационного фонда в феврале 2008 года. Нефтяные цены тогда были на пике, никаких проблем с бюджетом. Вскоре, начался кризис, цены на сырьевые товары(commodities) рухнули и ФНБ с 2009 года больше не пополнялся...

Вместе с тем, на сайте Министерства Финансов цели этого фонда полностью связаны с пенсионным обеспечением граждан. Так и написано:

"Целями Фонда национального благосостояния являются обеспечение софинансирования добровольных пенсионных накоплений граждан Российской Федерации и обеспечение сбалансированности (покрытие дефицита) бюджета Пенсионного фонда Российской Федерации."

На деле, средства фонда инвестируются не ради приумножения капитала. Более того, все последующие годы из фонда изымаются средства в государственный бюджет.

( Читать дальше )

Мировая цена шоколада

- 27 июня 2018, 11:07

- |

Идея основана на моём старом ролике «Экономика шоколада» (который тогда совсем не пошёл)))

Основная фишка: все основные компоненты обычной шоколадки — это биржевые товары — commodities. Каждый день на биржах (в основном, Нью-йоркска и Лондона) торгуются эти товары и формируются цены на них...

И тут мы получаем удивительное открытие: за 10 лет цены в долларах на ингредиенты не изменились, даже снизились! Выходит, что шоколадка сегодня в рублях должна стоить в 2 раза дороже, не более. Хотя, для чистоты расчётов, надо учитывать издержки за транспортировку (копеечные), зарплаты рабочих на фабриках (например, Mondelez International)...

Ой, чуть не забыл, заходите в Телеграм канал «Мир в экономике»https://t.me/Pomeschenko. :-)

Как торговый робот помог мне слезть с форекса

- 18 июня 2018, 16:27

- |

Сначала напишу, почему я изменил фонде и пришёл на форекс? -«По знакомству», если честно. Я прекрасно вёл бестолковую торговлю на ММВБ. В это время, всё больше друзей втягивались в тему форекса. Меня привлекла ликвидность и возможность торговать после рабочего дня. В голове была установка, что на фондовом рынке намного больше манипуляций и инсайда. Именно это я считал причиной своих неудач.

Удивительно, но на фондовом рынке всё пошло намного лучше с тех пор. Во-первых, форекс дал стимул изучать мировую экономику и другие учебники. (именно учебники). Это сделало инвестирование осмысленным, я начал использовать фундаментальный анализ. Во-вторых, я с головой ушёл в рискованную торговлю, большинство средств оставив на фондовом в долгосрочных идеях. Форекс позволил мне не мешать реализации этих идей, впервые я получил дивиденды, впервые за долгие годы закрыл год с хорошим плюсом…

( Читать дальше )

Самые доходные федеральные службы

- 02 июня 2018, 14:15

- |

(сразу пару ссылок: разбор рейтинга ФС по выручке и пятиминутное видео про ТОП-10 самых «прибыльных» из них)

Итак, мы знаем Налоговую службу (ФНС) и Таможенную службу. Они обе приносят в бюджет в 100 и 60(соответственно) раз больше, чем затрачивается на их деятельность. Так же, догадаться не сложно, основной их «доход» складывается из экспорта нефти. Для ФНС это, прежде всего, НДПИ — 23% из 17 трлн рублей в 2017 году. Таможенная служба администрирует вывозные пошлины, там, конечно, экспорт нефтепродуктов — большая часть из 5 трлн в том же 2017-м.

Позволю себе такое сравнение, 17 трлн собранных налогов — это выручка трёх наших гигантов в том же году: Газпром, Лукойл и Роснефть.

( Читать дальше )

теги блога Мир в экономике

- BBBY

- Bed Bath & Beyond

- commodities

- S&P500

- stock

- Акрон

- акции

- акции США

- альфа банк

- альфа директ

- Альфа-Директ

- американские акции

- американский рынок

- биржа

- Биржа "Санкт-Петербург"

- биржа санкт-петербург

- Биржа СПБ

- бихевиоризм

- Брокер

- брокеры

- будущее

- бюджет

- видео

- визуализация

- вклад

- внешняя торговля

- вопрос

- второй эшелон

- Газпром

- государство

- данные

- деньги

- дивиденды

- долговой рынок

- доллар

- доллар рубль

- Евросибэнерго

- застройщики

- знания

- идеи

- идея

- импорт

- инвестиции

- Инвестиции в недвижимость

- инвестор

- инсайд

- инфляция

- Инфографика

- ипотека

- иркутскэнерго

- исследование

- история

- капитализация

- Китай

- кредит

- кризис

- ликбез

- ЛСР

- манипуляции

- мировая торговля

- мировая экономика

- ММВБ

- мобильный пост

- Мой портфель

- московская биржа

- Налогообложение на рынке ценных бумаг

- недвижимость

- неликвид

- Нефтегазовый сектор

- нефть

- Облигации

- опрос

- офз

- оффтоп

- Пик

- поведение

- поведенческая экономика

- подкаст

- приватизация

- психология

- рейтинг

- Риски

- Россия

- рубль

- сбербанк

- социализм

- СПБ биржа

- спекуляции

- статистика

- сша

- тарифы

- трейдер

- трейдинг

- учебник

- форекс

- шорт

- экономика

- экономика России

- эксперимент

- экспорт