Николай Помещенко

Ещё про независимые нефтяные из США

- 20 февраля 2018, 11:18

- |

«нефтегазовая компания Anadarko Petroleum Corporation будет поставлять французской компании Electricite de France, S.A. (EDF) 1,2 миллиона тонн сжиженного природного газа (СПГ) в год со своего проекта в Мозамбике»

Для сравнения, первая линия Ямал СПГ (запущенна в конце 17-го) 5,5 млн т/год СПГ.

Это к предыдущему посту почему я беру акции нефтегазовых из США, а не из России. Где эффективность, где экспансия — это самое главное. Мы не теряем рентабельность? Ок, а они её наращивают и захватывают новые рынки. Добыча нефти — наукоёмкая отрасль, отрасль технологий.

Лукавить не буду, я просто беру в портфель компании, которые в тренде :) Заметьте, это компании с многомиллиардной капитализацией! Это не помойки, которые выскочили на фоне нефтегигатов.

- комментировать

- Комментарии ( 1 )

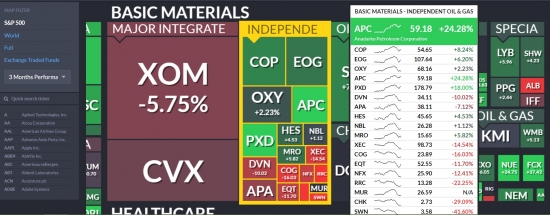

Инвестиционная идея с нефтегазовой отраслью США

- 27 января 2018, 15:17

- |

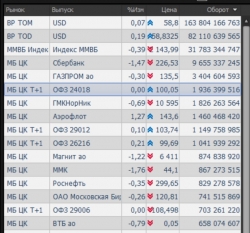

Я вкладываю в нефтяников США, вместо отечественных. Мой долгосрочный портфель — это акции из SP500, которые покупаю на бирже Санкт-Петербурга. (моё видео по теме)

Мир меняется, но принижать роль нефти не стоит. Не моя мысль, но я её озвучу здесь: «Добыча нефти сегодня — это отрасль технологий и знаний. Технологии, методы, опыт добычи трудно-извлекаемой нефти на Западе — это будущее.

Меня интересует тренд: технологии совершенствуются, добыча не привязана к географии, эффективность буровых в США и себестоимость добычи сланцевой нефти растут. Можно сказать и про экспорт нефти и газа из США и про технологии безболезненной консервации нерентабельных (временно) буровых.

Приобретает важность КАК добыта нефть и сколько энергии нужно затратить, что бы получить единицу полезного продукта. Значит, важны энергозатраты при добыче, транспортировке и переработке. Энергозатраты — это и выбросы CO2. То есть, помимо экономики тут уже вмешивается экологический фактор. На западе его принимают в расчет и роль будет только расти. По этой теме вы можете посмотреть сайт Oil-Climate index, про него я делал ролик и писал в 2016 году, он есть в плейлисте „Мир в экономике“ на моём канале.

( Читать дальше )

РФПИ расстраивает

- 24 января 2018, 17:43

- |

РФПИ — вроде нормальная организация, 10 млрд $ зарезервировано под разные «мероприятия» по привлечению длинных денег в российские компании. Ну вперед, критерии понятные — привлекайте, софинансируйте, давайте гарантии...

А вчера какую-то чушь начали нести. Хотя бы про Saudi Aramco. Зачем нашим НПФ, формирующимся за счёт нефти, как и 50% всего, что в России, вкладывать в нефть?!

Столько лет говорят про диверсификацию и стоит цене на нефть подрасти — снова впадают в маразм.

Я не говорю про «конец нефти» или про «низкие цены 10 лет вперед» — не об этом. Я о том, что зависимость от нефти делает нас слабее, хоть она и 200$ стоить будет. Важен факт: мы зависим от одного товара, мы уязвимы.

Хотя, если их никуда не пускают и разрешают вкладывать только во всякий низкодоходный шлак или в то, чего и на родине завались — тогда конечно)

Не понимаю, зачем ПИФ Навальному

- 26 декабря 2017, 16:51

- |

Конечно, меня интересует "инвестиционная часть", то есть доходы и активы, связанные с ликвидными активами или производными:

1) Акции 35 эмитентов (Газпром, Роснефть, Барнаульская генерация и т.д.). на начало 2017 года стоят около 1 057 617, 61 рублей.

2) ПИФ УК Райффайзен Капитал — 734 000 руб.

Какой именно ПИФ не раскрывается, но…

Люди, я впервые узнал о Навальном, как об акционере ВТБ, вставшим на защиту прав акционеров (не грамотно говорить миноритариев — миноритарии — это от 10%). То есть, он знаком с рынками, без проблем покупал продавал акции (так же легко и облигации покупаются). Вот зачем ему Паевой инвестиционный фонд, состав которого легко повторить + не надо платить управляющему за их управление по принципу «купил и держу».

У меня предположение, что это один из ПИФ-ов, в основном состоящих из инструментов в валюте (тех же ETF или акций иностранных компаний). Тогда логика понятна: я сам на ММВБ с 2009 года, а на рынке СПБ, где можно покупать акции из S&P 500 я сам только с лета 2017. Ну не освоена эта площадка настолько, да и федеральные СМИ могут обвинить во вложениях в иностранные активы.

Может кто-то ещё торгует акциями сам, но и ПИФ-ы держит ?

Как избежать судьбу Системы

- 19 декабря 2017, 10:04

- |

— экспортёры (выручка в долларах)

— ликвидность (акции из ТОП-30)

— регулярные дивиденды

Желание брать компании, получающие выручку в долларах было больше связано с витавшим тогда ещё призраком девальвации, но есть важный нюанс: Эти компании делают наш бюджет, это гарантирует их защиту от рисков, связанных с переделом собственности. (хотел написать грубее и в терминах 90-х:-)

Ещё раз, логика такова: Компания, которая работает на экспорт и наполняет казну иностранной валютой, имеют индульгенцию от сильных потрясений. Тем более, в период низких цен на сырьё (история учит нас), вероятность национализации (в любой форме) довольно низка.

/\ - значит Ликвидность

- 16 декабря 2017, 21:28

- |

Да, я вижу конкретные преимущества и о них ниже (или в видео). Только сперва, всё таки, что такое Ликвидность?

«Способность активов быть быстро проданными по цене, близкой к рыночной». Лучше не скажешь. возможно… :)

1) Чем меньше расстояние между предложениями на покупку и продажу (СПРЕД) — тем мне удобнее работать с активом. Купил — вижу, что ситуация развивается не так, легко нахожу покупателя -выхожу. А чаще ситуация такая: вижу, что в другом активе «движуха» и лучше поучаствовать в ней, а старая идея подождёт… Если бы я держал неликвидные акции, то такой «манёвр» стоил бы от 3% и более.

2) Вероятность манипуляций (понимаю, что многие не согласятся) с ликвидными активами — заметно ниже. Участников торгов много, включая иностранные фонды, объём торгов высокий. Так что, любая аномалия получит адекватный ответ рынка в течении часа.

( Читать дальше )

Связь между NVIDIA и биткоином

- 06 декабря 2017, 11:19

- |

Смотрю, в последние 10 дней акции упали на 15% — крупнейшая коррекция за 2 года, а btc всё растёт.

Поправьте меня, если я зря ищу связь. и нет ли в этой рассогласованности аналогии с железнодорожным индексом DOw и промышленным DJ ?

Если связь есть, то аналогия может подсказать скорую коррекцию или принципиальный слом тренда в цене биткоинов.

Правила счастливого инвестора

- 02 декабря 2017, 16:07

- |

Есть ситуации, которые ставят инвестора в невыгодное положение изначально «повезет-не повезет». Что бы изначально не занять положение «жертвы обстоятельств», нужно ограничить себя от очевидных глупостей. Личный опыт торговли и написания роботов я свёл к следующим правилам. В видео рассказал подробнее, но ниже итак основное есть:

- Не идти против тренда. Не пытаться во время тенденции угадать «дно» или «пик». Я мог бы написать: дождитесь остановки, отскока, какого-то сигнала… Но и это полу-правда, если тенденция сильная, то на её смену уйдёт много времени. Это время деньги вложенные будут лежать «мёртвым грузом», в лучшем случае. Психологически инвестору будет очень неуютно, даже если тенденция не продолжится сразу против нег. Есть даже шутка: «Супер-предложение! Всем кто купит на дне, второе в подарок».

( Читать дальше )

Курс рубля к доллару. Между 45 и 125...

- 28 октября 2017, 20:46

- |

C 2015 года курс рубля к доллару в центре внимания. Даже сегодня часто вижу статьи по теме — людям интересно, а эксперты с именем не стесняются и не боятся делать прогнозы. Заголовки статей «Курс будет *** к концу года/к 201* году» — повседневность. Причём, фигурирует цифра как выше текущего курса, так и ниже. И цифры, которые чаще встречаются мне около 40 рублей за доллар и примерно 120 рублей.

Честно, я очень давно не читал ни одной статьи по этой теме и ни один ролик не смотрел. Я предпочитаю читать и смотреть про то, что формирует курсы. Это полезнее, мне кажется. Но цифры завораживают и я случайно получил свою разгадку этого «разброса» ещё зимой 17-го, а сейчас решил этот «прикол» опубликовать (видео «Рубль между 40 и 120»).

Суть в том, что я забил в табличку данные по инфляции в США (доллар) и России (рубль). Разница между ростом потребительских цен и есть мой ориентир. Просто и сердито. Берем за базовый год 2000-й – одна цифра, 2008-й — другая. Всё до неприличия банально.

( Читать дальше )

теги блога Николай Помещенко

- BBBY

- Bed Bath & Beyond

- commodities

- S&P500

- stock

- tesla

- Акрон

- акции

- акции США

- альфа банк

- альфа директ

- Альфа-Директ

- американская биржа

- американские акции

- американский рынок

- биржа

- Биржа "Санкт-Петербург"

- биржа санкт-петербург

- Биржа СПБ

- бихевиоризм

- Брокер

- брокеры

- будущее

- бюджет

- видео

- визуализация

- вклад

- внешняя торговля

- вопрос

- второй эшелон

- Газпром

- государство

- данные

- деньги

- депозит

- дивиденды

- доллар

- Евросибэнерго

- застройщики

- знания

- идеи

- идея

- импорт

- инвестиции

- Инвестиции в недвижимость

- инсайд

- Инфографика

- ипотека

- иркутскэнерго

- исследование

- история

- капитализация

- Китай

- комиссии

- кредит

- кризис

- ликбез

- ЛСР

- манипуляции

- мировая торговля

- мировая экономика

- ММВБ

- мобильный пост

- Мой портфель

- московская биржа

- недвижимость

- неликвид

- нефть

- Облигации

- опрос

- офз

- оффтоп

- Пик

- поведение

- поведенческая экономика

- подкаст

- портфель

- приватизация

- прогноз по акциям

- психология

- рейтинг

- Роснефть

- Россия

- рубль

- Санкт-Петербургская биржа

- сбербанк

- социализм

- СПБ биржа

- статистика

- сша

- трейдинг

- учебник

- форекс

- ЦБ

- шорт

- экономика

- экономика России

- эксперимент

- экспорт

- энергия