Сергей Пирогов

Каннабис: кто выиграет от легализации?

- 25 декабря 2020, 10:27

- |

Легализация каннабиса стала обсуждаемой темой во время выборов президента в США и к возможному приходу демократа Байдена на пост президента.

В статье мы посмотрим на то:

— почему в США стали говорить о легализации;

— какие законодательные акты повлияют на индустрию;

— что произойдёт с рынком в случае легализации;

— кто от этого выиграет.

Десятилетие раздумий вокруг каннабиса

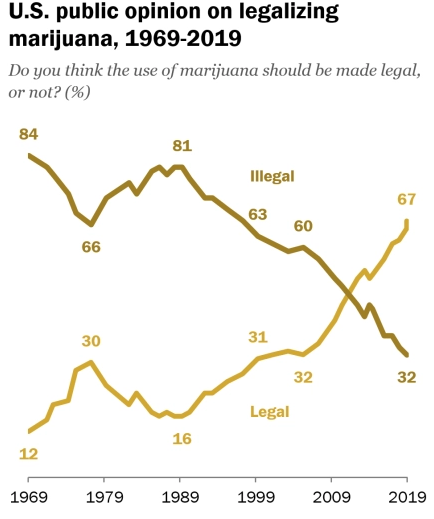

Декриминализацию каннабиса в США серьезно стали обсуждать с 2010 годов. Именно в 2010 году доля американцев, выступающих за легализацию каннабиса, превысила 50%. В течение последнего десятилетия сторонников декриминализации только прибавилось, и к 2019 году соотношение стало 67 vs 32%:

Источник: Pew Research Center

COVID-19 только ускорил процесс.

Каннабис и демократы во власти

В 2020 году тема легализации каннабиса стала особенно острой. С одной стороны, к власти приходят демократы, исторически поддерживающие легализацию:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Экономика Китая обгонит США к 2030 году

- 24 декабря 2020, 09:53

- |

Ещё в 2019 Рей Далио неоднократно звал инвесторов в Китай, и это не потеряло актуальность. Только посмотрите:

- банкам и аудиторам из США дан зеленый свет, утверждены правила по иностранным инвестициям;

- появился аналог NASDAQ и биржи нефти;

- внедрен криптоюань;

- облигации Китая дают 3–6% в долларах, это не 0%;

- ЦБ Китая держит огромную позицию в US Treasuries и продает ее для сглаживания волатильности юаня.

Как отмечает FT, уже по итогам 2020 года Китай привлек $150–200 млрд инвестиций на свои рынки, которые по Market Cap в облигациях и акциях превышают $10 трлн каждый, и это только начало…

В этой статье мы рассмотрим:

- как Китай справляется с последствиями пандемии;

- за счет чего Китай сможет обогнать США по ВВП;

- перспективы инвестирования в Фондовый рынок Китая.

Восстановление Китая

Экономика Китая первой пострадала от последствий пандемии и первой справилась с ней. В отличие от других государств Китай смог выйти из коронакризиса с наименьшими потерями. В худшем квартале ВВП Китая снизился на 6,8%. В остальном мире только к концу первого квартала начали вводить ограничения, поэтому самое сильное падение ВВП пришлось на второй. Так, ВВП США во 2 квартале снизился на 32,9%.

Сейчас во всем мире вводят повторные ограничения из-за второй волны роста заболеваемости коронавирусом, но не в Китае. Жесткие ограничения во время первой волны и эффективные действия по борьбе с пандемией помогли быстро восстановить экономику страны.( Читать дальше )

Tesla: пузырь или реальные перспективы?

- 23 декабря 2020, 10:03

- |

Tesla, пожалуй, самая обсуждаемая компания среди инвесторов на протяжении многих лет. С начала года котировки Tesla взлетели в 7.5 раз и компания обогнала по капитализации весь мировой автопром, став 6 самой дорогой компанией в мире.

В сегодняшней статье мы посмотрим на то:

- что продает Tesla помимо автомобилей;

- какое у Tesla положение на рынке;

- есть ли шанс у Tesla оправдать ожидания инвесторов.

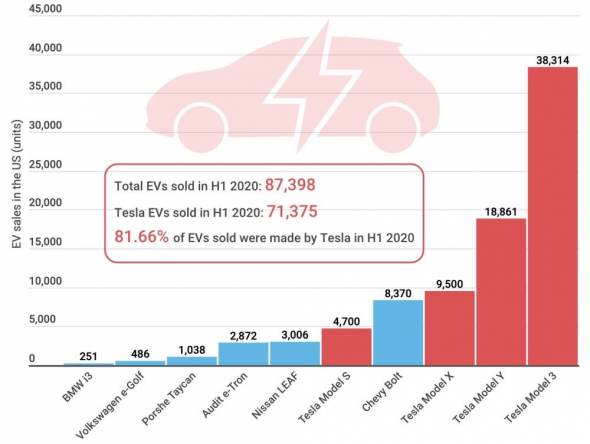

Tesla — самый крупный производитель электрокаров в мире. Компания занимает около четверти всего мирового рынка и значительно опережает основных конкурентов (Nissan, Volkswagen, Chevy):

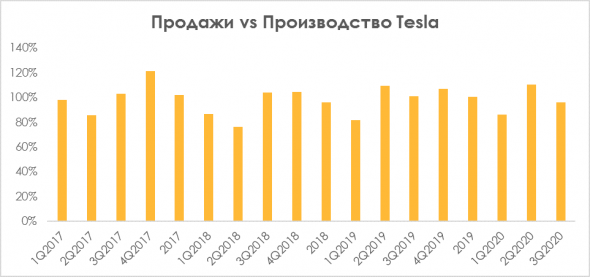

Спрос на автомобили Tesla чрезвычайно большой, и история показывает, что компанию на сегодняшний день ограничивает только производственная мощность:

( Читать дальше )

Предновогодний взгляд на сырье и активы

- 21 декабря 2020, 11:10

- |

Top of mind

В целом, ничего страшного, все в рамках ожиданий. Я пока вижу текущее снижение как фиксацию прибыли.

На рынке США все немного иначе — в пятницу был большой день экспирации, по итогам которого также логично быть небольшому снижению, но наш рынок начал сдуваться на день раньше.

Рынок акций США — поговорим про Tesla

Появились кое-какие мысли про Tesla:

- Многие ставят на обвал их после периода огромной закупки при включении в индекс S&P.

- Думаю, это отчасти правда, но все как обычно будет немножко не так, поскольку акция станет частью топ-10 бумаг индекса.

Вот к чему это приведет:

- Акции в топ-10 становятся частью арбитражных стратегий между индексом и корзиной этих акций. То есть когда тесла падает, роботы подшорчивают S&P, и наоборот, если индекс растет, могут покупать Tesla.

- Как результат, снизится волатильность акций и они больше будут ходить за индексом, т.к. к ним будут относиться притоки и оттоки в ETF на S&P, а это немалые деньги.

( Читать дальше )

Как собрать портфель, устойчивый к санкциям

- 18 декабря 2020, 11:09

- |

Из результатов голосования выборщиков стало окончательно ясно, что победу одержал Джо Байден. Многие эксперты полагают, что его избрание означает новый виток санкционного давления на Россию. Он уже выбрал людей на ключевые посты, которые высказываются за введение санкций.

Исходя из этого мы решили вспомнить, какие санкции хотели вводить, но еще не ввели, и как это отразится на российском рынке.

Отключение от Swift — не верим в этот сценарий

Пожалуй, одной из самых старых и самых жестких мер является отключение России от системы Swift. Доля России в траффике Swift в 2017 году — 1,65%.

Система Swift — это международная система, которую банки используют для совершения финансовых операций в стандартизированной форме.

Есть несколько возможных вариантов отключения России от Swift. Один из них — это отключение всех банков от системы. В таком случае наш рынок ждет коллапс. Невозможны будут проведения расчетов экспортеров с международными контрагентами. Это означает, что мы будем полностью отрезаны от мировой финансовой системы. Прогнозируют падение ВВП на 5–10% и девальвацию рубля.

( Читать дальше )

Спонсор роста сырья: индекс доллара

- 17 декабря 2020, 11:01

- |

Нефтяные котировки обновляют локальные вершины. Предполагается, что новые хаи в Brent — это результат оптимизма на рынке из-за выхода вакцин и текущего дефицита в мировом балансе нефти.

Помимо прямого фундаментала, на стоимость нефти и других сырьевых товаров оказывает влияние стоимость доллара. На текущий момент он продолжает стремительно дешеветь в сравнении с другими валютами.

В этой статье вы увидите:

- Что такое индекс доллара и от чего зависит;

- Как заработать на индексе доллара;

- Прогноз по индексу доллара от CEO Invest Heroes Сергея Пирогова с подробным комментарием.

В долларах торгуется все, так как доллару больше доверяют

В долларах торгуются все мировые сырьевые товары. Это происходит из-за того, что доллар — резервная валюта, к которой доверия всего мира больше, чем к какой-либо другой.

Однако стоимость самого доллара не статична. Она также меняется в цене по отношению к другим валютам — покупательская способность варьируется. Проще говоря, за 1 доллар можно купить разное количество товаров в разное время.

( Читать дальше )

В 2021 году банки ждет падание прибыли

- 16 декабря 2020, 12:45

- |

Акции банков к текущему моменту находятся около своих исторических пиков. Сбербанк с начала ноября вырос с 200 руб. до 282 руб./акцию (+41%). Но прогнозы различных агентств не позволяют надеяться на подобные результаты в 2021 году.

В этой статье мы:

- рассмотрим прогнозы аналитиков по прибыльности банков в 2021 году;

- посмотрим на наши прогнозы на Сбербанк, ВТБ и Тинькофф;

- смоделируем влияние этих прогнозов на Сбербанк, ВТБ и Тинькофф.

Снижение прибыли банковского сектора в России может составить 48% в 2021 году

McKinsey прогнозируют в 2021 году потерю выручки мирового банковского сектора в 50%. Эксперты агентства Эксперт РА прогнозируют снижение прибыли отрасли из-за череды банкротств и отмены послаблений по резервированию реструктурированных кредитов. По оценкам АКРА, падение прибыли Российского банковского сектора может составить 48% с 1410 млрд руб. в 2020 году до 735 млрд руб. в 2021.

Мы решили смоделировать, как такие прогнозы скажутся на финансовом состоянии банков в 2021 году. Для начала мы проанализировали динамику стоимости риска Сбербанка по отношению к сектору.

( Читать дальше )

О чем Exxon Mobil намекает Газпрому?

- 08 декабря 2020, 10:36

- |

Например, Goldman Sachs давал цель по S&P = 3700 до конца года, она формально выполнена. По индексу Мосбиржи наш фундаментальный прогноз около 3500 и пересматривается вверх, но, вероятно, от 3200 мы увидим небольшую коррекционную волну. Поговорим о ней далее.

Сырье и валюты

Главный индикатор в этом — это индекс доллара: по нему есть небольшой отскок, и он зеркалится на рынок нефти:

Ведь на самом деле нарастание локдаунов и повышение добычи ОПЕК на 0.5М барр с января, повышение добычи в Норвегии, возобновление Индией импорта из Венесуэлы — это плохо для цен на нефть в январе, и, я думаю, на этом мы увидим снижение в нефти перед продолжением роста.

Следующий важный триггер рынков — это пик зимней эпидемии, который прогнозируется на январь:

- он, вероятно, станет триггером для роста доходностей treasuries и большого трейда на рефляцию (рост в сырье и развивающихся рынках, снижение в информационных технологиях, ослабление доллара).

( Читать дальше )

Рынок недвижимости сегодня: рост продолжается?

- 07 декабря 2020, 11:30

- |

В текущем обзоре мы посмотрим:

- куда движется рынок новостроек;

- почему новостройки стали привлекательны инвесторам;

- что будет с девелоперами в краткосрочной и долгосрочной перспективах.

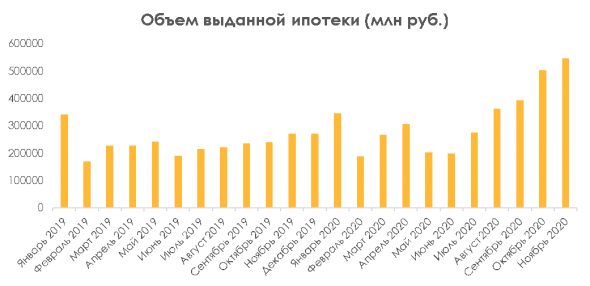

Объем выдачи ипотек снова растет!

Программа льготной ипотеки продолжает привлекать все больше людей. За ноябрь 2020 года было выдано рекордное количество ипотечных кредитов — 546.7 млрд рублей. При этом прошлый рекорд был поставлен месяц назад — 504 млрд рублей:

Источник: Центральный Банк

В свою очередь, ставка по ипотеке перестала уменьшаться и перешла в режим стагнации, не изменившись с предыдущего месяца:

( Читать дальше )

Как торговать префами Сургута и почему продавать Татнефть — это ошибка

- 04 декабря 2020, 10:44

- |

Инвесторы на российском рынке ищут сладких дивидендов. Если они их находят, к примеру, в префах Сургутнефтегаза, они радуются и покупают акции компании. Если дивиденды отменяются, как в Татнефти, — инвесторы негодуют и продают актив.

Но дивиденды — это всего лишь решение о распределении прибыли. Стоимость бизнеса, а именно: скважин, трубопроводов, бензовозов, от этого не меняется. Поэтому инвесторы такими действиями создают дисконт в хороших активах и жалуют свои вниманием явных не фаворитов.

Сегодня мы наглядно покажем, на что смотреть при оценке нефтянки, а в дополнение расскажем о наших ожиданиях в отрасли на год вперед.

Сургутнефтегаз-префы: ажиотаж на сильном долларе перед дивами

Акции Сургутнефтегаза бурно реагируют на укрепление доллара и объявление летних высоких дивидендов. Инвесторы видят доходность в 13-15% и активно скупают Сургутнефтегаз-п как дивидендную историю.

( Читать дальше )

теги блога Сергей Пирогов

- ЕС

- экономика

- boeing

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- S&P500

- S&P500 фьючерс

- sony corporation

- SPO

- Tesla

- Whoosh

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- брокеры

- ВТБ

- Выборы США

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- доллар рубль

- Европа

- золото

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Китай

- ключевая ставка ЦБ РФ

- коронавирус

- лукойл

- льготная ипотека

- М.Видео

- Магнит

- медь

- Мечел

- ММК

- Московская Биржа

- МТС

- натуральный газ

- Нефть

- нлмк

- Новатэк

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- потребительский спрос

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- роснефть

- русал

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на топливо

- экономика Китая

- экономика России

- экспорт нефти из России

- Яндекс