Финам Брокер

Актуальные инвестидеи: покупка акций «ПИКа» и Halliburton

- 06 октября 2023, 11:35

- |

ПАО «ПИК СЗ»

Тикер |

PIKK |

Идея |

Long |

Срок идеи |

1-2 месяца |

Цель |

843 руб. |

Потенциал идеи |

19,73% |

Объем входа |

10% |

Стоп-приказ |

632 руб. |

🏗 В сентябре компания опубликовала отчет за I полугодие 2023 года по МСФО. Выручка компании за этот период составила 264 млрд рублей, операционная прибыль — 50,8 млрд рублей, маржа операционной прибыли — 19,2%. Девелопер заработал 26,5 млрд рублей чистой прибыли, операционный денежный поток составил 46,6 млрд рублей. Данные за аналогичный период прошлого года не раскрываются.

💹 Котировки находятся в затяжной коррекции, цена подходит к локальному уровню поддержки. Стоп-лосс можно поставить с запасом ниже, а тейк-профит — у последнего локального максимума. При объеме позиции 10% и выставлении стоп-заявки на уровне 632 руб. риск на портфель составит 1,02%. Соотношение прибыль/риск составляет 1,93.

Halliburton Company

( Читать дальше )

- комментировать

- 359

- Комментарии ( 0 )

Топ-15 инвестиционных идей на рынке акций

- 05 октября 2023, 14:47

- |

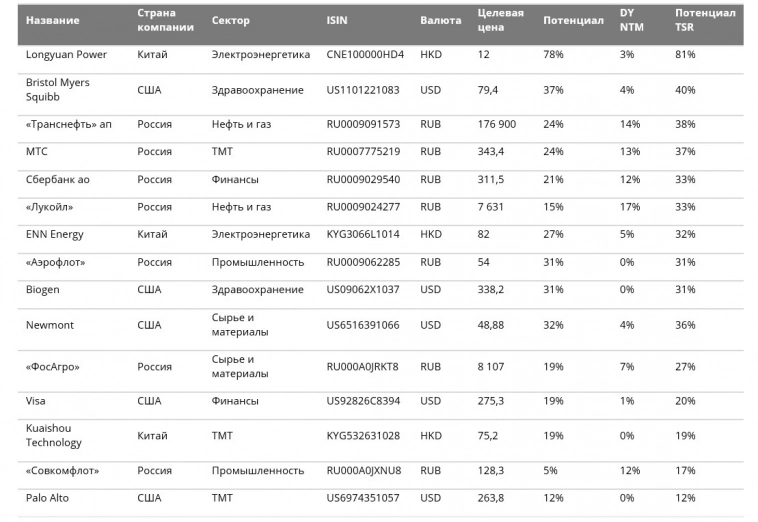

Аналитики «Финама» подготовили инвестиционную стратегию на IV квартал 2023 года. Согласно исследованию, нас ждет замедление роста развитых экономик на фоне ужесточения ДКП центробанков, но! Аналитики сохраняют оптимистичный взгляд на отдельные отрасли и компании, и вот 👇

Топ-15 наиболее перспективных инвестидей на ближайшие месяцы, по мнению аналитиков:

⚡ 1. Акции китайского энергетика China Longyuan Power сильно недооценены. Угольные ТЭС Longyuan Power имеют неплохие шансы нарастить выработку на фоне засухи на юго-востоке КНР, фактором скрытого потенциала остаются невыплаченные субсидии в размере почти 80% годовой выручки компании.

💊 2. Американская биофармкомпания Bristol Myers за 2022 год только по одному препарату Opdivo получила 9 новых одобрений от регулятивных органов, еще 2 одобрения — в 2023 году, в октябре ожидается одобрение блокбастера от FDA. Все это делает бумаги перспективными.

🛢 3. Дивидендная доходность «Транснефти» по итогам года может составить 14%, другим драйвером роста является сплит, который позволит розничным инвесторам более активно инвестировать в акции компании.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Cоллерса» и Amazon

- 05 октября 2023, 12:33

- |

ПАО «Соллерс»

Тикер |

SVAV |

Идея |

Long |

Срок идеи |

1 месяц |

Цель |

1400 руб. |

Потенциал идеи |

39% |

Объем входа |

5% |

Стоп-приказ |

950 руб. |

За 9 месяцев 2023 года компания «Соллерс» реализовала в России 30 507 автомобилей, объем продаж вырос на 39,2%. Продажи автомашин «УАЗ» за этот период увеличились на 50,4% до 24 848 единиц. Продажи «Соллерса» в сентябре 2023 года выросли в годовом выражении на «низкой базе» в 1,9 раза до 5 110 автомобилей.

Бумага находится в рамках растущего тренда. При открытии длинной позиции на 5% от портфеля и выставлении стоп-приказа на уровне 950 руб. риск на портфель составит 0,28%. Соотношение прибыль/риск составляет 6,89.

Amazon.com, Inc.

Тикер |

AMZN |

Идея |

Long |

Срок идеи |

1 месяц |

Цель |

$140 |

Потенциал идеи |

10,34% |

Объем входа |

( Читать дальше )

Pre-IPO Gupshup со… стоп-лоссом!

- 04 октября 2023, 17:30

- |

«Финам» предоставил клиентам возможность выставлять стоп-лоссы при участии в pre-IPO индийской IT-компании Gupshup. Стоп-лосс поможет закрыть позицию по заранее оговоренному дисконту и выйти из инвестиций еще до IPO. При этом чем раньше инвестор (или скорее трейдер) захочет продать бумаги, тем больше будет сумма дисконта:

- сейчас — 20%;

- через полгода — 15%;

- через год — 10%.

Цена одной акции Gupshup — $17,97, можно продать бумаги на сумму до $100 000. При необходимости объем может быть увеличен, для этого достаточно обратиться к менеджеру и согласовать сумму сделки.

Участие в pre-IPO Guphup с потенциальной доходностью на уровне 60% доступно клиентам «Финама» со статусом «квала». Минимальная сумма вложений — $25 000.

Узнать подробности и подать заявку на участие можно здесь.

Актуальные инвестидеи: покупка акций «Лукойла» и BlackRock

- 04 октября 2023, 11:21

- |

ПАО «Лукойл»

Тикер |

LKOH |

Идея |

Long |

Срок идеи |

2-8 недель |

Цель |

7 250 руб. |

Потенциал идеи |

6,9% |

Объем входа |

5% |

Стоп-приказ |

6 485 руб. |

На данный момент нефть в рублевом эквиваленте находится на многолетних максимумах, что дает нефтяным компаниям дополнительную прибыль и увеличивает возможность высоких дивидендных выплат в будущем.

Акции двигаются в рамках восходящего тренда. При объеме позиции 5% и выставлении стоп-заявки на уровне 6 485 руб. риск на портфель составит 0,22%. Соотношение прибыль/риск составляет 1,6.

BlackRock, Inc.

Тикер |

BLK |

Идея |

Long |

Срок идеи |

1 месяц |

Цель |

$720 |

Потенциал идеи |

15% |

Объем входа |

5% |

Стоп-приказ |

$610 |

Компания опубликует квартальный отчет в среду, 11 октября. Аналитики ожидают роста выручки до $4,62 млрд и прибыли на акцию — $8,79. Если отчетность превзойдет ожидания аналитиков, а менеджмент компании даст благоприятный прогноз на следующий квартал, рынок может заложить текущий позитив в стоимость.

( Читать дальше )

$3000 в конкурсе по парному трейдингу достались студенту

- 03 октября 2023, 14:30

- |

«Финам» активно поддерживал конкурс по парному трейдингу на платформе GainTrade. Общий призовой фонд мероприятия составил $6000. Соревнования завершились 18 сентября.

За два месяца принять участие в конкурсе смогли более 200 трейдеров, которые совершали сделки с американскими ценными бумагами на демосчетах. Денежные призы достались тем, кто смог заработать большее количество бонусов.

Победителями стали:

- 1 место, $3000 — участник designer, сумевший заработать $5056. Кстати, designer – 19-летний студент-программист, что в очередной раз доказывает, что в трейдинге все решает не возраст.

- 2 место, $2000 — warvi с результатом $2782.

- 3 место, $1000 — 4theglory с результатом $2343.

Все вопросы, которые касаются трейдинга и конкурса, можно задать, написав на support@gaintrade.ai или прямо здесь под постом.

Если конкурс вам понравился, и вы хотели бы его повторить, ставьте лайки и пишите комментарии. Мы передадим все пожелания организаторам.

Актуальные инвестидеи: покупка акций HeadHunter и Salesforce

- 03 октября 2023, 11:15

- |

HeadHunter Group PLC

Тикер |

HHRU |

Идея |

Long |

Срок идеи |

1-2 месяца |

Цель |

4250 руб. |

Потенциал идеи |

21,7% |

Объем входа |

8% |

Стоп-приказ |

3030 руб. |

2 октября 2023 года ЦБ РФ зарегистрировал выпуск обыкновенных акций международной компании АО «Хэдхантер» (Калининградская область), что сигнализирует о скорой возможной редомициляции компании в Россию. Переезд в РФ позволит эмитенту выплачивать акционерам дивиденды из накопившихся запасов денежных средств. На этом фоне ожидается повышенный спрос на бумагу еще до редомициляции компании.

Цена акции находится в долгосрочном восходящем канале выше уровня пересечения скользящих средних. Идея на рост бумаги с целью 4250 руб. При объеме позиции в 8% и выставлении стоп-заявки на уровне 3030 руб. риск на портфель составит 1,06%. Соотношение прибыль/риск составляет 1,64.

Salesforce, Inc.

Тикер |

CRM |

Идея |

Long |

( Читать дальше )

Мнение аналитика: акции производителя текилы – «Покупать»

- 02 октября 2023, 15:22

- |

Сегодня всемирный день без алкоголя. Этот необычный праздник возник в 2008 году и, по одной из версий, приурочен ко дню рождения Махатмы Ганди, который был ярым противником алкоголя.

Но мы предлагаем быть более лояльными в этом вопросе, чтобы ничто не помешало инвестировать в акции компаний, производящих алкогольные напитки. Потому что это выгодно. Так, с недавнего времени компания «Финам» включила в свое покрытие нового эмитента – мексиканского производителя текилы Becle (CUERVO). Сейчас бумаги этой компании скорректировались на 15% от локального максимума, достигнутого в конце августа. Мы сохраняем положительный взгляд на эмитента. Причины этого – крупная доля рынка и серьезные планы менеджмента по увеличению продаж премиальных марок.

По итогам года компания прогнозирует рост выручки на 5-9% в годовом выражении до учета курсов валют. Мы считаем акции интересными к покупке при нормализации рыночной конъюнктуры. Целевая цена – 52,9 песо, апсайд – 27%, рейтинг – «Покупать».

( Читать дальше )

Актуальные инвестидеи: покупка акций «Самолета» и Lam Research

- 02 октября 2023, 11:48

- |

ПАО «ГК Самолет»

Тикер |

SMLT |

Идея |

Long |

Срок идеи |

1 месяц |

Цель |

4600 руб. |

Потенциал идеи |

19% |

Объем входа |

5% |

Стоп-приказ |

3600 руб. |

«Самолет» планирует построить в Екатеринбурге жилой комплекс площадью более 31 тыс. кв. м. Комплекс будет состоять из трех домов переменной этажности по 13-33 этажей, всего в них запланировано 739 квартир. Строительство начнут осенью 2024 года. Предположительно, проект будет реализован за четыре года.

Бумага находится в рамках бокового тренда. При открытии длинной позиции на 5% от портфеля и выставлении стоп-приказа на уровне 3600 руб. риск на портфель составит 0,33%. Соотношение прибыль/риск составляет 2,9.

Lam Research Corporation

Тикер |

LRCX |

Идея |

Long |

Срок идеи |

1-2 месяца |

Цель |

$710 |

Потенциал идеи |

13,28% |

Объем входа |

10% |

Стоп-приказ |

$590 |

( Читать дальше )

Итоги недели: теханализ vs альфа-скакуны

- 01 октября 2023, 13:13

- |

Спор об анализе на рынке акций и методах отбора бумаг в портфель начался с акций ВТБ и отчетности компании. А продолжился ситуацией на рынке Китая, недвижимости и чипах, о ставке ФРС США и ее возможном росте. И о тех бумагах, которые имеет смысл держать в портфеле в текущей экономической ситуации. О последних событиях недели и инвестициях длиною в десятилетия беседовали Алексей Бачеров, Тимур Нигматуллин и Ярослав Кабаков.

Смотрите до конца прямо в Smart-Lab и оставляйте комментарии под постом!

теги блога Финам Брокер

- 2024

- 2025

- finam

- Forex

- IPO

- metatrader

- space x

- акции

- акции Китая

- акции США

- аналитика

- Биржа

- бонды

- брокер

- брокеры

- валюта

- валютный рынок

- Газпром

- дивиденды

- долговой рынок

- заседание ЦБ

- инвестирование

- инвестиции

- инвестор

- инфляция

- итоги года

- Итоги недели

- конференция

- криптобиржа

- криптовалюта

- мировые рынки

- Московская биржа

- начинающие трейдеры

- Новатэк

- Норинкель

- обзор

- обзор рынка

- облигации

- Обучение

- Полюс Золото

- прогноз по акциям

- прогнозы

- российские акции

- рубль

- сделки

- ставка

- ставка ЦБ

- т-технологии

- терминал

- торговля

- трейдер

- трейдинг

- финам

- ФИНАМ Митап

- финансовые рынки

- Фондовый рынок

- форекс

- ЦБ

- эксперт

Новости тг-канал

Новости тг-канал