SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании БКС Мир инвестиций | Валютный рынок: прогноз на II квартал. Какой будет курс рубля

- 30 марта 2022, 20:08

- |

Начало года для рубля и всех российских активов оказалось бурным из-за геополитических потрясений. Волатильность рубля подскочила до исторически высоких значений, а кратковременное обесценивание было сравнимо с периодом девальвации 2014–2016 годов.

Правда, наихудшие опасения, справедливо существовавшие еще месяц назад, рубль не оправдал. Более того, в конце марта продемонстрировал не менее стремительное укрепление, удивившее многих.

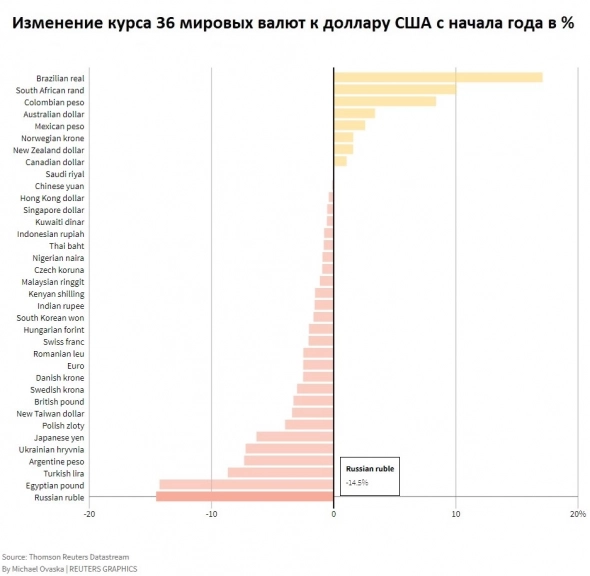

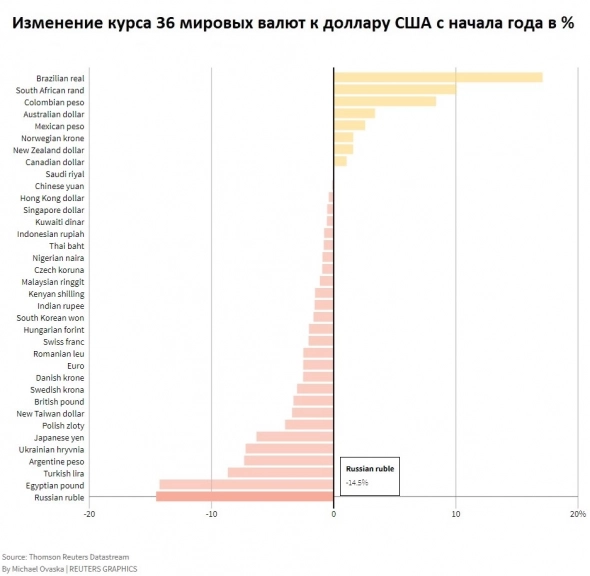

Тем не менее в рейтинге 36 основных мировых валют по изменению их курса к доллару США с начала года рубль занимает последнее место с потерями в 14,5%. Однако они достигали почти 40% на историческом минимуме рубля, когда доллар уходил чуть выше 121,5 руб.

Сырьевой фактор

На фоне усиления геополитических рисков, связанных с украинской проблемой, появилась угроза перебоев в поставках сырья из России, как из-за возможного введения внешних или внутренних ограничений на сырьевой экспорт, так и по причине косвенного негативного влияния санкций на добычу российского сырья.

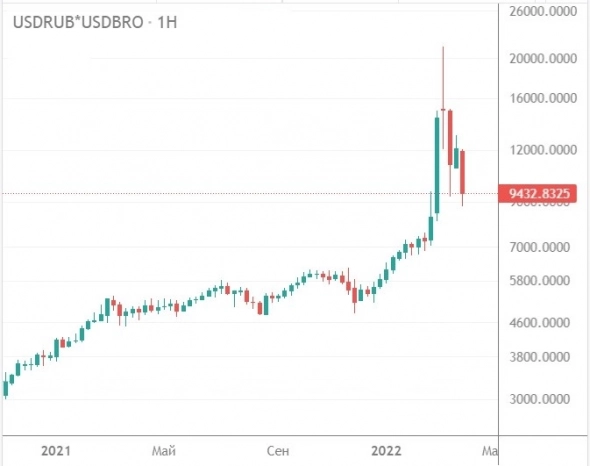

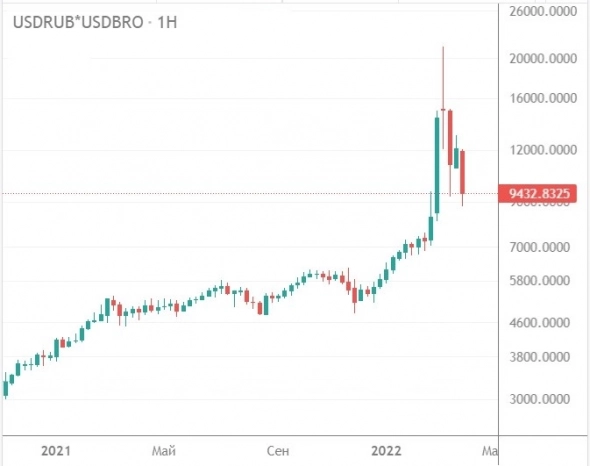

На этом фоне нефтяные цены ускорили рост, котировки Brent впервые с 2008 г. приближались к $140, что всего на 6% ниже абсолютного рекорда. В то же время рубль испытал сильное ослабление до исторических минимумов. В результате рублевая стоимость барреля Brent взлетала до беспрецедентных 21 300 руб. При этом еще осенью показатель был 6000 руб.

Столь сильное подорожание рублевой стоимости нефти отражает огромный геополитический дисконт, заложенный в котировках рубля. Конечно, свою роль сыграло и то, что после 24 февраля у российских экспортеров возникли проблемы с реализацией сырья, и его приходится продавать со значительной скидкой к рыночной цене. К тому же производственные возможности уменьшились из-за санкций и разрыва отношений со многими внешними контрагентами, в том числе в результате ухода из России крупнейших нефтесервесных компаний.

Тем не менее эти уровни свидетельствовали об аномальном ценообразовании как на российском валютном рынке, так и на нефтяном, поэтому вскоре котировки нефти и пары USD/RUB перешли к снижению, что уронило Brent в рублях более чем в 2 раза. Текущий уровень 9400 руб. по-прежнему отражает недооцененность российской валюты к нефтяным ценам, что будет для нее выступать одним из главных фундаментальных факторов поддержки.

Правда, серьезные геополитические, внешнеторговые и экономические изменения делают маловероятным закрепление рублевой стоимости Brent в районе 6000 руб., в том числе из-за возросшей инфляции. Даже более умеренные темпы роста потребительских цен постепенно двигают вверх экономически обоснованный уровень рублевой стоимости сырья, от которого зависят доходы госбюджета и экспортеров.

Регуляторный фактор

В ответ на ухудшение геополитической обстановки и введение жестких санкций Банк России и власти реализовали ряд экстренных мер по стабилизации рынков и финансово-экономической системы. ЦБ повысил ставку до 20%, что стало максимальным за 20 лет уровнем.

Кроме того, были введены меры по ограничению вывода инвалюты за рубеж, а также предотвращению ажиотажного спроса на нее со стороны граждан и юрлиц, в том числе повышенная комиссия на покупку доллара, евро и британского фунта на Московской бирже. К тому же введение обязательной продажи 80% экспортной выручки создало навес валютного предложения, а спрос импортеров снизился. Все это быстро стабилизировало ситуацию на валютном рынке, выступив одним из ключевых драйверов быстрого восстановления рубля.

Ослабление данных ограничений или поэтапная отмена будет препятствовать дальнейшему укреплению рубля или даже вызовет его ослабление. Подобные шаги могут быть ориентированы на сохранение комфортных бюджетных поступлений и выручки экспортеров.

С другой стороны, укрепление рубля может выступать одним из инструментов борьбы с всплеском инфляции, наряду с высокой ключевой ставкой. Однако сейчас большой, если не решающий вклад в разгон потребительских цен вносят перебои в поставках импорта, которые к тому же нарушают внутренние производственные процессы. То есть основной причиной ускорения инфляции является ограничение предложения, а не рост спроса.

Поэтому дальнейшее укрепление рубля принесет больше вреда бюджетным и корпоративным показателям, чем пользы в плане борьбы с инфляцией. Следовательно, нет необходимости держать ключевую ставку на столь высоком уровне. Скорее всего, 29 апреля на очередном заседании ЦБ ее существенно снизит, что способно оказать локальное давление на рубль.

Долговой рынок

Геополитика вызвала серьезное падение котировок ОФЗ и рост их доходностей. В конце февраля индекс гособлигаций RGBI обновил семилетний минимум. После месячного перерыва в торгах индикатор достиг самых низких с конца 2014-го уровней, приблизившись к установленному тогда историческому минимуму.

Правда, старт торгов после вынужденного закрытия оказался далеко не столь негативным, как опасались многие. Вслед за кратковременными распродажами ОФЗ стали быстро дорожать, доходности даже ближних к погашению выпусков были ниже ключевой ставки.

Стабилизация и восстановление российского долгового рынка внесли весомый вклад в укрепление рубля. Однако в более долгосрочной перспективе динамика облигаций потеряет свое воздействие на курс российской валюты. Дело в том, что иностранным инвесторам с конца февраля запрещено совершать операции на российском рынке, и вряд ли они вернутся на него в обозримом будущем, даже при снятии всех регуляторных ограничений.

Таким образом, позитивное влияние роста котировок ОФЗ на курс рубля почти полностью нивелируется, в том числе из-за отсутствия операций carry trade. Это лишает рубль существенной доли потенциального притока инвалюты на рынок. Правда, потеря этого источника выглядит не столь серьезной на фоне частичного или полного перекрытия других традиционных каналов поступления валюты, а также усиления некоторых из них. К тому же меры ЦБ и властей увеличили приток инвалюты и почти полностью отключили отток, не связанный с импортом.

Перспективы II квартала

Скорее всего, волатильность российского валютного рынка в ближайшие три месяца снизится, если мы не увидим новых геополитических потрясений. Правда, мировые рынки, напротив, могут испытать серьезную просадку, если инфляция ускорится, а ключевые центробанки для борьбы с ней будут вынуждены и дальше быстро ужесточать монетарную политику. На фоне вероятной слабости экономических показателей это способно напугать инвесторов угрозой стагфляции.

Реакция рублевых активов на возможную дестабилизацию мировых рынков будет зависеть от того, насколько уменьшится влияние геополитики, а также от степени сохранения жестких регуляторных ограничений со стороны властей и ЦБ.

Тем не менее, если появится угроза долгосрочным перспективам глобального сырьевого спроса, это может вызвать переоценку курса рубля в сторону снижения. Сохранение высокой геополитической неопределенности усугубит эту ситуацию.

Однако в базовом сценарии предполагается, что геополитическая обстановка существенно не изменится, как и ситуация на мировых рынках. В этом случая, скорее всего, доллар вернется в диапазон 85–95 руб.

Правда, наихудшие опасения, справедливо существовавшие еще месяц назад, рубль не оправдал. Более того, в конце марта продемонстрировал не менее стремительное укрепление, удивившее многих.

Тем не менее в рейтинге 36 основных мировых валют по изменению их курса к доллару США с начала года рубль занимает последнее место с потерями в 14,5%. Однако они достигали почти 40% на историческом минимуме рубля, когда доллар уходил чуть выше 121,5 руб.

Сырьевой фактор

На фоне усиления геополитических рисков, связанных с украинской проблемой, появилась угроза перебоев в поставках сырья из России, как из-за возможного введения внешних или внутренних ограничений на сырьевой экспорт, так и по причине косвенного негативного влияния санкций на добычу российского сырья.

На этом фоне нефтяные цены ускорили рост, котировки Brent впервые с 2008 г. приближались к $140, что всего на 6% ниже абсолютного рекорда. В то же время рубль испытал сильное ослабление до исторических минимумов. В результате рублевая стоимость барреля Brent взлетала до беспрецедентных 21 300 руб. При этом еще осенью показатель был 6000 руб.

Столь сильное подорожание рублевой стоимости нефти отражает огромный геополитический дисконт, заложенный в котировках рубля. Конечно, свою роль сыграло и то, что после 24 февраля у российских экспортеров возникли проблемы с реализацией сырья, и его приходится продавать со значительной скидкой к рыночной цене. К тому же производственные возможности уменьшились из-за санкций и разрыва отношений со многими внешними контрагентами, в том числе в результате ухода из России крупнейших нефтесервесных компаний.

Тем не менее эти уровни свидетельствовали об аномальном ценообразовании как на российском валютном рынке, так и на нефтяном, поэтому вскоре котировки нефти и пары USD/RUB перешли к снижению, что уронило Brent в рублях более чем в 2 раза. Текущий уровень 9400 руб. по-прежнему отражает недооцененность российской валюты к нефтяным ценам, что будет для нее выступать одним из главных фундаментальных факторов поддержки.

Правда, серьезные геополитические, внешнеторговые и экономические изменения делают маловероятным закрепление рублевой стоимости Brent в районе 6000 руб., в том числе из-за возросшей инфляции. Даже более умеренные темпы роста потребительских цен постепенно двигают вверх экономически обоснованный уровень рублевой стоимости сырья, от которого зависят доходы госбюджета и экспортеров.

Регуляторный фактор

В ответ на ухудшение геополитической обстановки и введение жестких санкций Банк России и власти реализовали ряд экстренных мер по стабилизации рынков и финансово-экономической системы. ЦБ повысил ставку до 20%, что стало максимальным за 20 лет уровнем.

Кроме того, были введены меры по ограничению вывода инвалюты за рубеж, а также предотвращению ажиотажного спроса на нее со стороны граждан и юрлиц, в том числе повышенная комиссия на покупку доллара, евро и британского фунта на Московской бирже. К тому же введение обязательной продажи 80% экспортной выручки создало навес валютного предложения, а спрос импортеров снизился. Все это быстро стабилизировало ситуацию на валютном рынке, выступив одним из ключевых драйверов быстрого восстановления рубля.

Ослабление данных ограничений или поэтапная отмена будет препятствовать дальнейшему укреплению рубля или даже вызовет его ослабление. Подобные шаги могут быть ориентированы на сохранение комфортных бюджетных поступлений и выручки экспортеров.

С другой стороны, укрепление рубля может выступать одним из инструментов борьбы с всплеском инфляции, наряду с высокой ключевой ставкой. Однако сейчас большой, если не решающий вклад в разгон потребительских цен вносят перебои в поставках импорта, которые к тому же нарушают внутренние производственные процессы. То есть основной причиной ускорения инфляции является ограничение предложения, а не рост спроса.

Поэтому дальнейшее укрепление рубля принесет больше вреда бюджетным и корпоративным показателям, чем пользы в плане борьбы с инфляцией. Следовательно, нет необходимости держать ключевую ставку на столь высоком уровне. Скорее всего, 29 апреля на очередном заседании ЦБ ее существенно снизит, что способно оказать локальное давление на рубль.

Долговой рынок

Геополитика вызвала серьезное падение котировок ОФЗ и рост их доходностей. В конце февраля индекс гособлигаций RGBI обновил семилетний минимум. После месячного перерыва в торгах индикатор достиг самых низких с конца 2014-го уровней, приблизившись к установленному тогда историческому минимуму.

Правда, старт торгов после вынужденного закрытия оказался далеко не столь негативным, как опасались многие. Вслед за кратковременными распродажами ОФЗ стали быстро дорожать, доходности даже ближних к погашению выпусков были ниже ключевой ставки.

Стабилизация и восстановление российского долгового рынка внесли весомый вклад в укрепление рубля. Однако в более долгосрочной перспективе динамика облигаций потеряет свое воздействие на курс российской валюты. Дело в том, что иностранным инвесторам с конца февраля запрещено совершать операции на российском рынке, и вряд ли они вернутся на него в обозримом будущем, даже при снятии всех регуляторных ограничений.

Таким образом, позитивное влияние роста котировок ОФЗ на курс рубля почти полностью нивелируется, в том числе из-за отсутствия операций carry trade. Это лишает рубль существенной доли потенциального притока инвалюты на рынок. Правда, потеря этого источника выглядит не столь серьезной на фоне частичного или полного перекрытия других традиционных каналов поступления валюты, а также усиления некоторых из них. К тому же меры ЦБ и властей увеличили приток инвалюты и почти полностью отключили отток, не связанный с импортом.

Перспективы II квартала

Скорее всего, волатильность российского валютного рынка в ближайшие три месяца снизится, если мы не увидим новых геополитических потрясений. Правда, мировые рынки, напротив, могут испытать серьезную просадку, если инфляция ускорится, а ключевые центробанки для борьбы с ней будут вынуждены и дальше быстро ужесточать монетарную политику. На фоне вероятной слабости экономических показателей это способно напугать инвесторов угрозой стагфляции.

Реакция рублевых активов на возможную дестабилизацию мировых рынков будет зависеть от того, насколько уменьшится влияние геополитики, а также от степени сохранения жестких регуляторных ограничений со стороны властей и ЦБ.

Тем не менее, если появится угроза долгосрочным перспективам глобального сырьевого спроса, это может вызвать переоценку курса рубля в сторону снижения. Сохранение высокой геополитической неопределенности усугубит эту ситуацию.

Однако в базовом сценарии предполагается, что геополитическая обстановка существенно не изменится, как и ситуация на мировых рынках. В этом случая, скорее всего, доллар вернется в диапазон 85–95 руб.

6.6К

6 комментариев

+1

Спасибо за труд, но рынка нет.

- 30 марта 2022, 20:24

+2

Какой нарисуют

- 30 марта 2022, 20:43

0

Когда все товары за рубеж пойдут за рубли, выгодным для нас будет курс 1 USD = 1 RUB

- 30 марта 2022, 20:55

0

Mantis, Байден сказал курс 200 значит будет 200. Пока за пятирублевую монету не станут давать $1000 не успокоимся ![]()

- 30 марта 2022, 21:59

0

шорт на фсё

- 30 марта 2022, 21:17

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал