Блог им. point_31

Русал и его зеленый друг - доллар

- 19 апреля 2023, 23:07

- |

Забегая сразу вперед скажу, что оценка самой компании своей деятельности в 2022 году мне видится максимально адекватной, учитывающий текущую непростую конъюнктуру. Однозначных выводов будет сделать трудно, но мы с вами постараемся, а на помощь нам придет отчет по МСФО.

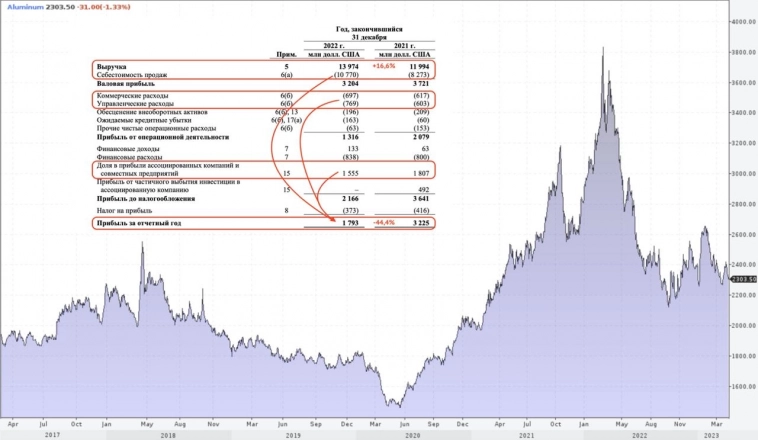

Итак, выручка компании за 2022 год выросла на 16,7% до $14 млрд. Этому способствовал рост цен реализации алюминиевой продукции в среднем на 16,6% год к году. При этом объемы продаж удалось переориентировать на внутренний и азиатские рынки, что позволило нивелировать выпадение европейского экспорта.

В данный момент времени цена на алюминий находится на уровне пиков 2018 года на $2300 за тонну. Аналитики прогнозируют сырьевой супер цикл, который может вернуть котировки на спотовом рынке выше $3000, но я бы не рассчитывал на повторение успехов в 2022 году. Скорее мы снизим показатели в текущем году за счет высокой базы прошлого.

«Русал столкнулся с беспрецедентным давлением и ограничениями в связи с запретом правительства Австралии на экспорт в Россию глинозема и алюминиевых руд, а также с остановкой производства глинозёма на Николаевском глиноземном заводе».

И это не мои слова. Компания сама акцентирует внимание на производственных проблемах, нарушении логистических цепочек, экстремальном росте цен на энергоносители, и как следствие, росте себестоимости на 30,2% до $10,8 млрд. Вкупе с падением доходов совместных предприятий (в ГМК не будем тыкать пальцем), привело к падению прибыли на 44,4% до $1,8 млрд.

Довольно слабые результаты, если учесть позитивную ценовую конъюнктуру и удержание объемов поставок, но на этом еще не все. По данным РЖД, заводы Русала уже в 1 квартале 2023 года снизили экспорт алюминия на 13%, а заградительная пошлина в 200% на ввоз продукции в США, может еще больше ударить по продажам.

И тут на помощь приходит кто? Правильно, его зеленый друг — доллар. Снижение продаж будет компенсировано ростом курса валюты, в том числе юаня, который выступает средством платежа при поставках в Китай. Но об этом мы поговорим в статье с разбором отчета за 1 квартал.

А сейчас нам остается довольствоваться не критичным, но все же неприятным падением прибыли, удержанием темпов роста выручки и успехами в перестройке каналов продаж. Что весьма неплохо в текущей ситуации. Про дивиденды ГМК я сознательно промолчу сегодня, мы уже с вами разбирали этот момент в отдельной статье.

Не является инвестиционной рекомендацией

Мои портфели, сделки и уникальная аналитика — в Telegram

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- криптовалюта

- Лента

- ЛСР

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- МТС банк

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- отчетность

- отчеты МСФО

- ПИК

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Россети Ленэнерго

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- Селигдар

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания

Как вам такой вариант?