Блог им. InvestHero

Боинг: капля позитива в море неудач

- 24 декабря 2021, 10:51

- |

Недавно Боинг объявил о сразу двух хороших новостях:

- во-первых, компания продала 19 грузовых самолетов модели 767 компании по доставке и перевозке грузов UPS;

- во-вторых, компания получила контракт на $329,3 млн с ВВС США.

На фоне этих новостей акции компании в моменте прибавили почти 5% в цене. Тем не менее, мы считаем, что этих двух контрактов недостаточно для того, чтобы сделать компанию привлекательной к покупке, о чем и расскажем в сегодняшнем посте.

Продажа самолетов 767 — ничего неожиданного

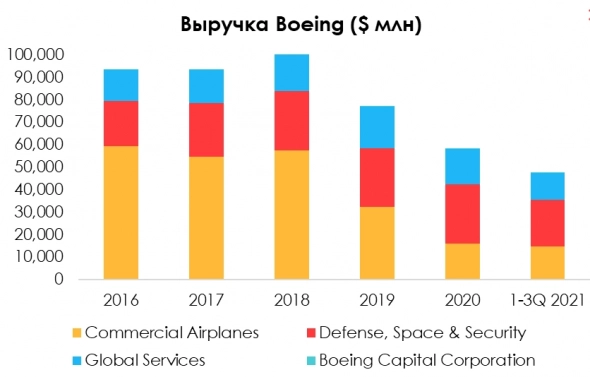

Boeing имеет 4 основных сегмента формирования выручки:

- Коммерческие самолеты (Commercial Airplanes) — производство и поставка коммерческих лайнеров;

- Оборонный и космический сектор (Defense, Space & Security) — разработка, производство и модификация пилотируемых и беспилотных военных самолетов, вооружений и систем для удара, наблюдения и мобильности;

- Глобальные услуги (Global Services) — услуги по поддержке аэрокосмических систем;

- Лизинг и кредитование (Boeing Capital Corporation) — <1% выручки.

Продажа коммерческих самолетов и оборонный сектор традиционно являются самыми большими источниками выручки для компании. Однако в связи с пандемией, а также с техническими проблемами, обнаруженными в 2019-2020 гг. в двух самых популярных моделях коммерческих самолетов компании — самолетах 737 и 787 — Boeing столкнулся со значительным снижением выручки в коммерческом секторе при том, что значения выручки в остальных сегментах остаются достаточно стабильными.

Источник: данные компании

Несмотря на значительное продвижение по разрешению технических неполадок в обеих проблемных моделях, к настоящему моменту Boeing все еще не смог восстановить объемы поставок этих моделей к уровням производства и сбыта до обнаружения технических проблем. Так, в 3 кв. 2021 года компания не продала ни одного самолета Boeing 787, а темп производства самолетов этой модели находится на минимальном уровне. Также и с моделью 737: компания все еще продает гораздо меньше самолетов этой модели, чем в 2016-2018 гг., что связано в основном со сниженными объемами пассажиропотока в следствие ограничений передвижения в условиях пандемии, а также с тем, что еще не все страны выдали Boeing разрешение на возобновление полетов самолетов 737. Например, Китай — один из значительных рынков сбыта для Boeing — только недавно принял положительное решение по этому вопросу.

В связи с вышесказанным важно понимать, что до настоящего времени выручка компании в коммерческом секторе поддерживалась в основном за счет продаж других моделей самолетов компании: 747, 767 и 777. Однако эти модели гораздо менее популярны, чем 737 и 787, исторически поставляются в гораздо меньших объемах и вносят гораздо меньший вклад в формирование выручки. Тем не менее, поставки самолетов моделей 747, 767 и 777 не прерывались даже в самом разгаре пандемии и сейчас практически полностью восстановились. Это означает, что, несмотря на то, что новость о продаже достаточно большого количества самолетов модели 767 компании по доставке и перевозке грузов UPS, безусловно, является позитивной для Boeing, это событие не является экстраординарным и не окажет очень большого влияния на финансовые результаты компании.

Источник: данные компании

Контракт с ВВС США окажет минимальное влияние на результаты компании в годовом выражении

Второй новостью, которая стала триггером резкого скачка вверх цены акций Boeing, является контракт на сумму $329,3 млн с ВВС США, согласно которому Boeing будет оказывать услуги по обеспечению функционирования спутников системы GPS вплоть до конца 2031 года. Это означает десятилетнюю длительность действия контракта, а значит, компания будет учитывать выручку от этого контракта в течение периода 10 лет, что существенно ограничивает влияние этого контракта на финансовые результаты Boeing в ближайшие годы. В годовом выражении прирост выручки компании в сегменте Глобальных услуг от нового контракта составит менее 1%, если сравнивать с уровнем 2020 года. Кроме того, позитивный эффект от нового контракта гораздо меньше, чем многие из контрактов, которые компании не удалось выиграть, как, например, отклоненный контракт на сумму $19 млрд на поставку военных самолетов министерству обороны Канады.

Вывод

Таким образом, реакция рынка на недавние новости — это попытка инвесторов найти хоть что-то позитивное в бизнесе Boeing, страдающем от не кончающейся пандемии, технических проблем в самолетах и неудачах в ведении переговоров по новым проектам (вспомним провалившиеся переговоры с Ryanair), которая не соответствует реальному влиянию обоих событий на финансовые результаты компании.

Статья написана в соавторстве с аналитиком Дмитрием Новичковым

теги блога Сергей Пирогов

- ЕС

- Fix Price

- headhunter

- Henderson

- IMOEX

- Invest Heroes

- IPO

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- ВТБ

- Газпром

- Газпромнефть

- геополитика

- ГМК Норникель

- Группа Позитив

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- Европа

- золото

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Итоги года

- Китай

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- коронавирус

- Лента

- лукойл

- М.Видео

- Магнит

- ММК

- натуральный газ

- нефтегаз

- Нефть

- нлмк

- Новатэк

- норникель

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчетность

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- Ритейл

- роснефть

- рубль

- русал

- рынок акций

- рынок акций РФ

- Рынок нефти

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- стратегии

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс ртс

- ЦБ РФ

- цены на нефть

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс