SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

В двух словах разбор отчета Фосагро

- 16 ноября 2020, 15:57

- |

Начать надо с того, что я ничего не понимаю в области фосфорных удобрений (ФУ=81% выручки фоськи). Я не знаю как понять, будут ли там цены расти или падать. Если у вас есть инфа по этому поводу, пишите в комментарии. Где-то у меня было отмечено, что на рынке фосфатов структурный профицит, но в 3 квартале 2020 цены были такие же как год назад.

Конечно компания круто поднялась на обесценивании рубля к доллару/евро. Евро был 72 рубля, стал 90 руб. +25% за год, бакс +14%.

Фоська продает 65% объемов за бугор. 25% всех продаж — это Европа.

Продажи ФУ выросли на 10% с 2 до 2,2 млн т за год.

Отсюда мы получили квартальные:

✅рекордную EBITDA 27 млрд руб

✅околорекордный денежный поток FCF 19,4 млрд

✅рекордные дивиденды 16 млрд, с квартальной доходностью 4%

Долг 144 млрд руб — тоже рекордный. Растет с основном за счет того, что он на 100% валютный. Отсюда и бумажный убыток по чистой прибыли.

Как мы видим — контора — хороший защитный актив + валютный хедж от обесценивания рубля.

Потуги Белоусова налогообложить всех кто качает природную ренту приведут к росту налога менее чем на 3 млрд руб в 2021 году, это 10% денежного потока за последние 12 месяцев, который вполне может вырасти в следующем году. Обесценивание рубля дает гораздо больше, чем 3 ярда.

Контора стоит рекордные ₽400 ярдов, EV = ₽550 млрд.

Не сказать, что дешево, но стоит точно справедливо при текущих входных параметрах.

Более того, любое ценовое улучшение на рынке ФУ может легко подвинуть капу на ₽500 млрд.

То есть я не удивлюсь, если бумага подрастет еще на 20-25% в течение 12 месяцев.

Но поскольку, как я уже сказал, я ничего не понимаю в рынке ФУ, этой бумаги у меня нет.

Хотя контора входит в список тех, которые мне нравятся.

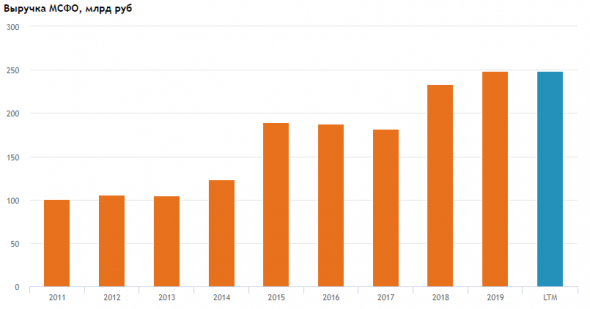

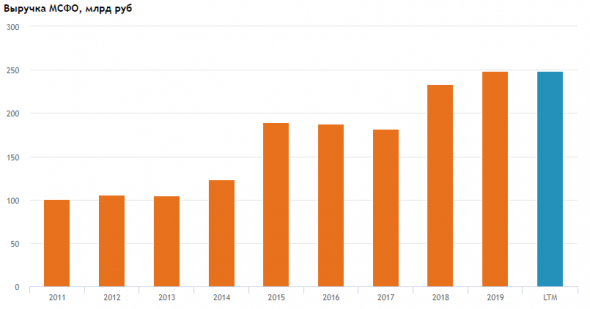

График выручки: https://smart-lab.ru/q/PHOR/f/y/MSFO/revenue/

Конечно компания круто поднялась на обесценивании рубля к доллару/евро. Евро был 72 рубля, стал 90 руб. +25% за год, бакс +14%.

Фоська продает 65% объемов за бугор. 25% всех продаж — это Европа.

Продажи ФУ выросли на 10% с 2 до 2,2 млн т за год.

Отсюда мы получили квартальные:

✅рекордную EBITDA 27 млрд руб

✅околорекордный денежный поток FCF 19,4 млрд

✅рекордные дивиденды 16 млрд, с квартальной доходностью 4%

Долг 144 млрд руб — тоже рекордный. Растет с основном за счет того, что он на 100% валютный. Отсюда и бумажный убыток по чистой прибыли.

Как мы видим — контора — хороший защитный актив + валютный хедж от обесценивания рубля.

Потуги Белоусова налогообложить всех кто качает природную ренту приведут к росту налога менее чем на 3 млрд руб в 2021 году, это 10% денежного потока за последние 12 месяцев, который вполне может вырасти в следующем году. Обесценивание рубля дает гораздо больше, чем 3 ярда.

Контора стоит рекордные ₽400 ярдов, EV = ₽550 млрд.

Не сказать, что дешево, но стоит точно справедливо при текущих входных параметрах.

Более того, любое ценовое улучшение на рынке ФУ может легко подвинуть капу на ₽500 млрд.

То есть я не удивлюсь, если бумага подрастет еще на 20-25% в течение 12 месяцев.

Но поскольку, как я уже сказал, я ничего не понимаю в рынке ФУ, этой бумаги у меня нет.

Хотя контора входит в список тех, которые мне нравятся.

График выручки: https://smart-lab.ru/q/PHOR/f/y/MSFO/revenue/

5.8К |

12 комментариев

+1

t.me/greenserpent/9625

- 16 ноября 2020, 15:59

+2

Да уже ради валютного хеджа можно эту бумагу держать. Если все рекомендуют покупать Сургут-преф, то Фосагро не сильно хуже, ещё и бизнес развивает, в отличие от.

- 16 ноября 2020, 16:05

+3

Что происходит с фосфатными удобрениями видно в котировках Mosaic. Фосагро спасает постоянная девальвация и никакущий НДПИ. Сможет ли до туда дотянуться Белоусов — вопрос жизненный для акционеров Фосагро.

- 16 ноября 2020, 16:14

+2

Олег Кузьмичев, сдается мне еще есть огромный потенциал для повышения НДПИ)

- 16 ноября 2020, 16:27

Тимофей Мартынов, в ГМК аналогичная ситуация, зависит от крепости и связей мажоров (в фосагро вроде как ректор Горного, научный руководитель кандидатской диссертации нашего президента).

- 16 ноября 2020, 17:15

Олег Кузьмичев, а у Мозаик разве большая часть выручки не от калийных удобрений идёт?

- 17 ноября 2020, 22:41

Тимофей антикризис то будет седня?

- 16 ноября 2020, 16:21

Андрей Иванов, думаю да

- 16 ноября 2020, 16:27

Тимофей! Может пора уже разобраться если контора тебе нравится? Будь мужиком!

- 16 ноября 2020, 18:20

а у Андрея из Мурманска ты спросить об этой компании не хочешь :)

- 16 ноября 2020, 20:41

Да, отличная бумага!

- 16 ноября 2020, 21:46

Тимофей нужно срочно менять фото на аватарке в телеграм канале 'тим мартынов'.

- 17 ноября 2020, 10:33

Читайте на SMART-LAB:

Стратегия на 2026 год: Куда нести деньги? Разбор ОФЗ, валютных облигаций и дивидендных акций

В текущих макроэкономических условиях перед инвестором встает непростой вопрос выбора. Рубль удивил всех укреплением, но надолго ли? ЦБ снижает...

17:43

Итоги января 2026 — слабое начало года

Данные Росстата по экономической активности за январь и недельной динамике инфляции, по мнению аналитиков «Финама», говорят в пользу...

17:18

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- прогноз по акциям

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- ЦБ РФ

- экономика

- экономика США

- Яндекс