Блог им. OneginE

Падение цен на нефть может продолжиться

- 12 февраля 2018, 12:36

- |

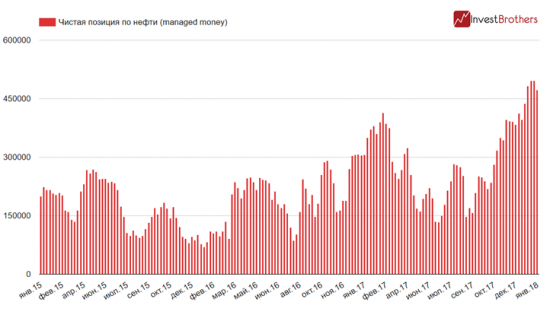

Хедж-фонды приступили к постепенному сокращению длинных позиций по нефти. Не поздно ли?

По состоянию на 06 февраля в портфелях фондов находилось 512,9 тыс. длинных и 40,2 тыс. коротких контрактов по нефти. Таким образом, чистый “лонг” по “черному золоту” составил 472,8 тыс. контрактов, сократившись за период с 30 января по 06 февраля на 23,2 тыс. контрактов. В то же самое время котировки сырья опустились на 2%.

Падение стоимости нефти не привело к снижению коротких позиций со стороны крупнейших участников рынка – спред между “шортом” и “лонгом” у топ-4 трейдеров Нью-Йоркской товарной биржи составляет 3,7 процентных пункта, что является крупнейшей разницей с 22 ноября 2016 г. Правда, тогда они ставили на рост “черного золота”.

Объем открытых коротких позиций своп-дилеров сократился примерно на туже величину, что и “лонг” у хедж-фондов.

Резюме

Основное движение на рынке нефти формируется спекулянтами. Они, в свою очередь, в последнее время активно наращивали свои длинные позиции по сырью, доведя их до новых рекордов.

Учитывая, что к 06 февраля длинные позиции хедж-фондов стали всего на 22,2 тыс. контрактов меньше своих максимумов, а нефть упала на 6,5%, стоит опасаться повального закрытия “лонгов”. Вполне возможно, они уже начались, но от такого большого количества позиций они вряд ли успели избавиться.

Поэтому продолжение разгрузки “лонгов” может оказать существенное понижательное влияние на нефтяные цены, что без противовеса может привести к усилению обвала.

Ссылка на статью

Другая статистика:

Может быть интересно:

- 12 февраля 2018, 12:50

- 12 февраля 2018, 12:51

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс