Блог им. svoiinvestor

В июне 2025 г. корпоративное кредитование существенно снизилось относительно 2024 г., данные по автокредитованию вообще скрыли.

- 30 июля 2025, 12:05

- |

Ⓜ️ По данным ЦБ, в июне 2025 г. портфель кредитов физических лиц увеличился на 98₽ млрд и составил 36,88₽ трлн (0,3% м/м и 4% г/г, в мае +131₽ млрд). В июне 2024 г. он увеличился на 963₽ млрд (существенный резонанс). Можно с уверенностью вещать о стабилизации в розничном кредитовании: потребительский портфель снижается 7 месяцев подряд, данные по автокредитному портфелю в июне вообще скрыли, ипотека стала более адресной, но меры поддержки слегка оживили её. В корпоративном кредитовании существенное снижение относительно прошлого года:

🏠 Темпы роста ипотечного портфеля в июне увеличились на 0,7% (в мае 0,6%), кредитов было выдано на 309₽ млрд (287₽ млрд в мае), в июне 2024 г. выдали 788₽ млрд. Выдача ипотеки с господдержкой составила 265₽ млрд (248₽ млрд в мае), почти вся выдача приходится на семейную ипотеку — 222₽ млрд (в мае 209₽ млрд). Рыночная продолжает находиться на низких уровнях — 44₽ млрд (39₽ млрд в мае), жёсткая ДКП не оставляет шанса потребителям. В мае продолжилось оживление в ипотеке (относительно 2025 г. ), это связано с тем, что с 07.02.25 по 06.08.25 был увеличен уровень возмещения банкам на покупку квартиры до КС + 3,0 п.п. и на ИЖС до КС + 3,5 п.п., также с 1 марта смягчены макронадбавки по кредитам с LTV менее 80 и ПДН менее 70. С 1 апреля госпрограмма по семейной ипотеке расширена на вторичный рынок в городах, где строится не более двух многоквартирных домов. Но уже с 1 июля впервые заработали МПЛ в ипотеке, что позволит напрямую ограничить выдачу рискованных кредитов, а обвал продаж у застройщиков я разбирал недавно в отчёте ЛСР за I полугодие 2025 г.

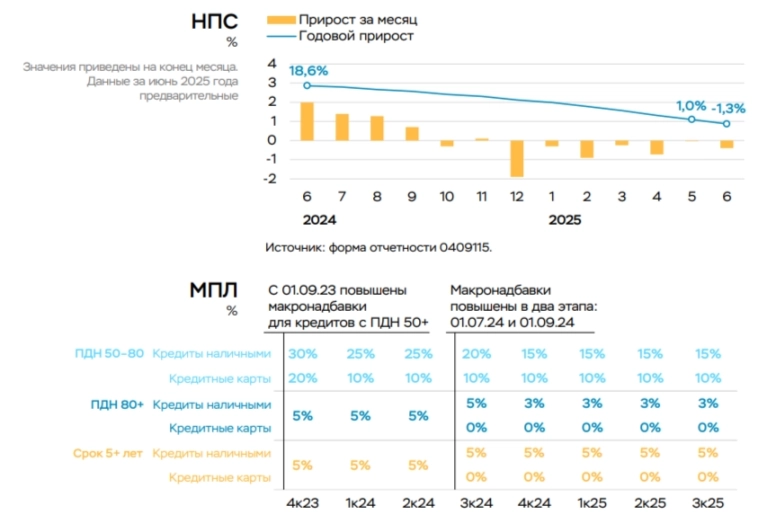

💳 Портфель потреб. кредитов снизился на -55₽ млрд (-0,4% м/м, в мае -1₽ млрд). По автокредиту данных не предоставили, но учитывая плачевность рынка даже при различных скидках от автодилеров и субсидировании покупки авто, то портфель навряд ли значительно прирос. Снижение в потреб. кредитовании связано с к.с., повышением макронадбавок практически по всем необеспеченным ссудам.

💼 Корпоративный кредитный портфель вырос на 0,6₽ трлн (+0,7% м/м, в мае 0,3₽ трлн), в июне 2024 г. 1₽ трлн. Значительная часть прироста пришлась на застройщиков жилья (+0,2₽ трлн), сектору явно тяжело при высоких ставках. Как итог, кредитование значительное снизилось относительно 2024 г.

Рассматриваем данную динамику на примере Сбера и ВТБ:

🏦 Отчёт Сбербанка за июнь: портфель жилищных кредитов вырос на 0,9% за месяц (в мае +0,9%), банк выдал 200₽ млрд ипотечных кредитов (-51,8% г/г, в мае 190₽ млрд). Портфель потреб. кредитов снизился на 1,9% за месяц (в мае -1,9%), данных по выдаче не раскрыли. Корп. кредитный портфель увеличился на 0,4% без учёта валютной переоценки за месяц (в мае +0,9%), корпоративным клиентам было выдано 1,9₽ трлн кредитов (-9,5% г/г, в мае 1,6₽ трлн, рост от месяца к месяцу связан с перекредитованием).

🏦 Отчёт ВТБ за май: Кредитный портфель юридических лиц увеличился до 16,3₽ трлн (+0,8% м/м), портфель кредитов физических лиц сократился до 7,54₽ трлн (-0,5% м/м).

📌 Розничное кредитование/автокредитование перестало быть головной болью регулятора, в ипотеке началось оживление за счёт поддержки (конечно тут не учитываются рассрочки от застройщиков, проблема в том, что к концу стройки клиентам придётся гасить всю сумму полностью или брать ипотеку, а цена квартиры завышена, и не факт, что ключевая ставка будет низкой). В корпоративном кредитовании существенное замедление выдачи по сравнению с прошлым годом. Снижение ставки навряд ли сильно повлияет на кредитование, потому что она до сих пор остаётся заградительной (скорее всего часть заёмщиков будет перекредитовываться, а у юридических лиц и так большая часть кредитов с плавающей ставкой).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

- 30 июля 2025, 12:11

- 30 июля 2025, 12:12

- 30 июля 2025, 12:14

- 31 июля 2025, 03:54

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс