Тимофей Мартынов

Открываем рынок отстойно. Сезон отпусков!

- 24 июля 2023, 10:08

- |

Открываем рынок небольшим вялым ростом +0,15%, ни туда ни сюда.

Половина акций слегка растет, половина слегка снижается.

Рынку ставка 8,5% по колено!

Атака дронов на Москву — явление привычное.

📉Полик -2% перед уходом с торгов на неопределенный срок.

📈неликвидная энергетика ракетит: ТГК-1 +2%, MRKP +5%.

📈Русагро продолжает раллировать +2%

📈Про отсталый Окей чтоли вспомнили? +2,5% с утра.

Бакс 91.

Углеводород выше $80,50, жизнь есть!

В целом, были в центре Москве в пятницу: полупустое. Очевидно, что если народ и торгует, то половина людей с пляжа со смартфоном😁

НУ А МЫ ПРОДОЛЖАЕМ РАБОТАТЬ💪💪💪

- комментировать

- Комментарии ( 13 )

Реальный зарабатывающий трейдер Bashkir выступил на конференции смартлаба

- 23 июля 2023, 20:49

- |

Все видосы с конференции выходят на моем канале: https://youtube.com/@TimMartynov , поэтому на забудь подписаться на него и поставить колокол, чтобы не пропустить ничего важного!

Как повышение ставки влияет на самые закредитованные компании?

- 23 июля 2023, 16:29

- |

1. На тех, кто уже занял через выпуск длинных облигаций с фиксированным купоном — никак. До тех пор пока облигации не надо будет гасить и привлекать новый долг.

2. На тех, кто имеет краткосрочные облигации — влияет негативно, т.к. привлекать новые деньги будет дороже.

3. Не тех, кто занимает у банков — также влияет негативно, т.к. как правило банковские займы имеют плавающую процентную ставку, привязанную к ключевой.

Посмотреть компании с самым высоким уровнем долговой нагрузки всегда можно тут:

https://smart-lab.ru/q/shares_fundamental/order_by_debt_ebitda/desc/

и тут:

https://smart-lab.ru/q/shares_fundamental/?field=debt_ebitda

Проанализируем некоторые закредитованные компании и как рост ставок влияет на их прибыльность.

( Читать дальше )

Конкурс выходного дня! +10тыр за лучшее объяснение как рост ставки ЦБ на 100 пунктов на что-то влияет

- 23 июля 2023, 12:20

- |

Давайте сегодня запилим еще один осознанный конкурс на злобу дня.

10 тыр рублей унесёт в кармане тот, кто напишет сегодня до 23:59 в свой блог на смартлабе лучший пост о том, на что реально влияет пятничное решение ЦБ о росте процентной ставки на 100бп.

А то вроде как ОФЗ и так упали заранее, что ФАКТИЧЕСКИ поменяется в худшую сторону, например, у компаний, после этого решения ЦБ?

Действительно ли это повышение как-то повлияет на инфляцию?

Приведет ли оно например к удорожанию ипотеки и тп?

Повысятся ли ставки для желающих разместить облигации?

Повысятся ли ставки по вкладам и тп...

Для участия в конкурсе ставьте тег "смартлаб конкурс"

Съездили в Москву в пятницу, чтобы встретиться с годовыми подписчиками Smartlab Premium

- 22 июля 2023, 22:03

- |

Встречались в историческом здании ММВБ (ныне Мосбиржа)! Всего собралось около 60 человек. МосБирже огромное спасибо за гостеприимство!👍👍

Видимо это когда-то был торговый зал, где сидели маклеры, а балкончик видимо в этом помещении нужен, чтобы создать сходство с «биржевой ямой».

( Читать дальше )

Инвестиции в арендную недвижимость теряют привлекательность на фоне роста ставок

- 22 июля 2023, 20:30

- |

Нам тут в @mozgovikresearch поступил запрос от наших клиентов проанализировать ЗПИФы недвижки. Потратили время, сделали обзор (почитать можно тут). Но мне кажется, анализ нашего аналитика упускает некий Big Picture Moment.

По мере разгона длинных ставок до 11%+ арендный бизнес становится все менее привлекательным.

Дело в том, что в долгосрочных договорах аренды коммерческих помещений индексация цены как правило очень скромная на много лет вперед. Поэтому в случае разгона инфляции, денежные потоки от недвижимости будут обесцениваться существенно быстрее инфляции ( кстати в отношении жилой недвиги это уже года 4 происходит)...

Поэтому у владельцев ЗПИФов разве что надежда на то, что будет виртуальная переоценка вверх стоимости недвижимости по инфляции, но это тоже я чето сомневаюсь, так как тут многое завязано на длинные деньги опять таки (реально недвижку такую покупать при высоких ставках скорее всего не будет).

Я тут сам посматриваю коммерческие помещения, ставка доходности которую можно найти в районе 8% — в 2 раза лучше чем сдавать хату, но арендные договора предусматривают индексацию всего от до 0 до 5% на 3-5 лет вперед....

upd. соответственно в теории арендная недвижка интересна только если ЦБ сумеет удержать инфляцию в узде и ставки доходности снова пойдут вниз

Конкурс 10 тыр за самый лучший пост про дефолты по облигациям

- 22 июля 2023, 12:44

- |

Давайте что ли сделаем маленький конкурс по бондам: кто напишет сегодня до конца дня лучший пост про дефолты по российским облигациям получит приз 10 тыс рублей👍

К посту ставьте тег «смартлаб конкурс» 👍

P.s. пост может быть на любую тему связанную с личным опытом дефлотов по бондам, либо с какой-то статистикой дефолтов по рос бондам и тп👍❤

Почему брокеру выгодно давать парные идеи?:)

- 20 июля 2023, 20:26

- |

Потому что если вы купили на 100% и зашортили на 100% депо, брокер с вас будет брать хороший % за шорт😁

В итоге ваш депо будет приносить брокеру отличный процентный доход.

Если вы 100% депо вложили в нерепуемые бонды или фонд какой, то для брокера вы бесполезный клиент.

ЕСЛИ ВЫ НЕ ТОРГУЕТЕ, НЕ БЕРЕТЕ ПЛЕЧИ И НЕ ДЕЛАЕТЕ ШОРТ, ВЫ ПРАКТИЧЕСКИ ГРАБИТЕ БРОКЕРА!

Беспокойный брокер начнет вам звонить и предлагать всякие схемы как вас развести на бабло😁👍

@MozgovikResearch не дает парных идей, так как прекрасно понимает, что любой шорт приводит к

а) росту рисков

б) вычитанию из потенциальной доходности радикально высокой стоимости плеча (под 17% годовых)

Спрос на мусорные облигации в России растет каждый месяц в этом году

- 20 июля 2023, 14:33

- |

Выпуск ВДО облигаций по месяцам (высокодоходные облигации)

В 1П2023 выпущено ВДО на сумму 25,6 млрд, рост практически каждый месяц.

>50% рейтинг BBB

1/3 рейтинг BB и B

и 13% без рейтинга

Исторически доля дефолтов за 3 года:

BBB = 8%

BB=14%

B=20%

КОММЕРСАНТ

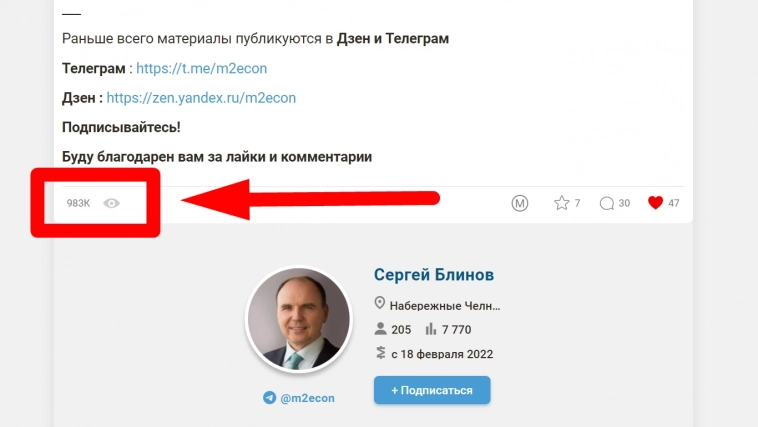

Написан самый просматриваемый пост на смартлабе за всю историю

- 20 июля 2023, 11:43

- |

Гениальный кликбейтный заголовок привел массу кликов из рекомендательных систем и....

⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️⚡️

⚡️⚡️⚡️⚡️ПОСТ НАБРАЛ МИЛЛИОН ПРОСМОТРОВ!!!🔥🔥🔥🔥🔥🔥

🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥🔥

АХАХАХАХАА

Это конечно были одноразовые клики: люди пришли — узнали что с чубайсом все ок, и сразу же ушли.

НО тем не менее, за установленный рекорд считаю правильным наградить Сергея Блинова специальным призом 20 тысяч рублей!!!

А кстати, мы еще и счетчик просмотров починили, так что он показывает корректные значения теперь)

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- экономика

- экономика США

- Яндекс