SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Тимофей Мартынов

Транснефть может повысить тарифы дважды в этом году

- 26 августа 2011, 22:36

- |

- Транснефть может повысить тарифы дважды в этом году

- с 1 сентября +2,8%

- с 1 ноября +5%

- Рост тарифов может увел расходы нефтянки на $300 млн

- Аналитки Deutsche Bank повысили рекомендацию по Транснефти до покупать с целью $1900

- Акции Транснефти лучше рынка +4% сегодня

- комментировать

- Комментарии ( 1 )

Реакция рынка на речь Бернанке

- 26 августа 2011, 18:26

- |

Наш рынок явно аутперформит.

Закрываю свой шорт и разворачиваю свой взгляд в сторону роста.

Судя по всему продавать уже по-просту нечего

Единственное, агрессивных целей по росту пока не вижу.

На 165 разве что сходить можем.

Закрываю свой шорт и разворачиваю свой взгляд в сторону роста.

Судя по всему продавать уже по-просту нечего

Единственное, агрессивных целей по росту пока не вижу.

На 165 разве что сходить можем.

Бернанке не дает никаких сигналов

- 26 августа 2011, 18:01

- |

BREAKING BEWS: Бернанке не дает никаких сигналов

- у ФРС есть ряд инструментов для стимулирования роста

- ФРС оптимистична в отн перспектив экономичесого роста

- Фундаментальные факторы для роста не затронуты шоками

- темпы восстановления амеркианской экономики разочаровывают

- рецессия оказалась сильнее, чем думали изначально

- восстановление от кризиса будет медленным и неровным

- финансовый стресс будет давить на экономику

- восстановление со временем укрепится

- инфляция будет на уровне или ниже 2%

- ФРС готова использовать доступные инструменты

- необходимо мониторить финансовые риски для восстановления

- у ФРС есть ограниченные возможности для обеспечения долгосрочного роста

Данные EPFR: ситуация хуже, чем в 2008

- 26 августа 2011, 15:40

- |

- За неделю по 24 августа отток РФР 491 млн долл. – макс за 5 лет.

- 73% пришлась на фонды ETF, -362,5 млн долл., или 6,7% активов

- совокупный объем активов вернулся на уровень начала декабря 2010 г. (14,8 млрд долл., -33% ниже рекорда, поставленного 6 апреля 2011 г=22,1 млрд долл.

остальное обусловлено динамикой стоимости портфелей.

Последние три недели для всех фондов инвестиций в Россию по динамике оттока оказались даже хуже, чем самые сложные периоды 2008 г., когда наблюдался особенно массированный отток капитала.

За последние три недели фонды инвестиций в Россию потеряли 7,2%

за трехнедельный период (конец июля – начало августа) 2008 г., после дела Мечела и южноосетинского военного конфликта, инвесторы вывели лишь 5,9%, а в середине того кризиса, в начале декабря 2008 г., максимальный трехнедельный отток средств под управлением составил 6,5%. Отчасти нынешняя ситуация может объясняться значительным увеличением доли фондов ETF на рынке относительно 2008 г.

Куда уходит бабло?

Инвесторы увеличивают позиции в бумагах с высокой дивидендной доходностью. Приток средств в соответствующие фонды с начала года составил 20 млрд долл., или 10% активов под управлением. Как отмечалось нами ранее, на российском рынке есть несколько компаний, выплачивающих щедрые дивиденды, и мы по-прежнему считаем, что в контексте глобальной неопределенности их акции выглядят более привлекательно (Уралсиб-Кэпитал)

Чего рынки ждут от Бернанке и Джексон Хоул?

- 26 августа 2011, 15:17

- |

Сегодня выступает Бен Бернанке (18:00мск).

Степень влияния на рынок: очень высокая.

Общий консенсус в том, что Бернанке не объявит новый раунд количественного смягчения в этот раз.

RBC Capital Markets: не надо задерживать дыхание перед речью Бернанке в Вайоминге.

Большинство аналитиков ждут, что Бернанке скажет о мене радужных перспективах экономики, и обоснует текущую монетарную политику. Аналитики расходятся лишь в том, что скажет Беранке по поводу монетарной политики, и какое влияние это окажет на рынки.

Какие есть варианты?

Goldman Sachs ожидает дальнейшее QE в той или мной форме. Они ожидают, что Бернанке в той или иной форме обрисует опции дальнейшего смягчения монетарной политики. (с фокусом на увеличение баланса ФРС)

BofAML: Бернанке всего лишь может рассмотреть все доступные опции, но ФРС маловероятно начнет удлиннять портфель осенью по образцу «операция TWIST» в 60-е.

Nomura: любые намеки на QE3 могут полностью подорвать доверие к ФРС на рынках и в экономике. QE3 ничего не изменит, ровно так, как ни к чему не привели Qe1 и QE2.

RBC: если Бернанке ничего не скажет, то рискованные активы могут быть переоценены с учетом более слабого сценария. Есть опасения относительно того, что рынок уже в значительной степени заложил в свои ожидания QE3.

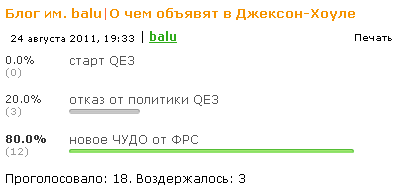

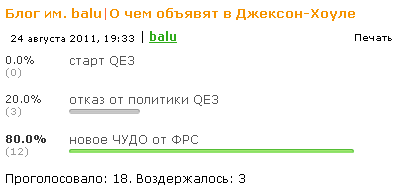

А вот такие примерно ожидания у супер-трейдеров смартлаба:

Степень влияния на рынок: очень высокая.

Общий консенсус в том, что Бернанке не объявит новый раунд количественного смягчения в этот раз.

RBC Capital Markets: не надо задерживать дыхание перед речью Бернанке в Вайоминге.

Большинство аналитиков ждут, что Бернанке скажет о мене радужных перспективах экономики, и обоснует текущую монетарную политику. Аналитики расходятся лишь в том, что скажет Беранке по поводу монетарной политики, и какое влияние это окажет на рынки.

Какие есть варианты?

- Повторение того, что было ужек сказано.

- Намеки на «twist light» или «twist heavy» — это удлинение доходности портфеля гособлигаций США (покупка 30-леток). Nomura: это наиболее вероятная опция дальнейшего смягчения политики. Citi: эта опция увеличивет стимулы при этом не имеет тех негативных эффектов, к-е может вызвать новое увеличение баланса ФРС.

- «twist light» — это реинвестирование погашений в более длинные бумаги (30 лет)

- «twist heavy» — это продажа краткосрочных и покупка долгосрочных ценых бумаг. Nomura считает, что это скорее ухудшит финансовые условия, чем поможет.

Goldman Sachs ожидает дальнейшее QE в той или мной форме. Они ожидают, что Бернанке в той или иной форме обрисует опции дальнейшего смягчения монетарной политики. (с фокусом на увеличение баланса ФРС)

BofAML: Бернанке всего лишь может рассмотреть все доступные опции, но ФРС маловероятно начнет удлиннять портфель осенью по образцу «операция TWIST» в 60-е.

Nomura: любые намеки на QE3 могут полностью подорвать доверие к ФРС на рынках и в экономике. QE3 ничего не изменит, ровно так, как ни к чему не привели Qe1 и QE2.

RBC: если Бернанке ничего не скажет, то рискованные активы могут быть переоценены с учетом более слабого сценария. Есть опасения относительно того, что рынок уже в значительной степени заложил в свои ожидания QE3.

А вот такие примерно ожидания у супер-трейдеров смартлаба:

Будете ли вы участвовать в ЛЧИ-2011?

- 26 августа 2011, 11:23

- |

Будете ли вы участвовать в ЛЧИ-2011?

ЛЧИ 2011

- 26 августа 2011, 10:37

- |

Здравствуйте товарищи! Сегодня обсудим презентованный накануне конкурс ЛЧИ. Для этого начнем с презентации ЛЧИ-2011.

Итак главное что нам надо знать — Конкурс ЛЧИ 2011 стартует 30 сентября и будет проходить до 15 декабря

.

Ну вот возьмем хотя бы это:

Это номинальная пиар цель. Конечно все мы с вами понимаем, что реальная цель конкурса — привлечение свежего мяса на высокорискованный фьючерсный рынок с целью увеличения доходов биржи. Почему то все говорят о доходах участников конкурса, но никто не вспоминает о тех, кто за время конкурса потерял большие деньги. Я бы вручал приз тому, кто больше всех потеряет на конкурсе!

Если бы я участвовал в конкурсе, моей профессиональной целью было бы войти в 5% лучших. Ибо по моему убеждению, стабильно, год от года, зарабатывают деньги на этом рынке именно такое количество людей.

Мой ответ:

Мой ответ:

Очевидно, что 4 из 7 позиций — это нуждающиеся в раскрутке ликвидности инструменты.

Очевидно, что 4 из 7 позиций — это нуждающиеся в раскрутке ликвидности инструменты.

Участие в конкурсе ЛЧИ.

Почему я никогда не участвовал в ЛЧИ? Боялся публично обосраться. И боюсь до сих пор. Каким бы крутым мегатрейдером я не был, я в начале каждого нового месяца не уверен в том, что месяц принесет прибыль.

Исторически я декаларировал высокие помесячные доходности своей торговли. По моим оценкам, 70% всех людей не верят в достоверность моих результатов. Реальные цифры моей торговли достоверно знают лишь 3 человека. Каково же будет, если ты выйдешь на конкурс, и нанесешь удар по своей репутации успешного трейдера, публично обосравшись?

Тем не менее, я не исключаю, что именно в этом году приму участие в ЛЧИ.

Цель — это конечно же привлечь больше внимания к смартлабу, зарегистрировавшись в конкурсе ЛЧИ под ником smart-lab.ru

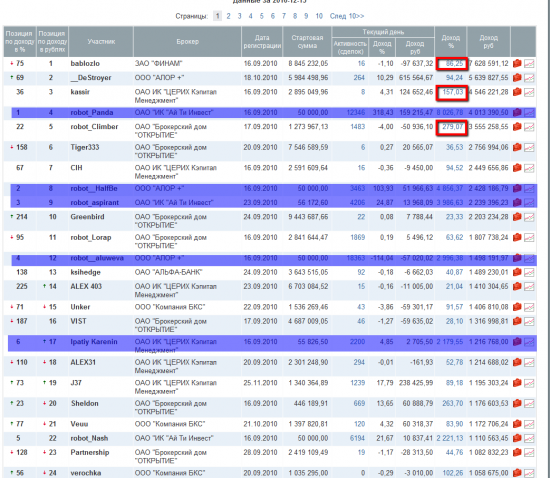

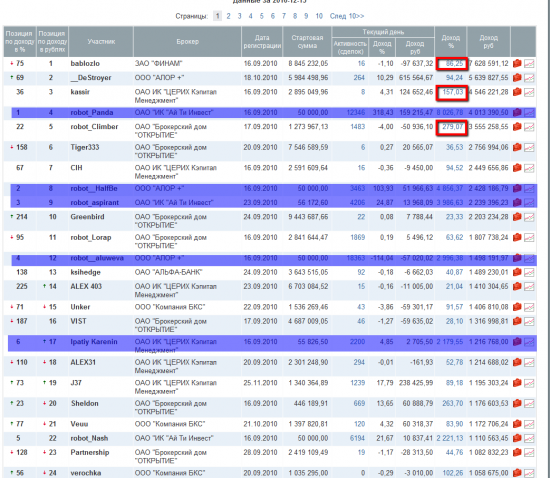

Проанализируем таблицу призеров ЛЧИ 2010:

Объективно сказать, имеет смысл лишь попробовать чего-то показать в номинации «лучший трейдер миллионер». При условии, что в октябре-ноябре будет просто отличный рынок, можно показать потолок доходности в 200% за 2,5 месяца конкурса. Суперрезультатом можно было бы считать и 100% за этот срок, но очевидно, что он не станет призовым.

Посмотрел статистику своего брокера: за время предыдущего конкурса ЛЧИ я заработал 87%. С таким результатом я оказался бы на 75 месте, то есть вошел бы лишь в 10% самых лучших трейдеров.

Конечно, результаты самых лучших трейдеров миллионеров прошлого конкурса очень и очень достойны:

Я даже имею ввиду не цифры, а кривую доходности. Кстати, — кто нибудь знает как торгует Кассир? Наверное его результат я назвал бы для себя самым интересным в качестве ориентира.

Итак главное что нам надо знать — Конкурс ЛЧИ 2011 стартует 30 сентября и будет проходить до 15 декабря

.

Ну вот возьмем хотя бы это:

Это номинальная пиар цель. Конечно все мы с вами понимаем, что реальная цель конкурса — привлечение свежего мяса на высокорискованный фьючерсный рынок с целью увеличения доходов биржи. Почему то все говорят о доходах участников конкурса, но никто не вспоминает о тех, кто за время конкурса потерял большие деньги. Я бы вручал приз тому, кто больше всех потеряет на конкурсе!

Если бы я участвовал в конкурсе, моей профессиональной целью было бы войти в 5% лучших. Ибо по моему убеждению, стабильно, год от года, зарабатывают деньги на этом рынке именно такое количество людей.

Мой ответ:

Мой ответ:- запалить систему

- запалить свой нищебродский депозит

- публично лохануться

- Ответ номер 6 — по моим ощущением большинство именно за этим и приходят

- а где же здесь самая благородная цель — нарубить бабла?

Очевидно, что 4 из 7 позиций — это нуждающиеся в раскрутке ликвидности инструменты.

Очевидно, что 4 из 7 позиций — это нуждающиеся в раскрутке ликвидности инструменты.Участие в конкурсе ЛЧИ.

Почему я никогда не участвовал в ЛЧИ? Боялся публично обосраться. И боюсь до сих пор. Каким бы крутым мегатрейдером я не был, я в начале каждого нового месяца не уверен в том, что месяц принесет прибыль.

Исторически я декаларировал высокие помесячные доходности своей торговли. По моим оценкам, 70% всех людей не верят в достоверность моих результатов. Реальные цифры моей торговли достоверно знают лишь 3 человека. Каково же будет, если ты выйдешь на конкурс, и нанесешь удар по своей репутации успешного трейдера, публично обосравшись?

Тем не менее, я не исключаю, что именно в этом году приму участие в ЛЧИ.

Цель — это конечно же привлечь больше внимания к смартлабу, зарегистрировавшись в конкурсе ЛЧИ под ником smart-lab.ru

Проанализируем таблицу призеров ЛЧИ 2010:

Объективно сказать, имеет смысл лишь попробовать чего-то показать в номинации «лучший трейдер миллионер». При условии, что в октябре-ноябре будет просто отличный рынок, можно показать потолок доходности в 200% за 2,5 месяца конкурса. Суперрезультатом можно было бы считать и 100% за этот срок, но очевидно, что он не станет призовым.

Посмотрел статистику своего брокера: за время предыдущего конкурса ЛЧИ я заработал 87%. С таким результатом я оказался бы на 75 месте, то есть вошел бы лишь в 10% самых лучших трейдеров.

Конечно, результаты самых лучших трейдеров миллионеров прошлого конкурса очень и очень достойны:

Я даже имею ввиду не цифры, а кривую доходности. Кстати, — кто нибудь знает как торгует Кассир? Наверное его результат я назвал бы для себя самым интересным в качестве ориентира.

Алексей Голубович, Александр Варюшкин. Часть 2.

- 25 августа 2011, 23:39

- |

Рекомендую почитать. Очень интересный взгляд.

АГ: Бернанке ничего нового не скажет. Мы держим шорт по EUR/USD. Проблем Европы не имеют быстрого решения. Греция де-факто дефолт, а по CDS никаких выплат нет. Ждем переоценки евро.

АВ: 2 недели назад, когда в США начали сокращение дефицита бюджета, рынок начал падать. Рынок подумал: если они сокращают расходы, будет новая рецессия, прибыли будут падать, и акции были переоценены.

Основной фактор депрессии сейчас — очень больше кредитное плечо в экономике. Чтобы снизить кредиты домохозяйств, необходимо либо увеличить их доходы, либо провести инфляцию долга. А они выбрали путь сокращения дефицита бюджета, что является прямо противоположным действием, не способствующим снижению плеча.

Многое зависит от действия властей. ФРС необходимо придумать такой инструмент, который бы способствовал снижению плеча. Надо стимулировать благосостояние или стимулировать инфляцию. Монетарные инструменты, как показала практика QE-QE2 не эффективы — кредитные мультипликаторы не работают, деньги в экономику не идут. Растут в цене активы, экономика не улучшается.

Значит что им надо?

Возможно, это скупка активов, например ипотечных облигаций. Но это может быть неэффективно.

Возможно, им надо выйти напрямую на рынок недвижимости или фондовый рынок. Но для этого понадобится разрешение Конгресса — те не дадут сейчас ничего сделать.

Что они могут?

Либо они могут таргетировать доходность 10-леток на уровне 2,5% и выкупать любой объем.

Если ФРС объявит о выкупе длинных бондов (30лет) и продаже коротких (20-10лет), то рынок не отреагирует сильно. Спрэд межде 10 и 30 лет сократился с 250 до 50-70, рынок учитывает этот сценарий. Реакции не будет никакой.

АГ: Бен Бернанке вообще ничего не скажет, пока республиканцы и демократы не договорятся по налогам. Компании держат деньни на балансах из-за неуверенности. Для большей уверенности нужны политические решения.

АВ: Возможен японский сценарий. Это 20 лет дефляции, это 20 лет стагнации и возврата долгов. При этом ФР будет идти вниз. Другой сценарий — это разогнать инфляцию и обесценить долг. Я считаю, что акции — это самый лучший инструмент для защиты от инфляции.

АГ: жду боковика 5-10%. О возвращении к пикам рынка говорить очень рано. Новые пики увидим на протяжении 3-4 лет.

АГ: Бернанке ничего нового не скажет. Мы держим шорт по EUR/USD. Проблем Европы не имеют быстрого решения. Греция де-факто дефолт, а по CDS никаких выплат нет. Ждем переоценки евро.

АВ: 2 недели назад, когда в США начали сокращение дефицита бюджета, рынок начал падать. Рынок подумал: если они сокращают расходы, будет новая рецессия, прибыли будут падать, и акции были переоценены.

Основной фактор депрессии сейчас — очень больше кредитное плечо в экономике. Чтобы снизить кредиты домохозяйств, необходимо либо увеличить их доходы, либо провести инфляцию долга. А они выбрали путь сокращения дефицита бюджета, что является прямо противоположным действием, не способствующим снижению плеча.

Многое зависит от действия властей. ФРС необходимо придумать такой инструмент, который бы способствовал снижению плеча. Надо стимулировать благосостояние или стимулировать инфляцию. Монетарные инструменты, как показала практика QE-QE2 не эффективы — кредитные мультипликаторы не работают, деньги в экономику не идут. Растут в цене активы, экономика не улучшается.

Значит что им надо?

Возможно, это скупка активов, например ипотечных облигаций. Но это может быть неэффективно.

Возможно, им надо выйти напрямую на рынок недвижимости или фондовый рынок. Но для этого понадобится разрешение Конгресса — те не дадут сейчас ничего сделать.

Что они могут?

- либо новый выкуп трежерей

- либо выкуп ипотечных облигаций

- либо таргетирование долгосрочных ставок

Либо они могут таргетировать доходность 10-леток на уровне 2,5% и выкупать любой объем.

Если ФРС объявит о выкупе длинных бондов (30лет) и продаже коротких (20-10лет), то рынок не отреагирует сильно. Спрэд межде 10 и 30 лет сократился с 250 до 50-70, рынок учитывает этот сценарий. Реакции не будет никакой.

АГ: Бен Бернанке вообще ничего не скажет, пока республиканцы и демократы не договорятся по налогам. Компании держат деньни на балансах из-за неуверенности. Для большей уверенности нужны политические решения.

АВ: Возможен японский сценарий. Это 20 лет дефляции, это 20 лет стагнации и возврата долгов. При этом ФР будет идти вниз. Другой сценарий — это разогнать инфляцию и обесценить долг. Я считаю, что акции — это самый лучший инструмент для защиты от инфляции.

АГ: жду боковика 5-10%. О возвращении к пикам рынка говорить очень рано. Новые пики увидим на протяжении 3-4 лет.

вот допустим вы завтра заработали миллион. И чо?

- 25 августа 2011, 22:50

- |

Представьте, вот завтра вы чистым кэшем на свой счет на рынке зарабатываете миллион. Ну повезло или закономерно — не важно. Миллион рублей завтра.

Визуализируйте это.

Представьте что он у вас уже на счету.

А теперь представьте себе ваши ощущения и дальнейшие действия.

Много радости будет?

Сколько снимите?

Сколько обратно в рынок?

Куда портатите?

Как долго будет длиться радость?

Измените что-то в жизни или все останется на своих местах?

Визуализируйте это.

Представьте что он у вас уже на счету.

А теперь представьте себе ваши ощущения и дальнейшие действия.

Много радости будет?

Сколько снимите?

Сколько обратно в рынок?

Куда портатите?

Как долго будет длиться радость?

Измените что-то в жизни или все останется на своих местах?

Продажа Распадской может не состояться в 2011

- 25 августа 2011, 22:35

- |

Интерфакс: продажа 80% распадской может сорваться в этому году из-за расхождений между продавцами и потенциальными покупателями.

Мое мнение: формулировка очень мягкая. Правильнее было бы сказать, что покупатели считают Распадской переоцененной. А вот насколько переоценена? Это вопрос. А вот продавцы Распадской потеряли чувство реальности и думают, что рынок скушает все, что они предложат. В любом случае не думаю, что акции Распадской это характеризует в позитивном ключе.

Мое мнение: формулировка очень мягкая. Правильнее было бы сказать, что покупатели считают Распадской переоцененной. А вот насколько переоценена? Это вопрос. А вот продавцы Распадской потеряли чувство реальности и думают, что рынок скушает все, что они предложат. В любом случае не думаю, что акции Распадской это характеризует в позитивном ключе.

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- экономика

- экономика США

- Яндекс