SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Тимофей Мартынов

Выборы в Госдуму 2011 дата - 4 декабря

- 29 августа 2011, 17:14

- |

Выборы в Госдуму пройдут 4 декабря — указ Президент РФ Дмитрий Медведев на встрече с лидерами политических партий в понедельник сообщил, что подписал указ о проведении выборов в Госдуму 4 декабря. «Указ такой — назначить выборы депутатов Государственной думы Федерального Собрания Российской Федерации нового созыва на 4 декабря 2011 года. Он вступает в силу с момента его официального опубликования», — сказал Медведев. Таким образом, глава государства фактически дал старт предвыборной кампании.

- комментировать

- Комментарии ( 8 )

Дополнение к анонсу раздела ОФФТОП

- 29 августа 2011, 16:25

- |

Еще раз, дабы избежать недоразумений и окончательно закрыть вопрос.

Смартлаб — посещаемый ресурс и посещаемость наша постоянно растет.

Наше достоинство — это то, что любые ваши ценные записи попадают на главную страницу, их читают тысячи читателей. Это привлекает интерес к вашему творчеству и оставляет у ваших записей немало комментариев.

Надо понимать, что конент, нуждается в фильтрации, дабы не снижалась информационная ценность нашего ресурса.

Раздел ОФФТОП — это способ отделить информацию, имеющую общественное значение, от персональной информации каждого пользователя. При этом всю персональную информацию люди смогут найти в вашем собственном блоге по адресу вида:

http://smart-lab.ru/my/Uptrader/

У всех пользователей, которые сочли мой предыдущий пост актом проявления неуважения к личности на смартлабе — прошу прощения и ответственно заявляю: вам показалось!

Также, прошу всех пользователей уважать труд администратора, которому приходится ежедневно урегулировать кучу ваших претензий и пытаться найти золотую середину в работе смартлаба.

Смартлаб — посещаемый ресурс и посещаемость наша постоянно растет.

Наше достоинство — это то, что любые ваши ценные записи попадают на главную страницу, их читают тысячи читателей. Это привлекает интерес к вашему творчеству и оставляет у ваших записей немало комментариев.

Надо понимать, что конент, нуждается в фильтрации, дабы не снижалась информационная ценность нашего ресурса.

Раздел ОФФТОП — это способ отделить информацию, имеющую общественное значение, от персональной информации каждого пользователя. При этом всю персональную информацию люди смогут найти в вашем собственном блоге по адресу вида:

http://smart-lab.ru/my/Uptrader/

У всех пользователей, которые сочли мой предыдущий пост актом проявления неуважения к личности на смартлабе — прошу прощения и ответственно заявляю: вам показалось!

Также, прошу всех пользователей уважать труд администратора, которому приходится ежедневно урегулировать кучу ваших претензий и пытаться найти золотую середину в работе смартлаба.

Объявление по сайту - появился раздел ОФФТОП

- 29 августа 2011, 14:03

- |

Добрый день, товарищи!

У нас появился раздел ОФФТОП. В ОФФТОП вы можете писать все что угодно, не связанное с рынками. Основное назначение раздела — не смешивать мёд с говном. Мёд в данном контексте — это тематическое содержание ваших блогов, касающееся так или иначе рынка, экономики, денег, богатства, психологии, философии и т.п. Одним словом то, что интересуют нашу богатую аудиторию. Говно — это все остальное (в т.ч. нытье по поводу того, что вам не нравится на сайте), одним словом то, что никому кроме автора не интересно.

Свойства раздел ОФФТОП:

Обращаю ваше внимание на то, что все записи, не относящиеся к тематическим на смартлабе, которые вы написали не в ОФФТОП, будут перемещаться админом в ОФФТОП принудительно. При этом достать запись из ОФФТОПА уже будет нельзя. Записи в ОФФТОПЕ также могут быть оценены пользователями, что повышает/понижает рейтинг автора и позволяет записи участвовать в ТОПе.

Не стоит однозначно расценивать раздел ОФФТОП — как кучу мусора, а перемещение записи из вашего блога как плевок админа в ваше лицо. Это всего лишь специальный раздел, в котором вы можете обсуждать все что хотите, если найдете единомышленников.

Данная мера продиктована естественными обстоятельствами:

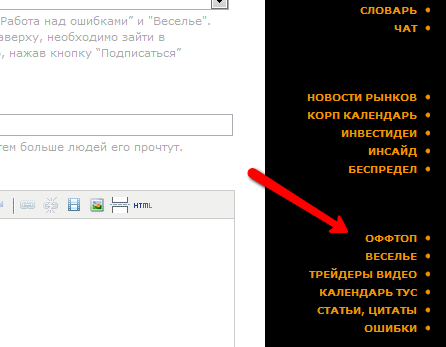

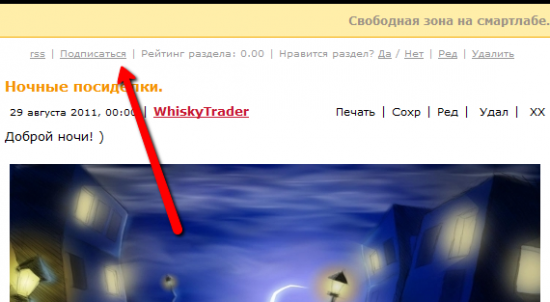

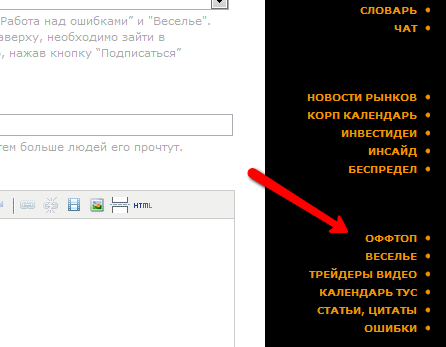

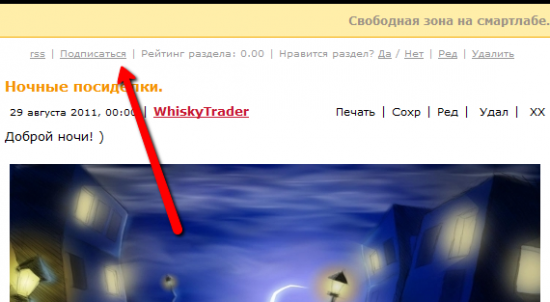

Чтобы начать писать в раздел ОФФТОП, вам необходимо на него подписаться:

После введения раздела ОФФТОП на смартлабе, соответствующим образом внесены коррективы в правила смартлаба.

У нас появился раздел ОФФТОП. В ОФФТОП вы можете писать все что угодно, не связанное с рынками. Основное назначение раздела — не смешивать мёд с говном. Мёд в данном контексте — это тематическое содержание ваших блогов, касающееся так или иначе рынка, экономики, денег, богатства, психологии, философии и т.п. Одним словом то, что интересуют нашу богатую аудиторию. Говно — это все остальное (в т.ч. нытье по поводу того, что вам не нравится на сайте), одним словом то, что никому кроме автора не интересно.

Свойства раздел ОФФТОП:

- Ссылка на заголовок записи из ОФФТОПА не попадает на главную

- Записи из ОФФТОПА не попадают на главную

- Заголовки из ОФФТОПА не попадают в раздел «ВСЕ БЛОГИ»

Обращаю ваше внимание на то, что все записи, не относящиеся к тематическим на смартлабе, которые вы написали не в ОФФТОП, будут перемещаться админом в ОФФТОП принудительно. При этом достать запись из ОФФТОПА уже будет нельзя. Записи в ОФФТОПЕ также могут быть оценены пользователями, что повышает/понижает рейтинг автора и позволяет записи участвовать в ТОПе.

Не стоит однозначно расценивать раздел ОФФТОП — как кучу мусора, а перемещение записи из вашего блога как плевок админа в ваше лицо. Это всего лишь специальный раздел, в котором вы можете обсуждать все что хотите, если найдете единомышленников.

Данная мера продиктована естественными обстоятельствами:

- желанием наших людей писать не только про рынок

- нежеланием наших большинства читателей читать всякий не относящийся к рынкам флуд.

Чтобы начать писать в раздел ОФФТОП, вам необходимо на него подписаться:

После введения раздела ОФФТОП на смартлабе, соответствующим образом внесены коррективы в правила смартлаба.

Кристин Лагард призывает рекапитализировать банки

- 29 августа 2011, 01:28

- |

Кристин Лагард, новый управляющий директор МВФ (бывший министр финансов Франции), выступала в воскресение на экономическом симпозиуме в Джексон Хоул, Вайоминг.

Она заявила, что мировая экономика в новой опасной стадии и что официальные лица должны предпринять новые шаги для усиления роста.

Для этого, США необходимо приостановить падение цен на рынке недвижимости, а европейские банки необходимо заставить повысить уровень достаточности капитала для того, чтобы предотвратить заражение европейским долговым кризисом других стран.

США и Европа должны усилить долгосрочную бюджетную дисциплину, чтобы освободить наличку для краткосрочных стимулов экономики. Мы видим риск того, что хрупкое восстановление может закончиться. Поэтому мы должны действовать прямо сейчас.

Необходимость докапитализации — это следствие нерешенной за 3 года проблемы, о которой говорили на прошлой неделе Александр Варюшкин и Аналитики Credit Suisse — избыточный уровень кредитного плеча в мире.

Докапитализация — это страховка от различного вида шоков:

Она заявила, что мировая экономика в новой опасной стадии и что официальные лица должны предпринять новые шаги для усиления роста.

Для этого, США необходимо приостановить падение цен на рынке недвижимости, а европейские банки необходимо заставить повысить уровень достаточности капитала для того, чтобы предотвратить заражение европейским долговым кризисом других стран.

США и Европа должны усилить долгосрочную бюджетную дисциплину, чтобы освободить наличку для краткосрочных стимулов экономики. Мы видим риск того, что хрупкое восстановление может закончиться. Поэтому мы должны действовать прямо сейчас.

- Риски усиливаются снижением доверия.

- Растет ощущение, что политики не могут договориться между собой или просто не хотят этого сделать.

- Без срочной рекапитализации банков мы можем легко увидеть дальнейшее распространение слабости экономики к стержневым странам или даже кризис ликвидности.

- Усиление банковских балансов — ключ к обрезанию цепочки распространения кризиса.

- Рекапитализация должна быть существенной, это наиболее эффективное решение.

- Банки сначала должны попытаться найти средства на финансовых рынках, а затем получить бюджетные деньги, если потребуется.

Необходимость докапитализации — это следствие нерешенной за 3 года проблемы, о которой говорили на прошлой неделе Александр Варюшкин и Аналитики Credit Suisse — избыточный уровень кредитного плеча в мире.

Докапитализация — это страховка от различного вида шоков:

- снижение стоимости и качества активов в результате рецессии

- вероятный выход Греции из зоны евро

Детройт 2011. Впечатления от посещения города.

- 27 августа 2011, 19:41

- |

Посещение Детройта в США — было одним из самых сильных впечатлений от Америки. Где еще можно увидеть город-призрак, некогда богатый и роскошный, который под давлением упадка промышленности в течение десятилетий терял свою красоту и лоск.

Удивительные ощущения. Удивительный пример того, какие метаморфозы возможны в принципе в современной цивилизации.

Сначала маленькая историческая справка. Детройт поднялся в начале 20 века на волне автомобилизации США. Пик населения города 1,85 млн был достигнут в 1950-м. С тех пор под давлением конкуренции со стороны японских автопроизводителей идет непрекращающийся спад.

Весь Детройт я проехал на машине. Выходить из машины было страшновато. Начнем по порядку. В город въехал со стороны Мичиган Авеню.

Продолжение Детройт 2011 с картинками в моем ЖЖ. 4 часа строчил пост!

Удивительные ощущения. Удивительный пример того, какие метаморфозы возможны в принципе в современной цивилизации.

Сначала маленькая историческая справка. Детройт поднялся в начале 20 века на волне автомобилизации США. Пик населения города 1,85 млн был достигнут в 1950-м. С тех пор под давлением конкуренции со стороны японских автопроизводителей идет непрекращающийся спад.

Весь Детройт я проехал на машине. Выходить из машины было страшновато. Начнем по порядку. В город въехал со стороны Мичиган Авеню.

Продолжение Детройт 2011 с картинками в моем ЖЖ. 4 часа строчил пост!

Маленькое объявление

- 26 августа 2011, 23:35

- |

С целью предотвращения пиратского занижения рейтингов недобросовестными пользователями, мы сократили время в течение которого возможно оценить запись на смартлабе до 12 часов.

После истечения 12 часов поставить оценку уже нельзя.

Напомню, что некоторые пользователи смартлаба ставили минусы за все посты человека, который по каким-то причинам им не угодил.

Прошу прощения у всех иностранцев (в т.ч. жителей Украины и других стран), которые не могут зарегистрировать аккаунт на смартлабе. Прикрутив авторизацию через СМС, мы забыли подумать о тех, кто не обладает симкой российских мобильных операторов.

Если у вас есть проблемы с активацией аккаунта, пишите мне mart@homoclub.ru. Разберемся.

Спасибо. Удачных трейдов!

После истечения 12 часов поставить оценку уже нельзя.

Напомню, что некоторые пользователи смартлаба ставили минусы за все посты человека, который по каким-то причинам им не угодил.

Прошу прощения у всех иностранцев (в т.ч. жителей Украины и других стран), которые не могут зарегистрировать аккаунт на смартлабе. Прикрутив авторизацию через СМС, мы забыли подумать о тех, кто не обладает симкой российских мобильных операторов.

Если у вас есть проблемы с активацией аккаунта, пишите мне mart@homoclub.ru. Разберемся.

Спасибо. Удачных трейдов!

Акрон отчитался. Аналиткии подняли таргет по Акрону

- 26 августа 2011, 23:03

- |

Акрон (РТС, LSE: AKRN) отчитался за 1П 2011г. по МСФО ниже ожиданий. На фоне стабильного спроса и высоких цен на удобрения компания увеличила выручку на 44% к 1П 2010г. Скорректированная EBITDA более чем удвоилась в долларовом выражении и достигла $321 млн. Чистую прибыль поддержал доход от переоценки долгов компании в иностранной валюте в объеме $61.5 млн., без учета которого чистая прибыль была бы равна $175.4 млн, что на 29% ниже ожиданий рынка.

RMG Securities: После недавнего роста котировок мы ожидаем краткосрочной консолидации в бумагах Акрона, а также снижения прогнозов инвесторов по прибыли компании за 2011г.

Уралсиб-Кэпитал: Новые прогнозные цены: 61 долл./акция для Акрона и 0,72 долл./акция для Дорогобужа. Мы обновили нашу модель по Акрону с учетом объявленных более высоких, чем ожидалось, результатов за 2 кв. 2011 г. по МСФО и наблюдающейся в последнее время динамики цен на удобрения. Также мы повысили прогноз роста экспортной цены на 2011 г. до в среднем 35% против прежних 20%. Кроме того, в новой модели Акрона нашли отражение ожидающаяся нами в 2012 г. 10-процентная коррекция цены на азотные удобрения, а также новая информация по капзатратам (мы включили в модель проект увеличения мощностей по производству аммиака стоимостью 420 млн долл. и в связи с высокой неопределенностью пока исключили калийный проект, затраты на первую очередь которого ранее оценивались нами в 400 млн долл.). Наша новая прогнозная цена, рассчитанная методом анализа ДДП, составляет 61% (+8%).

Таким образом, мы подтверждаем рекомендацию ПОКУПАТЬ акции Акрона. Мы также обновили модель по Дорогобужу с учетом изменившегося прогноза экспортной цены, что привело к снижению прогнозной цены на 15% до 0,72 долл./обыкновенная акция и 0,53 долл./привилегированная акция. Рекомендация ПОКУПАТЬ, тем не менее, остается в силе с учетом потенциала роста котировок. Значительный рост выручки и EBITDA Акрона. Сегодня Акрон опубликовал финансовые результаты за 2 кв. 2011 г. по МСФО, которые оказались выше наших ожиданий в части выручки и EBITDA, но ниже – в части чистой прибыли. Консенсус-прогноз по выручке также оказался слишком консервативным, но при этом чересчур оптимистическим в части EBITDA и чистой прибыли. Выручка группы возросла на 21% за квартал и на 66% год к году, достигнув 572 млн долл. Рост EBITDA составил 15% и 162% соответственно – показатель увеличился до 165 млн долл. – благодаря 5-процентному квартальному повышению экспортных цен (+48% год к году). Кроме того, хороший спрос на зарубежных рынках позволил группе сохранить высокую загрузку мощностей и удержать продажи на уровне 1 кв. 2011 г., несмотря на традиционные для 2 кв. негативные сезонные факторы и снижение спроса со стороны внутренних потребителей. Чистая прибыль группы снизилась на 19% за квартал, так как компании не удалось получить доход от курсовых разниц, а год к году выросла на 318% до 105 млн долл., что ниже нашего прогноза. Чистый долг на конец 2 кв. 2011 г. составил 1 009 млн долл., увеличившись за квартал на 106 млн долл. Однако уровень долговой нагрузки остается вполне комфортным и по прогнозу Чистый долг/EBITDA на 2011 г. составляет 1,9. Также сегодня вышли результаты Дорогобужа за 2 кв. 2011 г., оказавшиеся на 1% ниже наших ожиданий в части выручки, которая составила 131 млн долл. (-14% за квартал), и на 8% – в части EBITDA, составившей 43 млн долл. (-23%). Чистая прибыль компании увеличилась на 85% относительно 1 кв. до 119 млн долл. Рост обусловлен продажей акций Акрона в рамках программы устранения перекрестного владения.

RMG Securities: После недавнего роста котировок мы ожидаем краткосрочной консолидации в бумагах Акрона, а также снижения прогнозов инвесторов по прибыли компании за 2011г.

Уралсиб-Кэпитал: Новые прогнозные цены: 61 долл./акция для Акрона и 0,72 долл./акция для Дорогобужа. Мы обновили нашу модель по Акрону с учетом объявленных более высоких, чем ожидалось, результатов за 2 кв. 2011 г. по МСФО и наблюдающейся в последнее время динамики цен на удобрения. Также мы повысили прогноз роста экспортной цены на 2011 г. до в среднем 35% против прежних 20%. Кроме того, в новой модели Акрона нашли отражение ожидающаяся нами в 2012 г. 10-процентная коррекция цены на азотные удобрения, а также новая информация по капзатратам (мы включили в модель проект увеличения мощностей по производству аммиака стоимостью 420 млн долл. и в связи с высокой неопределенностью пока исключили калийный проект, затраты на первую очередь которого ранее оценивались нами в 400 млн долл.). Наша новая прогнозная цена, рассчитанная методом анализа ДДП, составляет 61% (+8%).

Таким образом, мы подтверждаем рекомендацию ПОКУПАТЬ акции Акрона. Мы также обновили модель по Дорогобужу с учетом изменившегося прогноза экспортной цены, что привело к снижению прогнозной цены на 15% до 0,72 долл./обыкновенная акция и 0,53 долл./привилегированная акция. Рекомендация ПОКУПАТЬ, тем не менее, остается в силе с учетом потенциала роста котировок. Значительный рост выручки и EBITDA Акрона. Сегодня Акрон опубликовал финансовые результаты за 2 кв. 2011 г. по МСФО, которые оказались выше наших ожиданий в части выручки и EBITDA, но ниже – в части чистой прибыли. Консенсус-прогноз по выручке также оказался слишком консервативным, но при этом чересчур оптимистическим в части EBITDA и чистой прибыли. Выручка группы возросла на 21% за квартал и на 66% год к году, достигнув 572 млн долл. Рост EBITDA составил 15% и 162% соответственно – показатель увеличился до 165 млн долл. – благодаря 5-процентному квартальному повышению экспортных цен (+48% год к году). Кроме того, хороший спрос на зарубежных рынках позволил группе сохранить высокую загрузку мощностей и удержать продажи на уровне 1 кв. 2011 г., несмотря на традиционные для 2 кв. негативные сезонные факторы и снижение спроса со стороны внутренних потребителей. Чистая прибыль группы снизилась на 19% за квартал, так как компании не удалось получить доход от курсовых разниц, а год к году выросла на 318% до 105 млн долл., что ниже нашего прогноза. Чистый долг на конец 2 кв. 2011 г. составил 1 009 млн долл., увеличившись за квартал на 106 млн долл. Однако уровень долговой нагрузки остается вполне комфортным и по прогнозу Чистый долг/EBITDA на 2011 г. составляет 1,9. Также сегодня вышли результаты Дорогобужа за 2 кв. 2011 г., оказавшиеся на 1% ниже наших ожиданий в части выручки, которая составила 131 млн долл. (-14% за квартал), и на 8% – в части EBITDA, составившей 43 млн долл. (-23%). Чистая прибыль компании увеличилась на 85% относительно 1 кв. до 119 млн долл. Рост обусловлен продажей акций Акрона в рамках программы устранения перекрестного владения.

Северсталь отчиталась без сюрпризов

- 26 августа 2011, 22:54

- |

ВТБ-Капитал: никаких сюрпризов

Уралсиб-Кэпитал: Хороший прогноз на 3 кв. Важно, что вместе с результатами компания представилапозитивный прогноз на 3 кв. 2011 г., который должен быть положительно воспринят рынком (особенно на контрасте с не слишком оптимистическим прогнозом, объявленном вчера НЛМК).

Северсталь ожидает, что мировые цены на сталь в 3 кв. 2011 г. не начнут снижаться, учитывая падение рентабельности производства, сокращение запасов и улучшение баланса спроса и предложения. В России спрос на сталь растет со стороны всех потребляющих этот сплав отраслей благодаря восстановлению инвестиций в основной капитал. Мы считаем, что в 3 кв. 2011 г. показатели прибыли Северстали останутся на уровне 2 кв. или даже немного улучшатся, поскольку компания может выиграть от хорошей ценовой конъюнктуры на внутреннем рынке и сезонного роста внутреннего спроса на стройматериалы. По нашему мнению, в период нестабильности финансовых рынков акции Северстали можно рассматривать как относительно надежное вложение в сталелитейном секторе в силу высокой рентабельности бизнеса компании и наличия у нее крупного золотодобывающего подразделения (15% EBITDA 2011П). Мы подтверждаем наш положительный взгляд на перспективы Северстали.

RMG Securities: В целом результаты соответствуют нашим прогнозам на 2011г. В 3кв. 2011г. менеджмент компании ожидает стабилизации цен на сталь и сохранения уровня спроса благодаря высокой сезонной активности в строительном секторе и положительной инвестиционной динамике в России. Мы ожидаем, что компания продолжит демонстрировать сильные результаты до конца 2011г. и подтверждаем нашу рекомендацию Покупать акции Северстали, особенно в свете недавнего падения котировок.

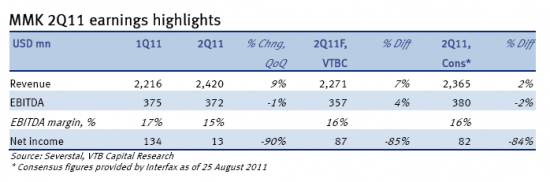

Прибыль ММК оказалась существенно ниже прогнозов

- 26 августа 2011, 22:49

- |

- Прибыль ММК -81% до $10 млн. Прогноз был 85,7 млн $

- Снижение прибыли обусловлено убытком из-за курсовых разниц и обесцениваением активов

- Также снижение прибыли вызвано ростом цен на железную руду, кокс уголь и другое сырье + сокращение производства.

- расходы по сравнению с 1 кв у ММК выросли на 10%

RMG Securities: Мы нейтрально оцениваем результаты, так как с учетом корректировок показатели в целом соответствуют ожиданиям. Мы полагаем, что компании удастся сохранить объемы продаж во втором полугодии, что наряду со стабилизацией цен на сталь и сырье должно выразиться в сохранении рентабельности по EBITDA на уровне 15-16%. На наш взгляд акции ММК стали привлекательны в свете недавнего падения котировок, и мы подтверждаем нашу рекомендацию Покупать по ним.

ВТБ-Капитал: All in all, MMK’s results did not impress, although the market’s expectations for MMK’s 2011 earnings have rapidly been decreasing and are now almost in line with our FY11 EBITDA forecast of USD 1.7. So, a big part of the earnings disappointment has been priced in. However, with steel prices more vulnerable in the current environment, and coking coal and iron ore prices remaining stable, MMK is still the most vulnerable in the sector in 2H11, in our view.

30 августа Газпром отчитается за 1 квартал 2011 по МСФО

- 26 августа 2011, 22:42

- |

Прогноз финансовых показателей:

Уралсиб-Кэпитал: Внимание на прогноз продаж и капзатрат в 2012 г. Прогноз менеджмента в отношении объема поставок и продаж в Европе в 2012 г., а также план по капзатратам представляются нам в настоящий момент важнее, чем отчетность за 1 кв. 2011 г. Газпром пообещал существенно расширить инвестпрограмму в 2012 г., если правительство откажется от планов удвоения НДПИ на газ, однако мы надеемся, что роста капзатрат не произойдет ни при каких обстоятельствах. Что касается акций Газпрома, то, на наш взгляд, за последний месяц они были перепроданы (см. наш последний стратегический обзор «Что предпочесть в условиях волатильности»).

По нашему мнению, сейчас бумага привлекательна даже при условии наиболее пессимистического сценария развития ситуации с налогообложением и ценами на газ для ЕС в 2012 г. Более того, согласно последней информации, в 2012 г. газовые тарифы могут вырасти на 12%, тогда как мы ожидаем их роста на 6%. Мы рекомендуем ПОКУПАТЬ акции Газпрома с прогнозной ценой 9,4 долл./акция.

Уралсиб-Кэпитал: Внимание на прогноз продаж и капзатрат в 2012 г. Прогноз менеджмента в отношении объема поставок и продаж в Европе в 2012 г., а также план по капзатратам представляются нам в настоящий момент важнее, чем отчетность за 1 кв. 2011 г. Газпром пообещал существенно расширить инвестпрограмму в 2012 г., если правительство откажется от планов удвоения НДПИ на газ, однако мы надеемся, что роста капзатрат не произойдет ни при каких обстоятельствах. Что касается акций Газпрома, то, на наш взгляд, за последний месяц они были перепроданы (см. наш последний стратегический обзор «Что предпочесть в условиях волатильности»).

По нашему мнению, сейчас бумага привлекательна даже при условии наиболее пессимистического сценария развития ситуации с налогообложением и ценами на газ для ЕС в 2012 г. Более того, согласно последней информации, в 2012 г. газовые тарифы могут вырасти на 12%, тогда как мы ожидаем их роста на 6%. Мы рекомендуем ПОКУПАТЬ акции Газпрома с прогнозной ценой 9,4 долл./акция.

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- экономика

- экономика США

- Яндекс