Жека Аксельрод

Обзор воздушных перевозчиков Америки. Бонус Boeing. Осторожно много картинок.

- 21 мая 2020, 12:32

- |

Инвест привет! Статья разбита на две части. Мысли и небольшой справочник. Уперся в ограничение по размеру топика… часть пришлось зарезать. Продолжение в группе.

Идея проста своей прямолинейностью. Можно даже сказать глупостью, но видимо в ней и вся соль. На нее обречённо махнул даже дядюшка Баффет.

В отличии от Аэрофлота, воздушные перевозчики упали 3-4 раза. В конце апреля, очень кратенько накидал общий обзор, так как технически компании были готовы в росту.

Но, к сожалению вышла известная новость про выход иконы и все позиции выбило по БУ. С одной стороны грустно, с другой как-то даже приятно, пострадать от действий САМОГО Уоррена Баффета.

( Читать дальше )

- комментировать

- 6.7К | ★11

- Комментарии ( 15 )

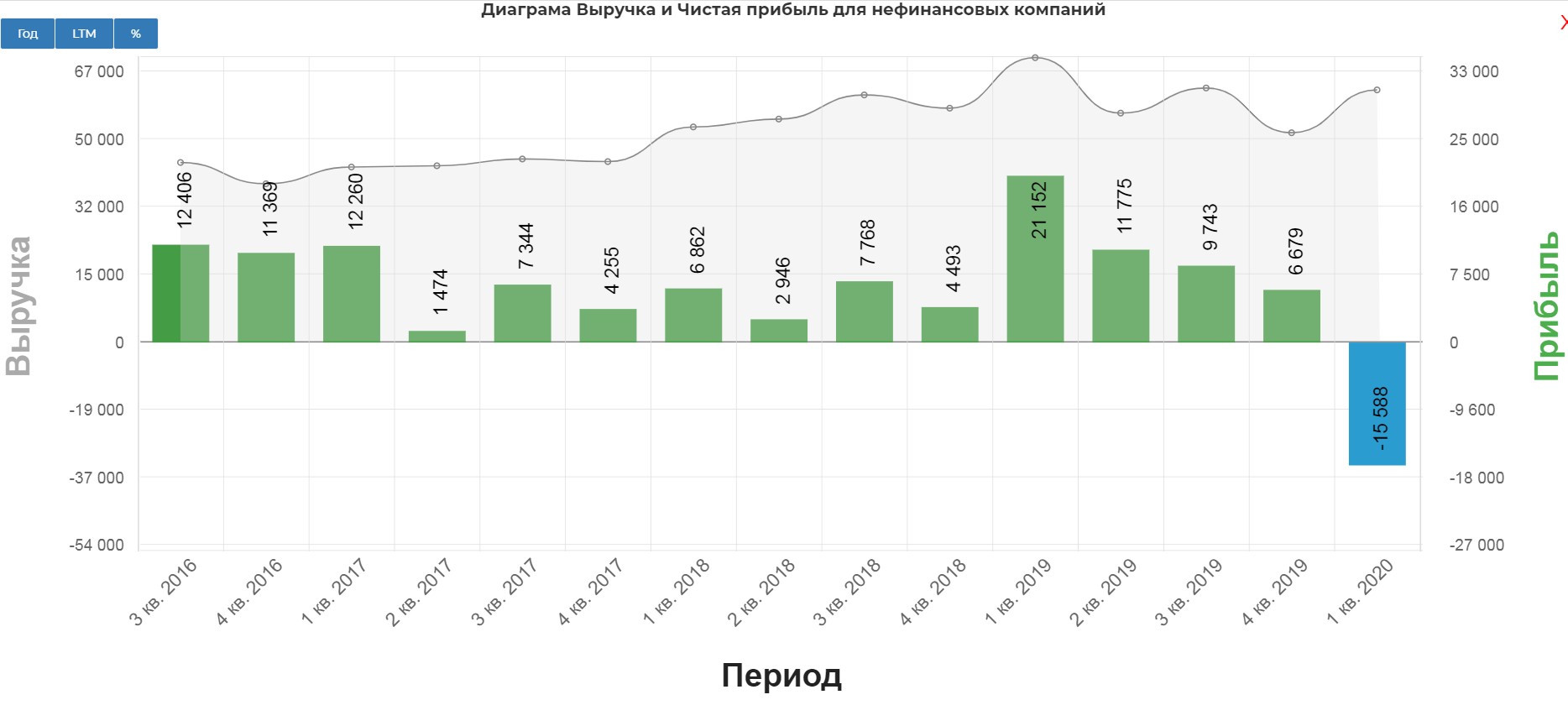

росТЕЛЕком. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года. Рассмотрим возможность роста дивидендов.

- 19 мая 2020, 15:53

- |

Долгожданная консалидация TELE2:

В соответствии с учетной политикой группы приобретение Tele2 Россия учтено по методу объединения бизнеса под общим контролем. В соответствии с данным методом объединение бизнеса, возникающее от передачи доли в компаниях, находящихся под контролем акционеров, контролирующих группу, учитывается, как если бы такое объединение состоялось на начало самого раннего из представленных в отчетности сравнительных периодов, или, если позднее, с момента, на который был установлен общий контроль; для этой цели сравнительная информация пересматривается. Таким образом, консолидированные финансовые данные за 2019 год были пересмотрены и в них были включены показатели Tele2 Россия таким образом, как если бы приобретение Tele2 Россия было завершено 1 января 2019 г.

Мы пересчитывать не будем, наоборот, с интересом посмотрим на эффект.

Выручка выросла до 121 млрд. Психологический выход за соточку! Операционная прибыль удвоилась. Теперь Ростелеком, действительно стала росТЕЛЕком’омом.

( Читать дальше )

Роснефть. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года. Прогноз дивидендов от пессимиста.

- 15 мая 2020, 14:32

- |

Инвест привет!

Сразу скажу что:

дивидендов от пессимиста." title="Роснефть. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года. Прогноз дивидендов от пессимиста." />

дивидендов от пессимиста." title="Роснефть. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года. Прогноз дивидендов от пессимиста." />

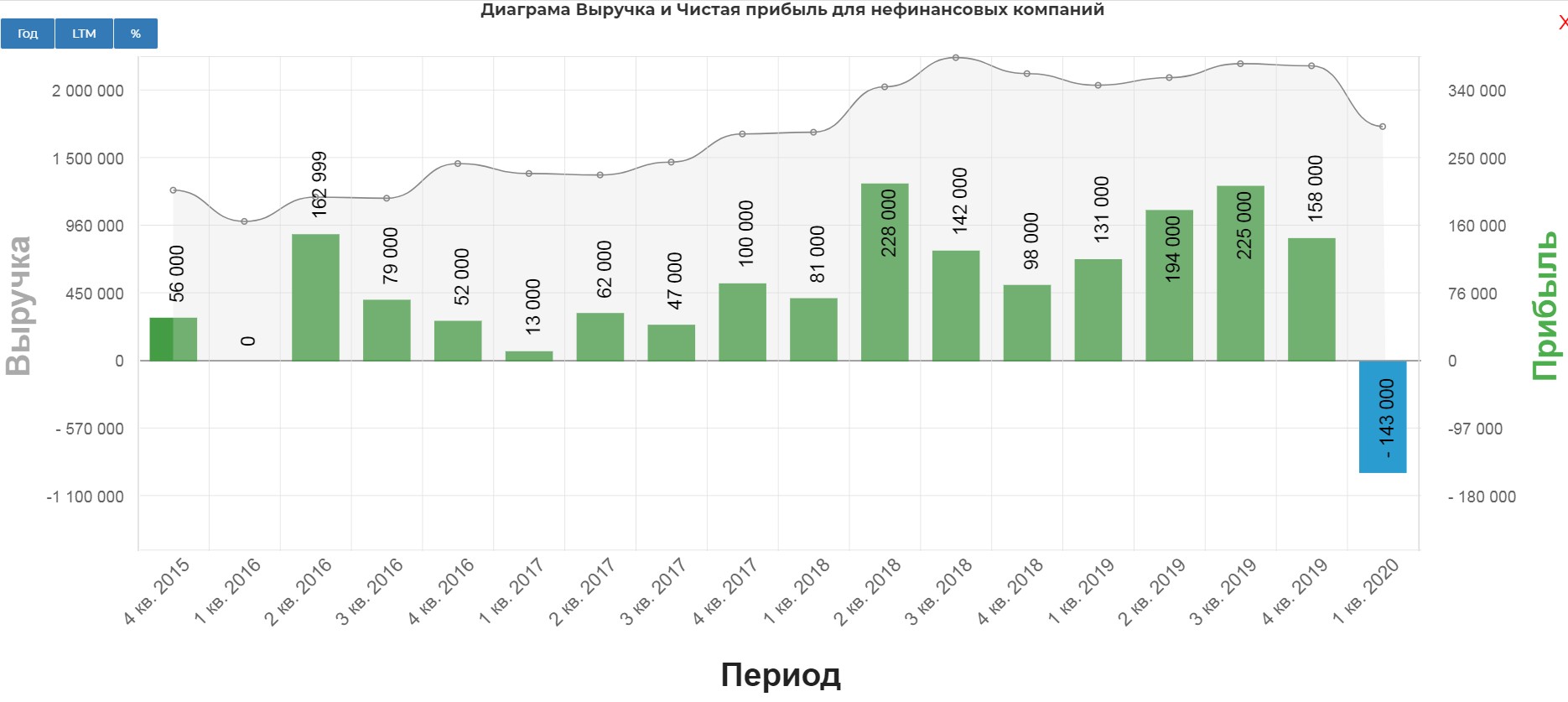

Про отчет:

Выручка за I кв. 2020 г. сократилась на 15,0% по отношению к I кв. 2019 г., преимущественно в результате снижения мировых цен на нефть (-23,6%), что частично было скомпенсировано увеличением объемов реализации.

В отчетном квартале отрицательная чистая прибыль составила 156 млрд руб. (2 млрд долл.), что обусловлено, в основном, эффектом отрицательных курсовых разниц (177 млрд руб.) в результате ослабления курса рубля и переоценки валютных обязательств, а также сокращением операционной прибыли (на 64,8% квартал к кварталу).

( Читать дальше )

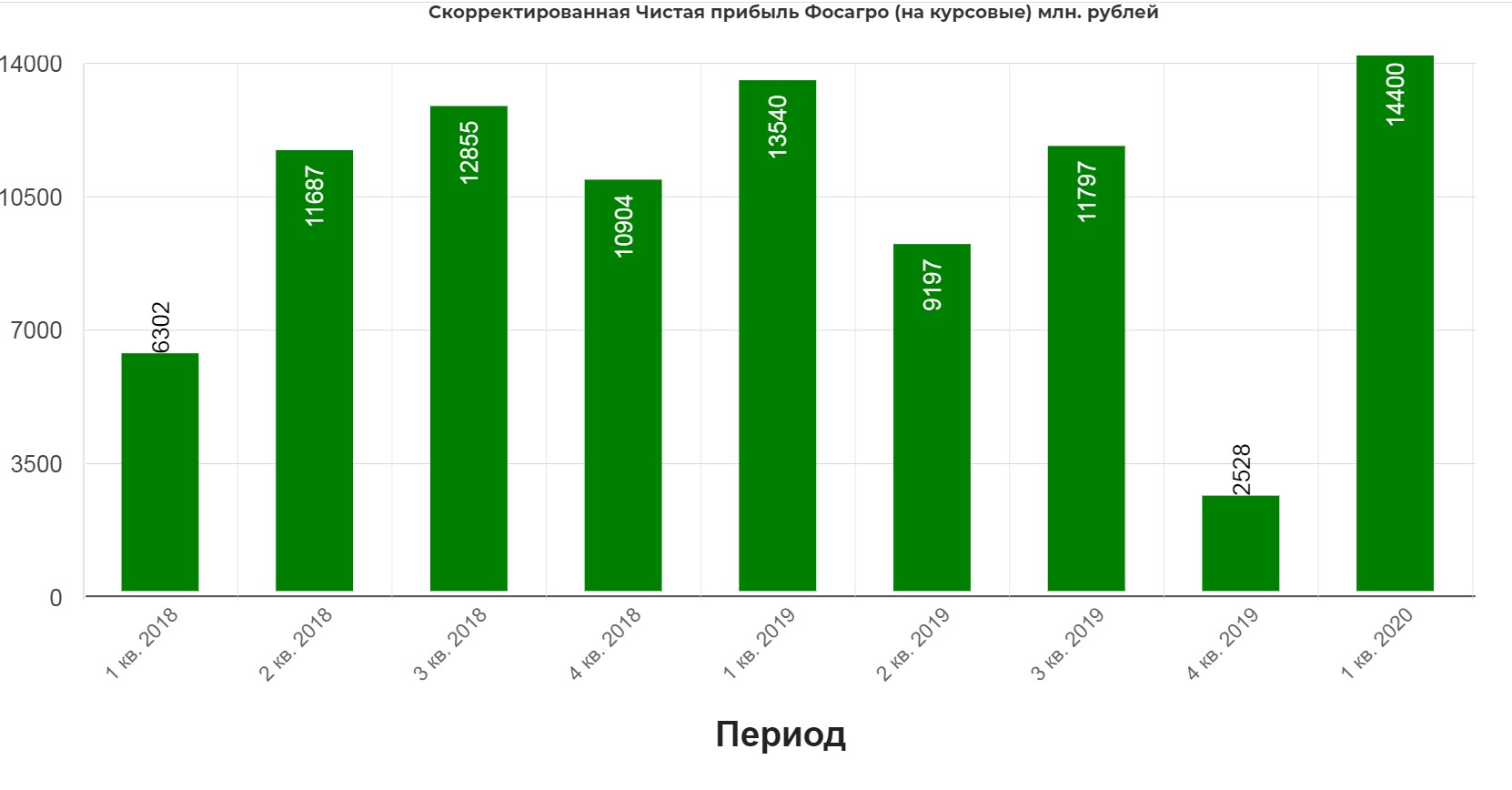

Фосагро. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года.

- 14 мая 2020, 14:25

- |

нвест привет! Обзор типичной компании, которую доят в радость миноритариям.

Выручка ФосАгро в 1 квартале сократилась на 11,4% к уровню 1 квартала 2019 года и составила 64,1 млрд рублей (965 млн долларов США) в связи с коррекцией цен на удобрения в течение прошлого года. По сравнению с 4 кварталом 2019 года рост выручки составил 20,5% в основном благодаря росту объемов продаж и восстановлению цен в начале года на фоне сезонного спроса.

Чистая прибыль, скорректированная на эффект от курсовых разниц, составила 14,4 млрд рублей (216 млн долларов США), что на 6,0% выше уровня 1 квартала 2019 года и на 68,8% выше уровня 4 квартала 2019 года.

( Читать дальше )

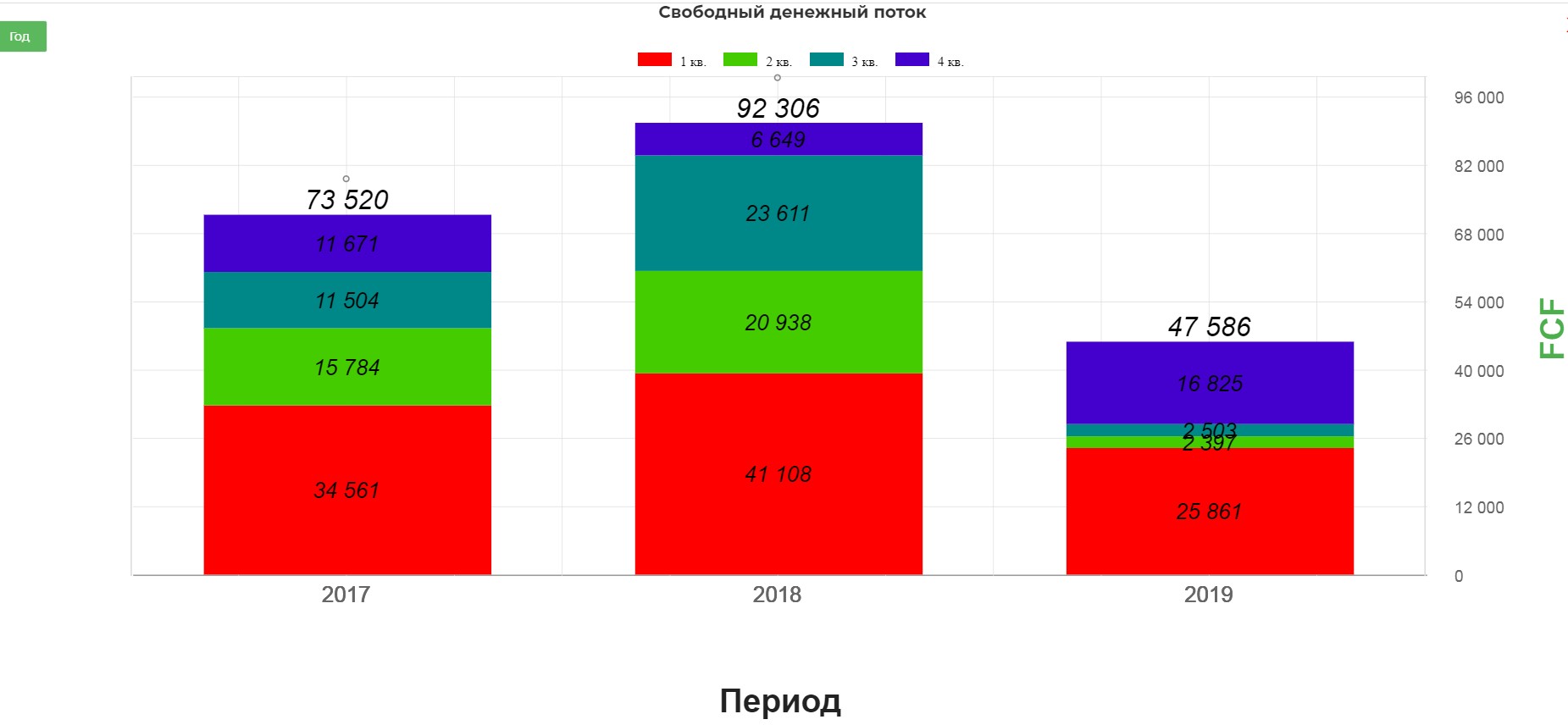

Дивиденды Алроса за 2 полугодие 2019. Прогноз дивидендов за 2020 на основе бюджета Якутии.

- 09 мая 2020, 19:07

- |

Инвест привет!

Алроса рекомендовала выплатить остатки свободного денежного потока за 2019.

В соответствии с действующей дивидендной политикой АЛРОСА, Набсовет рекомендовал общему собранию акционеров направить на выплату дивидендов по итогам деятельности компании за 2019 год 100% свободного денежного потока (СДП), который составил 47,65 млрд рублей. Это соответствует 6,47 руб. на акцию.

Выплатили все до копейки. Платят к сожалению от стандартного FCF без учета процентов по кредиту.

( Читать дальше )

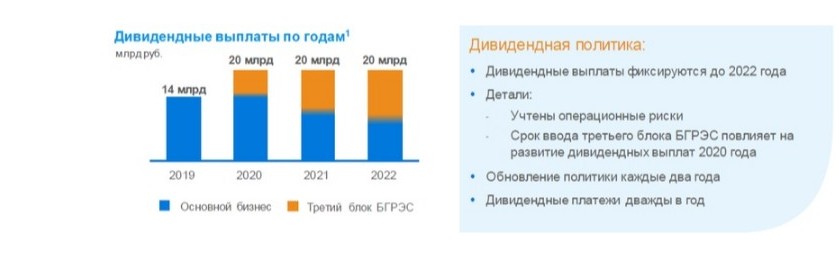

Юнипро. Обзор финансовых показателей 1кв 2020 года по МСФО. Обзор дивидендов. Жадный инвестор обиделся, разумный одобрил.

- 08 мая 2020, 13:18

- |

Но без бочки дегтя в ложке меда не обошлось.

РИСКИ УХУДШЕНИЯ ДЕНЕЖНОГО ПОТОКА НА ФОНЕ ПАНДЕМИИ И ПЕРЕНОСА ВВОДА БЛОКА БЕРЕЗОВСКОЙ ГРЭС НА КОНЕЦ 2020 Г НЕ ПОЗВОЛЯЮТ ЗАФИКСИРОВАТЬ ОБОСНОВАННЫЙ УРОВЕНЬ ДИВИДЕНДНЫХ ВЫПЛАТ В ДЕКАБРЕ 2020 Г

ЮНИПРО ПРОГНОЗИРУЕТ ДИВИДЕНДЫ НА УРОВНЕ 7 МЛРД РУБ. В ДЕК.2020

Старая картинка выглядела так:

Новая так.

( Читать дальше )

Обзор воздушных перевозок Америки под восстановление после 3- кратного падения. Бонус Аэрофлот.

- 28 апреля 2020, 12:38

- |

Обвал в отрасли воздушных перевоз просто невероятный.(в 2, а то и 3 раза.) Все это кажется очень интересным, под восстановление перевозок.

( Читать дальше )

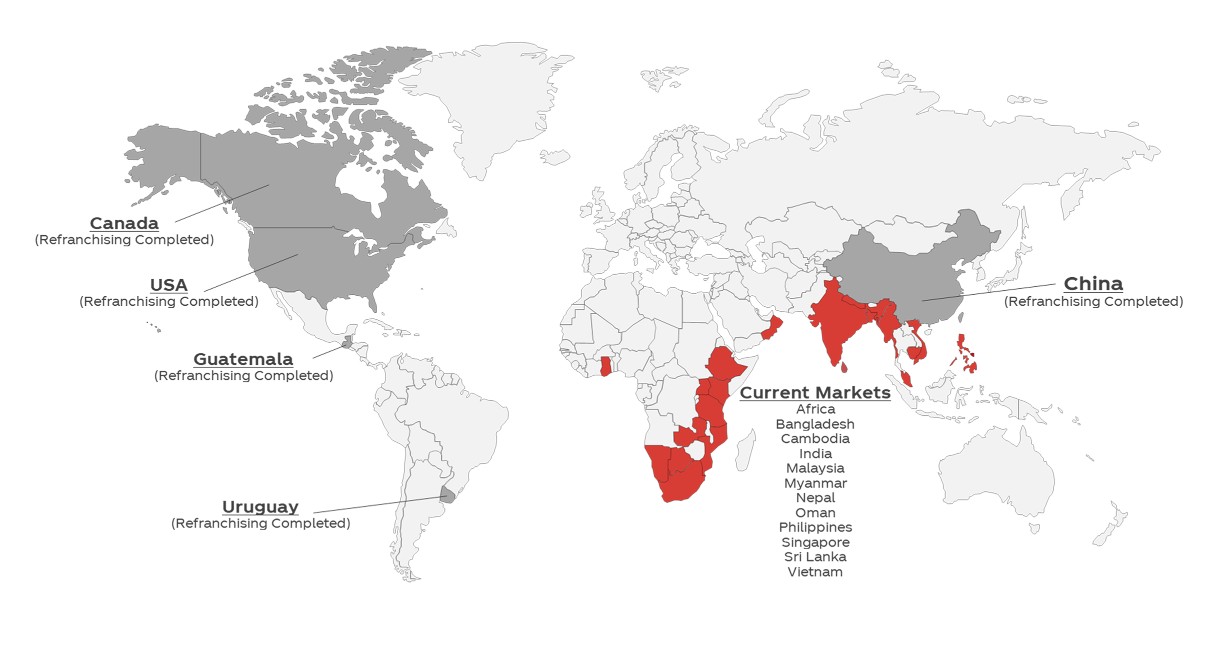

Coca-cola. Обзор финансовых показателей за 1-ый квартал 2020 года. Стабильность дивидендов и мощная доля рынка.

- 24 апреля 2020, 18:26

- |

Московская биржа обещает летом доступ к 50 топовым компаниям Америки. Вероятно «топовость» будет оцениваться по капитализации. Поэтому мы по мере выхода отчетности, будем разбирать компании и готовится к торговле.

Первым из топовых отчиталась всем известная Coca-cola.

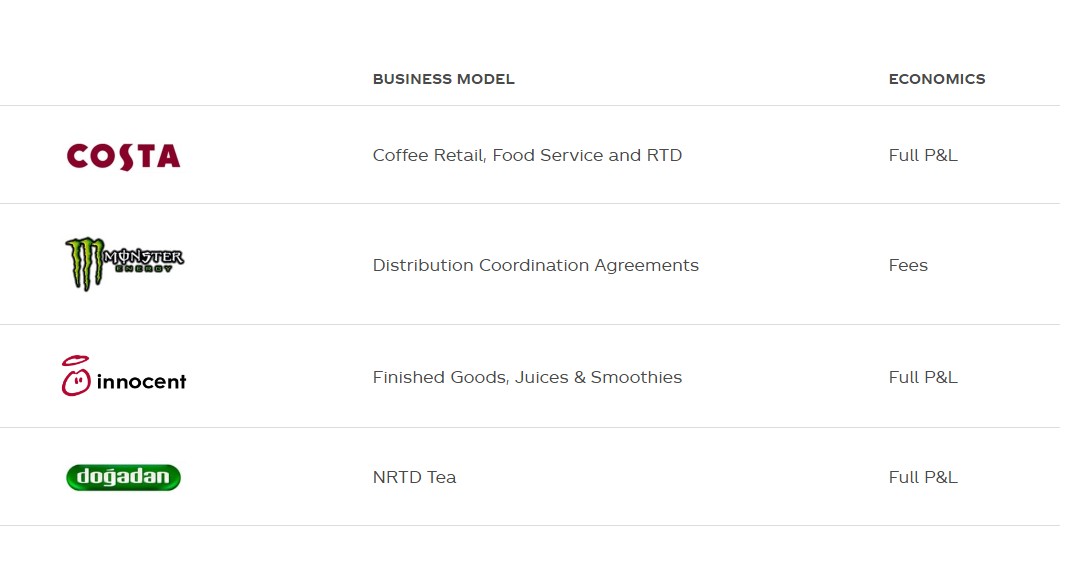

Краткий обзор компании.

Основная модель, это продажа полуфабрикатов(сироп и тд) компаниям-ботлерам, которые сами разливают конечный продукт и занимаются реализацией.

Но есть еще заводы под управлением, так называемый Bottling Investments Group (BIG). Компания подбирает кризисного ботлера, и помогает ему вернуть рентабельность. Далее после восстановления показателей, активы продаются. Пример можно прочитать здесь.

дивидендов и мощная доля рынка." title="Coca-cola. Обзор финансовых показателей за 1-ый квартал 2020 года. Стабильность дивидендов и мощная доля рынка." />

дивидендов и мощная доля рынка." title="Coca-cola. Обзор финансовых показателей за 1-ый квартал 2020 года. Стабильность дивидендов и мощная доля рынка." />

Еще один Global Ventures (GV) ряд инвестиций в бренды в основном кофе Costa.

( Читать дальше )

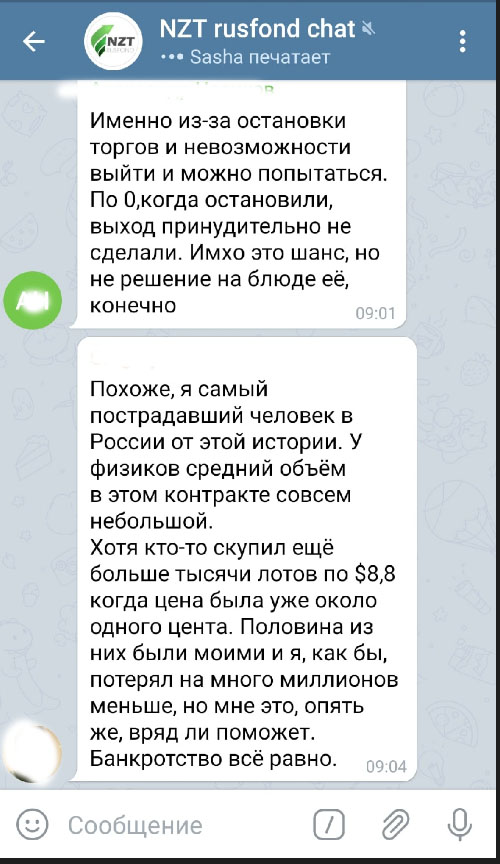

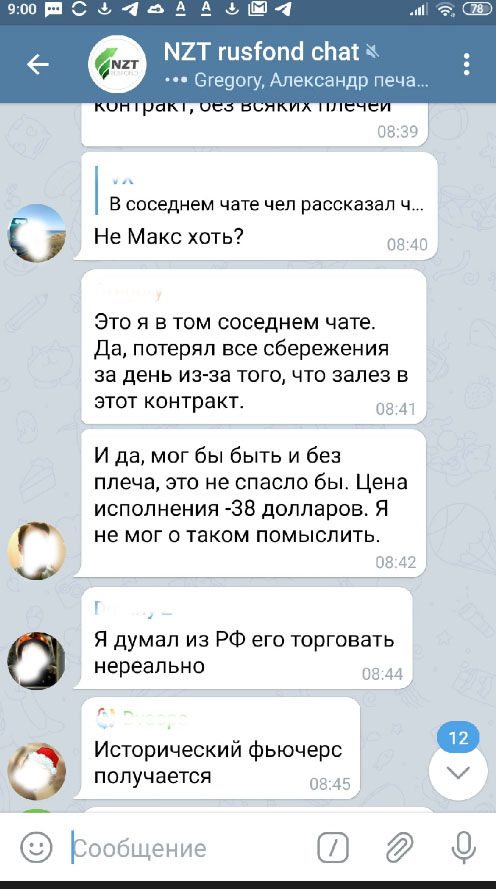

Как правильно ловить ножи? Психология, методология, размышления. Реальная торговля фьючерсом WTI.

- 21 апреля 2020, 11:54

- |

2020 как началь жечь…так и жжет. В свете событий на фьючерсах WTI и гибели людей от непонимания того чем они занимаются, захотелось написать статью. Я задумывал ее еще давно, да никак руки не доходил.

( Читать дальше )

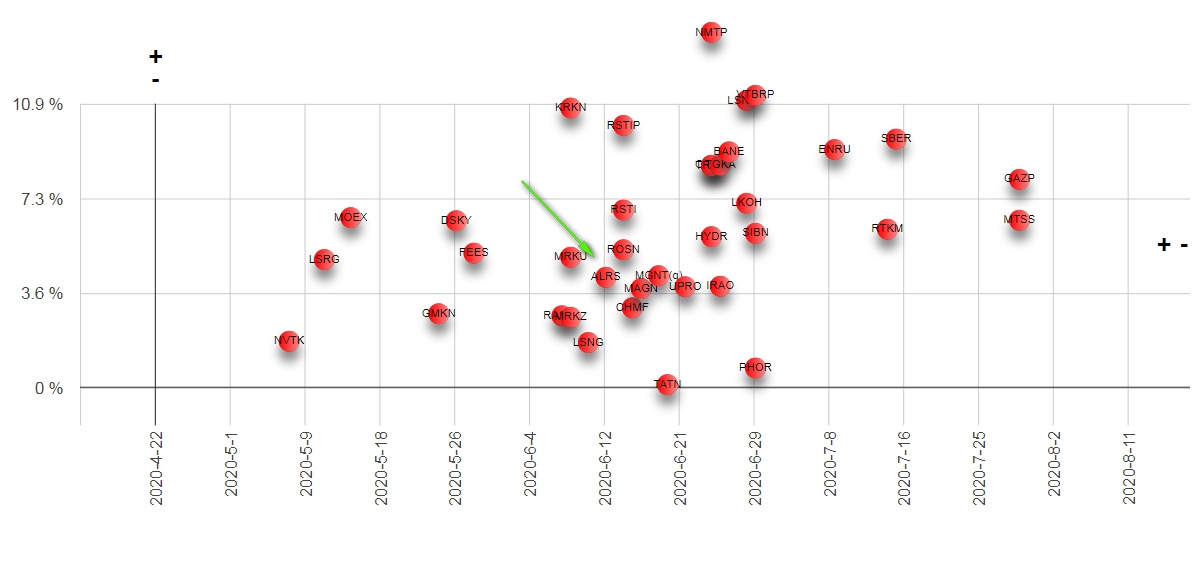

Техосмотр 20.04.2020 Излечение от короны, снижение ставки, карта дивидендов.

- 20 апреля 2020, 10:59

- |

Возобновлявшем любимую рубрику. До этого рынок был в плену эмоций и истерик. Всем было плевать на уровни, трендовые и всякие фибоначи.

Мир активно поправляется. Америка, Германия, Италия и другие объявили о постепенном снятии карантина. Картины по приросту обнадеживающие.

дивидендов., изображение №1" title="Техосмотр 20.04.2020 Излечение от короны, снижение ставки, карта дивидендов." />

дивидендов., изображение №1" title="Техосмотр 20.04.2020 Излечение от короны, снижение ставки, карта дивидендов." />( Читать дальше )

теги блога Жека Аксельрод

- Inc.

- Activision Blizzard

- Apple

- correction

- En+

- IMOEX

- IPO

- IPO 2025

- Mail.Ru Group

- Metro AG

- Micron Technology

- Philip Morris

- Seagate

- Tesla

- US500

- Western Digital

- Акрон

- акции

- Алроса

- ара

- АФК Система

- аэрофлот

- Бабкины бабки

- башнефть

- БКС

- брокеры

- вирус

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский Мир

- дивиденды

- дивы

- ЕН+

- железная дорога

- жулики

- Индекс МБ

- Ключевая ставка ЦБ РФ

- конференция смартлаба

- кризис

- курваобзор

- Лента

- Лукойл

- Магнит

- мать и дитя

- металлурги

- Мечел

- ММВБ

- ММК

- Московская Биржа

- мсфо

- МТС

- мультипликаторы

- мультназлобу

- Нефть

- НЛМК

- Новатэк

- норильский никель

- норка

- обзор рынка

- облигации

- ОГК-2

- отчеты МСФО

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россети Ленэнерго

- Ростелеком

- Русал

- Русгидро

- Русснефть

- сбербанк

- Северсталь

- система

- Совкомфлот

- Татнефть

- тесла

- теханализ

- техническая картина

- технический анализ

- техосмотр

- ТМК

- Трансконтейнер

- Турция

- удобрения

- фильтр новостей

- Фосагро

- фьючерс mix

- ЦБ РФ

- Центральный телеграф

- Черкизово

- чёрный лебедь

- Юнипро

- Юнипро. Березовская ГРЭС

- Яндекс

- Яндекс компания