Жека Аксельрод

Разбор компании Глобалтранс. Дивидендная доходность, перспективы, мультипликаторы мировой отрасли.

- 26 ноября 2020, 11:05

- |

Как-то так совпадает, что я разбираю компании в основном после рекламы крупными сообществами, в которых происходит «загон» инвесторов. Или целенаправлено, или случайно мне сложно сказать. Но как-то вдруг оказывается, что перспективы абсолютно не совпадают с реальностью. Как было в Совкомфлоте, где после подсказки подписчика, реальность оказалась еще хуже. Попробуем разобраться в действительно глобальной компании Глобалтранс.

Хочу сразу сказать, что локально компания выглядит не очень аппетитно, так что если вы не планируете инвестировать в GLTR, то прыгайте сразу в вывод. А вот если все же еще хотите, то обязательно ознакомитесь с коротким видео от очень интересного эксперта в этой области Фарида Хусаинова. Прекрасный лектор!

( Читать дальше )

- комментировать

- ★25

- Комментарии ( 17 )

Совкомфлот. Обзор финансовых показателей за 3-ий квартал 2020 года. Считаем дивиденды и палим бычью ловушку.

- 17 ноября 2020, 13:21

- |

Вышел противоречивый отчет. Надо отдать должное менеджменту, умеют подбирать цифры и интонации. Ранее разбирал компанию, и говорил о достаточно высокой оценке IPO, и что ребята выбрали самый идеальный момент. Тут им честь и хвала! В разборе, я также указывал на «разовость» происходящего в компании, и что аномальные показатели в будущем мы не увидим.

Оцените заголовок: «СКФ за 9 месяцев 2020 года увеличил чистую прибыль и портфель долгосрочных заказов более чем в 2 раза»

А то что выручка упала на 16% г/г, а чистая прибыль в 5 раз кв/кв как-то умолчали...

дивиденды и палим бычью ловушку." title="Совкомфлот. Обзор финансовых показателей за 3-ий квартал 2020 года. Считаем дивиденды и палим бычью ловушку." />

дивиденды и палим бычью ловушку." title="Совкомфлот. Обзор финансовых показателей за 3-ий квартал 2020 года. Считаем дивиденды и палим бычью ловушку." />

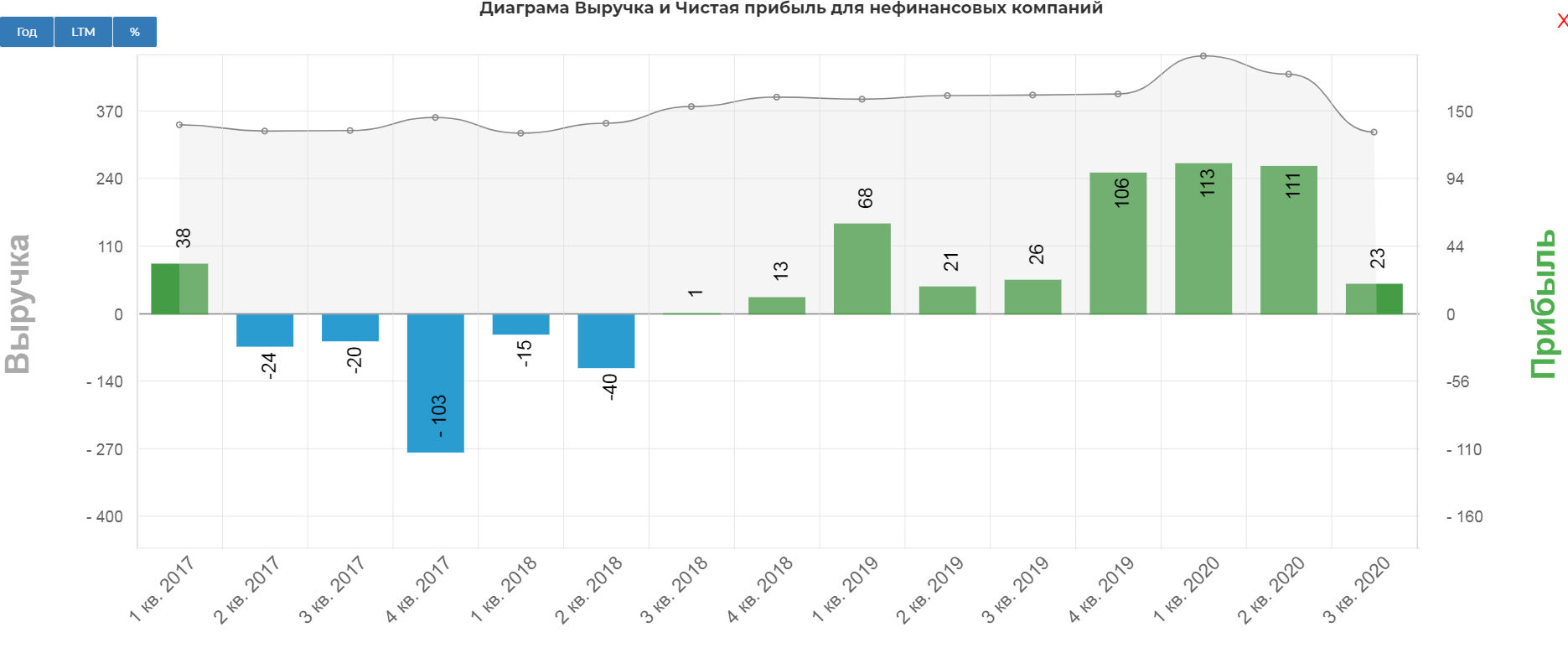

На этой диаграмме видно лучше. Операционная прибыль упала в два раза относительно 2кв 2020.

( Читать дальше )

Норильский никель Обзор финансовых показателей по МСФО за 2-ой квартал 2020 года. Есть ли риск падения дивидендов за 2021 из-за роста капекса?

- 11 августа 2020, 16:43

- |

Всем инвест привет!

дивидендов за 2021 из-за роста капекса?" title="Норильский никель Обзор финансовых показателей по МСФО за 2-ой квартал 2020 года. Есть ли риск падения дивидендов за 2021 из-за роста капекса?" />

дивидендов за 2021 из-за роста капекса?" title="Норильский никель Обзор финансовых показателей по МСФО за 2-ой квартал 2020 года. Есть ли риск падения дивидендов за 2021 из-за роста капекса?" />

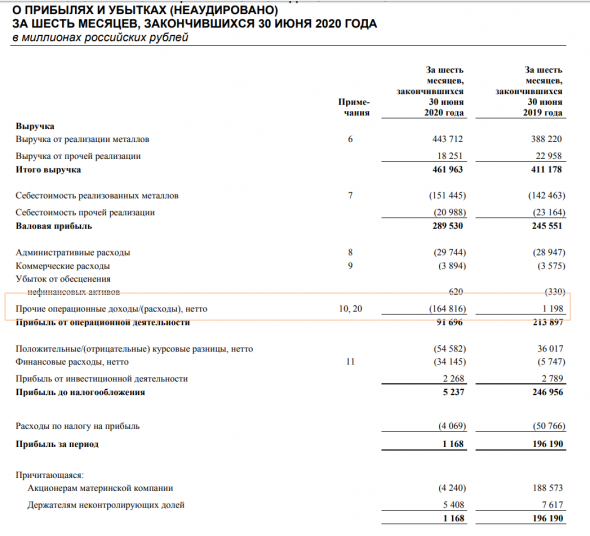

Обзор будет коротким. До этого Андрей Васильевич уже расписал все возможные сценарии развития здесь. Неделей раньше была написана инвестиционная идея, просчитав примерно такие же сценарии.

Теперь интрига ушла, резерв под штраф разместили в операционку, уменьшив дивиденды.

( Читать дальше )

Mail 2кв 2020. Наиграли на 11 млрд. рублей пока сидели дома.

- 24 июля 2020, 15:15

- |

Инвест привет!

Выручка сегмента MMO-игр компании MAIL, во втором квартале 2020 года выросла на 47,7% и составила 11 млрд. рублей.

Отчетность компании специфична из-за сложной структуры совместных предприятий MAIL и других компаний Сбербанка и Алиэкспересса. Подробнее в разборе. Поэтому иногда возникает путанница между данными, которые сообщает компания и данными в отчете. Я рссматриваю в основном на базе главного МСФО отчета, но буду стараться параллельно касаться совместных предприятий. Операционные и финансовые отчеты доступны в нашей базе.

23 июля 2020 года. Mail.ru Group Limited одна из крупнейших интернет-компаний на русскоязычном интернет-рынке, опубликуовал неаудированные результаты по МСФО.

Выручка компании выросла на 17,3% г/г.

( Читать дальше )

Топ 10 акций для подбора на коррекции.

- 30 июня 2020, 15:52

- |

Традиционное заливное во всем мире в день выходного на ММВБ. Это большая коррекция или же падение в рамках флета, сказать сложно, но мы выбираем второй вариант. Поэтому нужно заранее для себя определить список интересных активов для покупки.

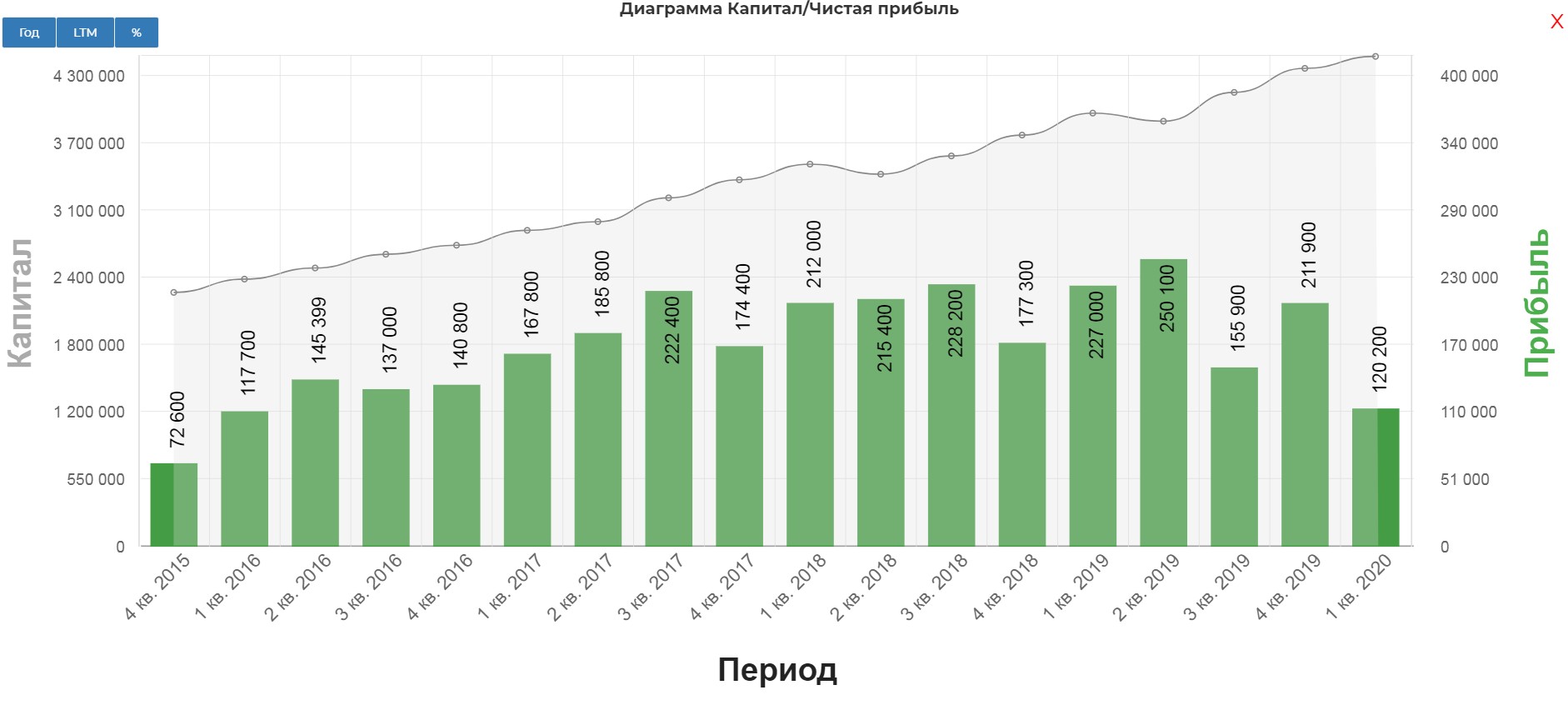

1.Сбербанк.

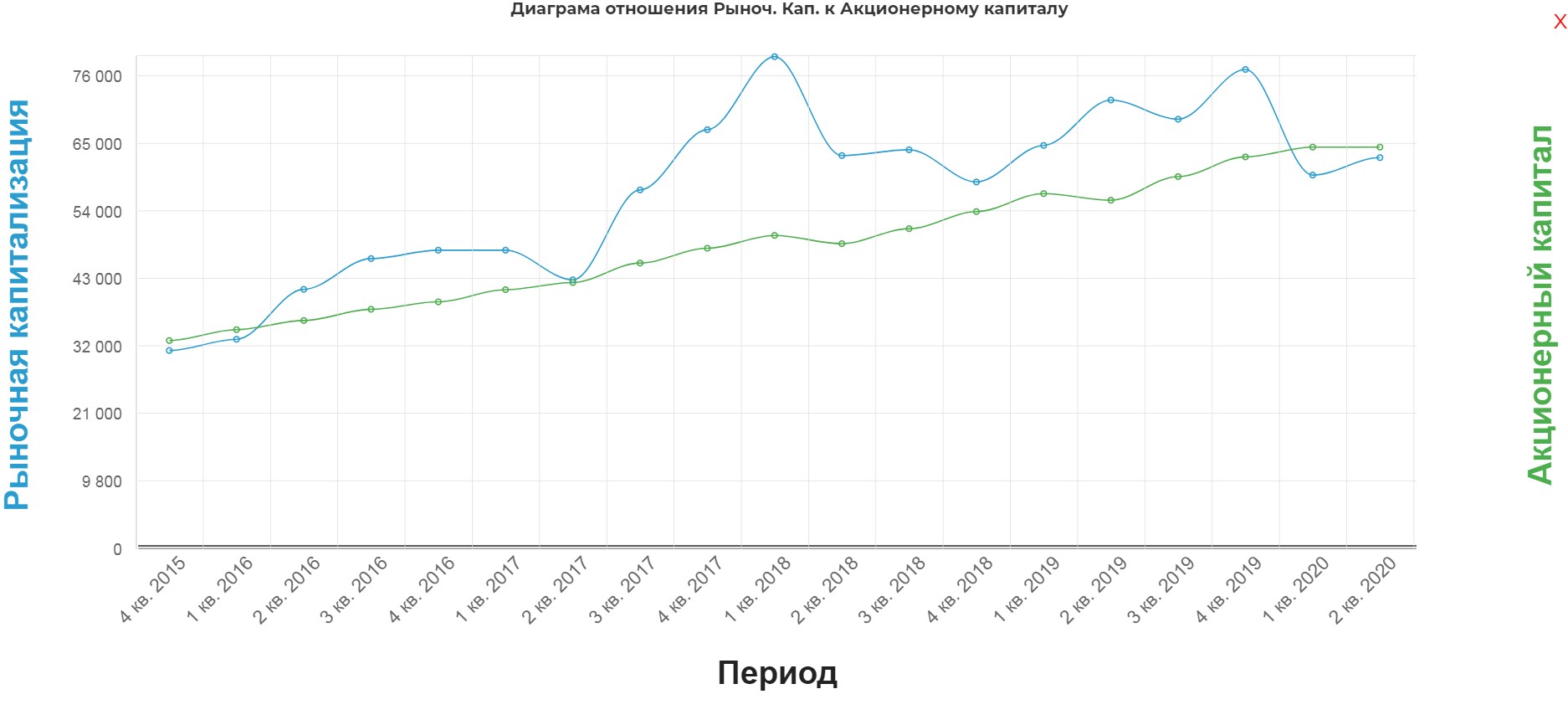

Банк торгуется по цене собственного капитала. Такое происходит не часто.

Сбербанк растит капитал даже в трудный период. Падение прибыли в 1кв, обусловлено необходимостью формирования резервов под просроченные кредиты. При стабилизации и запуске экономики, их распустят и увеличат тем самым прибыль.

( Читать дальше )

Аэрофлот 1кв 2020. Сколько стоит простой? Как быстро произойдет восстановление на примере Китая?

- 03 июня 2020, 16:14

- |

Всем инвест привет!

С Аэрофлотом у меня давние дружеские отношения. Точнее я его не люблю, а ему на меня плевать. Так и живем…

А вот сектор очень мною любим. Совсем недавно, был ряд статей по воздушным перевозкам. Компании с тех времен прилично подросли, в том числе и Аэрофлот. К слову удивительная устойчивость компании на рынке. Когда другие перевозчики сложились в несколько раз, Аэрофлот проявил достойную стойкость. На этот счет есть несколько идей, от допки подороже, до банального входа пенсионных фондов, ограниченных в выборе активов. (биржа то у нас крошечная, вот и входят во все что только можно)

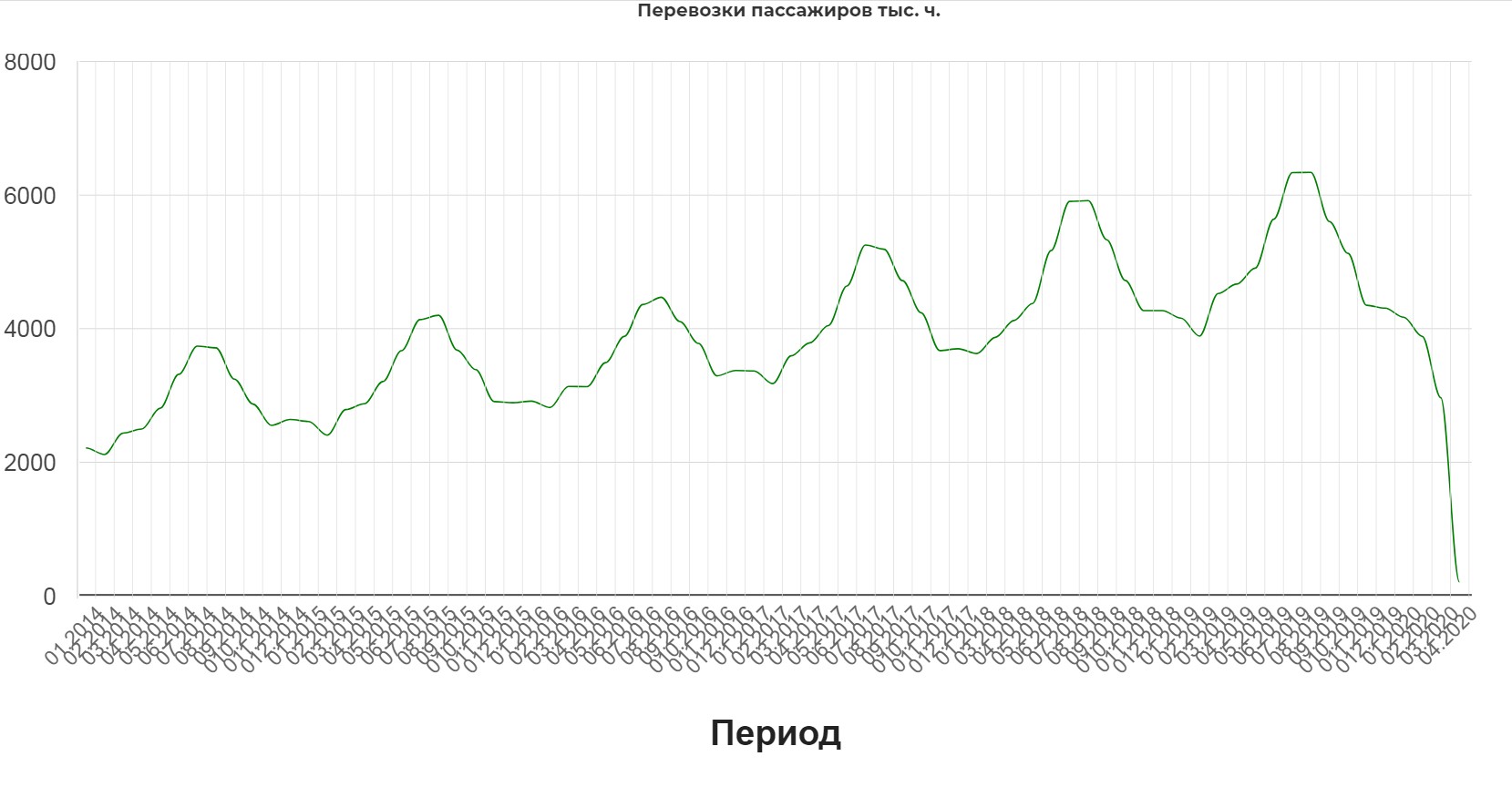

Отчет ожидаемо плох. На это указывали операционные показатели.

Отрицательный прирост(никто не верил, а он бывает), поломал диаграмму, видимо в будущем придется просто удалить эти столбики :) Да это ужасно, но загляните в будущее! Когда будут выходить новости, что перевозки составили +90% и более от результатов ковид-периода. Будет ли на этих уровнях хороший апсайд? Или цена уже успеет вырасти?

( Читать дальше )

Разбор сектора морских перевозок на основе отчетности за 1кв 2020. Возможно Яна права?

- 26 мая 2020, 15:25

- |

Инвест привет!

В среде инвесторов ходят любопытные слухи вокруг сектора круизных лайнеров…ну как сектора. Секторочка! Это в некотором роде подсектор большого сектора морских перевозок. Я раскопал только 5 компании. Четыре круизных и одна просто транспортная компания в Норвегии, перевозящая пассажиров между островами. И все в печальном состоянии.

CarnivCarnival Corporation (CCL)

FJORDFjord1 AS (FJORD)

NorwCrNorwegian Cruise Line Holdings Ltd (NCLH)

RoyalCRoyal Caribbean Cruises Ltd (RCL)

TUI AG (TUIT) Мелкий перевозчик(4 судна). В данный разбор не вошел.

Начнем с излишне популярного Carnival Corporation (CCL). Внимание! Это не разбор компаний, а общий взгляд на популярную идею покупки под восстановление. Как раз недавно вышли отчеты за 1ые кварталы, которые прилично ухудшили мультипликаторы. Но обо всем по порядку.

( Читать дальше )

Обзор воздушных перевозчиков Америки. Бонус Boeing. Осторожно много картинок.

- 21 мая 2020, 12:32

- |

Инвест привет! Статья разбита на две части. Мысли и небольшой справочник. Уперся в ограничение по размеру топика… часть пришлось зарезать. Продолжение в группе.

Идея проста своей прямолинейностью. Можно даже сказать глупостью, но видимо в ней и вся соль. На нее обречённо махнул даже дядюшка Баффет.

В отличии от Аэрофлота, воздушные перевозчики упали 3-4 раза. В конце апреля, очень кратенько накидал общий обзор, так как технически компании были готовы в росту.

Но, к сожалению вышла известная новость про выход иконы и все позиции выбило по БУ. С одной стороны грустно, с другой как-то даже приятно, пострадать от действий САМОГО Уоррена Баффета.

( Читать дальше )

росТЕЛЕком. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года. Рассмотрим возможность роста дивидендов.

- 19 мая 2020, 15:53

- |

Долгожданная консалидация TELE2:

В соответствии с учетной политикой группы приобретение Tele2 Россия учтено по методу объединения бизнеса под общим контролем. В соответствии с данным методом объединение бизнеса, возникающее от передачи доли в компаниях, находящихся под контролем акционеров, контролирующих группу, учитывается, как если бы такое объединение состоялось на начало самого раннего из представленных в отчетности сравнительных периодов, или, если позднее, с момента, на который был установлен общий контроль; для этой цели сравнительная информация пересматривается. Таким образом, консолидированные финансовые данные за 2019 год были пересмотрены и в них были включены показатели Tele2 Россия таким образом, как если бы приобретение Tele2 Россия было завершено 1 января 2019 г.

Мы пересчитывать не будем, наоборот, с интересом посмотрим на эффект.

Выручка выросла до 121 млрд. Психологический выход за соточку! Операционная прибыль удвоилась. Теперь Ростелеком, действительно стала росТЕЛЕком’омом.

( Читать дальше )

Роснефть. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года. Прогноз дивидендов от пессимиста.

- 15 мая 2020, 14:32

- |

Инвест привет!

Сразу скажу что:

дивидендов от пессимиста." title="Роснефть. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года. Прогноз дивидендов от пессимиста." />

дивидендов от пессимиста." title="Роснефть. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года. Прогноз дивидендов от пессимиста." />

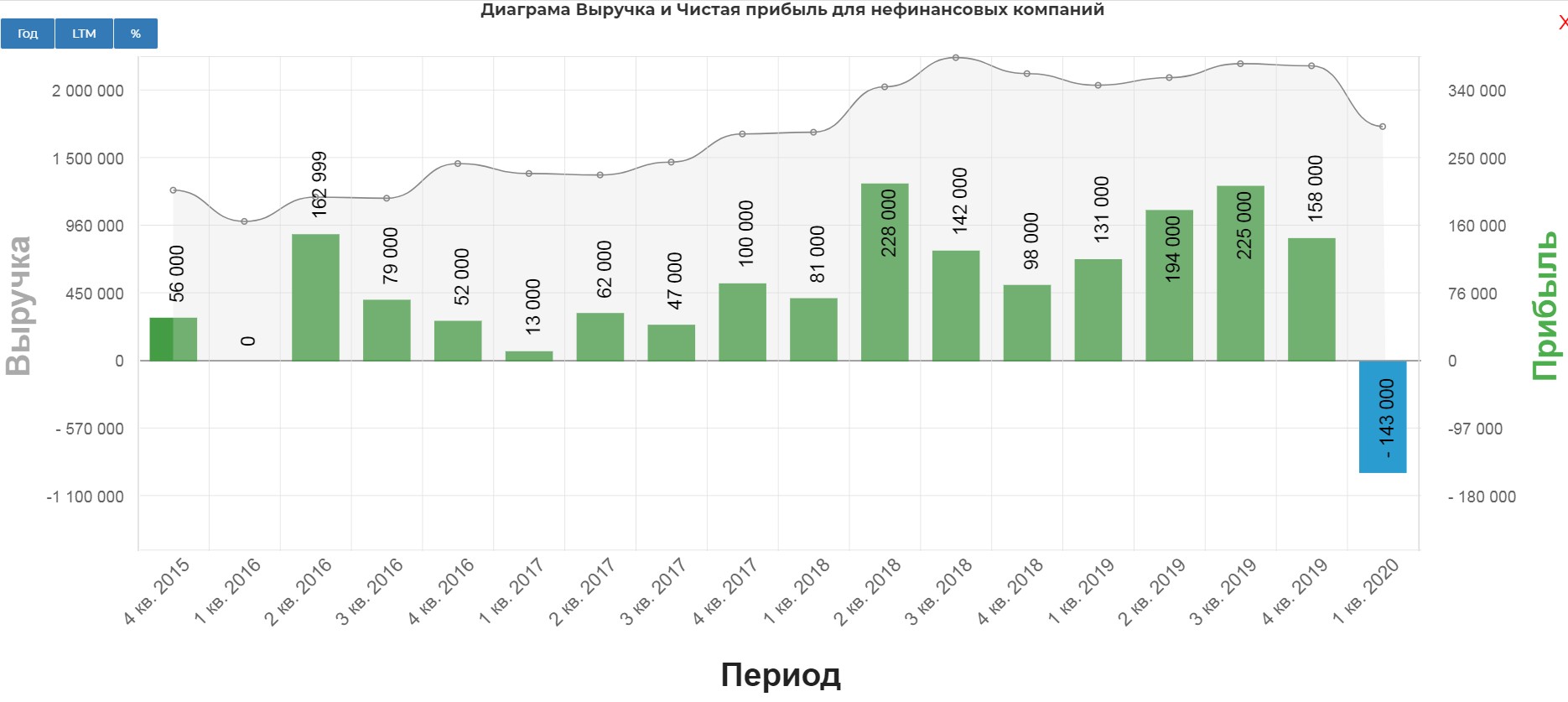

Про отчет:

Выручка за I кв. 2020 г. сократилась на 15,0% по отношению к I кв. 2019 г., преимущественно в результате снижения мировых цен на нефть (-23,6%), что частично было скомпенсировано увеличением объемов реализации.

В отчетном квартале отрицательная чистая прибыль составила 156 млрд руб. (2 млрд долл.), что обусловлено, в основном, эффектом отрицательных курсовых разниц (177 млрд руб.) в результате ослабления курса рубля и переоценки валютных обязательств, а также сокращением операционной прибыли (на 64,8% квартал к кварталу).

( Читать дальше )

теги блога Жека Аксельрод

- Inc.

- Activision Blizzard

- Apple

- Boeing

- coca-cola

- En+

- Mail.Ru Group

- Metro

- Micron Technology

- paypal

- Peabody

- Philip Morris

- Seagate

- Tesla

- US500

- Walt Disney

- Акрон

- акции

- алмазы

- Алроса

- ара

- АФК Система

- аэрофлот

- банк санкт-петербург

- Башнеть

- башнефть

- БКС

- брокеры

- вирус

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- гуру

- Детский Мир

- дивиденды

- дивы

- доллар рубль

- Евтушенко

- жулики

- Индекс МБ

- Интеррао

- КАМАЗ

- конференция смартлаба

- курваобзор

- Лента

- ЛСР

- Лукойл

- Магнит

- мать и дитя

- Медицина

- металлурги

- Мечел

- ММВБ

- ММК

- Московская Биржа

- мсфо

- МТС

- мультипликаторы

- мультназлобу

- Нефть

- нефтянка

- НЛМК

- Новатэк

- норильский никель

- норка

- обзор рынка

- ОГК-2

- прогноз по акциям

- психология торговли

- Распадская

- РосАгро

- Роснефть

- Россети

- Россети Ленэнерго

- Ростелеком

- Русал

- Русгидро

- сбербанк

- Северсталь

- система

- Татнефть

- тесла

- теханализ

- техническая картина

- технический анализ

- техосмотр

- ТМК

- уголь

- удобрения

- Фосагро

- фьючерс mix

- Центральный телеграф

- Черкизово

- Юнипро

- Юнипро. Березовская ГРЭС

- Яндекс

- Яндекс компания