TAUREN

⚡ Обзор отчета Мечел за 1П2021

- 31 августа 2021, 01:50

- |

Валовая прибыль81 млрд р (+72% г/г)

Операционная прибыль 43 млрд р (+664% г/г)

Чистая прибыль = 31,8 млрд (+211% г/г)

📊 Основную долю EBITDA сформировал добывающей сегмент (почти 20 млрд рублей). Из-за сильного роста цен реализации, который продолжается в данном сегменте на протяжении 3кв2021 года. Металлургические сегмент сформировал 15 млрд рублей EBITDA, но и перспективы на 3кв2021 здесь хуже.

Компания заявляют, что в 3кв2021 результаты могут быть хуже из-за небольшого снижение цен реализации и ввода экспортных пошлин на металл. Энергетический сегмент стагнирующий, убыточный в 1П2021 и составляет незначительную долю, поэтому без комментариев.

🔎 Дефицит капитала стал немного меньше 200 млрд рублей.

💵 Теоретически, дивиденд за 1П2021 по префам уже должен составить (31800*0,2)/139=45,8 рублей/акцию. При цене 250 р — это >18%. Дивидендная политика соблюдается и сюрпризов быть не должно.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

💻 NVIDIA (NVDA) - очень дорого, несмотря на такой рост

- 31 августа 2021, 01:47

- |

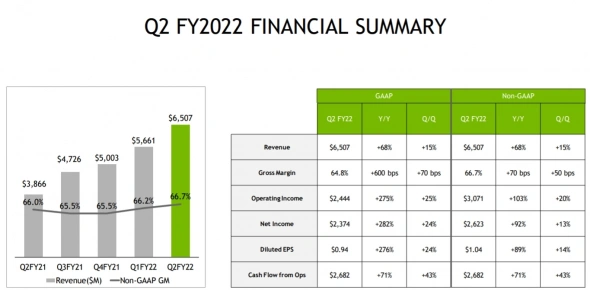

▫️ Выручка TTM: $21,9 b

▫️ Прибыль TTM: $7 b

▫️ P/E TTM:81 (fwd P/E 2021: 50 — оптимистично)

▫️ P/B: 27 ▫️ P/S: 25

▫️ Дивиденды TTM: $0,16 на акцию

t.me/taurenin - делаю только полезные посты

👉 Выручка по сегментам компании за последний отчетный квартал:

Gaming $3.1 b (+85% y/y) ➡️ 48% от выручки

Data Center $2.4 b (+35% y/y) ➡️ 37% от выручки

Visualization $0.5 b (+156% y/y) ➡️ 7.7% от выручки

Automotive $0.15 b (+37% y/y) ➡️ 2.3% от выручки

ИТОГО: $6,5 b (+66,7% y/y)

❗ Драйверами роста являются и цены и объемы реализации.

👉 Ключевое и быстрорастущее направление компании — производство видеокарт. Точной статистики относительно того, какой % видеокарт используется в майнинге — нет, но по оценкам некоторых аналитических агентств доля майнеров в продажах составляет

( Читать дальше )

⏹️ AMD (AMD) - не так дорого, как кажется

- 31 августа 2021, 01:44

- |

▫️ Капитализация: $130 b

▫️ Выручка TTM: $13.34 b

▫️ Прибыль TTM: $3.44 b

▫️ P/E TTM:40 (fwd P/E 2023: 10-13)

▫️ P/B: 19

▫️ P/S: 9.75

Подписывайтесь на мой скромный канал: t.me/taurenin делаю только полезные посты

👉 Total Addressable Market (объем целевого рынка) оценивается компанией в$79 b.БОльшую долю TAM занимают процессоры для ПК ($32 b) и дата центров ($35 b).

👉 БОльшую часть выручки компании формируют процессоры. Остальная продукция и услуги пока занимают незначительную долю.

👉 Драйвером такого роста выручки был рост цен, который составил около 50%. Соответственно, рост объемов продаж составил около 40%.

✅ Компания растёт очень быстро

Сегмент Computing and Graphics (в основном, процессоры для ПК и ноутбуков) вырос на 65% г/г во 2кв2021 и на 55% г/г за 1П2021. Выручка сегмента за 1П2021 составила $4,35 b.

Сегмент

( Читать дальше )

📧 Mail.ru (MAIL) - достаточно ли дешево?

- 30 августа 2021, 08:02

- |

▫️ Убыток TTM: 16.5 млрд р

▫️ EBITDA 1П2021: 10,6 млрд р

▫️ P/B: 2

▫️ P/S TTM: 3.1

Подписывайтесь на мой скромный канал: t.me/taurenin делаю только полезные посты

👉 Основная выручка генерируется за счет рекламы в социальных сетях и продаж виртуальных игровых предметов в играх.

✅ Выручка компании растёт хорошими темпами. В 1П2021 выручка выросла до58,3 млрд рублей (+22,2% г/г). В 1П2021 рост выручки/EBITDA по сегментам составил: — Соц. сети 27,5 млрд (+15% / -4% г/г) — Игры 22,1 млрд (+18% / +42% г/г) — Онлайн образование 4,3 млрд (+129% / в отрицательную величину) — Новые направления 4,6 млрд (+43% / -3% г/г)

✅ Компания прогнозирует выручку в 2021 году до 130 млрд рублей (+30% к 2020му году). Вероятность достижения этих результатов высокая. Несмотря на то, что VK уже не растущая соц. сеть, компания всё больше монетизирует её участников, что повышает маржинальность сегмента. Скорее всего, основные сегменты бизнеса неплохо увеличат EBITDA в 2021 году. Предполагаю, что этот показатель будет около

( Читать дальше )

🔎 Яндекс (YNDX) - обзор и оценка бизнеса

- 30 августа 2021, 07:58

- |

▫️ Выручка TTM: 284,5 млрд р

▫️ Прибыль 2020 (скор): 28,5 млрд р

▫️ EBITDA 2020 (скор): 53,9 млрд р

▫️ P/B: 9

▫️ P/S TTM:6

Подписывайтесь на мой скромный канал: t.me/taurenin делаю только полезные посты

👉 Основную выручку компании генерирует реклама, но её доля снижается из года в год и уже составляет меньше 50% по данным за 1П2021. Сегмент TaxiGroup уже занимает больше трети от выручки за 1П2021. Этот сегмент включает в себя каршеринг, яндекс доставку, яндекс еду и другие смежные бизнесы. Яндекс.маркет формирует немного больше 10% выручки. Прочие сегменты занимают незначительную долю.

✅ Среднегодовой темп роста выручки с 2016 года составил 30%. Сейчас наблюдается, возможно краткосрочное, но ускорение темпов роста. В 1П2021 выручка составила 154,5 млрд р, что на 75% больше, чем в 1П2020. Очень быстро растёт сегмент

( Читать дальше )

⚒️ Мечел (MTLRP) - прикидываем дивиденды на преф за 2021

- 27 августа 2021, 10:35

- |

▫️ Капитализация:64 млрд р

▫️ Убыток 2020 (скор.): 3,8 млрд р

▫️ Прибыль 1кв2021 (скор): 6,7 млрд р

▫️ Fwd P/E 2021: 2,1 ▫️ P/B: -0,3

▫️ Прогнозные дивиденды (преф) за 2021: 23%

👉 В 2020м году добывающий сегмент составил 27% от выручки, металлургический — 63%, а энергетический — 10%.

Основная выручки компании формируетсяза счет производства стали (59% составляет сортовой прокат) и добычи угля (76% добывающего сегмента).

👉 Компания скоро отчитается за 2кв2021 по МСФО. Результаты ожидаются сильнее, чем за 1кв2021.

👉 Исторически, сильно выраженной сезонности нет, поэтому можно сравнивать результаты кв/кв.

✅ Цены на сталь во 2кв2021 были на 15-20% больше, чем в 1кв2021. Сейчас цены на сталь примерно на уровне предыдущего квартала, что дает право рассчитывать на хороший рост финансовых показателей в 3кв2021 относительно 1кв2021. Цены на уголь сейчас на многолетних максимумах, поэтому жду хороших результатов по данному сегменту в 2и3кв2021. Графики цен на сталь и уголь прилагаю.

( Читать дальше )

💉 eHealth (EHTH) - недорогой маркетплейс

- 25 августа 2021, 09:13

- |

▫️ Капитализация: 1,05 млрд $

▫️ Прогнозная выручка в 2021 г: 660 млн $

▫️ Прогнозный P/E за 2021 год к текущей цене: 15

▫️ P/B: 1,28

▫️ Fwd EBITDA 2021: 110 млн $

👉 Компания владеет маркетплейсом, на котором размещены услуги медицинского страхования множества компаний. eHealth помогает клиентам подбирать страховые планы и получает комиссию от продаж страховых услуг.

👉 Основной сегмент бизнеса — Medicare (программа страхования лиц старше 65 лет в США). Составил почти 89% выручки в 2020м году, но маржа сегмента составила $102 млн (72,3% от общей маржи). Сегмент Individual, Family and Small Business — занимает 11% выручки, но маржа сегмента составила в 2020м году$39,4 млн.

👉4 календарный квартал — сезонный.

✅ Компания является растущей. Из года в год увеличивается количество страховых организаций-партнеров. Во 2кв2021 выручка растет на 9% г/г несмотря на то, что

( Читать дальше )

📈 En+ (ENPG) - краткий обзор компании и ближайшие перспективы

- 24 августа 2021, 08:02

- |

▫️ Выручка 1П2021: $6,5 b (+31% г/г)

▫️ Прибыль 1П2021: $1,36 b (101 млрд р)

▫️ Возможный дивиденд 2021: >15%

▫️ P/B: 1.02

▫️ Рост цен на алюминий с 01.01.2021: 42%

✅ По состоянию на 30.06.2021 Группе принадлежит:

56,9% акций Русала (420 млрд р)

26,39% акций Норникеля (982 млрд р) (контроль через Русал, поэтому в прибыли и активах участвует только на 15%)

93,2% акций Иркутскэнерго (51 млрд р)

7% акций РусГидро (25 млрд р)

ИТОГО рыночная стоимость долей в компаниях, которыми владеет En+ сильно превышает её рыночную стоимость. При том, что Русал и Норникель нельзя назвать переоцененными.

❌ Компания пока не платит дивиденды, но в ноябре 2019 была принята политика, предусматривающая выплату: 100% от дивидендов акций РУСАЛА 75% свободного денежного потока энергетического сегмента Эн+, но не менее

( Читать дальше )

⚡ Разбор отчета Черкизово / цель 3300

- 22 августа 2021, 10:49

- |

Выручка: 73 млрд р (+20,6% г/г)

Операционная прибыль: 14,8 млрд р (+34,5% г/г)

Чистая прибыль: 13,4 млрд р (+63% г/г)

✅ Дивиденды за 1П2021: 85,27 рублей / акцию (примерно 3,6% к текущей цене), что на 75% больше, чем год назад.

Дивиденды TTM уже составляют больше 9% от текущей цены.

Суммарный вклад 1П2021 в дивиденды за 2021 год будет около 160 рублей.

Скорее всего, прибыль в 2П2021 будет примерно такой же, что подразумевает годовую див. доходность 320 рублей (13,5%) к текущей цене.

👉 Прибыль оказалась немного меньше, чем я предполагал из-за переоценки непроданного урожая.

Но цель 3300 🎯 остается актуальной.

Не является инвестиционной рекомендацией

💉 ИСКЧ (ISKJ) - краткий обзор компании и объективная оценка

- 21 августа 2021, 00:08

- |

▫️ Капитализация: 6,9 млрд р

▫️ Прибыль 2020 МСФО:103,4 млн р

▫️ Прибыль 1П2021 РСБУ: 60 млн р

▫️ P/E (РСБУ): примерно 106

▫️ P/B (РСБУ): 5,92

FWDp/e2022 около 8 (оптимистично)

👉 Компания отчитывается по МСФО раз в полгода. Очень плохо для инвестиционной компании (ИСКЧ, по факту, инвестиционная компания). Отчетность РСБУ не говорит ни о чем. Почти все ключевые показатели недоступны. Видны только доходы от участия в других организациях.

Берём в руки отчет и презентацию за 2020 год и пытаемся спрогнозировать перспективы, учитывая все существенные новости.

👉 Выручка за 2020 = 1,1 млрд руб (+29,7% г/г)

детализация на картинке.

👉 OIBDA 2020 = 273 млн р (+13,4% г/г) пока операционные расходы растут быстрее выручки.

👉 Операционная маржа ИСКЧ за 2020 год всего 18,3% пока она вряд ли будет сильно расти судя по презентации и отчетам РСБУ 2021. Чистая маржа за

( Читать дальше )

теги блога TAUREN

- 2023

- 2024

- En+

- FCF

- fix price

- FixPrice

- Globaltrans

- Headhunter

- IPO

- IPO 2024

- Matson

- Micron Technology

- Ozon

- P/E

- S&P500

- softline

- vk

- X5

- Акрон

- акции

- акции США

- Алроса

- анализ

- Астра

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга Групп

- ВТБ

- газ

- Газпром

- Газпромнефть

- гмк норникель

- Группа ЛСР

- Группа Позитив

- ДВМП

- Детский мир

- дивиденды

- долг

- Интер РАО

- Интеррао

- капитал

- Китай

- куйбышевазот

- ЛСР

- Лукойл

- м.видео

- Магнит

- Мвидео

- мечел

- ММК

- мобильный пост

- МосБиржа

- московская биржа

- мтс

- недвижимость

- Нефть

- НМТП

- Новатэк

- Норникель

- обзор

- обзор акций

- обзор компании

- обзор рынка

- озон

- операционные результаты

- отчеты МСФО

- позитив

- Полиметалл

- полюс

- полюс золото

- прибыль

- прогноз

- прогноз по акциям

- редомициляция

- Роснефть

- Россети

- Ростелеком

- Русагро

- русал

- Русснефть

- самолет

- сбербанк

- свободный денежный поток

- Северсталь

- Сегежа

- Сегежа групп

- Совкомфлот

- Софтлайн

- Сургутнефтегаз

- татнефть

- Тинькофф Банк

- Транснефть

- Фосагро

- фьючерс mix

- Черкизово

- чистая прибыль

- Эталон

- Яндекс