Евгений Онегин

Сланцевики не так сильны, как нас пугали

- 17 октября 2017, 12:33

- |

Установка рекорда по добыче сланцевой нефти переносится опять на месяц. Теперь он должен состояться в октябре.

Согласно прогнозу Министерства энергетики США, рекорд по добыче сланцевой нефти будет установлен в текущем месяце – объем производства в октябре поднимется до 6,14 млн баррелей в день.

Напомним, что в предыдущем прогнозе ведомства новый максимум должен был быть достигнут уже в сентябре. Планировалось, что по итогам первого месяца осени сланцевики выйдут на добычу в 6,1 млн баррелей. Однако этого им сделать не удалось, по предварительным подсчетам производство подросло лишь до 6,04 млн. Кстати и показатели августа были снижены более, чем на 60 тыс. баррелей.

Минэнерго ждет, что в ноябре добыча сланцевой нефти перевалит за 6,2 млн баррелей.

Предыдущий рекорд по производству сланцевого сырья был установлен в марте 2015 г. Тогда, в США извлекалось из недр 6,09 млн баррелей нетрадиционной нефти.

( Читать дальше )

- комментировать

- 13 | ★1

- Комментарии ( 1 )

Российские банки отказываются от бюджетных денег

- 17 октября 2017, 00:05

- |

Бюджетная ликвидность, предоставляемая Министерством финансов, оказалась ненужной – российские банки выбрали лишь 12% средств.

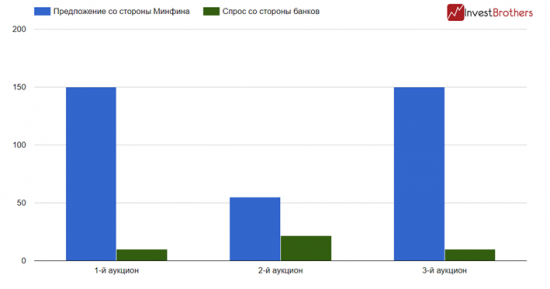

На прошлой неделе состоялось три аукциона по отбору заявок на размещение бюджетных средств на вкладах в банках. Согласно графику Федерального казначейства, планировалось передать в банки до 355 млрд рублей. Однако спрос со стороны кредитных организаций оказался очень скромным.

В общей сложности из всей суммы банки взяли на свои счета лишь 41,8 млрд рублей или 12% всех предлагаемых средств. Причем самый высокий спрос наблюдался на аукционе с длинным сроком размещения – 96 дней.

Доступ к бюджетным средствам имеют банки лишь с кредитным рейтингом АКРА “А+” и выше, а таких лишь 20 организаций. Как ни странно, ВТБ не имеет рейтинга от Аналитического кредитного рейтингового агентства.

То есть, средства бюджета размещаются только в надежных кредитных организациях, а они привлекают деньги по более низким ставкам. Если Минфин готов передать банкам средства под 8,07%, то, согласно мониторингу ЦБ, максимальная процентная депозитная ставка крупнейших банков страны составляет 7,24%.

( Читать дальше )

Ставки на рост рубля приблизились к максимальным значениям года

- 16 октября 2017, 12:46

- |

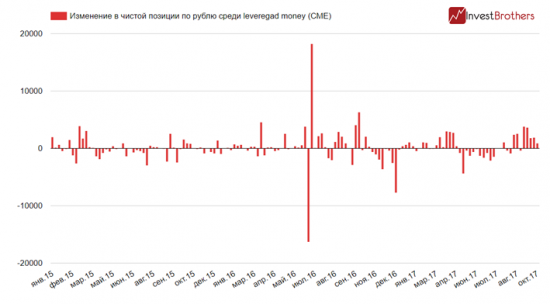

Чистая ставка иностранных спекулянтов на рост рубля приблизилась к многолетним максимумам, увеличившись за неделю на 2,3 млрд рублей.

По состоянию на 10 октября в портфелях хедж-фондов (levereged money) находилось 38 тыс. длинных и 10 тыс. коротких позиций. За неделю их объем увеличился на 1,6 и 0,6 тыс. контрактов соответственно. Таким образом, их чистая позиция по рублю выросла до 27,7 тыс. контрактов или до 69,3 млрд рублей.

Надо отметить, что прирост чистой позиции оказался самым скромным за последние пять недель. В предыдущую неделю она увеличилась на 1,9 тыс. контрактов, а с 19 по 26 сентября на 1,8 тыс.

Российские спекулянты, в свою очередь, резко нарастили длинные позиции по доллару – за минувшую пятницу они увеличились на 5,8 млрд рублей. В общей сложности объем их “лонгов” равен 47,4 млрд рублей, что на 3,7 млрд рублей больше, чем неделей ранее.

( Читать дальше )

Иностранцы контролируют беспрецедентный объем рублевого госдолга России

- 16 октября 2017, 09:51

- |

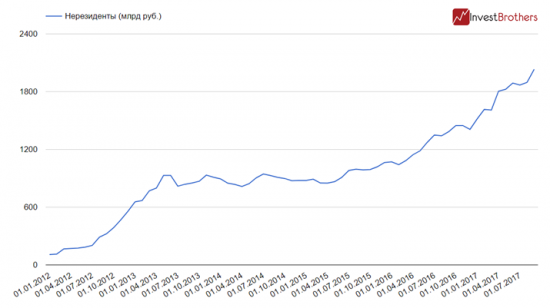

Иностранные инвесторы значительно увеличили свои вложения в российский госдолг – по итогам августа их портфель вырос еще на 136 млрд рублей.

Согласно данным Центрального банка, к началу сентября объем вложений нерезидентов в государственные облигации России достигли беспрецедентных 2 трлн рублей. Так много иностранные инвесторы не покупали никогда. В общей сложности они контролируют 31,6% всего рублевого госдолга нашей страны. Это в свою очередь тоже рекорд.

По сравнению с предыдущим месяцем доля нерезидентов увеличилась на 1,4 процентных пункта, а с начала 2017 г. на 4,7 процентных пункта. За этот год объем ОФЗ, принадлежащих иностранным инвесторам, вырос на 515 млрд рублей. Сам рынок гособлигаций стал больше на 790 млрд. Таким образом, более 65% всех покупок как на первичном, так и на вторичном рынках ОФЗ, приходились на иностранцев.

Резюме

В сентябре интерес к нашим долговым бумагам немного уменьшился – за месяц путем эмиссии новых ОФЗ удалось привлечь около 149 млрд рублей, в то время как августовская выручка Минфина достигла 193 млрд рублей.

( Читать дальше )

Спасибо нефти! Она опять тащит на себе бюджет России

- 13 октября 2017, 12:41

- |

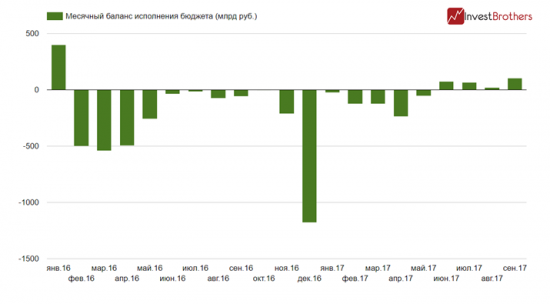

Впервые с 2014 г. российский бюджет исполняется с профицитом четыре месяца подряд. По итогам сентября дефицит бюджета сократился еще на 103 млрд рублей.

По предварительным подсчетам Министерства финансов, в сентябре федеральный бюджет России был исполнен с дефицитом в 300,6 млрд рублей. За девять месяцев года бюджет получил в виде доходов 10,97 трлн рублей, в то время как затраты – 11,27 трлн.

Для сравнения за аналогичный период прошлого года дефицит бюджета находился на уровне в 1,6 трлн рублей, а в 2015 г. – 648 млрд.

В 2016 г. доходы бюджета за первые девять месяцев составили 9,3 трлн рублей, в то время как расходы – 10,9 трлн. Таким образом, за год доходная часть увеличилась на 1,7 трлн рублей, а расходная на 401 млрд.

Пока нет расчетов, за счет чего удалось нарастить поступления в бюджет. Однако к июлю была следующая ситуация: нефтегазовые доходы выросли на 751 млрд, а ненефтегазовые на 674 млрд. То есть, вклад традиционных товаров России оказался больше половины. Учитывая, что с июля цены на нефть прибавили еще 7-8%, то вес нефтегазовых поступлений, скорее всего, стал еще больше.

( Читать дальше )

Почему не стоит покупать акции Tesla и Amazon? И чем отличается инвестор от спекулянта?

- 12 октября 2017, 15:53

- |

Очень много экспертов рекомендуют инвестировать средства в акции этих компаний, но здесь происходит подмена понятий: вместо инвестирование необходимо говорить спекулирование. Объясним почему.

Данные компании торгуются с коэффициентом Цена/Прибыль (Р/Е) от 50 до 260, либо вообще в минусе. Что это значит? Что купив компанию, инвестору придется ждать от 50 до 260 лет, чтобы можно было бы вернуть свои средства через дивиденды. А если Р/Е в минусе, то этого никогда не случится, напротив покупатель будет терять свои деньги.

( Читать дальше )

Банк России активно занимает валюту. Зачем?

- 12 октября 2017, 12:28

- |

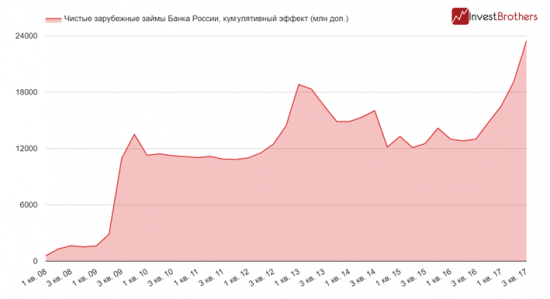

Банк России приступил к активному заимствованию валюты. За третий квартал обязательства ЦБ увеличились на 4,3 млрд долларов.

За 2017 г. Банк России занял около 8,7 млрд долларов, из них 1,7 млрд в первом квартале, 2,6 млрд во втором и 4,3 млрд в третьем. В последний раз регулятор наращивал объем заимствований в 2012-2013 гг. Тогда за период со второго квартала 2012 г. по 1 квартал 2013 г. было привлечено из-за рубежа 7,8 млрд долларов.

Если посчитать весь капитал, который был ввезен Банком России с начала 2008 г., то получится сумма в 23,5 млрд долларов. Центральный банк занимает средства волнами. За это время их было три: первая в 2009 г., вторая в 2012 г. и третья в 2017 г.

Как видно на графике чистый возврат средств осуществляется редко и уже на протяжении десяти лет объем заимствований растет. Вполне возможно, что это связано с увеличением своп-линий между центральными банками мира.

Также наращивание средств может быть связано с оказанием “скрытого” финансирования российских компаний. Как известно, в отношении ряда наших организаций введены санкции и они не могут привлекать средства у западных партнеров. В этом случае, возможно, на помощь пришел ЦБ.

( Читать дальше )

На рынке нефти сформировался существенный дефицит

- 11 октября 2017, 22:11

- |

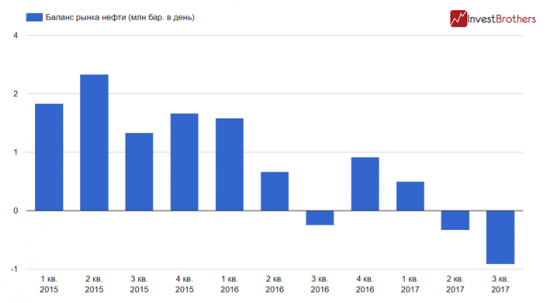

Добыча нефти по факту увеличилась, но на бумаге снизилась. По итогам сентября среднесуточный объем производства сырья составил 32,75 млн баррелей.

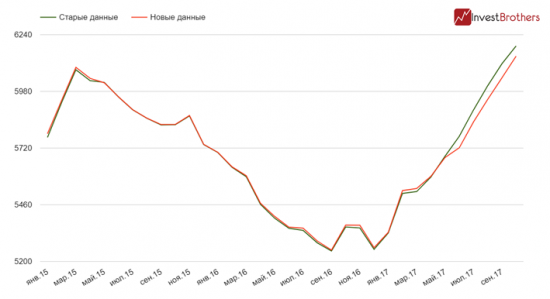

Согласно октябрьскому отчету ОПЕК, среднесуточная добыча нефти картеля в первом месяце осени составила 32,75 млн баррелей в день. За сентябрь объем производства увеличился на 90 тыс. баррелей. Однако напомним, что в отчете месячной давности были другие данные – тогда отмечалось, что в августе суточная добыча сырья была равна 32,755 млн баррелей, а не 32,659.

Таким образом, для спекулянтов теоретически ничего не поменялось: по сути, производство не увеличилось, а осталось на том же уровне, так были пересмотрены предыдущие данные.

Что хотелось бы отметить, так это то, что мир уже второй квартал подряд на рынке нефти существует дефицит сырья. По данным картеля во втором квартале 2017 г. недостаток нефти был равен 400 тыс. баррелей в день, а в третьем уже 1,1 млн баррелей.

( Читать дальше )

Экспортерам вновь есть на что поддерживать рубль

- 11 октября 2017, 13:23

- |

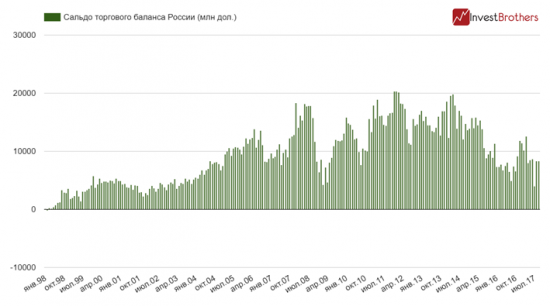

Торговый баланс России восстановился после сильного падения в июле 2017 г. Согласно данным Центрального Банка, его среднемесячное значение в августе и сентябре находилось на уровне в 8,4 млрд долларов.

По предварительной оценке в третьем квартале 2017 г. Россия поставила на экспорт товаров на сумму в 84,3 млрд долларов, а купила на 63,6 млрд. Благодаря росту проданных за рубеж товаров удалось увеличить сальдо торгового баланса и вывести его в более благоприятную зону.

В общей сложности за девять месяцев 2017 г. объем экспорта нашей страны составил 250,4 млрд долларов, что на 51 млрд долларов больше, чем за аналогичный период прошлого года. Значимый вклад в рост зарубежных поставок внесли традиционные товары России – нефть и газ. Экспорт продуктов нефтегазовой отрасли увеличился за год на 31,6 млрд долларов.

Таким образом, доля нефти в экспорте достигла 27,2%, нефтепродуктов – 17,6% и газа – 11,5%, а в общей сложности на эти три сегмента приходится 56,3%. Для сравнения в прошлом году – лишь 53,8%.

( Читать дальше )

Долговые рынки страны намекают на качественное оживление экономики России

- 11 октября 2017, 00:05

- |

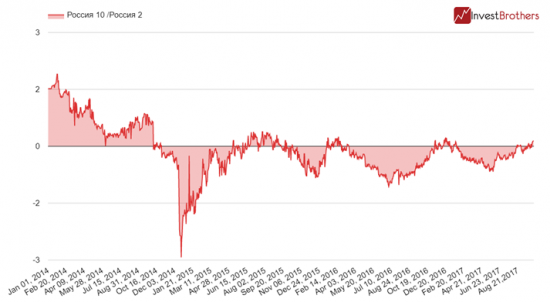

Рост ВВП России может приобрести более стабильный характер – на долговом рынке страны появились хоть и небольшие, но намеки на восстановление дел в экономике.

Разница между доходностями по долгосрочным и краткосрочным долговым бумагам России перешла в положительную зону. Вот уже в течение одной недели ставки по десятилетним гособлигациям нашей страны превышают ставки по двухлетним бумагам, что говорит о постепенном восстановлении дел на долговом рынке страны.

В последний раз данная ситуация наблюдалась в декабре 2016 г., однако она не продлилась больше месяца.

Традиционно в кризисные моменты доходность по более коротким бумагам превышает доходность по более длинным. В нормально функционирующей экономике наблюдается противоположная ситуация – долгосрочные бумаги имеют более высокие ставки, чем краткосрочные.

С осени 2014 г., как раз именно тогда началось внешнее давление на нашу страну, доходность по двухлетним гособлигациям России стабильно была больше, чем по десятилетним. С тех пор предпринималось три попытки на восстановление ситуации. Таким образом, сейчас мы являемся свидетелями четвертого захода.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс