Евгений Онегин

Идут заметные покупки в Сбербанке и ГМК Норникель

- 20 января 2021, 13:59

- |

Самый заметный приток капитала к текущему моменту отмечается в акциях ГМК Норникеля — более 900 млн рублей.

Наш Телеграм-канал

- комментировать

- 601

- Комментарии ( 4 )

Продолжаем ставить на коррекцию на российском рынке

- 20 января 2021, 11:17

- |

Продолжаем держать «шорт» по Индексу Московской биржи со стопом в 3548 п. по MMHI.

По-прежнему считаем, что на российской рынке назрела коррекция, поэтому сохраняем короткие позиции, но не исключаем, что могут рынки вынести вверх. Для ограничения рисков поставили стопы.

Наш Телеграм-канал

Традиционный сентимент новостных лент и соц.сетей

- 19 января 2021, 14:24

- |

Наш Телеграм-канал

Каковы риски инвестирования в российские акции

- 19 января 2021, 10:35

- |

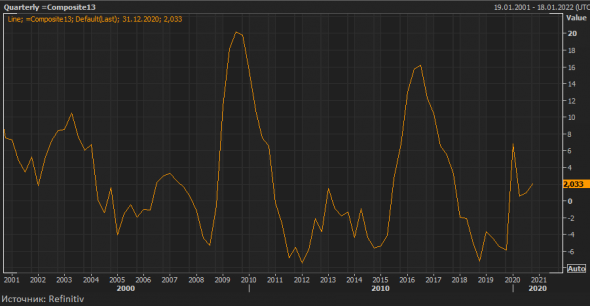

На фоне роста фондового рынка России вложения в акции становятся менее привлекательными — ERP опустился к своим историческим минимумам и держится там уже достаточно давно.

ERP — (Equity Risk Premium) премия за риск инвестирования в акции. Показывает премию, которую инвестор получает при инвестировании в акции к безрисковой ставке.

Считается, что чем она иже, тем рискованнее покупать акции и наоборот.

Таким образом, исходя из этого индикатора, покупать на текущих уровнях бумаги достаточно рисковано. Имеем в виду.

Наш Телеграм-канал

Избыточной ликвидности в китайской экономике становится меньше

- 18 января 2021, 12:28

- |

В продолжении темы нефти. Обычно серьезные восходящие движения на рынке нефти предвосхищаются ростом избыточной ликвидности в китайской экономике.

Резкий ее всплеск через несколько месяцев приводит к заметному росту на сырьевом рынке.

Так правительство Поднебесной начало закачивать ликвидность в систему в начале 2020 г.

Также происходило в 2016 и в 2009 гг.

Индекс избыточной ликвидности в Китае

Однако в прошлом году избыточной ликвидности было мало, поэтому импульс роста может гораздо легче захлестнуться — вот уже два квартала она не увеличивается.

Таким образом, это второй (после позиции крупнейших трейдеров) признак охлаждения на рынке нефти.

Наш Телеграм-канал

Нефть готовится к коррекции

- 18 января 2021, 09:45

- |

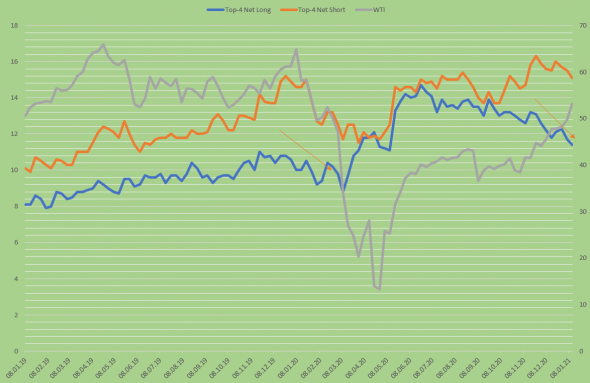

🛢 Инвестиционные фонды за неделю увеличили свои вложения в нефть — чистый «лонг» вырос на 18,5 тыс. контрактов, Произошло это как за счет роста длинных позиций, так и за счет сокращения коротких. На этом фоне с 05 по 12 января нефть марки WTI поднялась почти на 7%.

Но в то же самое время топ-4 трейдера на Нью-Йоркской товарной бирже продолжили ставить на коррекцию. Спред между «быками» и «медведями» сохраняется в пользу последних.

Также стоит отметить, что их позиции начали сокращаться, а это бывает в моменты снижения базового актива.

Наш Телеграм-канал

Месяц повышенной волатильности

- 17 января 2021, 18:57

- |

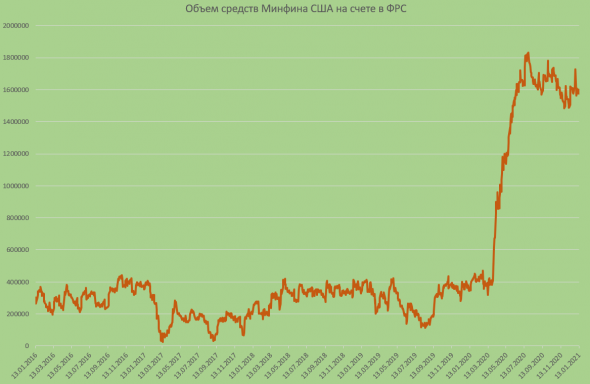

Согласно данным Минфина США, на счетах министерства в ФРС сейчас находится примерно 1,6 трлн долларов, что покрывает 84% нового планируемого пакета стимулов, озвученного на прошлой неделе. С начала года счет казначейства сократился на 205,8 млрд долларов.

Видимо, предыдущий пакет стимулов на 900 млрд долларов, частично финансировался за счет денег на счетах и за счет нового заимствования.

Как будет оплачиваться новый пакет?

Напомним, что в феврале Минфину США надо будет погасить долг на 1,4 трлн долларов + еще новый пакет в 1,9 трлн. Это выпуск новых облигаций на сумму в 3,3 трлн. На существенное сокращения своего счета ведомство вряд ли пойдет.

Если ФРС не будет держать руку на пульсе, то существует вероятность резкого повышения волатильности из-за периодической нехватки ликвидности. Но там конечно же все обо всем в курсе.

Наш Телеграм-канал

Рынки закладываются на коррекцию в ближайший месяц?

- 16 января 2021, 15:40

- |

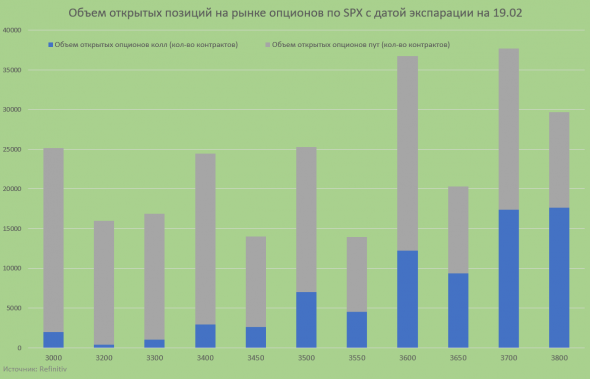

В пятницу прошла экспирация опционов. Под это дело рынки немного скорректировались, так как они зашли немного выше, чем скопился основной объем опционов.

Следующей отметкой по опционам выберем 3-ю пятницу февраля. По позициям там на закрытие вчерашнего дня сформировалась следующая картина:

1. Основной «забор» находится на уровнях 3600 и 3700 пунктов по S&P 500.

2. Практически по всем основным отсечкам преобладают опционы «пут».

3. За неделю объем коллов на 19.02 вырос на 12,7 тыс. контрактов, а путов 89,5 тыс. контрактов.

Для полноценного анализа рынка опционов открытого интереса, конечно, мало, но мы стараемся понять лишь общую картину.

На основании этих данных, предполагаем, что в этот раз участники рынка закладываются на коррекцию в ближайший месяц.

Наш Телеграм-канал

Из Газпрома вывели сегодня 800 млн рублей

- 15 января 2021, 20:13

- |

День рост, день падения — российский рынок застрял в небольшом боковике.

Сегодня по-прежнему спрос сохранялся в нефтяных акциях, а вот из газовых и металлургических бумаг забирали деньги.

По итогам основной торговой сессии из Газпрома вывели 800 млн рублей, из Сбербанка — 300 млн, из НорНикеля — 800 млн.

В Лукойл и в Роснефть принесли новых 900 и 350 млн рублей соответственно.

Наш Телеграм-канал

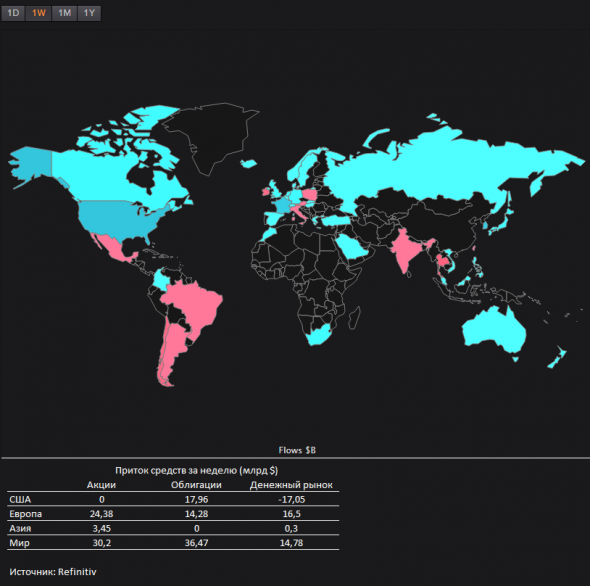

Глобальные потоки капитала - инвесторы принялись скупать европейские акции

- 15 января 2021, 09:00

- |

Итоги недели в передвижении капиталов таковы:

1. Из фондов США был замечен отток, в первую очередь из фондов денежного рынка — 17 млрд долларов.

2. Чистый приток средств в фонды американских акций равен 0.

3. Инвесторы сфокусировались на покупках акций Европы и Азии. За неделю соответствующие фонды получили 24,4 и 3,45 млрд долларов.

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс