Мир в экономике

ПИФ-ы и ETF могут быть полезны

- 08 мая 2017, 11:13

- |

1) если у меня нет выхода на рынки, где обращаются интересные мне активы

2) если у меня нет денег, что бы зайти во все активы разом в желаемых пропорциях

в этих случаях, ПИФ и, тем более, покупка ETF может быть мне интересна. ETF - рыночный инструмент, мне даже не нужно думать о комиссии за вход и выход, она уже заложена в спред рыночной цены одного пая ETF.

На ММВБ есть возможность покупать ETF, мне давно интересен FinEx Gold ETF (USD). Если меня спрашивают как лучше инвестировать в золото, я просто рассказываю об этом инструменте. Заявлено, что его цена следует за золотом, да ещё и расчёты в долларах — это лайк.

моё новое видео по теме на youtube.

Случай с ПИФ-ом «Биотехнологии» — самый крутой пример из мира ПИФ-ов - Сбербанк за первые 3 месяца привлёк 3.5 млрд рублей в ПИФ, состоящий из одного ETF от BlackRock. Как у них получилось? Думаю, магическое слово: «Сбербанк» + факт, что базовый ETF вырос до этого в 3.5 раза за 4 года и это в $$$. а людей жалко…

- комментировать

- 97 | ★2

- Комментарии ( 13 )

Цивилизация и дивиденды

- 28 апреля 2017, 16:42

- |

Вот сегодня не просто о собрании, а сразу о дивидендах, в апреле, Карл!:

"Доводим до Вашего сведения, что согласно полученной информации от НКО АО НРД о предстоящем корпоративном действии: «Дивиденды в денежной форме» — АЛРОСА АК ПАО (RU0007252813)

Номер государственной регистрации выпуска: 1-03-40046-N

Размер дивидендов на одну ценную бумагу в валюте платежа: 8.93

Дополнительная информация: за 12 месяцев 2016 г.

Дата закрытия (фиксации) реестра: 20.07.2017

Дата начала выплат: 03.08.2017"

Как всё просто стало и понятно. Значит, по Алросе 8% схватил. Брал то на хаях в феврале.

Тестируем Технический анализ на практике

- 16 апреля 2017, 14:56

- |

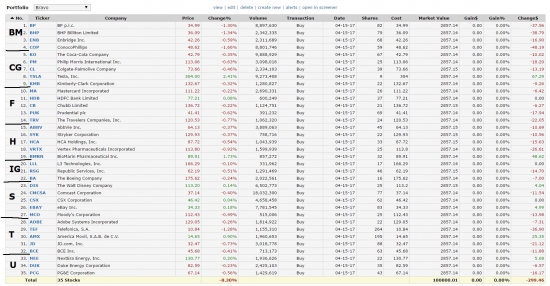

Я собрал портфель из акций, входящих в S&P 500 и через месяц сравню его с индексом. Всё просто. Я собирал портфель, используя только технический анализ — по сути — графики. Процесс записал на видео.

Приглашаю всех к тесту, создавайте свои портфели, используйте только знания и представления о техническом анализе. В моём портфеле 35 акций, от капитализацией от 50 до 200 млрд $ из 8-ми отраслей экономики, представленных на фондовых рынках США.

вот он:

Удачи.

p.s. Через месяц подведём итоги, если ок — будем повторять эксперимент. Один месяц, мне кажется, ничего не значит. Думаю, что каждую неделю тоже буду выкладывать скрины портфеля и сравнивать с индексом.

Только учебники. Только хардкор

- 08 апреля 2017, 13:14

- |

Сняли с Галл(жена моя) видео с кратким обзором книг по экономике, в основном, учебников, которые могут быть полезны при самостоятельном изучении этой хитрой науки:

«Технический анализ финансовых рынков» Белова, Окороков,

«Международная экономика» Миклашевская, Холопов,

«Экономика США» под.ред. Супяна,

«Мировые товарные рынки» Хохлов,

«Единый внутренний рынок ЕС» Костюнина, Адамчук, Баронов.

«Экономика за 30 секунд», редактор Дональд Маррон

youtu.be/9Nl7dsBbDRo

Инвестиции в Россию и новые риски

- 30 марта 2017, 18:26

- |

На второй конференции Russian Economic Challenge, которая прошла 23 марта 2017 года в Сколково (обязательно буду ещё писать о ней) я не раз слышал: «реформы — это риски». Даже, чаще, чем «реформы необходимы России».

Действительно, в понятие «Риск» можно включить много факторов. Через взвешивание рисков конкретной отрасли, страны, обстановки, возможно, проще принимать лучшие решения, чем прямолинейно искать негатив (для открытия коротких позиций) и позитив (для длинных).

Здесь, думаю, ключ к успешной стратегии лежит в плоскости: Какие риски учтены рынком, а какие ещё не в цене, неизвестны или упорно игнорируются. Рынок учитывает все риски, на данный момент, но биржи — это люди, даже хуже — толпа. Толпа может в упор не видеть нового, новые вызовы и вероятности.

Сразу пример: очевидное сегодня снижение цены нефти в 2014 году в район рентабельности буровых в США (ноябрь 2014 - резкий рост количества запросов в поисковиках «rig count»). Неужели до конца ноября 2014 года, когда цена на нефть уже толкалась возле отметки в 80$ (Brent Crude oil), никто не слышал про ту же «сланцевую революцию»

( Читать дальше )

Психология инвестирования (идиотское название, но соответствует содержанию)

- 16 марта 2017, 18:31

- |

Надо сказать, что у меня жена хорошо шарит в психологии, поэтому с самого первого дня на фондовом рынке, она каждую мою ошибку относила не на счёт «плохой аналитики», а на счёт моего не верного восприятия событий, психологического дискомфорта и прочего и прочего.

Здесь и сейчас я хотел бы написать о том, что мне было важно найти свой стиль работы на рынках, который будет комфортным для меня. Результат — это одно, я имею ввиду прибыль и убытки — это одна сторона инвестирования. А что происходит внутри нас? Какой ценой даются верные решения и насколько болезненно переживаются ошибки?

Конечно, можно напичкать себя знаниями и текущей аналитикой, новостями, но, думаю многие меня поймут, конкретное решение — это нечто большее, чем обосновать сделку. Одно время, я крайне успешно торговал внутри дня, применив одно правило: каждое решение я принимал вопреки своей зоны комфорта. Не долго это работало, просто потому что я сам себя запутал: мне стало комфортно совершать сделки вовремя бурного роста ПО тренду, и мне было просто закрывать убыточные сделки. Но как то всё сошло на нет, я себя жутко измотал психологически. Думаю, это связано было с тем, что быстрые решения мне принимать крайне не удобно, это совсем не моё. Поэтому я с радостью формирую портфельчики, где всё взвешено, размерено, и совершенно не обязательно даже каждый день заходить в терминал.

Близко ли вам то, о чём пишу? Уделяли ли вы время работы с собой и над собой?

Автомобильные дороги и товарооборот России

- 11 марта 2017, 10:12

- |

Если убрать политику и эмоции, смотреть только на цифры, то выделить можно следующие факты:

1) в грузообороте России на автомобильные дороги приходится, год от года, не более 5%.

2) грузооборот России -это трубопроводы и железные дороги, именно эти транспортные артерии работают на экспорт — дают стране доллары.

3) Экспорт России — крупнотоннажные товары, а для экспорта нефти и газа — трупопровод — идеальное средство. В свою очередь, для экспорта тяжёлого и на дальние расстояния — железные дороги наиболее выгодны.

Если сравнивать структуру грузо- и пассажиро- оборота России и других стран, встаёт вопрос:

Автомобильные дороги плохие, потому что они просто не нужны? Они не играют значимой роли в экономической жизни конкретной страны — не являются необходимым для наполнения бюджета, не важны для деятельности крупного бизнеса...?

youtu.be/_BS6t2l_wjo

Прямые инвестиции - иной путь, иная логика

- 04 марта 2017, 09:35

- |

С портфельными всё предельно ясно. Вот я свои гроши инвестирую в компании, ориентируюсь на те же дивиденды, т.е. меня волнует только прибыль. Более того, крутая ТНК (транс национальная компания), к примеру, проинвестировала в российскую компанию. При этом, доля ее участия в акционерном капитале менее 10% — т.е. даже до миноритарной не доведена. Такие инвестиции так же будут считаться «портфельными» и соответственно отображаться в бухгалтерской отчётности ТНК. А теперь про ПИИ:

ПИИ уже дают возможность контролировать объект инвестирования, влиять на его деятельность. Совсем другая заинтересованность появляется. Та же иностранная компания, получив 20% в отечественной, совсем по-другому может относиться к такому активу: тут и передача технологий, и займы и прочее.

Моя идея заключается в отборе компаний, которые могут быть объектом прямых инвестиций. Если произойдёт такое событие, то капитализация отечественной компании резко вырастет, прежние уровни можно будет считать историей. Тут мы можем вспомнить оао «Калина», Вимм-Билль-Данн… Правда это уж самые шикарные примеры, когда резко менялся мажоритарный акционер.

( Читать дальше )

Сокращение добычи по компаниям РФ. ОПЕК.

- 23 февраля 2017, 17:48

- |

Вообщем, скука, потому что всё противоречие в том, кто как считает. Кэп Милов эту тему вначале и раскрыл, но меня лишь один абзац зацепил:

«Говоря о снижении добычи в России, интересно посмотреть, как оно распределяется между компаниями. Некоторые из них — например, ЛУКОЙЛ или «Татнефть» — утверждают, что они выполняют или даже перевыполняют план. При этом, скажем, «Сургутнефтегаз» добычу не сокращал, а «Газпромнефть» даже увеличила. Основная проблема соглашения ОПЕК+ состоит в том, что оно носит неформальный характер. По сути это джентльменское соглашение, но не все наши нефтяные компании — джентльмены.»

///

у меня вот в портфеле из нефтяников как раз газпромнефть — однозначно лучше рынка выглядит, но и сургутнефтегаз есть, а он, напротив, хуже (почему, пока не знаю точно).

///

Улыбнул третий «эксперт», начал дудеть про спрос и предложение. Мда, с такими советниками реально без штанов останешься, но пипл хавает же.

Мой алгоритм составления портфеля на 2017-й

- 18 февраля 2017, 10:47

- |

Я понимаю, что любовь многих инвесторов к российской энергетике неискоренима, я же предпочитаю компании, которые работают на экспорт, при этом, регулярно выплачивают дивиденды.

youtu.be/ZXZhbUn-Pdk

теги блога Мир в экономике

- BBBY

- Bed Bath & Beyond

- commodities

- S&P500

- stock

- Акрон

- акции

- акции США

- альфа банк

- альфа директ

- Альфа-Директ

- американские акции

- американский рынок

- биржа

- Биржа "Санкт-Петербург"

- биржа санкт-петербург

- Биржа СПБ

- бихевиоризм

- Брокер

- брокеры

- будущее

- бюджет

- видео

- визуализация

- вклад

- внешняя торговля

- вопрос

- второй эшелон

- Газпром

- государство

- данные

- деньги

- дивиденды

- долговой рынок

- доллар

- доллар рубль

- Евросибэнерго

- застройщики

- знания

- идеи

- идея

- импорт

- инвестиции

- Инвестиции в недвижимость

- инвестор

- инсайд

- инфляция

- Инфографика

- ипотека

- иркутскэнерго

- исследование

- история

- капитализация

- Китай

- кредит

- кризис

- ликбез

- ЛСР

- манипуляции

- мировая торговля

- мировая экономика

- ММВБ

- мобильный пост

- Мой портфель

- московская биржа

- Налогообложение на рынке ценных бумаг

- недвижимость

- неликвид

- Нефтегазовый сектор

- нефть

- Облигации

- опрос

- офз

- оффтоп

- Пик

- поведение

- поведенческая экономика

- подкаст

- приватизация

- психология

- рейтинг

- Риски

- Россия

- рубль

- сбербанк

- социализм

- СПБ биржа

- спекуляции

- статистика

- сша

- тарифы

- трейдер

- трейдинг

- учебник

- форекс

- шорт

- экономика

- экономика России

- эксперимент

- экспорт