InvestoCape

🏢 Чё, купим по кирпичику? Недвига с 1 тысячи

- 11 февраля 2026, 22:04

- |

Всегда бесило, да? Недвижимость вроде топ, рубит бабло и на аренде и на росте, но зайти туда… ну такое. 🥴 Чтоб купить студию в Питере и сдавать её, надо вывалить 4-5 лямов. В Москве ваще молчу. Ипотека? Вы чё, с такими процентами я лучше сразу уйду. Регионы не предлагать, я там не живу, управлять удалёнкой — тот ещё гемор.

Гаражи, кладовки, парковки? Ну, норм, но там надо быть прям шаришь, чтём урвать вкусное. А доходность так себе, процентов 5-7, там больше на перепродаже играют. В общем, я в 2026 может гляну, но пока мимо.

А вот тут на сцену выкатываются коллективные инвестиции. 🎪 Отбрасываем всякий шлак и смотрим на легаль — ЗПИФы, паи на бирже.

Суть простая:

Фонд покупает реальный склад, бизнес-центр или торгаша. А мы покупаем дольку — пай. Бабло капает с двух сторон:

💸 Аренда — 8-10% годовых, норм так в месяц прилетает.

📈 Рост цены объекта — 10-15%, если рынок плюсует.

Итого в идеале могут нарисоваться все 20-25% годовых. Звучит как конфетка, но давай на землю спустимся.

( Читать дальше )

- комментировать

- 428

- Комментарии ( 4 )

📈 ВТБ: рынок уже заплатил за дивиденды заранее. И это настораживает

- 10 февраля 2026, 19:28

- |

Котировки ВТБ с октября выросли на 26%, хотя параметры дивидендов за 2025 год ещё даже не объявлены. Рынок ведёт себя так, будто выплаты уже лежат на столе. Давайте посмотрим на цифры:

Ожидаемая прибыль банка — около 500 млрд ₽.

Payout 25–50% — это 9–18 ₽ на акцию.

При текущей цене ~82 ₽ это даёт доходность 11–22%.

Но 11% — не повод для такого ралли. Значит, покупают в надежде на максимальный сценарий — те самые 18 ₽. По сути, инвесторы уже платят за дивиденды, которых может и не быть.

Почему выплаты могут оказаться скромнее?

Государству нужны деньги ВТБ. Дивиденды от госдоли идут на финансирование ОСК. До 2030 года требуется 500–750 млрд ₽, уже выплачено 223 млрд. Значит, нужно примерно по 125 млрд в год. Это скорее толкает payout к 25–35%, а не к 50%.

Проблемы с капиталом. У банка жёсткие нормативы достаточности. Бизнес-логика — платить меньше, чтобы укреплять капитал.

Конвертация префов в 2026 году. Обещают не обидеть акционеров, но на практике это может означать как щедрые дивы перед конвертацией, так и мягкое размывание.

( Читать дальше )

💰 Сколько можно хранить в банке, чтобы не делиться с государством?

- 10 февраля 2026, 19:18

- |

Вокруг налога на проценты по вкладам — сплошная путаница. Все обсуждают ставки, но мало кто считает, какая сумма вообще имеет смысл, чтобы не платить ни копейки.

Вот как это работает: есть необлагаемый лимит. Он равен 1 млн ₽, умноженным на максимальную ключевую ставку в течение года. Если в 2026 году она так и будет 16%, то ваша бесплатная планка — 160 тыс. ₽ процентов. Не вклада, а именно начисленных процентов.

Дальше простая арифметика: 160 тыс. ₽ делим на среднюю ставку по рынку, например 14,1%. Получается примерно 1,13 млн ₽ — вот та сумма вклада, при которой вы не пересечёте лимит. Всё, что сверху, — будете делиться с ФНС 13–15%.

Но есть подводные камни, о которых многие забывают:

Важен год выплаты процентов, а не открытия вклада. Если откроете сейчас на год с выплатой в конце, доход попадёт в 2027 год — и лимит будет уже другой.

Валютные вклады коварны. Проценты конвертируются в рубли по курсу на день выплаты. Можно получить 2% в долларах, а налог посчитают как будто у вас 12% в рублях.

( Читать дальше )

🏥 Медицина — новый главный страх и трата

- 10 февраля 2026, 19:02

- |

Вот социологи нарисовали график «важность — удовлетворённость», и картинка вышла грустная. В правом нижнем углу, где «очень важно, но очень плохо», прочно засела медицина. Рядом — образование для детей. Не жильё и не еда, а именно здоровье и будущее детей стали точкой самого большого разочарования.

Получается, средний класс — это те, кто уже не выживает, но ещё не купается в деньгах. У них появляется выбор и, как следствие, требовательность. С ростом доходов с 40 до 80 тысяч в месяц человек сначала покупает хороший телефон, а потом понимает: самый дефицитный товар — это не вещь, а нормальный врач и хорошая школа. Их в магазине не купишь.

Люди стали мечтать не о вещах, а о сервисах. Телефон можно заменить на новый через год, а вот врача — нет. Медицина и образование — это экономика ручного, очень сложного труда. Там, где много человеческих часов и ответственности, цены растут быстрее всего. США это уже прошли: за 30 лет медицина и образование подорожали на сотни процентов. Мы, кажется, входим в ту же дверь.

( Читать дальше )

Три облигации, от которых я не могу отказаться на этой неделе 😏

- 10 февраля 2026, 15:09

- |

Ребята, привет! Сижу тут, смотрю на рынок и ловлю себя на мысли, что три истории просто завораживают. Не могу пройти мимо, надо обсудить. Тут есть и тихий дзен, и огненные месячные выплаты, и ветеран лизинга. Поехали по порядку, без воды.

Первая любовь этой недели — ОФЗ 26253. Ну что сказать, классика жанра. Когда все бегают и паникуют, эта бумага просто скромно предлагает 15,22% к погашению в 2038 году. Цена 904 рубля — это солидный дисконт, мне нравится. Купон 14,38%, платит два раза в год, как часы. Идеальный кусочек портфеля, который можно положить и забыть. Не для адреналина, а для спокойного сна. Иногда это дорогого стоит, правда же? 🛌

Но если душа просит огня, смотрите на Балтийский лизинг ООО БО-П15. Вот это уже поинтереснее! Рейтинг АА-, а доходность к погашению в феврале 2028 года — 22,63%. Цена 1030 рублей, но купон вообще 23%! И самое сочное — платить будут каждый месяц, 12 раз в год. Представляете, такой почти зарплатный поток. Да, там есть амортизация, нужно головой думать. Но для части портфеля, где готов к чуть большему риску ради такого денежного потока — очень мощный инструмент. Это вам не просто бумажка, это почти финансовый инструмент с регулярным доходом. 💸

( Читать дальше )

Российский рынок как шахматная партия: кто есть кто на этой доске

- 10 февраля 2026, 02:41

- |

Сижу, играю в шахматы, и ловлю себя на мысли — да это же наша биржа в миниатюре. Та же стратегия, те же расчёты, только фигуры другие. Вот смотри.

Пешки — наш фундамент. Их восемь, как и должно быть: Северсталь, Мосбиржа, Новатэк, Роснефть, Лукойл, ФосАгро, Норникель, Аэрофлот. Они в первых рядах. Их движение вперёд — это дивиденды и устойчивость. Без них всё рухнет, с ними можно строить дальше.

Ладьи — сила в прямолинейности. Транснефть и Полюс. Одно направление, зато какое — стабильно гребут деньги. Никаких виражей, просто вперёд.

Кони — наши изворотливые ребята, ритейлеры Х5 и Лента. Они и в кризис, и в штиль найдут путь к кошельку покупателя. Скачут через все преграды.

Слоны — те, кто по диагонали захватывают целые отрасли. Тут Т-Банк и Яндекс. Наши IT-слоняры, которые видят доску насквозь.

Ферзь — сила невероятная, ходит как хочет. Конечно, это Сбер. На нём завязано если не всё, то очень многое. Лучший бизнес в стране, двигается в любом направлении.

( Читать дальше )

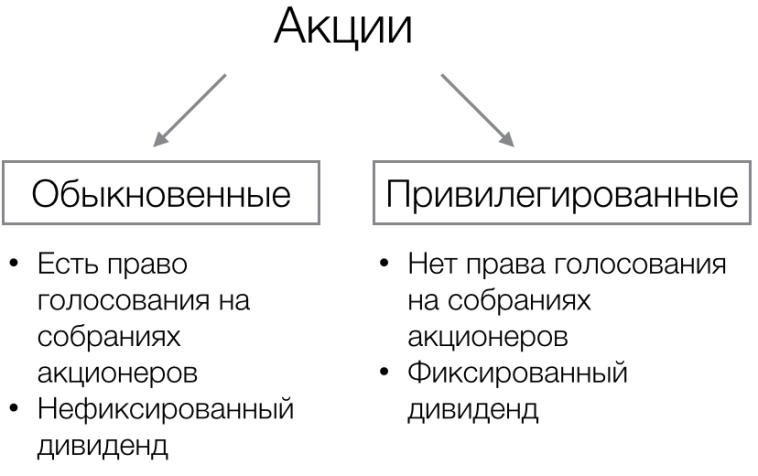

Префы против системы: как миноритарии внезапно получили власть 💥

- 05 ноября 2025, 18:03

- |

История с префами в России — это настоящий детектив. С одной стороны, они «привилегированные», а с другой — десятилетиями их владельцы были людьми второго сорта. Компании легко игнорировали устав, не платили дивиденды по префам, пока по обычке делились прибылью. И всё было тихо.

Но теперь — революция. Минэкономразвития и Конституционный суд вдруг вспомнили, что владельцы префов — тоже люди. Если компания платит дивиденды по обычке, а по префам — нет, миноритарий может подать в суд и взыскать деньги за неосновательное обогащение. Это больше не абстрактное «ну мы подумаем» — это реальный инструмент давления.

В чём, вообще, фишка префов? Всё просто:

— Обычка даёт право голоса.

— Префы дают деньги.

И если в Сбере или Татнефти твой голос с парой акций ничего не решает — всё равно правят совет директоров и мажоритарии — то префы часто дешевле и приносят повышенные дивиденды. Зачем тебе голос в Татнефти, если ты всё равно никто?

( Читать дальше )

Норникель: отчитывается как гигант, а результаты всё скромнее. 🐘📉

- 03 ноября 2025, 15:06

- |

Лидер по палладию выдал отчёт за девять месяцев. Картина одинакова по всем металлам: никель -4%, медь -4%, палладий -6%, платина -7%. Сплошные минусы.

Причины — целый букет: новая техника, которая пока только мешает, руда стала беднее, надо пополнять запасы… В общем, классическая история «временно и к лучшему».

Но есть и проблеск: в третьем квартале никель всё-таки подрос на 18%. Может, свет в конце тоннеля есть.

Компания уверяет, что всё идёт по плану и прогнозы на год держит. Но когда цифры ползут вниз, верится в это с трудом.

Как всегда, это не совет покупать или продавать. Инвестиции в добывающий сектор — это всегда риск геологии, логистики и цен на сырьё. Всё может пойти не так.

💼 На нашем канале опубликовали лучший дивидендный портфель, который стоит собрать прямо сейчас, переходите — смотрите!🤝

Дисконтные облигации: темная лошадка облигационного рынка

- 30 июня 2025, 17:01

- |

Пока все гоняются за купонами, умные деньги присматриваются к необычному инструменту — облигациям без купонов 🤔. Да-да, тем самым, где вы покупаете бумагу со скидкой, а в конце получаете полную стоимость.

Магия проста: купили за 800 рублей, подержали год — получили 1000. Доходность? Те самые 20%, только без ежеквартальных выплат. Но здесь есть свои нюансы:

Волатильность — ваша лучшая подруга и злейший враг одновременно 🎢. Ставка падает? Цена растёт. Ставка растёт? Готовьтесь к просадке. А главное — никаких уютных купонных выплат, только холодный расчёт и терпение.

Зато чем ближе дата погашения, тем сильнее бумага стремится к номиналу 🎯. Да и с налогами приятный бонус: раз нет купонов — нет и ежеквартальных налоговых платежей. А если продержите 3+ года — так вообще по льготной ставке.

Где искать выгоду?

Пока толпа скупала обычные облигации, дисконтные временами давали фору в доходности. Тот же Сбер недавно предлагал почти 20% — против 18% у стандартных бумаг. Сейчас, конечно, уже 17,5%, но кто успел — тот молодец 💰.

( Читать дальше )

Сбер и Газпром: утро понедельника и технические расклады

- 30 июня 2025, 12:17

- |

Тишь да гладь на рынке — идеальное время разложить по полочкам двух мастодонтов.

Сбер, похоже, всерьёз настроился на подвиги: пробил верхнюю границу фигуры, сделал ретест и теперь кокетливо задерживается над ней. 330 рублей — первый серьёзный рубеж, где можно обновить максимумы. А если вдруг что-то пойдёт не так — 305 рублей сыграют роль мягкого дивана для падения.

Кстати, о приятном: акционеры уже потирают руки в предвкушении дивидендов — 34,84 рубля на бумажку. Главное — успеть к отсечке 18 июля, иначе придётся смотреть на праздник со стороны.

Газпром, как обычно, развлекается у нижней границы — поддержка держится, но цена ведёт себя как студент перед сессией: то ли учить, то ли гулять. 133 рубля — вот рубеж, за которым может начаться движение вверх. Пока же идёт вялотекущая битва быков и медведей, где каждый тянет одеяло на себя.

Если же поддержка не выдержит и цена закрепится ниже 122 рублей — добро пожаловать в мир, где 117 рублей кажутся вполне достижимыми.

( Читать дальше )

теги блога InvestoCape

- CNYRUB

- IMOEX

- IPO

- LKOH

- Ozon

- Positive Technologies

- RGBI

- S&P

- softline

- SPO

- vk

- X5

- X5 Retail Group

- Азбука вкуса

- акции

- банки

- бюджет РФ 2025

- ВК

- Владимир Путин

- ВТБ

- газ

- Газпром

- Газпромнефть

- геополитика

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- доходы бюджета

- европа

- ЕС

- зеленский

- ЗПИФы недвижимости

- израиль

- ИКС 5

- инарктика

- Индекс МБ

- Индекс ММВБ

- инфляционные ожидания

- инфляция

- инфляция в России

- иран

- Китай

- ключевая ставка

- Ключевая ставка ЦБ РФ

- Лукойл

- Магнит

- мать и дитя

- Минфин

- мирные переговоры

- монополия

- нефтегазовые доходы

- Нефть

- нефтянка

- Новатэк

- Облигации

- обучение

- ойл

- отчеты МСФО

- отчеты РСБУ

- офз

- переговоры

- перемирие

- песков

- пошлины

- пошлины США

- прогноз по акциям

- Путин

- Роснефть

- Российская нефть

- Россия

- рубль

- Русгидро

- рынок - взгляд

- санкции США

- сбер

- сбербанк

- СВО

- сделки M&A

- Софтлайн

- сургут преф

- сша

- татнефть

- Тбанк

- технический анализ

- Трамп

- Транснефть

- трейдинг

- Украина

- форекс

- фьючерс MIX

- Хэндерсон

- ЦБ

- ЦБ РФ

- шорт

- экономика ЕС

- экономика России

- юань

- Яндекс