Сергей Пирогов

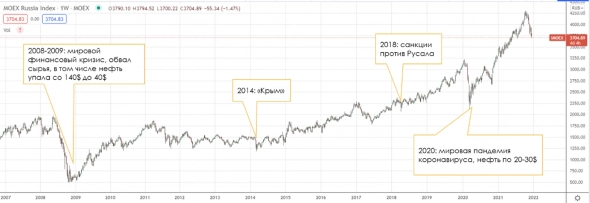

Когда будут покупать Россию?

- 04 февраля 2022, 18:02

- |

Думаю, это вопрос для многих, и ответ на него не так уж сложен:

- локальные инвесторы покупают уже сейчас, приток средств физиков 102 млрд за месяц;

- глобальные инвесторы сейчас заняты тем, что экономика в мире сильно тормозит, а ФРС повышает ставки — соотв. зачем идти инвестировать в страну с риском санкций и НЕ ёмким рынком акций (чтобы в случае чего ломиться в узкую дверь назад) им, скорее всего, непонятно.

Что должно случиться, чтобы нас купили? — как ни странно, я думаю нужно чтобы упала нефть. В самом деле:

1) Упавшая нефть = нет рисков покупки российских фишек в плане цен на эту самую нефть

2) Упавшая нефть = весна, энергокризис прошел. Вы знаете, какую цену закладывать в модель

3) Упавшая нефть = весна = распутица = сложнее воевать. И капает время, чтобы закачать газ в Европу = нужно договариваться не позднее лета

4) Упавшая нефть = локальное дно по скорости экономики и жёсткости ФРС (укрепление доллара и замедление мировой экономики это причины для снижения нефти)

5) Упавшая нефть = ниже риск инфляции в США, более добрый ФРС. Больше risk on и деньги могут из США (главного рынка в мире) пойти побаловаться в Россию или Китай «на сдачу»

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 38 )

Беспилотные такси — «тупиковая» технология или нет?

- 04 февраля 2022, 10:46

- |

Беспилотные автомобили до сих пор не стали для нас обыденностью, хотя еще в 2012-2014 годах разработчики заявляли, что, возможно, не успеет пройти 5-6 лет, как обычные люди пересядут на самоуправляемые машины.

Есть мнение, что самоуправляемый авто — «тупиковая» технология. Мы решили подробнее разобраться, какие трудности встают на пути к созданию полностью беспилотного автомобиля и внедрения его на дороги.

В настоящий момент беспилотники могут ездить без водителя только при идеальных условиях

Сейчас мы в той точке, когда существуют самоуправляемые авто 4 уровня беспилотности. Давайте разберем, что это значит.

Организация SAE International установила уровни автономности, которые были приняты к использованию государственными регуляторами, инженерами и автопроизводителями, а также инвесторами. SAE International — это глобальная ассоциация из более чем 128,000 инженеров и технических экспертов в сфере строительства воздушных судов, автомобилестроения и коммерческих грузоперевозок.

( Читать дальше )

Ждать ли дальнейшего роста цен на нефть?

- 01 февраля 2022, 10:43

- |

В январе Goldman Sachs и другие американские банки опубликовали прогнозы о том, что цена нефти вырастет до $90-100 за баррель в этом году. По прогнозу Goldman Sachs, ОПЕК+ не будет успевать наращивать мощности. С другой стороны, с весны ожидается профицит, что должно негативно сказаться на ценах.

В этом посте мы разберем, почему банки ожидают роста цен на нефть и что мы ожидаем на рынке в этом году:

- Свободные мощности ОПЕК+ оцениваются по-разному от 2.6 до 4.9 мбс, но во всех случаях их достаточно, чтобы рынок перешел к профициту весной;

- Goldman Sachs ожидает, что ОПЕК не будет успевать наращивать мощности, а чтобы сланцевики увеличили добычу на 1 мбс, цены должны подняться до $100/барр.;

- Мы ожидаем, что ОПЕК продолжит наращивать мощности, чтобы не отдать свою долю рынка сланцевикам. Также в этом году на рынке будет профицит, и темп роста мировой экономики будет замедляться, что негативно скажется на ценах. Поэтому в базовом сценарии мы не прогнозируем дальнейшего роста цен на нефть в этом году и ожидаем цены ниже текущих значений в ближайшем месяце.

( Читать дальше )

Нефть, газ и инфляция

- 31 января 2022, 15:50

- |

Сегодня хочу отфиксировать короткую мысль: никому в мире не нужен сейчас дорогой газ и нефть. Учитывая инфляционную ситуацию и эффект роста цен на энергоносители на себестоимость других товаров (электричество = прокси от газа, удобрения, еда, а также, нефть = бензин = широкая инфляция, электричество и газ — себестоимость стали и т.д.).

Это достаточно плодородная мысль:

1. Если разогнать энергоносители, то инфляция в США останется на 7-8%, и это большая головная боль ФРС и Байдену. ФРС придется жестче действовать и валить финансовые рынки.

2. США не может ввести санкции к нефтегазу РФ — скорее наоборот, разменять Украину на газ в Европе по специальным ценам было бы логично.

3. Если удастся сбить цен на нефть, то это поможет краткосрочно, но проблемы с недоинвестированностью отрасли могут возродить проблему позже.

4. В России, получается, супер цена на нефть в рублях даже если нефть станет по $75. Это значит, прибыли и дивиденды сектора, скорее всего, превысят прогнозы аналитиков.

( Читать дальше )

В какие моменты лучше начинать инвестировать

- 31 января 2022, 10:12

- |

Глобально, лучше заходить на панике, чем на эйфории. Но на панике можно зайти слишком рано (в начале коррекции), и потом слишком рано закрыть позиции (в убыток на дне рынка).

Чтобы удержаться в рынке и не закрыть позиции в убыток вблизи от дна, нужно грамотно управлять риском в своем портфеле. На высокой волатильности разумно оставлять часть фундаментально недооцененных акций в портфеле, но не сидеть в лонгах на 100%, чтобы была гибкость.

Факторы риска прямо сейчас для российского рынка

- В США коррекция еще не закончилась – потому что S&P за последние 15 лет на коррекциях, которые были больше 10%, падал либо на 10-12%, либо на 20%. Сейчас перед коррекцией была экстремальная накачка рынков ликвидностью, а впереди обратный процесс + замедление темпов роста экономики, поэтому разумнее ждать -20% (-12% уже случились).

( Читать дальше )

Потрясающий консенсус на падение рынка США

- 28 января 2022, 14:08

- |

Знаете, что я заметил в последние месяцы? Мантру «ФРС ужесточает — все упадет». И вообще никто не против. Даже опционы говорят за 5 повышений % ставок в США за год (или след. 12 мес. — не суть).

На самом же деле, как это обычно бывает, если все уверены в одном, происходит обратное. Это хорошо иллюстрируется настроениями инвесторов:

1) В США bull-bear spread очень низкий = на уровне марта 2020 или конца пузыря доткомов в 2002. Это очень надежный индикатор разворотов.

2) Все заголовки также о том, что «мы все умрем». Привожу 1 ниже. Между тем, оценки многих компаний кроме FAAMG уже более чем резонны — тот же ARK ETF упал в 2.5х раза (а исторически наиболее ретивые его компоненты от вершин падали в 3-3.5х раза в прошлые большие ротации).

Так что, дадут ли ФРС обвалить фондовый рынок США? — думаю, что как справедливо заметил Рэй Далио, FED PUT включается после просадок S&P на 20% и более, и это не просто так:

1) Фондовый рынок США влияет на настроения потребителей сильно, т.к. полстраны проинвестировано. Если идет обвал, люди меньше покупают в магазинах и инфляция и экономика быстро тормозят.

( Читать дальше )

Как рост ставки США влияет на фондовый рынок?

- 28 января 2022, 10:40

- |

Поднятие ставок в США — сейчас самое обсуждаемое явление не только в профессиональном кругу, но и среди рядовых инвесторов. Рост ставки всегда негативное событие, так как за ним следует переоценка высокорисковых активов вниз, к чему относят и акции. После ковидного падения в феврале-марте 2020 года акции взлетели в небеса, в результате чего мы находимся на рекордных уровнях по оценкам форвардного P/E индекса широкого рынка S&P 500, что до этого наблюдалось только во время кризисов 2000 и 2008 годов.

В сегодняшней статье мы расскажем:

— почему рост ставки в США так озадачивает инвесторов;

— как проходит цикл поднятия ставки;

— как ведет себя рынок на разных временных горизонтах в это время.

Экскурс в теорию. Почему рост ставок давит на инфляцию?

История США знает множество циклов как поднятия ставки, так и её уменьшения. Наиболее важным для инвесторов выступает именно цикл поднятия, так как исторически ставку поднимают, чтобы экономика оставалась здоровой. Рост ставки — это ответ на рост инфляции значительно выше целевого «нормального» уровня.

( Читать дальше )

Как распознать потенциальный дефолт ВДО

- 27 января 2022, 10:42

- |

В этой статье вы узнаете:

- что такое сегмент ВДО и какова частота дефолтов в нем;

- признаки приближающегося дефолта;

- можно ли было предвидеть надвигающийся тех. дефолт OR Group;

- кто еще под риском.

ВДО или High Yield или Junk Bonds

ВДО — это высокодоходные облигации. Данный сегмент относится к корпоративным облигациям. В государственных и муниципальных бондах ВДО не бывает.

Как понять, что перед нами ВДО:

- Компания-эмитент, выпустившая облигацию, как правило, из сектора МСБ, и сама компания неизвестная. Часто так бывает, что компания не может или не хочет получить кредит в банке, потому что там строже условия.

- Купонная ставка и доходность в среднем на 3-5% выше, чем у облигаций известных компаний. Напомню, что доходность — это мера риска и чем она выше, тем выше риск.

- Низкий кредитный рейтинг (от ВВВ- и ниже от национальных рейтинговых агентств) или его отсутствие.

( Читать дальше )

Геополитика: ищем вероятную траекторию развития ситуации

- 26 января 2022, 10:24

- |

Сейчас российский рынок в режиме суперзависимости от геополитики, и пока что он не вернулся в нормальный инвестиционный режим. Вернуться в нормальный режим рынок может, по нашему мнению, по двум причинам:

- Появится понимание, как будет достигнут компромисс между Россией и Западом по вопросам нахождения вооружения на территории Украины.

- Все (или большинство), кто не готов терпеть риски геополитики в рамках данного спора, продадут свои позиции.

Попробуем последовательно разобраться в геополитике: за чем следить, чтобы поймать момент, когда вероятность будет на стороне покупателей.

В чем камень преткновения в позициях РФ и Запада

Россия и Украина сосредоточили на границе существенные военные силы за последние несколько недель. Претензия со стороны России – на Украине могут быть размещены ракеты, угрожающие безопасности страны. Цель Запада (НАТО под руководством США) – сдержать потенциальную агрессию России (не только против Украины, а в первую очередь из соображений собственной безопасности).

( Читать дальше )

Плохой PMI = хорошие новости?

- 25 января 2022, 13:24

- |

В мире продолжают развиваться тенденции, о которых мы с вами говорили:

— в США и Китае замедлился эк. рост. Скоро в США будет ещё медленнее, и в Европе закончится период ускоренного роста;

— в США макро статистика стала хуже, PMI вышли вчера сильно ниже ожиданий, и заявки на пособия идут также выше ожиданий.

Локально это приводит к тому, что сначала рынок США распродавался на ожиданиях повышения % ставок и ухода QE, но вчера попробовал отскочить (т.к. слабое макро дает ФРС аргументы не так агрессивно ужесточать политику).

В США вчера сработала логика «плохие новости = больше поддержки». Но когда станет ясно, что экономика в плохой форме надолго, я думаю рынки распродадутся снова.

В то же время:

— котировки нефти приостановили рост (в марте-апреле ОПЕК ждет большой профицит предложения, так что это очень логично)

— акции банков США обвалились (вот Думыч тоже об этом писал) — и мы 19 января предупреждали, что лонг банков это ошибка и шортили;

( Читать дальше )

теги блога Сергей Пирогов

- ЕС

- экономика

- boeing

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- S&P500

- S&P500 фьючерс

- sony corporation

- SPO

- Tesla

- Whoosh

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- брокеры

- ВТБ

- Выборы США

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- доллар рубль

- Европа

- золото

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Китай

- ключевая ставка ЦБ РФ

- коронавирус

- лукойл

- льготная ипотека

- М.Видео

- Магнит

- медь

- Мечел

- ММК

- Московская Биржа

- МТС

- натуральный газ

- Нефть

- нлмк

- Новатэк

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- потребительский спрос

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- роснефть

- русал

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на топливо

- экономика Китая

- экономика России

- экспорт нефти из России

- Яндекс