Finrange | Дмитрий Баженов

Итоги недели на рынке акций РФ: +1 105 руб.

- 20 ноября 2022, 14:57

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами:

11 июля 2022 г. - 800 000 руб.

18 ноября 2022 г. - 1 074 472,55 руб.

Доходность портфеля: +34,31%

Индекс Московской биржи: -0,73%

На прошлой неделе российский фондовый рынок прошёл в боковике. Многие акции подошли к уровням сопротивления, которые не смогли преодолеть. Мы открыли короткую позицию по акциями металлургов.

В начале недели котировки перешли к снижению после опровержения слухов о возможных переговорах по Украине. После чего, начались новые бомбардировки, которые привели к инциденту в Польше. На фоне этого, мы увидели сильное падение акций широким фронтом.

После, начали поступать взвешенные заявления со стороны западных политиков и министров обороны. Президент США Байден проинформировал партнеров по G7 и НАТО о том, что причиной взрыва в Польше стали украинские ракеты. На следующий день рынок открылся в плюсе. Акции пошли вверх, участниками данный позитив воспринимается, как новый драйвер для роста.

( Читать дальше )

- комментировать

- 266

- Комментарии ( 0 )

Обзор финансовых результатов Ozon за III кв. 2022 г. От роста к качеству

- 17 ноября 2022, 20:01

- |

Выручка компании за отчётный период выросла на 48% по сравнению с аналогичным периодом прошлого года – до 61,4 млрд руб. Оборот Ozon увеличился на 74% – до 188,1 млрд руб. При этом, основная часть оборота пришлась на маркетплейс, оборот которого увеличился более чем в 2 раза – до 147,1 млрд руб. за счет наращивания количества новых продавцов в 3 раза и увеличения продаж уже действующими продавцами. Думаем, на фоне импортозамещения какое-то время тренд увеличения количества продавцов сохранится.

Тем не менее, квартальный темп роста продаж оказался минимальным за последние несколько лет. Ozon растёт медленнее рынка, сказывается давление конкурентов в лице Wildberries, Яндекс Маркета, Сбер Маркета. Например, GMV у лидера рынка Wildberries вырос на 95% год к году – до 1,1 трлн руб., а у Яндекс Маркета показатель вырос на 73% – до 72,5 млрд руб.

Показатель скорректированной EBITDA составил 1,6 млрд руб. против отрицательного значения в 11,3 млрд руб. годом ранее. Ozon 2-й квартал подряд выходит на операционную прибыль за счёт роста выручки и эффективного контроля над расходами.

( Читать дальше )

На российском рынке акций назрела коррекция?

- 15 ноября 2022, 17:39

- |

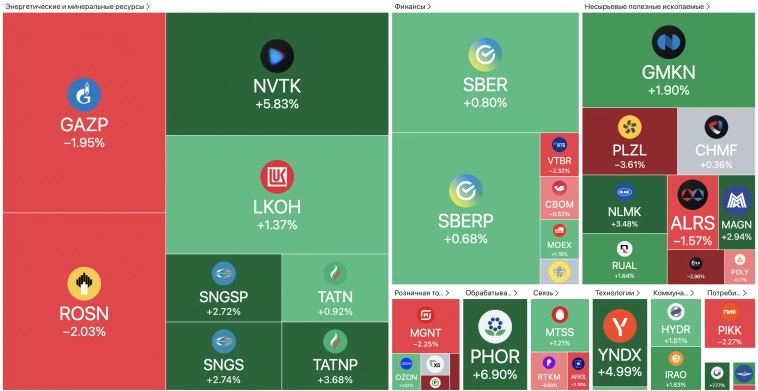

Сегодня мы наблюдаем котировки российских акций в красных цветах. Цены по многих бумагах отошли от уровней сопротивления. Драйверов для дальнейшего роста в данный момент не видим, а вот за снижения хватает.

1. Техническая картина. Индекс Московской биржи встретился с уровняем сопротивления и нисходящем трендом, которые не смог преодолеть. Российский рынок вырос на 20% почти без откатов. После таких движения должна быть, как минимум техническая коррекция.

Более того, многие акции отошли от собственных уровней сопротивления, не сумев их преодолеть. Подтверждением этого является реакция на корпоративные события. Например, акции перестали расти после объявления дивидендов! Участники рынка не готовы покупать по текущим ценам. Соотношения риска и дивидендной доходности не устраивает.

2. Политика. Слухи о возможных переговорах по Украине опровергли. Сегодня на саммите G-20, Сергей Лавров назвал слухами сообщения, что США готовят переговоры по Украине.

( Читать дальше )

Вовремя забирайте прибыль

- 15 ноября 2022, 10:33

- |

Приветствую трейдеры и инвесторы! Вчера мне спалось, сидел ночью просматривал свои заметки и наткнулся на цитату Кирка Керкоряна.

«Я не пытаюсь обглодать кость дочиста. Не жду, пока цены достигнут максимума. Ведь они имеют привычку неожиданно падать. Я делаю свой ход уже тогда, когда прибыль кажется мне справедливой.»

Многие начинающие трейдеры и инвесторы пытаются забрать всё движение на рынке, но это невозможно! Да, что я вам говорю, сам периодически пытаюсь купить на самом дне и закрыть позицию по максимумам. Часто это приводит к плачевным результатам.

Кирк хочет сказать, что не нужно гнаться за большей прибылью. Часто в погоне за большим деньгами, можно остаться не с чем.

Я уверен, что многие попадали в такую ситуацию, когда думали, вот ещё акции вырастут на 1-2% и я закроюсь. Спустя несколько минут котировки разворачиваются, цена идёт против вас. В голове мысли: подожду, цена вернётся на прежней уровень, и я точно продам эти чертовы бумаги. Проходит ещё время, и вы уже сидите в минусе и готовы закрыться в ноль, лишь бы не получать убыток.

( Читать дальше )

Самое важное за неделю? - Детский мир, Татнефть, Сбербанк, Роснефть

- 13 ноября 2022, 15:47

- |

Возвращаемся к еженедельной публикации комментариев по важным новостям, которые оказывают влияние на динамику акций.

Детский мир уходит с рынка. Совет директоров компании хочет в 2023 г. сделать бизнес частным. Это значит Детский мир проводит делистинг акций и уходит с биржи — становится не публичной компанией. Вся процедура будет проходить в два этапа.

Первый выкуп будет после ВОСА на 1,6 млрд руб. по средневзвешенной цене за 1 месяц, предшествующий дате принятия решения о проведении собрания. Так как в данный момент доля free float составляет 60% — это в несколько раз больше возможного объёма. Поэтому инвесторы продают акции Детского мира заранее, чтобы не участвовать в выкупе, тем самым создавая давление на цены. Второй этап выкупа начнётся после завершения реорганизации.

Дивиденды Татнефти. Появилась информация, что 15 ноября состоится заседания совета директоров компании, где должны утвердить дивиденды за III кв. 2022 г. По нашим расчётам, исходя из чистой прибыли по РСБУ, дивиденд может составить около 7 руб. на оба типа акций. Текущая дивидендная доходность составляет 1,9%. Подробнее об этом

( Читать дальше )

Итоги недели на рынке акций РФ: +15 545,8 руб.

- 12 ноября 2022, 18:01

- |

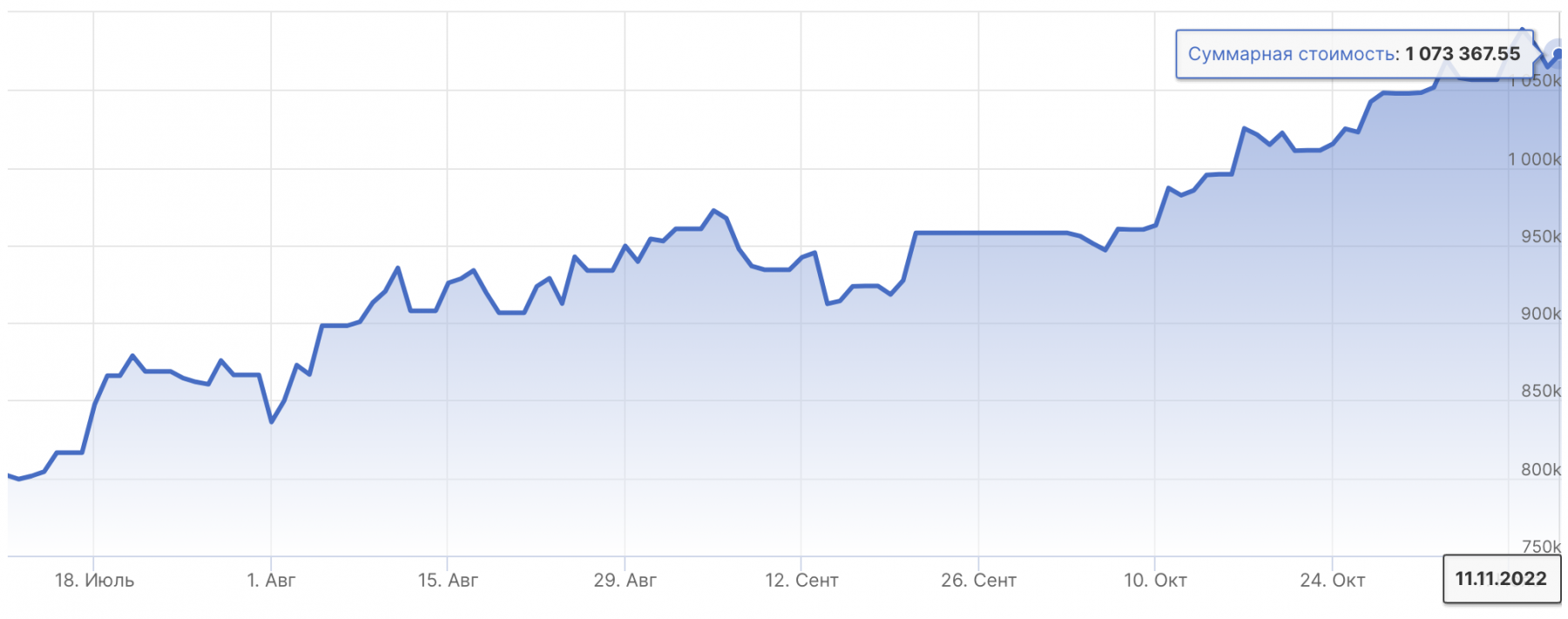

В конце каждой недели мы подводим промежуточные итоги и делимся результатами:

11 июля 2022 г. - 800 000 руб.

11 ноября 2022 г. - 1 073 367,55 руб.

Доходность портфеля: +34,2%

Индекс Московской биржи: -0,23%

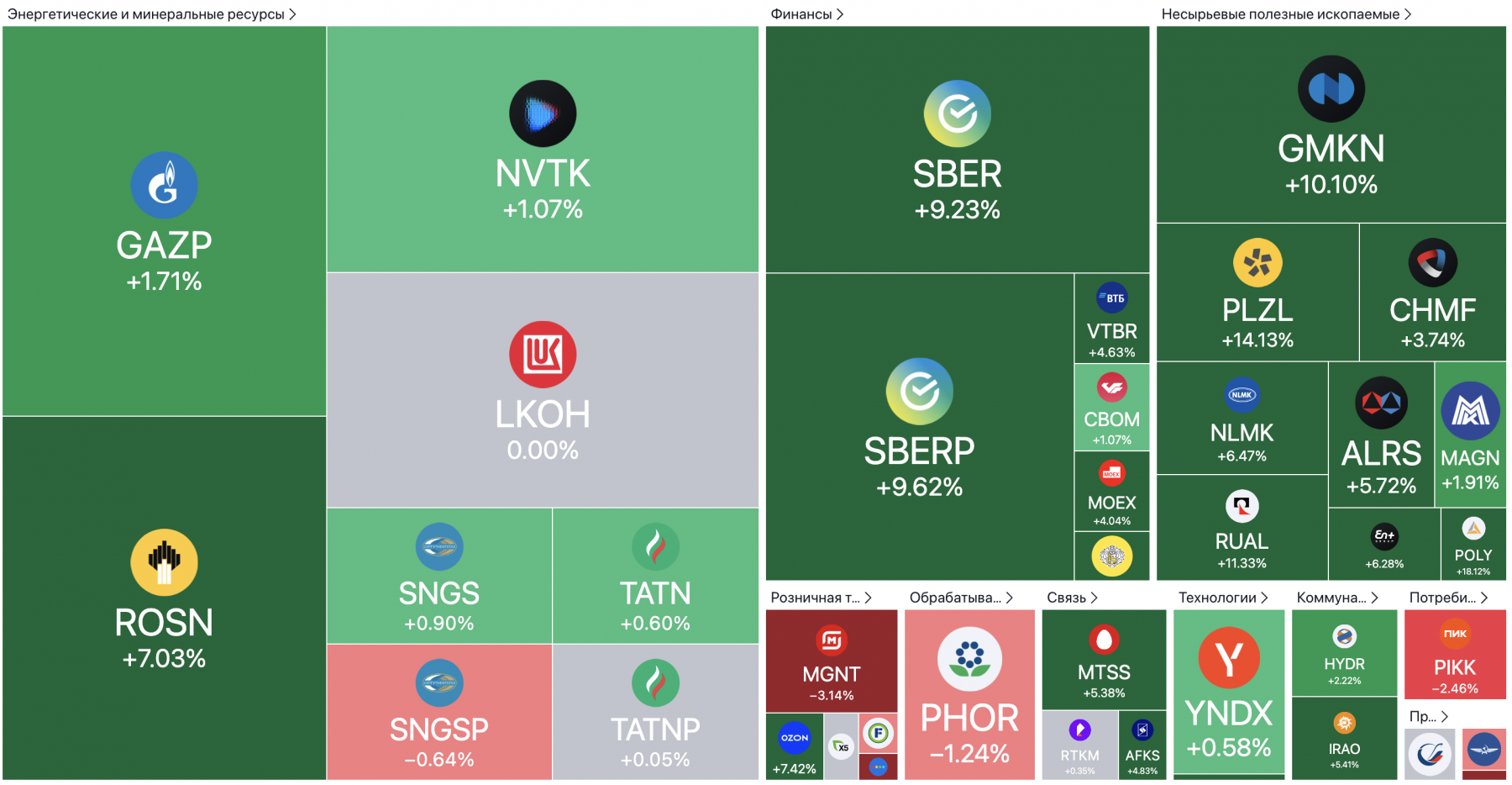

На прошлой неделе российский фондовый рынок показал высокую волатильность и сильный рост котировок широким фронтом. Причин для этого было много! Информация из Китая о смягчении ковидных ограничений, слухи о намерении дипломатического урегулирования конфликта на Украине, отвод войск из Херсона, сообщения Германа Грефа о прибыльности Сбера и раскрытии финансовых результатов, а также данные по инфляции в США.

В результате, индекс Московской биржи за неделю вырос на 2,85%. Тем временем, наш портфель Finrange NEW за неделю из-за одного решения прибавил всего +1,47%.

В понедельник мы открывали длинные позиции по акциям Полюса и Норильского никеля в ожидании роста котировок вслед за цветными металлами. Кроме этого, была большая позиция по акциях Сбера – использовали, как бету на рост российского рынка. При этом, покупали «префы», так как они отставали от «

( Читать дальше )

Акции Сбера +7% за день. Какие может заплатить дивиденды?

- 11 ноября 2022, 22:33

- |

Вчера Герман Греф сообщил о прибыльности Сбера и раскрытии финансовых результатов. Банк возвращается к регулярному раскрытию финансовой информации и будет публиковать результаты по итогам каждого месяца, как раньше. После, вышел пресс-релиз по итогам октября 2022 г.

Чистая прибыль Сбера за 10 мес. 2022 г. по РСБУ составила 50 млрд руб., когда многие по итогам года ждали убыток. При этом, основная прибыль банка пришлась на последний месяц. За октябрь Сбер заработал 122,8 млрд руб. Здесь мог сыграть эффект низкой базы и снижение резервов.

Напомним, в начале года банк вышел на прибыль более 100 млрд руб. в месяц. Скорее всего, последующие 2 месяца Сберу не удастся заработать более 100 млрд руб., как в октябре. Так как эффект частичной мобилизации ещё не проявился в полной мере, а санкции оказывают давление на экономику постепенно.

Таким образом, мы ожидаем прибыль по итогам 2022 г. в диапазоне 200-250 млрд руб. – это консервативный прогноз. Сбер может в конце года ещё распустить резервы. Например, он так и не распустил все резервы, которые создавал в ковидный 2020 г.

( Читать дальше )

Как быстро всё меняется на рынке…

- 07 ноября 2022, 15:49

- |

Ещё в среду-четверг российский рынок был готов к коррекции. Участники фиксировали длинные позиции в выходные. А уже в понедельник поступили новые драйверы в рынок и всё поменялось...

Сначала появилась информация из Китая о смягчении ковидных ограничений. Это означает, что может вырасти спрос на сырьевые товары. На фоне этого видно, как цены на сырьё отреагировали вертикальным ростом в пятницу.

Затем, появились слухи о намерении дипломатического урегулирования конфликта на Украине. Об этом написали в статях The Wall Street Journal и The Washington Post. СМИ ссылаясь на источники, пишут, что США пытаются убедить Украину выразить готовность к переговорам с Россией.

Таким образом, на российском рынке акций появились новые драйверы роста. В результате чего, сегодня наш рынок открылся гэпом вверх. В ближайшее время положительная динамика акций может продолжиться, пока на рынок не поступят негативные новости. Поэтому я закрыл сегодня короткие позиции и купил российские акции.

( Читать дальше )

Самое важное за неделю? - Группа Позитив, Лукойл, Яндекс, ФосАгро

- 06 ноября 2022, 20:56

- |

Групп Позитив опубликовала сильные финансовые результаты за 9 мес. 2022 г. по МСФО. Выручка компании увеличилась более чем в 2 раза за отчётный период – до 7 млрд руб. Чистая прибыль выросла в 32 раза по сравнению с аналогичным периодом прошлого года – до 2,1 млрд руб.

Компания продолжает расширение бизнеса и создание продуктов на фоне ухода конкурентов и высокого спроса на услуги в сфере кибербезопасности со стороны юридических лиц. Реализация лицензий выросла на 133%, доходы от реализации услуг в области информационной безопасности и продажи программно-аппаратных комплексов увеличилась на 42%. Подробнее обзор финансовой отчётности смотрите здесь. #POSI

Дивиденды Лукойла. Совет директоров компании в дополнение к

( Читать дальше )

Итоги недели на рынке акций РФ: +10 054,7 руб.

- 06 ноября 2022, 13:25

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами:

11 июля 2022 г. - 800 000 руб.

3 ноября 2022 г. - 1 057 821,75 руб.

Доходность портфеля: +32,2%

Индекс Московской биржи: -3%

На прошлой неделе российский фондовый рынок консолидировался вблизи уровня сопротивления 2200 пунктов. До пятницы драйверы для дальнейшего роста отсутствовали. На вечерней торговой сессии в среду рынок упал вслед за американским после заседания ФРС.

Наш рынок во многом отреагировал по своим причинам, просто бывает рынку нужен дополнительный катализатор для развития движения. Мы уже не раз отмечали слабость рынка. Поэтому в среду закрыли все длинные, в том числе перед длинными выходными и открыли короткие позиции в ожидании коррекции рынка.

В результате, индекс Московской биржи за неделю снизился на 0,54%. Тем временем, наш портфель Finrange NEW за неделю

( Читать дальше )

теги блога Finrange | Дмитрий Баженов

- ALRS

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа ПИК

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги месяца

- Итоги недели

- КАМАЗ

- ключевая ставка ЦБ РФ

- Ленэнерго

- Лукойл

- М.видео

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- обзор рынка

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания