Финам Брокер

День инвестора «Сбера», собрание акционеров «Норникеля», отчет по занятости в США: главные события недели

- 04 декабря 2023, 13:45

- |

В понедельник, 4 декабря, Московская биржа опубликует операционные результаты за ноябрь. Аналитики «Финама» ожидают, что на фоне небольшого ослабления торговой активности общие объемы торгов в прошлом месяце снизились по сравнению с октябрем. Тем не менее они могут оказаться выше, чем в ноябре прошлого года, уверены эксперты.

В этот же день пройдет внеочередное собрание акционеров ТМК, которое рассмотрит вопрос размещения дополнительных акций с целью увеличения уставного капитала компании. Цена размещения — 220,68 руб. за одну обыкновенную акцию ПАО «ТМК».

Во вторник, 5 декабря, закроется реестр акционеров для участия в ГОСА «Магнита», на котором акционеры будут обсуждать выплату дивидендов за 2022 год. Предположительно, они составят 412,13 руб. на одну акцию.

В среду, 6 декабря, Сбербанк проведет День инвестора, на котором представит новую стратегию на три года. Последние финансовые результаты «Сбера» и обновленные прогнозы менеджмента на этот год говорят о том, что банк весьма уверенно чувствует себя в нынешних условиях. Публикация стратегии может придать новый импульс бумагам банка, считают аналитики «Финама».

( Читать дальше )

- комментировать

- 382

- Комментарии ( 1 )

Актуальные инвестидеи: покупка акций «Аэрофлота» и Broadcom

- 04 декабря 2023, 11:26

- |

ПАО «Аэрофлот»

Тикер |

AFLT |

Идея |

Long |

Срок идеи |

1-2 месяца |

Цель |

43,7 руб. |

Потенциал идеи |

19,83% |

Объем входа |

10% |

Стоп-приказ |

33,0 руб. |

✈ Авиакомпания опубликовала сильный отчет МСФО по итогам III квартала и 9 месяцев 2023 года. Выручка за III квартал увеличилась на 41% до 188,9 млрд рублей благодаря росту регулярных перевозок. Показатель EBITDA за этот же период вырос на 64,5% до 108,1 млрд рублей, а за 9 месяцев — на 36,5% до 174,3 млрд рублей. Кроме того, за III квартал показатель занятости кресел увеличился до 90,5%, что на 1,0 п.п. выше, чем за аналогичный период прошлого года. Все это говорит об эффективности использования ресурсов и высоком спросе на услуги компании.

📊 Котировки движутся в рамках локальной коррекции и подходят к уровню поддержки, откуда возможен потенциальный отскок. При объеме позиции 10% и выставлении стоп-заявки на уровне 33,0 руб. риск на портфель составит 0,95%. Соотношение прибыль/риск составляет 2,08.

( Читать дальше )

Итоги недели: будущее СПБ Биржи и цены на нефть

- 03 декабря 2023, 13:50

- |

В новом выпуске нашего YouTube-шоу говорим о перспективах СПБ Биржи, обсуждаем решение ОПЕК+, IPO Совкомбанка и другие важные новости мировых финансовых рынков.

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Мнение аналитика: к концу 2023 года цена Brent вырастет до $84-87/барр.

- 01 декабря 2023, 15:53

- |

🛢 30 ноября прошел саммит альянса ОПЕК+, на котором решался вопрос об объемах добычи нефти в ближайшие месяцы. После долгих переговоров страны ОПЕК+ решили, что в I квартале 2024 года сокращение добычи составит 2,2 млн барр./сутки. Это означает продление текущего сокращения на 1,3 млн барр./сутки и дополнительное снижение добычи на 0,9 млн барр./сутки. На встрече крупнейшие производители ОПЕК+ заявили, что во II квартале 2024 года такие сокращения могут быть отменены, если позволят рыночные условия.

🛢 Котировки нефти Brent отреагировали на это решение снижением на 2,5%. Причиной этого могли стать неверные расчеты по дефициту нефти на рынке, так как общее потребление нефти в мире уже не растет, а бурный рост добычи в странах, которые не входят в ОПЕК+, нивелирует сокращения поставок.

🛢 По итогам совещания стран ОПЕК+ также было решено, что к альянсу с января 2024 года присоединится Бразилия. Страна стала самым крупным добытчиком нефти в Латинской Америке: в сентябре она добывала 3,672 млн барр./сутки. Вступление в альянс такого крупного нефтедобытчика можно считать позитивным фактором, поскольку доля добываемой картелем нефти вырастет, а цены станут более управляемыми.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Татнефти» и Lululemon Athletica

- 01 декабря 2023, 11:10

- |

ПАО «Татнефть»

Тикер |

TATNP |

Идея |

Long |

Срок идеи |

2-8 недель |

Цель |

708 руб. |

Потенциал идеи |

11,3% |

Объем входа |

7% |

Стоп-приказ |

604 руб. |

🛢 Недавно компания неожиданно перевела около 100% прибыли по РСБУ на выплату дивидендов за III квартал 2023 года. Если эта норма сохранится, то, по нашим оценкам, финальные дивиденды за текущий год могут составить 30,3 руб. на акцию (4,7% доходности на обыкновенную акцию), а выплаты за 2024 год — 141,4 руб., что соответствует доходности 22% на обыкновенную акцию.

📊 Акции двигаются в рамках восходящего тренда. При объеме позиции 7% и выставлении стоп-заявки на уровне 604 руб. риск на портфель составит 0,35%. Соотношение прибыль/риск составляет 2,3.

Lululemon Athletica, Inc.

Тикер |

LULU |

Идея |

Long |

Срок идеи |

1 месяц |

Цель |

$500 |

Потенциал идеи |

11,8% |

Объем входа |

( Читать дальше )

Мнение аналитика: акции «Аэрофлота» могут вырасти до 54 руб.

- 30 ноября 2023, 17:31

- |

✈ «Аэрофлот» опубликовал финансовые результаты по МСФО за III квартал и 9 месяцев 2023 года. Отчет продемонстрировал рекордный уровень занятых кресел — 90,5% (+1,0 п.п. в годовом соотношении), что было обусловлено особенностями летнего сезона.

📊 За 9 месяцев 2023 года пассажиропоток на международных линиях вырос на 79%. Представители компании отметили, что к осени 2023 года объем международных перевозок вплотную приблизился к 1 миллиону пассажиров в месяц.

❗ Выручка в III квартале 2023 года выросла на 41% до 188,9 млрд руб. в годовом соотношении. Существенным фактором роста этого показателя стало увеличение выручки по регулярным перевозкам. При этом расходы на техническое обслуживание судов за III квартал 2023 года возросли в 2,4 раза до 7,1 млрд руб. в годовом соотношении.

🛫 EBITDA в III квартале 2023 года увеличилась на 64,5% в годовом соотношении до 108,1 млрд руб., а за 9 месяцев 2023 года – на 36,5% до 174,3 млрд руб. За 9 месяцев у «Аэрофлота» на 12,3% в годовом выражении снизилось соотношение чистого долга к показателю EBITDA. Тем не менее чистый долг вырос на 23,9% до 623,9 млрд руб. в годовом соотношении.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Башнефти» и ConocoPhillips

- 30 ноября 2023, 11:15

- |

ПАО АНК «Башнефть»

Тикер |

BANE |

Идея |

Long |

Срок идеи |

1 месяц |

Цель |

3000 руб. |

Потенциал идеи |

22,3% |

Объем входа |

5% |

Стоп-приказ |

2260 руб. |

🛢 По отчетам МСФО за 9 месяцев 2023 года, чистая прибыль компании составила 151,8 млрд руб., увеличившись в 2,6 раза по сравнению с показателем 58,3 млрд руб. за аналогичный период 2021 года. Выручка за этот период увеличилась на 22,3% до 727,82 млрд руб. против 595 млрд руб. в 2021 году.

✔ Бумага находится в растущем тренде. При открытии длинной позиции на 5% от портфеля и выставлении стоп-приказа на уровне 2260 руб. риск на портфель составит 0,39%. Соотношение прибыль/риск составляет 2,85.

ConocoPhillips

Тикер |

COP |

Идея |

Long |

Срок идеи |

1-2 месяца |

Цель |

$125,5 |

Потенциал идеи |

10,12% |

Объем входа |

10% |

Стоп-приказ |

$109,5 |

📊 Суммарный объем дивидендов и средств, полученных за обратный выкуп акций, за 2023 год может составить около $11 млрд, а в следующем году, по нашим прогнозам, — вырасти до $12–13 млрд на фоне ожидания высоких цен на нефть.

( Читать дальше )

Мнение эксперта: во II полугодии 2024 года ФРС начнет снижать ставку

- 29 ноября 2023, 18:00

- |

❗ Ключевой вопрос для ФРС сейчас – достигнут ли уже достаточно жесткий уровень финансовых условий для устойчивого движения инфляции к цели 2%, или для этого потребуется еще повысить ставку? Последний актуальный макропрогноз ФРС, вышедший в сентябре, предполагал еще одно повышение ставки до конца года (до 5,5-5,75%) и лишь небольшое ее снижение в 2024 году (до 5-5,25%).

📉 При этом рынок, реагируя на серию данных о замедлении инфляции, был настроен значительно оптимистичнее, чем регулятор. Котировки фьючерсов на ставку ФРС уже длительное время закладывали околонулевую вероятность дальнейшего ее повышения и высокую вероятность снижения ставки уже с мая 2024 года.

⚡ 28 ноября член Совета управляющих Кристофер Уоллер намекнул на возможность перехода к снижению ставки. Он заметил, что рост потребительских расходов замедляется вместе с деловой активностью и спросом на рабочую силу, и общий рост замедляется, поддерживая продолжающийся прогресс в борьбе с инфляцией. Он полагает, что дальнейшее повышение ставки может не потребоваться.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Лукойла» и Amazon

- 29 ноября 2023, 13:07

- |

ПАО «Лукойл»

Тикер |

LKOH |

Идея |

Long |

Срок идеи |

3-4 недели |

Цель |

8 000 руб. |

Потенциал идеи |

11,17% |

Объем входа |

8% |

Стоп-приказ |

7 060 руб. |

🛢 Несмотря на обозначенный потолок цен на нефть из России, средняя цена реализации оказалась выше $60, а экспорт энергоносителей остается стабильным. Это говорит о высоком спросе на топливо без учета локальных ограничений.

📈 Восходящий тренд продолжается, локальная коррекция, вероятнее всего, закончена. При объеме позиции в 8% и выставлении стоп-заявки на уровне 7 060 руб. риск на портфель составит 0,15%. Соотношение прибыль/риск составляет 5,91.

Amazon.com, Inc.

Тикер |

AMZN |

Идея |

Long |

Срок идеи |

1-4 недели |

Цель |

$161,9 |

Потенциал идеи |

10% |

Объем входа |

7% |

Стоп-приказ |

$139 |

🖥 Компания презентовала чат-бот на базе искусственного интеллекта, предназначенный для корпоративных пользователей.

( Читать дальше )

Мнение аналитика: дальнейшего укрепления рубля можно не ждать

- 28 ноября 2023, 17:00

- |

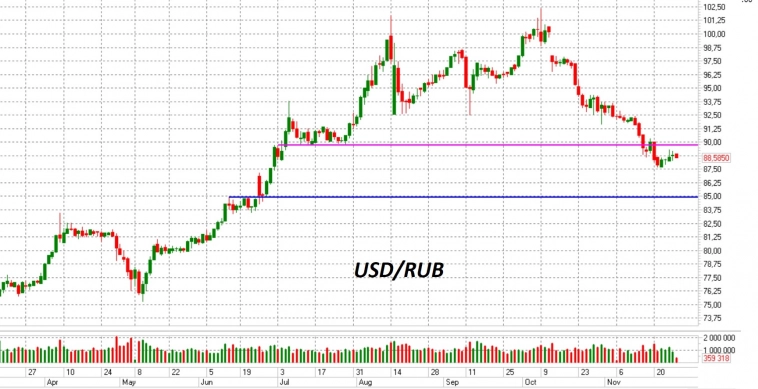

За прошедшую неделю рубль демонстрировал незначительные изменения: пара USD/RUB уже несколько дней подряд торгуется между отметками 87,8 руб. и 89,0 руб. После активного укрепления началась фаза стабилизации.

📈 Пик налогового периода приходится на 28 ноября, когда экспортерам надо уплачивать в том числе октябрьский нефтяной НДПИ, объем которого может превысить 1 триллион руб. Для совершения этого платежа экспортеры накапливают рублевую ликвидность, традиционно продавая валютную выручку. Можно ждать, что после этого рубль потеряет поддержку со стороны продавцов валюты, и его дальнейшего усиления мы можем не увидеть.

✔ Пока поддержкой рублю выступают несколько факторов:

- обязательная репатриация и продажа валютной выручки российскими экспортерами;

- увеличение притока валюты в Россию после восстановления цен на нефть;

- улучшение структуры внешнеторговых расчетов;

- снижение потребительского спроса на импорт после повышения ставки ЦБ РФ до 15%;

- закрытие спекулятивных валютных позиций.

( Читать дальше )

теги блога Финам Брокер

- 2024

- 2025

- finam

- Forex

- IPO

- metatrader

- space x

- акции

- акции Китая

- акции США

- аналитика

- Биржа

- бонды

- брокер

- брокеры

- валюта

- валютный рынок

- Газпром

- дивиденды

- долговой рынок

- заседание ЦБ

- инвестирование

- инвестиции

- инвестор

- инфляция

- итоги года

- Итоги недели

- конференция

- криптобиржа

- криптовалюта

- мировые рынки

- Московская биржа

- начинающие трейдеры

- Новатэк

- Норинкель

- обзор

- обзор рынка

- облигации

- Обучение

- Полюс Золото

- прогноз по акциям

- прогнозы

- российские акции

- рубль

- сделки

- ставка

- ставка ЦБ

- т-технологии

- терминал

- торговля

- трейдер

- трейдинг

- финам

- ФИНАМ Митап

- финансовые рынки

- Фондовый рынок

- форекс

- ЦБ

- эксперт

Новости тг-канал

Новости тг-канал