Алексей Бачеров

Итоги 2023 для инвесторов по классам активов

- 27 декабря 2023, 10:31

- |

Пришло время посмотреть на итоги уходящего 2023 года. Множество событий и прогнозов будоражили умы и трепали нервы инвесторам в этом году. Здесь и разговоры о бананах, а потом о яйцах, о девальвации рубля, конечно, о «любимой» инфляции, о решениях ЦБ и ФРС по ставками, и это ещё не считая различные политические события и военные конфликты. Но между тем, рынки продолжали функционировать, деньги перемещались из одних активов в другие, из карманов на рынки и обратно. Если бы не бурные политические события, то в целом всё было как всегда.

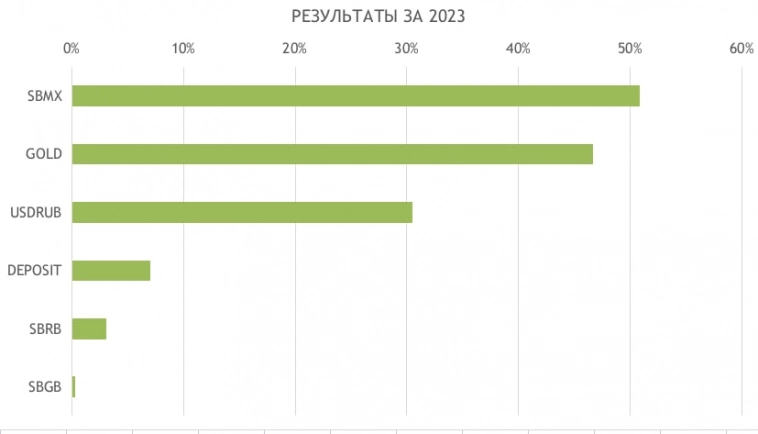

С чем же российский инвестор подошёл к концу года?

1️⃣ Самым неудачным год оказался для владельцев государственных облигаций, если смотреть на него через призму индекса RGBITR (фонд SBGB), рассчитываемого Московской биржей. Он практически остался в нуле, что с учётом ужесточения ДКП, начиная со второй половины 2023 не так уж и плохо. Немногим лучше были краткосрочные корпоративные облигации (SBRB) +3%. С другой стороны, год 2024 открывает скорее всего интересные возможности для инвестиций в бумаги с фиксированной доходностью и с учётом текущей ключевой ставкой. Среди облигаций есть над чем подумать, что сравнить и что выбрать.

( Читать дальше )

- комментировать

- 438

- Комментарии ( 0 )

Результаты инвесторов в 2023 по секторам экономики (по состоянию на 2023-12-22)

- 25 декабря 2023, 11:42

- |

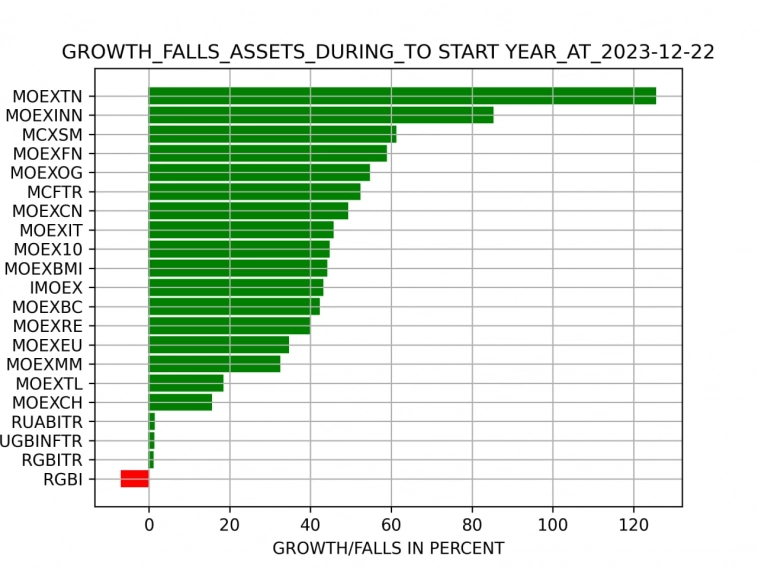

Этот год оказался очень успешным для российских инвесторов, предпочитающих акции. Индекс Московской биржи IMOEX вырос на 43%, а полной доходности MCFTR на 52%. Топ 10 бумаг (MOEX10) несильно убежал вперёд IMOEX — чуть меньше 45%, голубые фишки (MOEXBC) показали тот же результат что и основной ориентир российского рынка, а вот компании малой капитализации (MCXSM) показали рост на целых 61%.

Среди отраслей с огромным отрывом в этом году был транспорт — MOEXTN +125%, обогнав «инновационные компании» на 30 процентных пунктов, которые тоже дали потрясающие +85% (MOEXINN). Очень хороши были и классические сектора российской экономики — нефтегазовый (MOEXOG), финансовый (MOEXFN) и потребительский сектор (MOEXСN), которые прибавили +55%, +59% и +49% соответственно. А вот IT обошёл рынок в целом всего на 3 процентных пункта.

Хуже рынка в этом году выглядели строители MOEXRE +40%, энергетики MOEXEU +35%, металлурги MOEXMM — +32%, Телеком MOEXTL всего +18% и «химики» только +15%.

( Читать дальше )

Стоит ли бояться сильного обесценения рубля? USDRUB VS NRR ОФЗ

- 12 декабря 2023, 17:34

- |

( Читать дальше )

Высокая ставка в ОФЗ помеха инвестициям в российские акции? IMOEX (MCFTR) VS ДОХОДНОСТЬ В ОФЗ (NRR)

- 08 декабря 2023, 09:55

- |

На этой неделе я опубликовал на закрытом канале ABTRUSTOPSEC много различных расчётов и выводов по возможным вариантам роста российских акций в 2024 и на следующие 5 лет. Одним из самых интересных было исследование зависимости доходности, а если быть точнее премии за инвестиции в российские акции (ERP), по отношению к доходностям ОФЗ (NRR).

Считается, что высокие ставки в госбондах (в нашем случае ОФЗ) давят на рост акций, так как инвесторам интереснее вложиться в надежные бумаги и получать достойную доходность, нежели нести риски. Но из моих расчетов следует, что взаимосвязи не существует. На графиках приведены расчеты с глубиной в 1 и 3 года. Корреляции между ERP и NRR просто нет — она составляет 0,05 и 0,09 соответственно. Единственное стоит отметить, что при относительно высоких ставках (от 13% и выше) ERP была мала, но она не так часто была отрицательна. Для горизонта в 1 год соотношение отрицательной и положительной ERP стремилось к соотношению 50/50, а на горизонте в три она была отрицательной только в 5% случаев. Но что ещё более интересно, что абсолютный отрицательный результат в доходности акций наблюдался совсем крайне редко на обоих горизонтах.

( Читать дальше )

БУДЕТ ЛИ РАЛЛИ НА РЫНКАХ В ДЕКАБРЕ?

- 01 декабря 2023, 13:15

- |

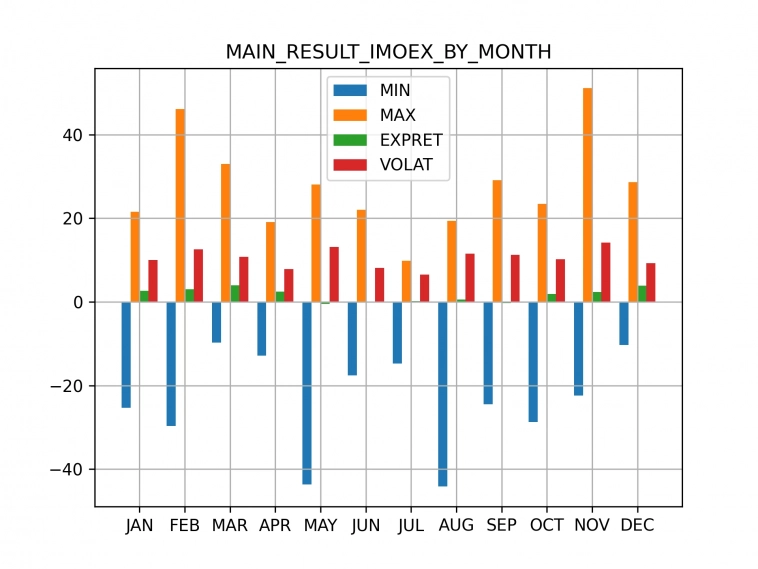

Уже пошли разговоры о предновогоднем ралли! Это одна из любимых тем среди участников рынка и околорыночников. Вторых эта тема интересует куда как больше, чем первых, по понятным причинам. Давайте посмотрим на это со стороны статистики.

Для IMOEX (с 1997 по 2023)

Ожидаемая доходность в декабре, действительно имеет одно из максимальных значений — 3.84% (лучше только март с 3.93%). Но соотношение позитивных к негативным месяцам имеет значение только 1.6 — это всего лишь 6-ое место, среди всех остальных. То есть, целых пять месяцев показывали больше положительных закрытий, чем декабрь.

Для SP500 (с 1871 по 2023)

Тут статистика говорит, что никакого ралли ждать не стоит. Ожидаемая доходность всего 0.3% и это только 8-ое место из 12, а по соотношению позитивных/негативных — 1.34 — 7-ое. Кстати в США на этом горизонте как раз хорошо прослеживается эффект января — он занимает первое место и по доходности и по соотношению: 1.37% и 2.04

( Читать дальше )

Фондовый рынок России: виды на декабрь / Биржевая среда с Яном Артом

- 30 ноября 2023, 12:06

- |

Вчера с Игорем Исаевым были в гостях у Яна Арта на Finversia.

Обсудили много интересных тем, и порой споры были достаточно жаркие:

Что произошло на фондовом рынке и в экономике в ноябре 2023 года. Скандал вокруг СПБ биржи — это манипуляция или что-то другое? Можно или нет россиянам покупать иностранные акции? Реакция российского рынка на основные события – ФРС, ЦБ, ОПЕК, S&P500, золото, нефть, политика. Курс рубля и курс доллара — что происходит. К каким ценным бумагам можно присмотреться сегодня. Какие акции оказались лучше/хуже рынка в ноябре 2023. Какие стратегии на фондовом рынке России сегодня надо выбирать частным инвесторам.

Встреча получилась длинной, но насыщенной. Чтобы было легче смотреть делимся тайм-кодами:

00:00 Вступление

01:50 Разговор о СПБ Бирже

18:49 Как, кому и где теперь можно торговать иностранными бумагами, и на что могут рассчитывать инвесторы с замороженными активами, в связи с ноябрьским указом президента

23:35 Про основные события.Заседание ФРС, поднятие ставки и какими методами ФРС удалось подавить инфляцию в США

( Читать дальше )

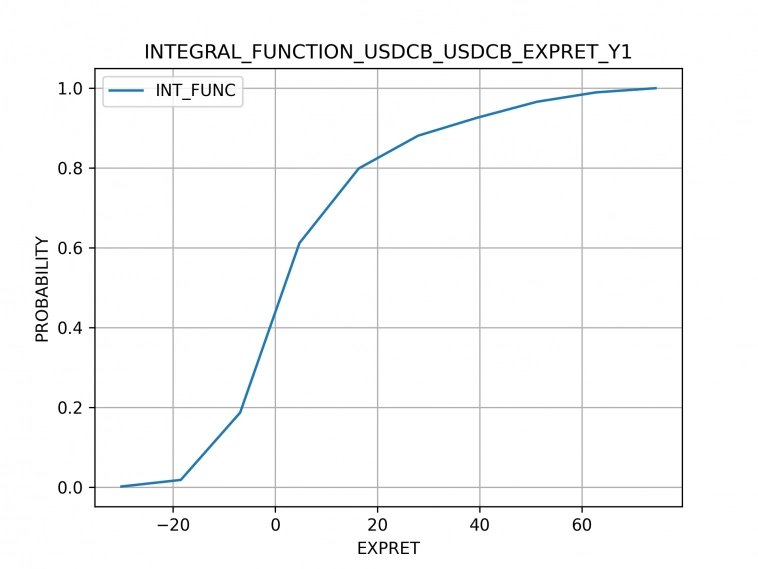

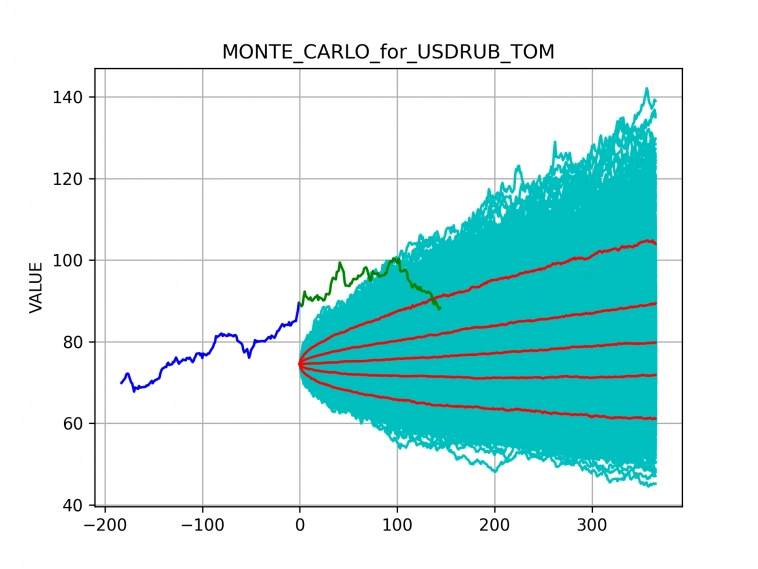

Доллар по 80 в 2024! "Справедливый" курс USDRUB! Мои расчёты и мой прогноз!

- 23 ноября 2023, 12:29

- |

Сегодня я опубликовал свои регулярные расчёты, свои прогнозы и свои планы на закрытом канале ABTRUSTOPSEC по USDRUB.

Среди них был вот такой мой взгляд на то, как можно смоделировать поведение курса на 2024 год.

Одна из самых сложных вещей в валюте, это понять её справедливый курс. Я пытался определить его на базе идей разницы инфляции, но там ничего толкового в лоб не получилось (статья на эту тему здесь). И я пришел к выводу, что простое усреднение на длинном горизонте может быть более полезным.

( Читать дальше )

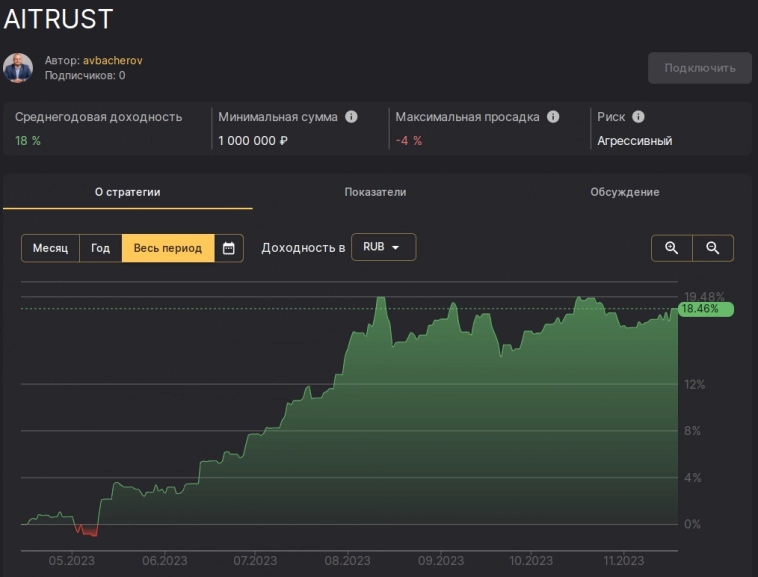

AITRUST! Возьмём лучшее!

- 20 ноября 2023, 12:23

- |

Для долгосрочных инвестиций нет ничего лучше, чем раскоррелированность активов. Именно на ней базируется идея Asset Allocation. И на ней же строятся многие активные стратегии, в том числе алгоритмические. Если вы нашли несколько активов или стратегий, которые имеют неплохое математическое ожидание (в теории инвестиций его называют ожидаемой доходностью), и при этом у них корреляция равна нулю или ещё лучше отрицательная, то вы нашли Грааль! Он может вам принести очень хороший инвестиционный результат, при существенном уменьшении риска! Я уже публиковал свои расчёты по синергии моего портфеля с алгоритмической стратегией, которую мы реализуем вместе с командой Ильи Гадаскина.

Сегодня же, благодаря сервису COMMON от FINAM, и активному участию Ильи Подсвета, Вероники Хальченя, Александра Горчакова, и Александра Абрамова, я могу не просто опубликовать очередные расчёты, а наглядно демонстрировать поведения портфеля, который одновременно включает мои подходы в инвестициях и алгоритмическую стратегию Ильи. Благодаря коллегам из FINAM, мы сделали и опубликовали стратегию AITRUST, которая состоит из двух стратегий автоследования на COMMON — ABTRUST и ABIGTRUST. Распределения по стратегиям такое:

( Читать дальше )

Мой фотоотчёт с Investment Leaders Award 2023

- 20 ноября 2023, 11:22

- |

По приглашению коллег из FINAM 18 ноября 2023 принял участие в двух сессиях Investment Leaders Award 2023, где поговорили про макроэкономику, денежно-кредитную политику и развитие инвестиционного климата в России. Спасибо всем, кто нас слушал. И, конечно, был рад встречи со множеством знакомых.

( Читать дальше )

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finam

- Finversia

- Gold

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- Андрей Верников

- библиотека

- БПИФ

- брокеры

- бюллетень

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России