Новости рынков

Новости рынков | Чистая прибыль Сбербанка за 10 мес РСБУ снизилась на 13,3% г/г

- 09 ноября 2020, 10:41

- |

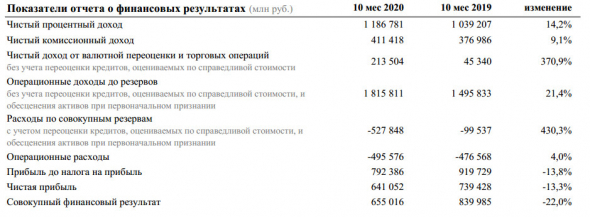

Чистый процентный доход Сбербанка вырос на 14,2% относительно 10 месяцев 2019 года и составил 1 187 млрд руб. Темп роста чистого процентного дохода постепенно ускоряется с начала лета благодаря высоким темпам кредитования. Положительное влияние оказали также снижение стоимости фондирования и понижение ставки взноса в фонд обязательного страхования вкладов.

Чистый комиссионный доход вырос на 9,1% до 411,4 млрд руб. в результате роста дохода от расчетных операций и восстановлению активности по банковским картам. Опережающий рост показали также доходы от операций клиентов на финансовых рынках, банковских гарантий и операций торгового финансирования.

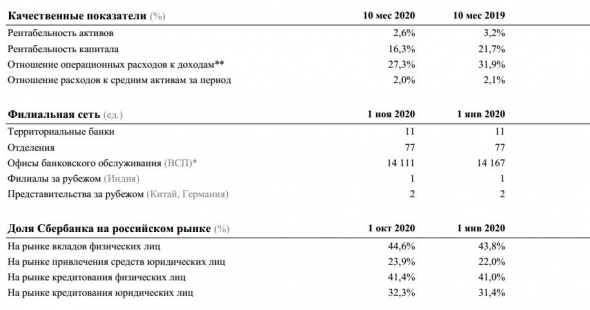

Операционные расходы составили 495,6 млрд руб., увеличившись относительно 10 месяцев прошлого года на 4,0%. Позитивный эффект продолжает оказывать программа оптимизации расходов в ответ на пандемию, а также выравнивание сравнительной базы после окончания эффекта индексации заработных плат, произошедшей в июле прошлого года. Отношение расходов к доходам улучшилось и составило 27,3% против 31,9% годом ранее.

Расходы на кредитный риск, включая расходы на резервы по ссудам и переоценку кредитов, оцениваемых по справедливой стоимости, в октябре составили 27,8 млрд руб. За 10 месяцев текущего года расходы на кредитный риск составили 527,8 млрд руб. против 99,5 млрд руб. годом ранее, что связано с макроэкономическим шоком, вызванным пандемией. Отношение сформированных резервов к просроченной задолженности по итогам месяца сохранилось на уровне 2,2.

Прибыль до уплаты налога на прибыль за 10 месяцев 2020 года составила 792,4 млрд руб., а чистая прибыль 641,1 млрд руб.

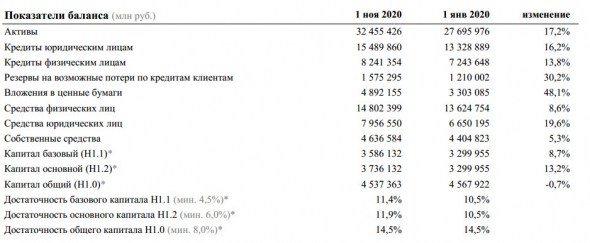

Активы в октябре увеличились на 0,8% до 32,5 трлн руб. за счет роста кредитов и вложений в ценные бумаги.

В октябре корпоративным клиентам выдано 1,1 трлн руб., с начала года – 10,6 трлн руб., что на 15% больше, чем год назад. Остаток корпоративного портфеля составил 15,5 трлн руб., увеличившись за месяц на 1,1% без учета валютной переоценки.

Розничный портфель за месяц вырос на 194 млрд руб. или на 2,4% и к 1 ноября превысил 8,2 трлн руб. Главный драйвер роста – жилищные кредиты, портфель которых вырос в октябре на 3,5%.

Удельный вес просроченной задолженности в кредитном портфеле по итогам октября изменился незначительно с 3,25% до 3,24%.

Портфель ценных бумаг в октябре вырос на 12,6% или на 0,5 трлн руб. за счет приобретения облигаций федерального займа. Одновременно были погашены облигации Банка России. В результате остаток портфеля на 1 ноября составил 4,9 трлн руб.

Средства клиентов за октябрь остались на уровне 22,8 трлн руб.: средства физических лиц сократились на 0,5%, средства юридических лиц выросли на 0,4%.

В октябре банк разместил биржевые облигации объемом 40 млрд руб. сроком на 3 года и 1 месяц. Ставка купона 5,7%. По итогам размещения общий портфель выпущенных биржевых облигаций превысил 500 млрд руб.

Базовый, основной и общий капитал в октябре снизились на 423 млрд руб. за счет выплаты дивидендов по итогам 2019 года, что привело к снижению соответствующих уровней достаточности капитала на 130бп. В расчет базового и основного капитала не включена прибыль текущего года, что будет скорректировано по итогам годового аудита. Активы, взвешенные с учетом риска, снизились в октябре на 0,7% или на 0,2 трлн руб.

сообщение

теги блога Редактор Боб

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- ДВМП

- Детский мир

- дивиденды

- Евраз

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция

- ипотека

- КАМАЗ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- открытие

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сафмар

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- Уралкалий

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- Юнипро

- ЮТэйр

- Яндекс