Блог им. gofan777

📉 По фондам ликвидности снижают комиссии

- 09 января 2024, 08:41

- |

Спрос на такие инструменты сильно вырос из-за повышения ключевой ставки в прошлом году. Зачем брать на себя риск облигаций или акций, когда в фондах ликвидности можно получать те же 15%+ годовых после вычета комиссии управляющей компании?

Это достаточно надежные инструменты по сохранению средств. Для простоты понимания, представьте условные аналоги однодневных облигаций. Если вдруг завтра резко вырастет ключевая ставка, то цена пая фонда ликвидности не упадет, в отличие от среднесрочных и долгосрочных облигаций с постоянным купоном. По паям фонда не платятся купоны и дивиденды, вся доходность учитывается в росте цены пая, что позволяет не платить налоги с прибыли, при удержании актива более 3 лет.

📊 Данные фонды следуют за индикатором стоимости обеспеченных денег RUSFAR (Russian Secured Funding Average Rate). Данный индикатор показывает нам средневзвешенную ставку по залоговым кредитам в рублях. Кредиты в данном случае выдаются под залог каких-либо активов (акций и облигаций, например).

☝️ Если вы изучали облигации с плавающим купоном, то сталкивались с таким понятием, как RUONIA, которая представляет собой средневзвешенную ставку по беззалоговым кредитам «overnight» (на одну ночь) на межбанковском рынке. Так вот эти индикаторы очень близки по своей сути, только один используется для банковского сектора (RUONIA), а второй для биржевых инструментов (RUSFAR).

Это было немного ликбеза для понимания о чем вообще идет речь. Вернемся к фондам ликвидности. На нашем рынке самыми популярными, с точки зрения доступности у брокеров и размера СЧА (стоимости чистых активов), являются 3 фонда:

✔️ #LQDT — фонд от «ВИМ инвестиции» (бывший ВТБ). При покупке через брокера ВТБ, комиссия за куплю/продажу отсутствует. СЧА превышает 125 млрд руб. Совокупные расходы и вознаграждения снизились с 0,5% до 0,43% в год. Учитывая, что данный фонд является самым крупным среди аналогов и доступен клиентам Тинькофф, это позитивная новость для многих инвесторов.

✔️ #SBMM — фонд от «УК Первая» (бывший Сбер). При покупке через брокера Сбер, комиссия за куплю/продажу отсутствует. СЧА превышает 45 млрд руб. Совокупные расходы и вознаграждения снизились с 0,55% до0,4% в год. Данный фонд стал самым дешевым по данному параметру.

Снижение комиссий не очень существенное, но сам факт такой динамики это плюс. С ростом СЧА и конкуренции, многие УК будут продолжать снижать комиссии, чтобы привлекать новых клиентов. Но есть и те, кто на фоне роста спроса наоборот, решил поднять комиссию.

✔️ #AKMM — фонд от «Альфа-Капитал». СЧА превышает 55 млрд руб. Совокупные расходы и вознаграждения выросли! с 0,34% до 0,6% в год или почти в 2 раза.

❓ Что за совокупные расходы и вознаграждения?

За ведение фонда управляющие компании берут свою комиссию, также свой процент берет депозитарий, регистратор, биржа и т.д. Суммарные расходы считаются от стоимости СЧА за год, а сумма удерживается из стоимости пая каждый день, поэтому, данные списания незаметны для инвестора. Грубо говоря, каждый год цена пая фонда AKMM будет отставать на 0,6% от бенчмарка (RUSFAR) (без учета ошибки слежения). При прочих равных, чем ниже комиссия, тем выгоднее инвестору.

Лично я держу SBMM через Сбер и LQDT через других брокеров, включая Тинькофф. Это позволяет немного экономить на комиссиях, а снижение отчислений управляющей компании считаю позитивом, как писал ранее. Оба этих фонда (SBMM и LQDT) теперь стали самыми интересными не только по размеру СЧА, но и по размеру комиссии.

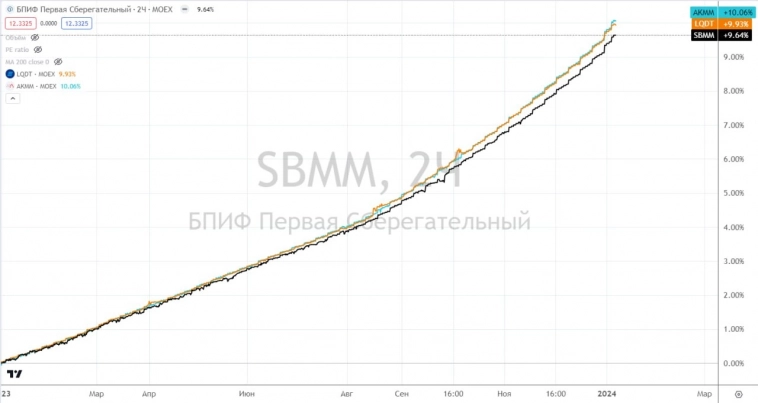

📌 Если мы посмотрим на динамику доходности по каждому фонду, то она сопоставима и по итогу 2023 года отличается примерно на разницу комиссий. Но в долгосрочной перспективе, чем ниже комиссия фонда, тем выше будет ваш доход. При ставке RUSFAR в 15-16%, комиссия в 0,4-0,5% не так ощутима, как при ставке в 5-6%, к которой мы можем прийти в 2025 году по ожиданиям ЦБ.

❤️ Ставьте лайк, если пост оказался полезным!

⚠️ Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами и новостями в оперативном режиме: Telegram, Вконтакте, Дзен, Смартлаб

теги блога Георгий Аведиков

- CHMF

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- Henderson

- IPO

- IPO 2024

- MDMG

- MGNT

- MOEX

- MTSS

- mvid

- NVTK

- Ozon

- PHOR

- PLZL

- Positive

- ROSN

- Sber

- SBERP

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- Астра

- АФК Система

- Аэрофлот

- банк санкт-петербург

- белуга групп

- Брокеры

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- дивиденды

- европлан

- Займер

- золото

- инвестиции в недвижимость

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- селектел

- Селигдар

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ЭНЕЛ РОССИЯ

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

А какое проскальзывание у этих фондов относительно РУСФАР?

я как то посчитывал вручную у меня получилось проскальзывание больше чем комиссия — около 1%

И еще они же в основном в ОФЗ размещаются а там %% пониже будет чем через стакан самому можно взять например в акциях или корпоративных облигациях только тут разрыв 0,5+%

Вчера нулевой прирост стоимости, сегодня 0.0005-0.0006

Хотя за два дня должно быть примерно 0.0009

Сколько минут в день и на какую сумму у него есть обязанность присутствовать в стакане по его условиям? Кто-нибудь видел эти условия?

Так что через сбер выгоднее покупать АКММ рт Альфы

Ещё раз снизили комиссию?