SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. VladimirKiselev

Почему рынкам акций в январе было нехорошо?

- 01 февраля 2022, 17:28

- |

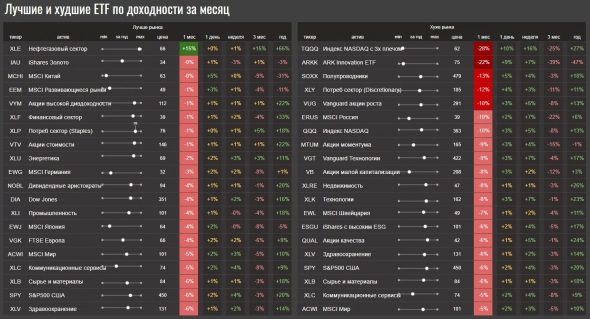

В январе 2021 года индекс S&P500 потерял 6%, нагруженный технологическими компаниями индекс Nasdaq снизился на 10%. Из ключевых ETF лишь фонд на нефтегазовый сектор США (XLE) показал рост на 15%. Есть ли этому объяснение?

На рынке меняются настроения о денежной политике в США. Эпоха дешёвых вертолетных денег похоже подходит к завершению. Если в прошлом году ФРС уверяла, что инфляция временная и почти никто не ждал повышения ставок, то в последние несколько месяцев все поменялось. Аналитики прогнозируют уже 4 повышения ставки, при этом в марте увеличение может составить сразу 0,5%.

Рынок акций должен адаптироваться к меняющимся макроусловиям. Более высокие процентные ставки при прочих равных делают будущие денежные потоки компаний менее ценными и снижают стоимость акций. Эффект особенно негативен для технологического сектора. Именно акции «инновационных» компаний лидируют в распродаже.

Действия ФРС — не единственная причина смены настроений. Рост экономики подкреплялся отложенным спросом населения и пакетом стимулирующих мер от правительства на $2 трлн. Положительный импульс воздействия факторов на рынок акций будет постепенно угасать. Прибыль компаний может сократиться из-за замедления экономики и роста издержек.

Не забываем также, что в оценку рынка заложены сверхпозитивные ожидания роста. Традиционный индикатор дороговизны рынка CAPE Шиллера (сравнивает стоимость рынка к средней прибыли компаний за 10 лет) составляет 36x. Последний раз такого уровня показатель достигал во времена пузыря доткомов.

А нужно ли предпринимать какие-то шаги? Правильно составленная инвестиционная стратегия не предполагает, что вы должны постоянно угадывать тренды и точки разворота настроений. Имейте разные классы активов в портфеле (например, акции роста, дивидендные акции, облигации), риски и потенциал которых вы понимаете. Возможные изменения в режиме могут вести к тактическим изменениям в портфеле, без изменения глобальной стратегии.

Пример: в связи с ожидаемой сменой режима на рынке целевая доля технологического портфеля в рамках активной стратегии может быть снижена с 40% до 30%. Доля нефтегазовых и сырьевых компаний в дивидендном портфеле увеличена с 10% до 20%. Степень потенциальных изменений зависит от индивидуальной склонности инвестора к риску и правил базовой стратегии.

Инфографику делаю в Google Sheets и размещаю с комментаиями в Telegram, во Вконтакте

245

Читайте на SMART-LAB:

EUR/GBP: штурм крепости или ловушка для нетерпеливых?

Кросс-курс EUR/GBP в очередной раз подошел к уровню сопротивления 0.8745, испытывая его на прочность. Стоит отметить, что в рядах «быков»...

21:58

Когда Индекс МосБиржи превысит 3000 пунктов

Рынок акций РФ застыл в боковике, в то время как долговой рынок продолжает демонстрировать двузначную доходность. Потенциальная доходность акций...

17:49

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс