Блог им. TAUREN

⚡ С 2000 по 2017 инвесторы в индекс S&P500 заработали 0%

- 24 января 2022, 09:51

- |

Ранее я писал, чторынок РФ уже просел неплохо, ряд компаний смотрится интересно, но портфель я сильно не загружаю из-за дорогого рынка США с движениями на котором коррелируют и другие рынки: t.me/taurenin/411 и t.me/taurenin/415

📉 Собственно, снижение рынков в пятницу скорее всего и было вызвано выходом американских инвесторов из рисковых активов по всему миру. В основном продают тех. сектор.

✅ По рынку США я не жду Армагеддона, НО коррекция по S&P500 на 20-25% от текущих вполне реальна и там уже ряд американских компаний смотрелись бы неплохо. Возможно и более глубокое падения, когда начнутся дефолты. Сокращение QE и рост ставок точно приведут к дефолтам ряда компаний-зомби, но масштабы оценить пока проблематично, они будут зависеть от ряда факторов.

🇨🇳 По Китаю мое мнение остается тем же: компании оценены не намного дешевле, чем в США при несоизмеримых рисках. Сдуваться китайскому рынку есть куда. И эта позиция подтверждается падением еще с лета 2021.

📊 Писал много обзоров на крупнейшие техи и хороших идей, кроме Micron, за последние полгода там не было. Покупал редко, только лучшие на мой взгляд идеи и это оказалось оправданным. Если мы посмотрим на компонентыS&P500, то увидим, что ТОП20 компаний в нем имеют вес чуть меньше 40%. Почти все компании — дорогие техи, которым еще есть куда падать и они будут тянуть индекс за собой.

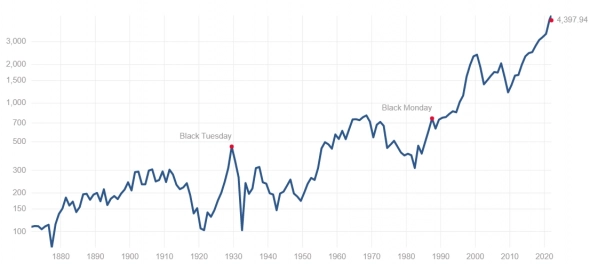

⚡ Высокая инфляция на данный момент никак не оправдывает текущего ценообразования на рынке ценных бумаг. Если просто посмотреть на график S&P500,скорректированный на инфляцию (картинка ниже), то видно какими опережающими темпами выросли оценки компаний.

❗ У тех, кто закупился индексомS&P500 на пиках 2000 года по 2017 год рос только номинально, понимайте это. Многие «долгосрочные вечно держащие и докупающие инвесторы» любят пренебрегать корректировкой на инфляцию, а зря.

ВОТ КАК ВЫГЛЯДИТ S&P С КОРРЕКТИРОВКОЦ НА ИНФЛЯЦИЮ :

😊 Я пока жду, когда компании подешевеют до интересных цен для покупок. И скорее всего после отскока буду открывать небольшой шорт по S&P500 (если если не изменится среда).

📈💵 Сам на падении дополнил портфель всего на 9% акциями РФ и сейчассижу более чем на 40% в кэше.

теги блога TAUREN

- 2023

- 2024

- En+

- FCF

- fix price

- Headhunter

- IPO

- IPO 2024

- Ozon

- P/E

- S&P500

- softline

- vk

- X5

- Акрон

- акции

- акции США

- Алроса

- анализ

- Астра

- АФК Система

- аэрофлот

- банк

- Банк Санкт-Петербург

- банки

- Белуга Групп

- ВК

- ВТБ

- газ

- Газпром

- Газпромнефть

- гмк норникель

- Группа Позитив

- ДВМП

- дивиденды

- долг

- европлан

- застройщики

- золото

- Интеррао

- ИТ

- капитал

- Китай

- ЛСР

- Лукойл

- м.видео

- Магнит

- Мвидео

- мечел

- ММК

- мобильный пост

- МосБиржа

- московская биржа

- мтс

- недвижимость

- Нефть

- НМТП

- Новатэк

- Норникель

- обзор

- обзор акций

- обзор компании

- обзор рынка

- Облигации

- озон

- отчеты МСФО

- позитив

- Полиметалл

- полюс

- полюс золото

- прибыль

- прогноз

- прогноз по акциям

- Роснефть

- Россети

- Ростелеком

- Русагро

- русал

- Русснефть

- самолет

- сбербанк

- свободный денежный поток

- Северсталь

- Сегежа

- Сегежа групп

- Совкомфлот

- Софтлайн

- сталь

- Сургутнефтегаз

- татнефть

- Тинькофф Банк

- Транснефть

- трейдинг

- Фосагро

- ФСК Россети

- фьючерс mix

- Черкизово

- чистая прибыль

- Эталон

- Яндекс

Если инвесторы докупающие, то на промежутке с 2000 по 2017 они покупали в среднем дешевле, а значит к 2017 году у них все было хорошо, даже с учётом инфляции.

Так а зачем вообще брать индексы, в которых намешаны абсолютно разные компании? Есть не циклические стоимостные истории с не самыми плохими дивидендами, есть циклические, в том числе стоимостные и тоже с неплохими дивидендами. На российские сырьевые смотрим только если подходящая ситуация в плане мировой экономики и определённая геополитическая ситуация при этом — и это не как в данный момент в смысле, сейчас даже смотреть на российские активы тошно… В зависимости от реального движения вверх или вниз экономики и инфляции берём что-то из этого в лонги, по возможности своевременно фиксируем прибыль и спим спокойно. Таким образом можно и индекс даже обыгрывать без больших сложностей. Не понимаю, в чем проблема делать примерно так.

Maksim, а что сложного то? Ну вот правда. Насчёт доходности — посчитать сложнее, я счёт стараюсь постоянно пополнять хотя бы на 250-300$ в месяц, но с учётом этого всё равно висит +35% — +40% в среднем в рублях.![]() На той неделе словил небольшую просадку, но был заранее готов к ней, хотя и не думал, что некоторые старые техи дивидендные заодно с остальными просядут — из-за них всего -3,5% по портфелю — обратите внимание, насколько упали за ту неделю основные индексы. С октября 2021 же по январь 2022 не словил вообще никаких просадок — обратите внимание на индексы опять же.

На той неделе словил небольшую просадку, но был заранее готов к ней, хотя и не думал, что некоторые старые техи дивидендные заодно с остальными просядут — из-за них всего -3,5% по портфелю — обратите внимание, насколько упали за ту неделю основные индексы. С октября 2021 же по январь 2022 не словил вообще никаких просадок — обратите внимание на индексы опять же.

В ЛЧИ 2021 занял 11 строчку среди новичков конкурса ЗА 1 МЕСЯЦ ИЗ 3-Х, участвовал просто по приколу на 100.000 р.

До биржи (до официального начала пандемии) занимался своим бизнесом несколько лет, а ещё ранее если и работал в найме, в том числе на руководящих должностях (от бригадира до зам.директора), то в основном на сдельной работе с небольшим окладом. В целом привык плавать в районе 25-35% выхлопа годами, на бирже стараюсь чтобы было не хуже — и в целом пока вроде получается, периодически даже и лучше.

Валерий Крылов, так а кто просит или принуждает держать акции в долгосрок — это во-первых.

Во-вторых, так уж никому?![]() По 90% лишних людей на биржах не надо судить обо всех при том, что часть оставшихся 10% владеет капиталами выше средних и среди частных, и среди институциональных...

По 90% лишних людей на биржах не надо судить обо всех при том, что часть оставшихся 10% владеет капиталами выше средних и среди частных, и среди институциональных...

В-третьих, я на биржу, например, пришёл из бизнеса, а в него пришёл с руководящих должностей, с которых уходил, когда возникало ощущение того, что умнее владельца бизнеса и опасался заразиться от него дебилизмом. В бизнесе что в своём, что в чужом я занимался почти той же самой аналитикой, что и сейчас — так что ничего особо не изменилось, свободы действий разве что больше и в случае чего от отягощающих или неприбыльных активов на бирже можно избавиться примерно за минуту максимум, в реальном бизнесе такое не возможно.

1 в долгосрок — имелось ввиду длительный результат на протяжении длительного срока. Понятно, что никто не принуждает держать одну акцию так же долго.

2 Поэтому я написал почти. Это могут быть единичные случаи. Ну и про пари Баффета вы знаете на 10 лет :))

3 Вы молодец :)) Только не понял, какое это отношение имеет к теме.

Валерий Крылов, 1) я потому про бизнес и упомянул. Если учесть его, то я на РЫНКАХ живу уже последние лет 15 примерно и более или менее неплохо. Не сдохните от зависти, которая Вас походу переполняет — потому Вы и не в состоянии никакой результат интересный сделать в общем-то при любой конъюнктуре. Я же прекрасно себя чувствовал и зарабатывал и во время 2008-2011, и во время 2014-2017, и даже в последние месяцы, когда самые умные типа Вас исключительно разорялись, банкротились и теряли. Просто потому что самые умные, которые знают ответы заранее абсолютно на любые вопросы и абсолютно самоуверены в собственной невъе*енности.

2) Повторюсь ещё раз. Вас убогих и ущербных и на рынке труда, и среди предпринимателей, и просто на рынках, и на биржах — порядка 90%, из которых больше половины вообще пришла туда, где им не место — если проще. Из-за таких, как Вы, ни банки лишний раз не кредитуют вполне надёжных клиентов с минимальной маржой, ни экономика с политикой в рашке не вылазит из заднепроходного отверстия и не видит свет в конце туннеля минимум последние лет 35. МЫ — это не единичные случаи, а 10% (среди русскоговорящих), такие, как Вы — 90%, и такие, как МЫ, с такими, как Вы, попросту не пересекаемся почти нигде или пересекаемся крайне редко, вот Вам и кажется, что нас — единицы. Дебилами малолетними же банально жить проще и привычнее, тем более в окружении таких же, да ещё и с раннего детства — вот 90% населения так и живёт, да ещё и воспитывалось точно такими же.

3) По сути почти никакой разницы, управление с аналитикой в своём или чужом бизнесе, или управление капиталом в виде тех или иных активов на бирже. На бирже — даже проще и рисков меньше, особенно, если сравнивать с ведением бизнеса в современной рашке последних лет.

Но даже в этом сценарии видно, что в итоге все равно будет плюс, насколько бы не был неудачный исходный вход

О чём пост, автор старается угадать просадку, дабы на просадке закупиться, просто посмотрев индикаторы страха и жадности, посмотрев индикатор Баффета, опираясь на свои предубеждения, что после роста следует в таком-то размере % корректировка. И никакого фундаментала, никакой исторической проверки по другим параметрам.

А ещё автор переплетает 2 стратегии, он решил на спекуляционных предположениях, спрогнозировать низ рынка, по тупому школьному шаблону из любой книги по спекуляциям и войти по инвестиционной стратегии.

Может стоит для инвестиционного входа, пользоваться фанатическим инструментарием инвесторов?))

И ещё, автор пишет про разгоняющуюся инфляцию, но 40% средств хранит в кеше. Это ли не бред?

Твоя позиция, автора: " Я предположил что рынок просядет, т.к. я посмотрел графики по максимальному промежутку и увидел закономерность там, где захотел увидеть.

А ещё инфляция очень быстро набирает рост, и мне плевать что в индекс РТС рос на 50%+ когда инфляция была выше 10%. Просто мне лень проверить и серьёзно подойти к анализу.

Поэтому я строю планы, что пр набирающей обороты инфляции, я выйду в кешь, а не другие защитные активы. Долгосрочные облигации, золото, уже сильно подешевевшие среднесрочные облигации, где заработаю при дефолтах и коизисах и при росте экономики, если всё закончится и ставки начнут снижаться.

А ещё, я шортану рынок, на отскоке вверх, потому что, я почему-то взял за аксиому мои вышеизложенные мысли.

Автор, если ты уверен в своей позиции, если ты разобрал всё куда глубже и очень основательно и ты ну пипец как всё проверил исторически и другого не дано, почему не шортануть рынок золотом?

От себя: Я сейчас вижу самым разумным шортануть рынок среднесрочными и краткосрочными облигациями ОФЗ, на рынке РФ. У нас из промышленности только природные ресурсы, которые сейчас очень дорогие. А значит когда будет в экономике жопа, если видим краткосрок, правительство сможет платить по счетам хотя бы первое время, где мы сможем сориентироваться что дальше делать с позицией в облигациях ОФЗ. Но при жопе, производство падает, теряет выручку, а значит в этом сценарии облигации выходят защитным активом и цена н них растёт, несмотря на политику ЦБ по увеличению ставок, т.к. люди начинают не доверять депозитам пусть и с большей доходностью. Но это пр такой, уверенной жопе. При вялотекущем сценарии, цена будет плавно уменьшаться, но дивиденды этот убыток отобъют.

Второй сценарий, мы научились бороться с короной и нашли способ как её побороть. США больше не разгоняют инфляцию, заканчивая с мерами поддержки. Рынок ведёт себя непонятно, вроде всё хорошо, а вроде и притока новых денег нет. Хз что делать, но, если банки перестают стимулировать экономику, ставки снижаются, цена на облигации растёт и может составить до 30%, что и необходимо автору, за какой-то квартал. Имеем т дивиденды по накопленным купонам и увеличенную цену реализации облигаций. Идеальный вариант, когда рынок в замешательстве при восстанавливающийся экономике.

Мы зарабатываем и уберегаем наши мани в двух вариантах из трёх:

А)Рынок сильно штормит вниз, начинаются дефолты- зарабатываем, реализуем подорожавшие облигации, входим в дешёвый рынок акций с увеличенным % кеша.

Б) Рынок восстанавливается. Инфляция падает. Акции растут в цене, нам начисляется купонный доход, мы заработали свои 30%+ к 40%-й доле кеша. У нас будет уже 45- 55% кеша в портфеле, т.к. акции выросли. — зарабатываем.

В) Инфляция плавно растёт, рынок плавнопадает. Государство стимулирует бизнес, печатаю баксы и разогревая инфляцию, но не резко, а плавно повышая ставку. Имеем плавное снижение цены облигаций, но которая будет компенсирована купонным доходом. Ничего не теряем, кроме инфляционных издержек.

Автор, пойми главный вывод: Инфляция, это не только обесценивание денег, но это ещё удорожание к деньгам того, к чему больше обесцениваются деньги. А если на гос уровне сильная инфляция = рост ВВП. Рост ВВП США, приводит к росту инфляции и ВВП других стран. В этом сценарии, когда США печатают бабло, ВВП везде растёт вслед за инфляцией. У нас так было с при бурном росте ВВП, а у нас была именно инфляция, а не рост потребления, т.к. потребительские корзины зачастую оскудели, рос весь РТС индекс. А вот при местной инфляции, не к баксу, а в стране, вырос ММВБ, когда рубль начали шатать к баксу, а РТС остался на месте, хотя потребительская корзина рядового гражданина оскудела.

В начале 2000-х по 10-й год, в США сильно росло потребление, поэтому был рост экономики и рост производительности труда. Но вот наши корзины прибавили немного не из-за нашей экономик, а из-за как-раз роста производительности труда в США, что сделало товары сильно дешевле. За счёт этого мы стали потреблять больше и расширили свою продуктовую корзину, без значительного увеличения доходов граждан. Это вызвало остановку обесценивания рубля, а ещё налоговая политика и доступность кредитов, которые увеличивают потребление и рост ВВП.

Блин, чёт я уже много начирикал. Извини автор за вторжение, что-то нахлынуло)))

Выше я ошибся, доходность по этим датам составила не 3%, а 3,86%.

Если мы 31 декабря в индекс S&P 500 вкладываем 100 рублей, к 1 января 17 года получаем 165рублей, 63 копейки.

Далее, нам ежегодно выплачивают 1,587% в год, а цена покупки индекса, вплоть до 1 января 2017 года составляет средний курс индекса за все эти годы, что составляет 1497,7 пунктов. Это потому что уже полученные дивиденды в размере 1,587% выплачиваются нам на протяжении года, и естественно, наша цена реинвестиций будет стратегией усреднения.

Берём калькулятор сложных процентов и ставим 17 периодов, ежегодный дохо 1,587%. Довложения будут ошибкой, т.к. это будет сумма в числе, а не в %. Или просто меняем наши проценты на 1,587%. На первое января 2017 года, депозит 100 рублей плюс сложный% годовой доходности в дивидендах составит в сумме 130 рублей и 75 копеек. А это равнозначно, что на 30,75 руб мы закупим индекс (130,75 — депозит 100 руб= 30,75 руб) по средней цене индекса в 1497,7 пункта.Мы покупаем индекс и на 1 января 2017 он всё-равно что резко вырастает до 2238.83 пункта. А значит доходность дивидендов при усреднённом закупе = 2238.83 — 1497,7=741,13

Далее, узнаём, сколько % составляет 741,13 от 1497,7, а это: 741,13/1497,7=49,5%.

Значит, нам нужно эту доходность прибавить к дивидендам и получим: 30,75 рублей + 49,5%= 46 рублей. Теперь прибавляем их к нашим инвестициям 100 рублей с годовой доходностью 3.86% в расчёте выше, а это составляет 165 рублей 63 копейки. 165,63+49= 214.63 рубля.

За 17 лет, войдя на топах и выйдя снизу на конец периода, с ретнвестированными дивидендами по стратегии усреднения мы получили 114,63% дохода к депозиту. Делим эту цифру на 17 и получаем приближенную истинную доходность: 114,63/17= 6,742%.

Вывод: расчёты автора неверны. Войдя на топе 2000 года и выйдя снизу в начале 17 года, с учётом

реинвестирования дивидендов, инвестор в индекс s&p500, получил не 3,8% средней прибыли в год, а целых 6,742% с учётом выплаты налогов и высоких комиссий у российских брокеров и фондов ETF. Но мы не учли налоги с продажи активов в 13%.

Если сделать поправку, то мы получим 114,63-13%= 99,7% доходности за 17 лет или 5,86% среднеарифметической годовой доходности с учётом всех комиссий и выплаты всех налогов на прибыль без каких либо льгот, типа ИИС.

5,86% в год это хорошая доходность в валюте, при том что средняя инфляция в этот период в США составила: 2,15%. 5,86-2.15%= 3,71% чистой прибыли с учётом всех издержек и инфляции. Столько не дают даже американские облигации. Нормальная доходность, с учётом что выбрали плохое время для входа и выхода.

Поправки на рынок РФ. Только это касается жителей США, а мы живем в РФ. Нам инфляция США до лампочки, т.к. покупаем товары за рубли. Наш труд обесценился к доллару за эти годы с 27 рублей за бакс до 60,65 рублей за доллар. А если мы вложим 2700 рублей 31 декабря 1999 и продадим валюту 1 января 2017 года, то получим 199,7*60,65-2700= 9411,8рублей прибыли на вложенные 2700. Давайте заплатим налог на прибыль: 9411-13%=8 188,3 рубля чистой прибыли, с учётом всех издержек по комиссиям и налогам. 8188,3/2700= 303,2% за 17 лет или 17,8% среднеарифметической годовой доходности в рублях.

Вот такой вот неудачный вход на сп500.

Но, справедливости ради, индекс РТС ( у него в расчет пунктов в долларах) показал рост 516,8% за 17 лет. Или 30,4% годовых, без учёта комиссий, налогов и реинвестирования дивидендов. Как мы убедились, это очень важно. Но, только тут мы не выбирали неудачные точки входа и выхода. Хм.

Если мы собираемся инвестировать сразу много, в один момент, может стоит хеджировать риски, покупкой одного индекса. Может лучше хеджироваться в несколько, но исторически высокодоходных?))