SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. gofan777

Лукойл, остался ли еще потенциал?

- 04 июня 2021, 14:10

- |

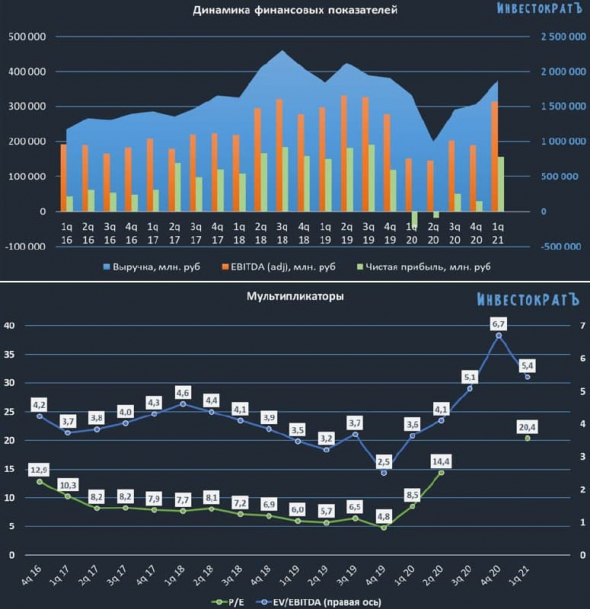

Вышел отчет компании по итогам 1кв. 2021 года.

Выручка выросла на 12,6% г/г до 1,88 трлн. руб.

EBITDA выросла более, чем в 2 раза до 314,4 млрд. руб.

Чистая прибыль выросла до 157 млрд. руб. против убытка в (-46 млрд. руб) годом ранее.

FCF вырос почти в 3 раза до 163,6 млрд. руб.

Восстановление наблюдается и в операционных показателях, динамика год к году пока отрицательная, но главный эффект пандемии и срыв сделки ОПЕК были во 2 квартале прошлого года. Динамика роста операционных показателей по итогам 2 кв. будет положительной.

На выручку и все производные финансовые результаты положительное влияние оказали рост цен на нефть и ослабление рубля. Еще сказался эффект от лага по экспортной пошлине, которые увеличил рентабельность продаж.

Чистая цена нефти, которую получает компания (за вычетом НДПИ и экспортной пошлины) составила $25/барр (годом ранее — $16/барр). И да, друзья, если вы не смотрели наш видео разбор Лукойла, то напомню, несмотря на всю прелесть рыночных цен на нефть, львиную долю забирает себе государство в виде налогов (более 60% за 1 кв.).

Мультипликаторы:

P/E = 20,4 (средняя за 5 лет — 9)

EV/EBITDA = 5,4 (средняя за 5 лет — 4,2)

ND/EBITDA = 0,2

По мультипликаторам недооценки нет. Нужно учитывать, что для расчета прибыли и EBITDA в данном случае берутся данные за последние 12 месяцев, что завышает значения в моменте из-за слабых результатов прошлого года. По факту выхода новых отчетов за 2021 год мультипликаторы будут возвращаться к норме. Если взять допандемийные значения прибыли и EBITDA, то мы получим примерно такие форвардные значения:

P/E (2021) = 6,9

EV/EBITDA (2021) = 3,6

Форвардные мультипликаторы дают даже небольшой дисконт к средним значениям. Но это грубый расчет, если закладывать сценарий, что до конца года цена на нефть не сильно снизится от текущих уровней.

Пока у компании низкая долговая нагрузка, обещают распределять весь корректированный свободный денежный в виде выплаты акционерам. Это может дать форвардные дивиденды за 2021 год на уровне 500-600 рублей, если считать консервативно.

Историческая див. доходность у компании составляла около 4-4,5%, но это было в условиях, когда размер дивидендов был заранее известен. С учетом текущей неопределенности и новой див. политики, див. доходность может вырасти до 7-8% в среднем. Даже если мы возьмем 8% годовых при выплате в 600 рублей, то цена акции должна быть не ниже 7500 рублей.

Таким образом, даже с учетом текущего роста цен акций, запас еще сохраняется, но и риски возрастают. Мы не знаем, где находится средняя цена нефти, которая удовлетворила бы всех, консенус аналитиков сходился на уровнях $50-60 за баррель и есть вероятность, что к этому диапазону мы вскоре вернемся.

Я продолжаю держать свою позицию в Лукойле, продавать пока не планирую, как и докупать по текущим. В случае хорошей коррекции, присмотрелся бы к докупкам от уровней 5500 руб. и ниже.

⚠️Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram

4.1К |

3 комментария

+4

Спасибо за обзор отчетности, Георгий!

- 04 июня 2021, 14:29

+2

akovalyov, и Вам спасибо за внимание!

- 04 июня 2021, 14:34

+1

Раз два, два раз, че то с комментами накрутили чтоль.

- 04 июня 2021, 14:54

Читайте на SMART-LAB:

Ключевые тезисы по итогам раскрытия финансовых результатов за 2025 г. и ожидания на 2026

☝️На днях мы опубликовали финансовые результаты по итогам 2025 г., а также провели коммуникацию с участниками рынка, в рамках которой обсудили наши...

13 февраля 2026, 10:17

Экосистема «МГКЛ» — как она работает на практике

Экосистема «МГКЛ» — это единая логика оборота активов и капитала. Один и тот же товар или сделка может проходить через разные контуры...

13 февраля 2026, 10:00

теги блога Георгий Аведиков

- CHMF

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- Henderson

- IPO

- IPO 2024

- MDMG

- MGNT

- MOEX

- MTSS

- mvid

- NVTK

- Ozon

- PHOR

- PLZL

- Positive

- ROSN

- Sber

- SBERP

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- Астра

- АФК Система

- Аэрофлот

- банк санкт-петербург

- белуга групп

- Брокеры

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- дивиденды

- европлан

- Займер

- золото

- инвестиции в недвижимость

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- селектел

- Селигдар

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ЭНЕЛ РОССИЯ

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс