SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AVBacherov

Считаю портфель. Теперь автоматически. Python и SQL приходят на помощь...

- 11 сентября 2020, 14:35

- |

Всё что можно автоматизировать, стоит автоматизировать.

Я уже не раз писал и рассказывал, что в период пандемии и самоизоляции изучаю питон, пишу на нем различные программы для анализа и расчетов, а также поднял свой SQL Server для удобства работы с первичными данными и их хранением. Всё это привело к возможности автоматизировать оценку своего портфеля и портфелей клиентов. Теперь мне нет необходимости делать отдельные отчеты для них и себя, и существенно сокращает время на предварительную подготовку данных. В ближайшем будущем, я постараюсь скомпилировать код в исполняемый модуль, чтобы клиенты могли со своих компьютеров смотреть на свои портфели в удобное для них время.

Сегодня я расскажу о версии отчета для меня как управляющего, так как клиентская версия это всего лишь выжимка. Сделаю я это на примере собственного портфеля (ещё больше открытости, а то в комментариях к моим выступлениям часто говорят, что я скрытен и не делюсь идеями).

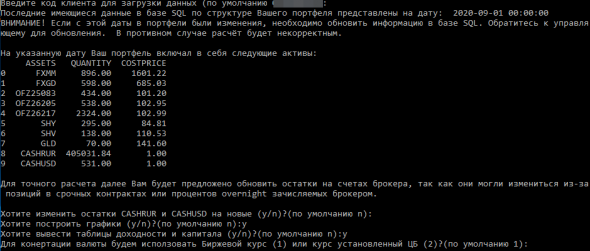

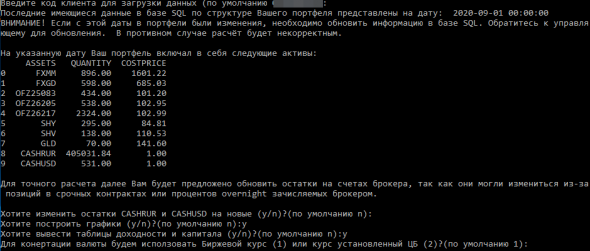

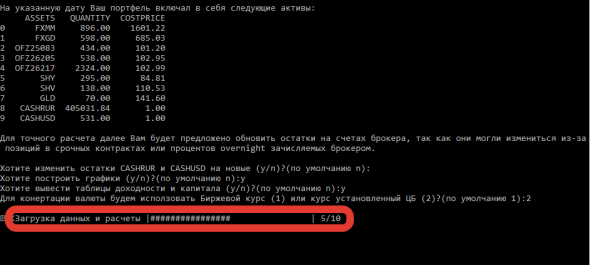

Шаг 1. На нем клиент (или я) вводит свой идентификатор, и из базы SQL выгружается структура его портфеля и история. Историю поначалу не видно, она будет использована дальше для визуализации полученных результатов (Шаги 8 — 10). Поскольку базовые активы в портфеле меняются нечасто, то добавления в базу происходят только на дату таких изменений. Клиенту же предлагается скорректировать остатки по деньгам. Это сделано для того, чтобы учесть изменения денежных позиций на случай если такое произошло после даты последней структуры. Денежные остатки могли измениться, например, если брокер заимствовал наши средства и выплачивал процент, или же из-за изменения денежных позиций на срочном рынке, когда покупались страховки (использовались фьючерсы, опционы для хеджа). Дальше несколько технических вопросов, потому что далеко не всегда нужно выводить графики или историческую таблицу доходности.

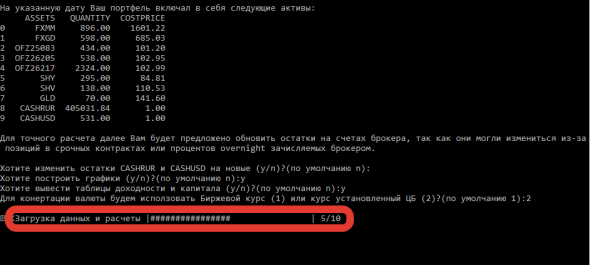

После Шага 1 начинается процесс загрузки данных из базы SQL по тем инструментам, которые входят в портфель клиента и делаются расчеты. В каких-то случаях нужны только котировки, но для облигаций приходится загружать и другие данные, чтобы посчитать текущий НКД и учесть его в стоимости портфеля.

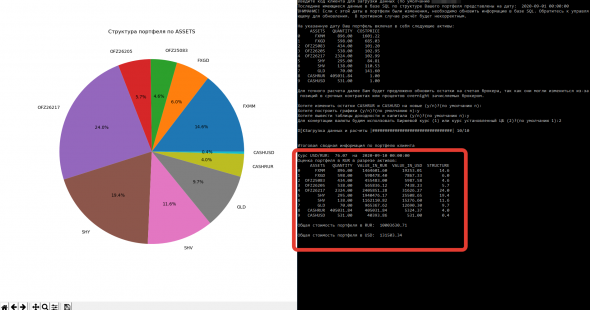

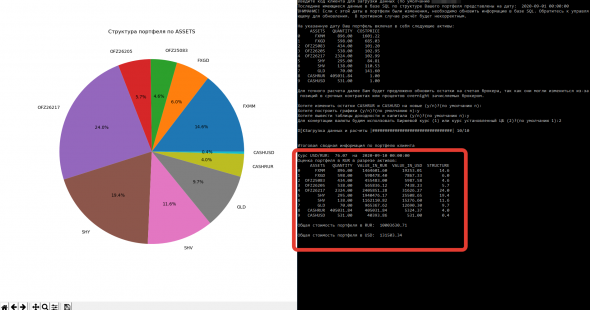

Шаг 2. После того как все данные загружены и проведены расчеты, выводится диаграмма и таблица с распределением портфеля клиента по активам в двух валютах.

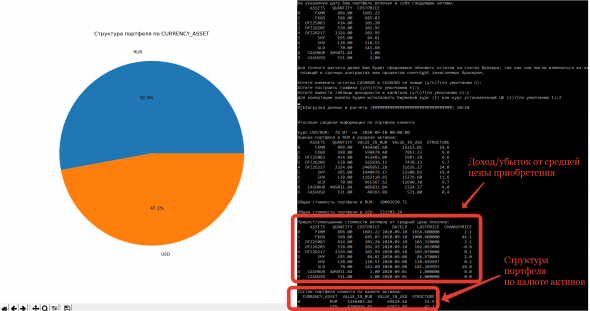

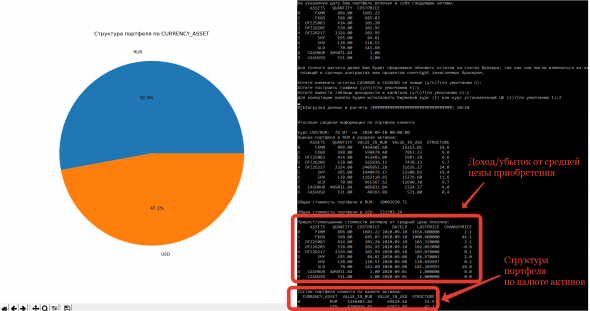

Шаг 3. Выводится таблица где показан доход/убыток по отношению к цене приобретения актива, а так же структура по номиналу базового актива. Такая структура нужно на тот случай, если я хочу страховать валютные риски. Например, фонд FXGD — котируется в рублях, однако вкладывает он в золото, которое изначально номинировано в долларах. Поэтому, чтобы правильно рассчитать размер хеджа рублевой части, мне необходимо не учитывать FXGD. И такая структура отлично помогает в решении задачи.

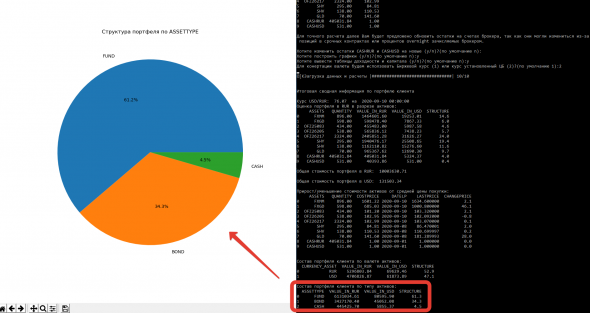

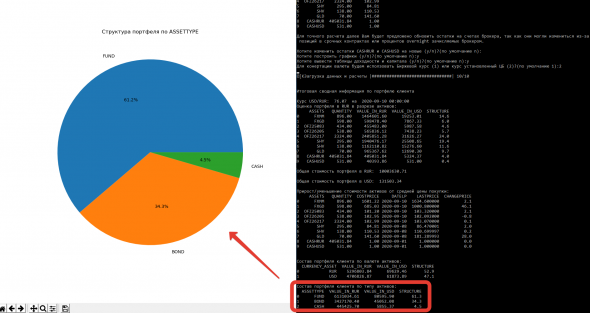

Шаг 4. На этом шаге представлена структура по типу активов.

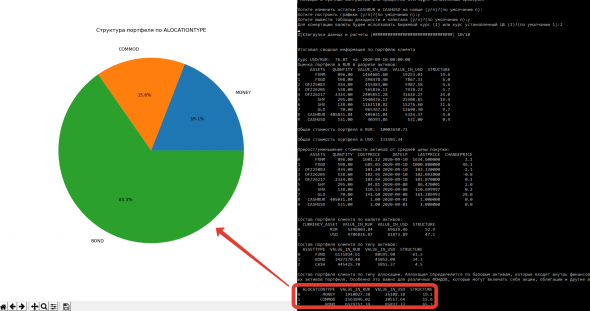

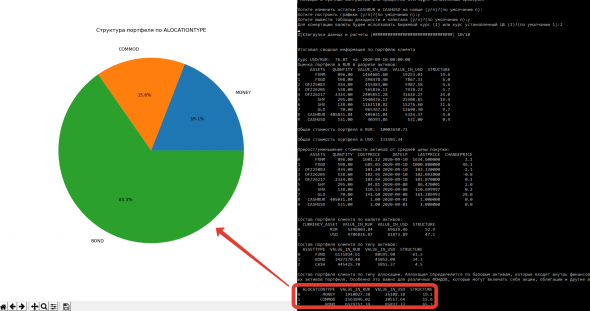

Шаг 5 более интересен, чем шаг 4. На нем видна структура по типу аллокации. Так как фонды держат диверсифицированные портфели ценных бумаг, то интересно посмотреть куда вложены деньги клиента именно по конечным бумагам или товарам.

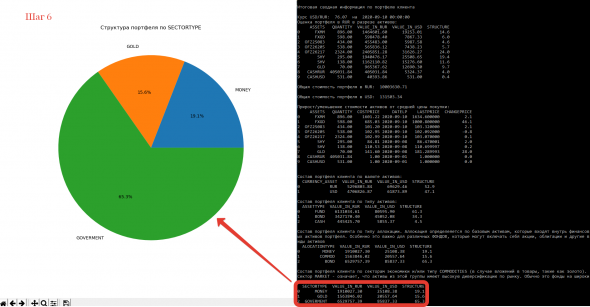

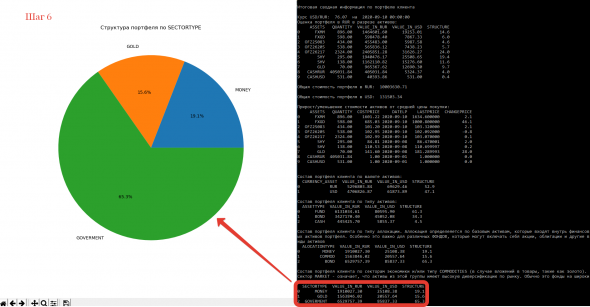

Шаг 6. Дает представления о секторе вложений или типе товаров. При этом:

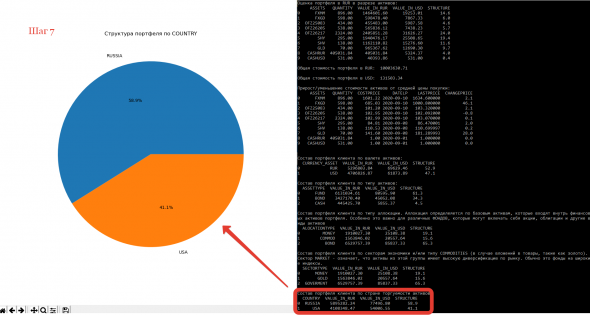

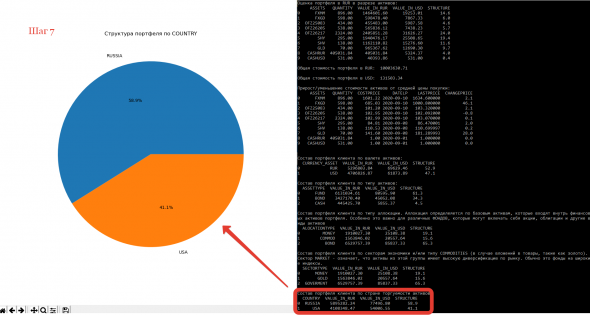

Шаг 7. Здесь структура представлена по стране размещения. В большей части, мне она несильно нужна как управляющему, однако клиентам иногда удобно смотреть, поскольку они для себя отдельно считают портфель на России и портфель на Америке.

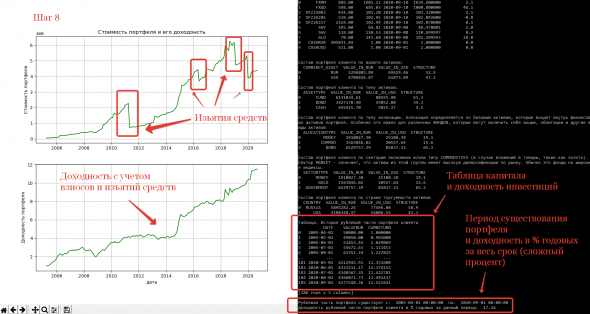

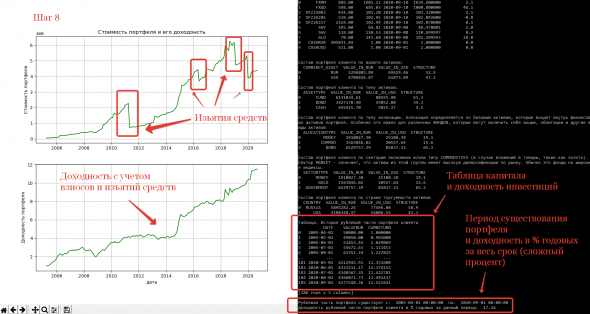

Шаг 8. На этом шаге идет исторический расчет доходности, изменения капитала портфеля и его визуализация в виде графика. При этом доходность в этом случае посчитана правильно, то есть с учетом взносов и изъятий денег. Многие недобросовестные управляющие грешат очень часто в этой части. На этом шаге отдельно считается рублевый портфель. Вернее сказать тот, который существует или существовал на российском рынке. В конце таблицы дается период существования портфеля и итоговая цифра доходности в % годовых, посчитанная по методу сложного процента.

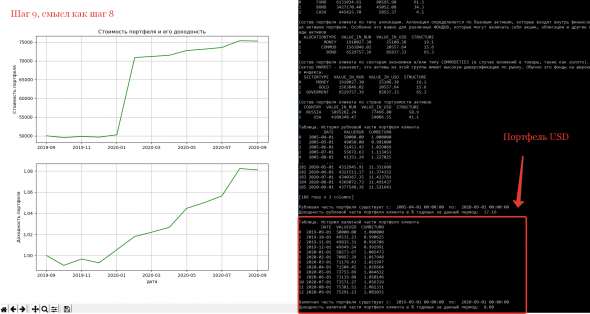

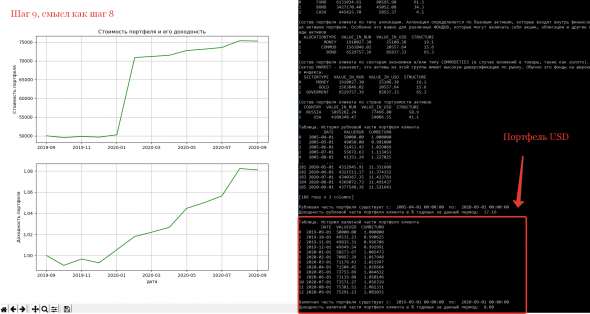

Шаг 9. Как и Шаг 8, но только для портфеля на Америке. Его я открыл на своем счете год назад, и намеренно старался не говорить об этом в своих публичных выступлениях. Эксперимент для меня завершился и теперь я готов этим поделиться.

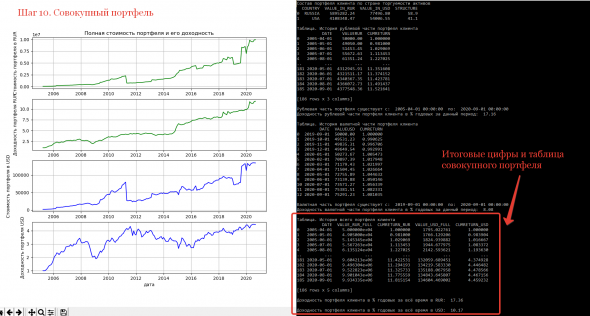

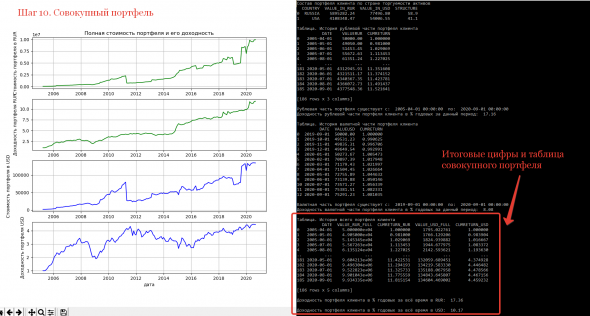

Шаг 10 как несложно догадаться — это совокупный портфель (Россия + США). Расчеты аналогичные Шаг 8 и 9 только для совокупного портфеля и для двух валют.

Почему было необходимо написать такой софт? По большей части все дело в том, что активы клиентов, как и мои собственные далеко не всегда размещены на одном счете, у одного брокера, да и не всегда торгуются на бирже. Хотя в последнее время появление ETF и биржевых фондов позволяет полностью уйти от внебиржы. Такой софт позволяет легко всё свести в единый портфель и эффективно им управлять не взирая на указанные неудобства.

Конечно, у меня уже есть ещё пара идей, как можно улучшить эту программу:

Я уже не раз писал и рассказывал, что в период пандемии и самоизоляции изучаю питон, пишу на нем различные программы для анализа и расчетов, а также поднял свой SQL Server для удобства работы с первичными данными и их хранением. Всё это привело к возможности автоматизировать оценку своего портфеля и портфелей клиентов. Теперь мне нет необходимости делать отдельные отчеты для них и себя, и существенно сокращает время на предварительную подготовку данных. В ближайшем будущем, я постараюсь скомпилировать код в исполняемый модуль, чтобы клиенты могли со своих компьютеров смотреть на свои портфели в удобное для них время.

Сегодня я расскажу о версии отчета для меня как управляющего, так как клиентская версия это всего лишь выжимка. Сделаю я это на примере собственного портфеля (ещё больше открытости, а то в комментариях к моим выступлениям часто говорят, что я скрытен и не делюсь идеями).

Шаг 1. На нем клиент (или я) вводит свой идентификатор, и из базы SQL выгружается структура его портфеля и история. Историю поначалу не видно, она будет использована дальше для визуализации полученных результатов (Шаги 8 — 10). Поскольку базовые активы в портфеле меняются нечасто, то добавления в базу происходят только на дату таких изменений. Клиенту же предлагается скорректировать остатки по деньгам. Это сделано для того, чтобы учесть изменения денежных позиций на случай если такое произошло после даты последней структуры. Денежные остатки могли измениться, например, если брокер заимствовал наши средства и выплачивал процент, или же из-за изменения денежных позиций на срочном рынке, когда покупались страховки (использовались фьючерсы, опционы для хеджа). Дальше несколько технических вопросов, потому что далеко не всегда нужно выводить графики или историческую таблицу доходности.

После Шага 1 начинается процесс загрузки данных из базы SQL по тем инструментам, которые входят в портфель клиента и делаются расчеты. В каких-то случаях нужны только котировки, но для облигаций приходится загружать и другие данные, чтобы посчитать текущий НКД и учесть его в стоимости портфеля.

Шаг 2. После того как все данные загружены и проведены расчеты, выводится диаграмма и таблица с распределением портфеля клиента по активам в двух валютах.

Шаг 3. Выводится таблица где показан доход/убыток по отношению к цене приобретения актива, а так же структура по номиналу базового актива. Такая структура нужно на тот случай, если я хочу страховать валютные риски. Например, фонд FXGD — котируется в рублях, однако вкладывает он в золото, которое изначально номинировано в долларах. Поэтому, чтобы правильно рассчитать размер хеджа рублевой части, мне необходимо не учитывать FXGD. И такая структура отлично помогает в решении задачи.

Шаг 4. На этом шаге представлена структура по типу активов.

Шаг 5 более интересен, чем шаг 4. На нем видна структура по типу аллокации. Так как фонды держат диверсифицированные портфели ценных бумаг, то интересно посмотреть куда вложены деньги клиента именно по конечным бумагам или товарам.

Шаг 6. Дает представления о секторе вложений или типе товаров. При этом:

- для облигаций будет установлена градация: Государственные/Корпоративные

- для акций — по секторам экономики

- для фондов — посложнее (здесь описывать не буду)

Шаг 7. Здесь структура представлена по стране размещения. В большей части, мне она несильно нужна как управляющему, однако клиентам иногда удобно смотреть, поскольку они для себя отдельно считают портфель на России и портфель на Америке.

Шаг 8. На этом шаге идет исторический расчет доходности, изменения капитала портфеля и его визуализация в виде графика. При этом доходность в этом случае посчитана правильно, то есть с учетом взносов и изъятий денег. Многие недобросовестные управляющие грешат очень часто в этой части. На этом шаге отдельно считается рублевый портфель. Вернее сказать тот, который существует или существовал на российском рынке. В конце таблицы дается период существования портфеля и итоговая цифра доходности в % годовых, посчитанная по методу сложного процента.

Шаг 9. Как и Шаг 8, но только для портфеля на Америке. Его я открыл на своем счете год назад, и намеренно старался не говорить об этом в своих публичных выступлениях. Эксперимент для меня завершился и теперь я готов этим поделиться.

Шаг 10 как несложно догадаться — это совокупный портфель (Россия + США). Расчеты аналогичные Шаг 8 и 9 только для совокупного портфеля и для двух валют.

Почему было необходимо написать такой софт? По большей части все дело в том, что активы клиентов, как и мои собственные далеко не всегда размещены на одном счете, у одного брокера, да и не всегда торгуются на бирже. Хотя в последнее время появление ETF и биржевых фондов позволяет полностью уйти от внебиржы. Такой софт позволяет легко всё свести в единый портфель и эффективно им управлять не взирая на указанные неудобства.

Конечно, у меня уже есть ещё пара идей, как можно улучшить эту программу:

- добавить расчет дюрации и выпуклости части портфеля состоящего из облигаций

- добавить расчеты волатильности и ожидаемой доходности портфеля

- добавить сравнения с бенчмарками

- добавить моделирование поведение портфеля с помощью метода Монте Карло

1.2К |

Читайте на SMART-LAB:

Обзор рынка облигаций

Если не считать бури вокруг Евротранса, то неделя прошла спокойно. Рынок продолжает взвешивать ситуацию с дефицитом бюджета и способами...

14:55

Как устроен бизнес ДОМ.PФ? Рассказываем в интервью

☝️ Говорим на сложные темы простым языком 🔵Как устроен бизнес ДОМ.PФ? 🔵Кто сегодня инвестирует в компанию? 🔵Что в планах на ближайшее...

14:19

теги блога Алексей Бачеров

- ABTrust

- comon

- ETF

- Finam

- Finversia

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- автоследование

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- библиотека

- БПИФ

- бюллетень

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги года

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России

ИМХО, толку от него для прибыли — ноль. Но интересно.