Блог им. sng

"От хорошего к великому" - что стало с "великими" компаниями из книги-бестселлера о бизнесе

- 15 июня 2020, 14:14

- |

В книге вводится целая куча каких-то придуманных автором понятий, какие-то «концепции ежей» и «руководители пятого уровня», но пост не об этом. Оставим эти термины продавцам курсов про успех.

А сегодня будем «прожаривать» те самые 11 великих компаний, которые легли в основу книги.

Если коротко, несколько десятков взрослых людей, аналитиков во главе с самим Джимом, на серьёзных щщах потратили два года чтобы перелопатить тонны информации, интервьюировать десятки людей, записать несколько тысяч страниц текста, дабы выбрать 11 компаний, которые были просто «хорошими», а стали ну просто невъе «Великими». И вся книга о том, как они исследуют: почему, мол, те стали великими.

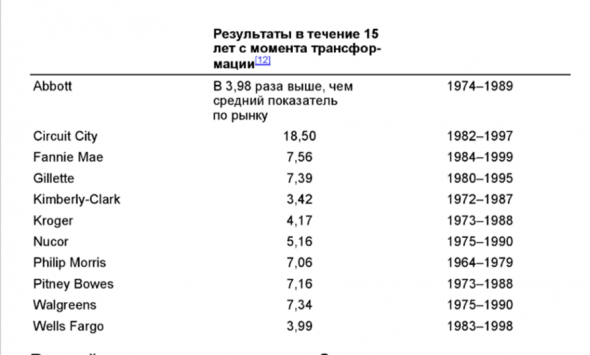

Если честно, я просмотрел кучу рецензий в инете, все пели оды автору (ну кроме А. Маркова) и рассказывали с счастливыми лицами, как они познали грааль (и что надо всего-навсего понять, в чем ты — лучший в мире, ну пипец), но никто никогда не задался вопросом, а что же там с великими компаниями? Потому что я, первым делом взглянув на список компаний, если честно, подохренел: там было несколько посредственных, и пара прямо ужасных компаний. Вот этот список:

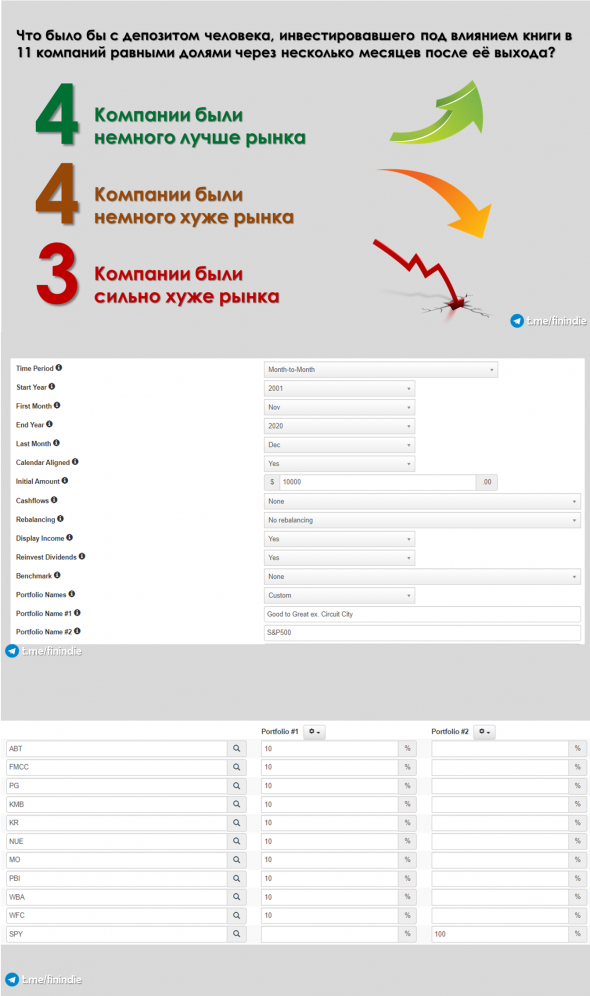

И я решил «прожарить» эти компании на исторических данных. Книга вышла в октябре 2001 года, и я задался вопросом, а что если бы человек под впечатлением этой книги купил бы акции этих 11 «великих» компаний в равных долях ну например 1 ноября 2001 года, и решил проверить результат своих инвестиций в «великие» компании 1 июня 2020 года? По $1000 в каждую компанию — в самый раз! Давайте смотреть :)

На всех графиках ниже голубым с заливкой — график «великой компании», оранжевая линия — индекс широкого рынка США — S&P500.

1. Abbott

Abbott — производитель лабораторного оборудования, фармацевтики и продуктов питания.

По книге, её трансформация произошла с 1974 по 1989 гг., а с момента выхода книги она не выглядела прямо «Великой» — отрыв от индекса широкого рынка S&P500 случился только под конец 19-летнего периода, в 2018 году.

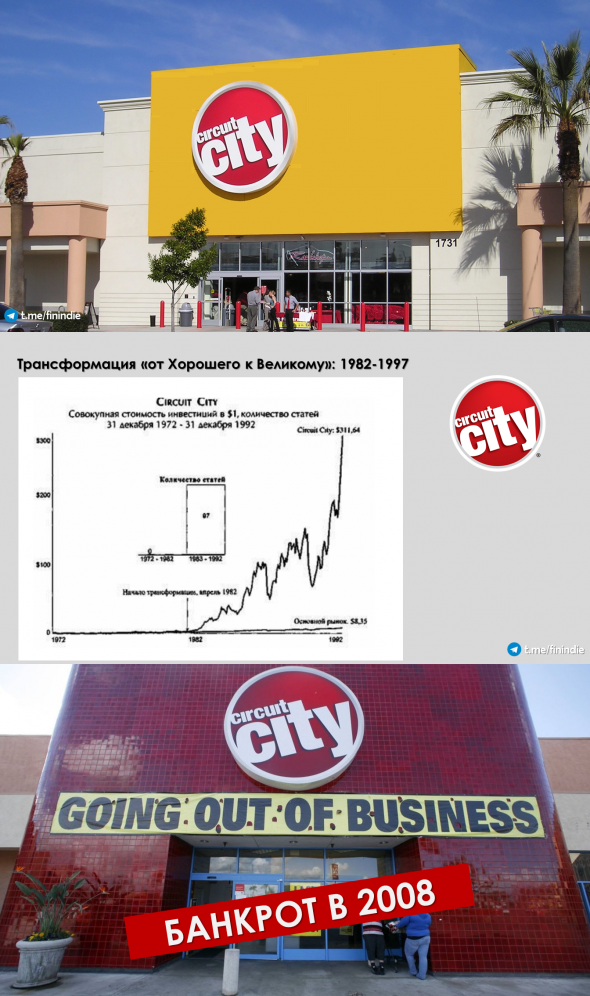

Circuit City — сеть магазинов компьютерной и бытовой техники, что-то вроде нашего «Эльдорадо».

Без комментариев. В 1997 стала «великой», чтобы обанкротиться уже в 2008...

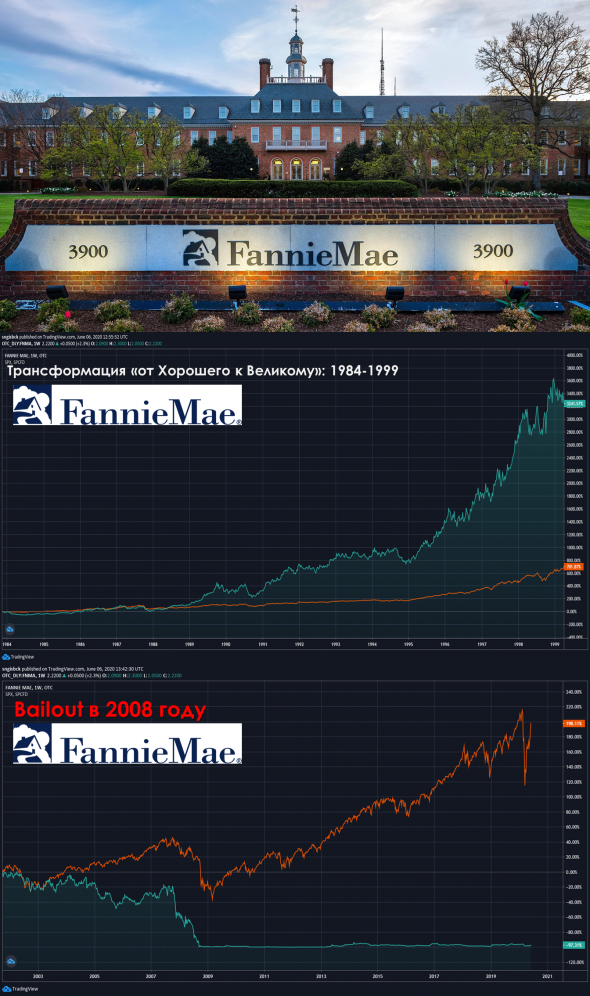

Fannie Mae — гораздо более знакомая нам всем печальная история. Кто новости экономики во время мирового финансового кризиса 2008 года смотрел, тот наверняка помнит два этих названия двух ипотечных агентств — Фэнни Мэй и Фрэдди Мак. Так вот — обе они «лопнули» в 2008 году вместе с ипотечным пузырём, были спасены американским правительством, и хоть и не обанкротились, но инвесторы в них потеряли примерно 97-98%. Опять же, и 10 лет не прошло с момента присвоения статуса «Великой»...

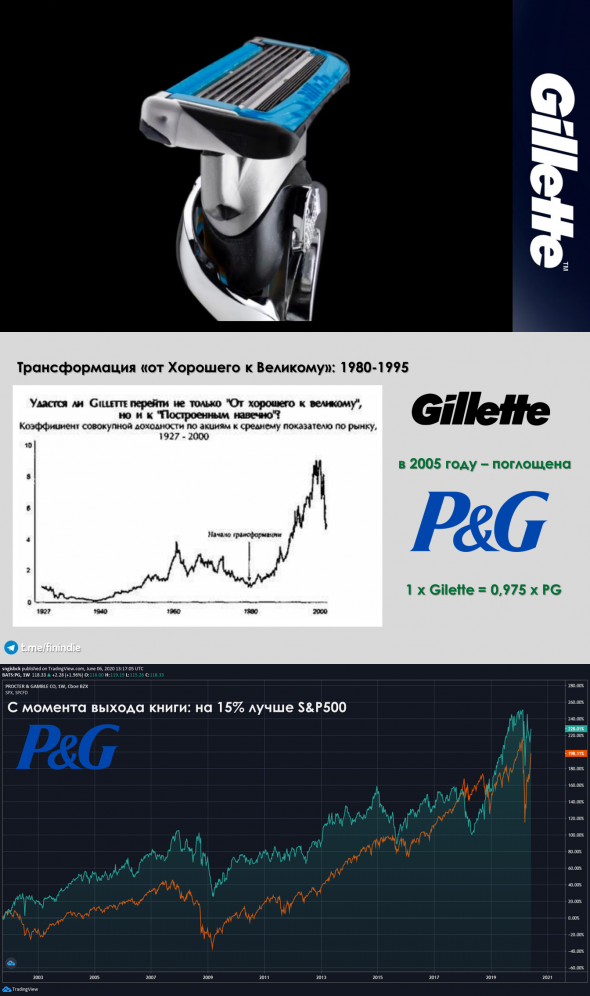

Gilette — не нуждается в представлении. Компания старая, основана в 1901 году, с того времени производила бритвы, и в какой-то момент стала крупнейшим мировым брендом. Поглощена крупнейшей корпорацией Procter&Gamble в 2005 году. Размен при поглощении происходил по курсу «1 акция Gilette на 0,975 акции PG». Так что есть смысл отслеживать доходность PG, размен практически 1к1.

5. Kimberly-Clark

Kimberly-Clark — тоже крупнейшая компания, создана 150 лет назад, и дожила до наших дней. Всем она известна да хотя бы по бренду детских подгузников Хаггис.

Трансформация, по мнению автора книги, произошла в 1972-1987, и… с момента выхода книги она дала результат хуже рынка...

6. Kroger

Kroger — крупнейшая и старейшая сеть супермаркетов, прямой конкурент волмарта, таргета и других в США.

Опять же, результат с момента выхода книги говорит нам о том, что великой она быть перестала ещё где-то «до книги».

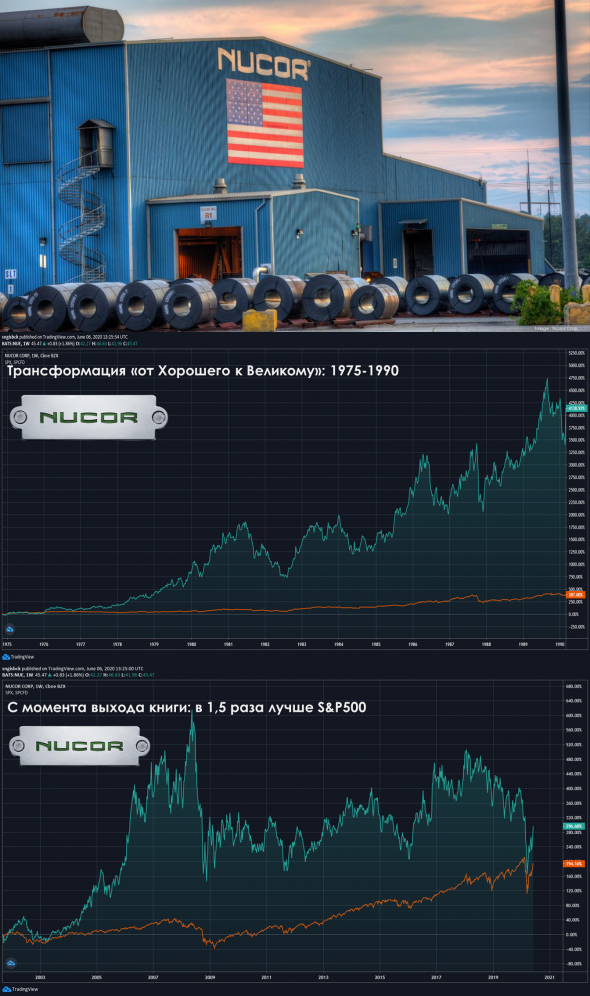

7. Nucor

Nucor — это металлургическая компания, одна из крупнейших в США и мире, что-то вроде российской Северстали или НЛМК.

Надо отдать должное, компания показывала себя неплохо всё время с выхода книги, упав почти до уровня широкого рынка только лишь в 2020 году во время вирусной пандемии...

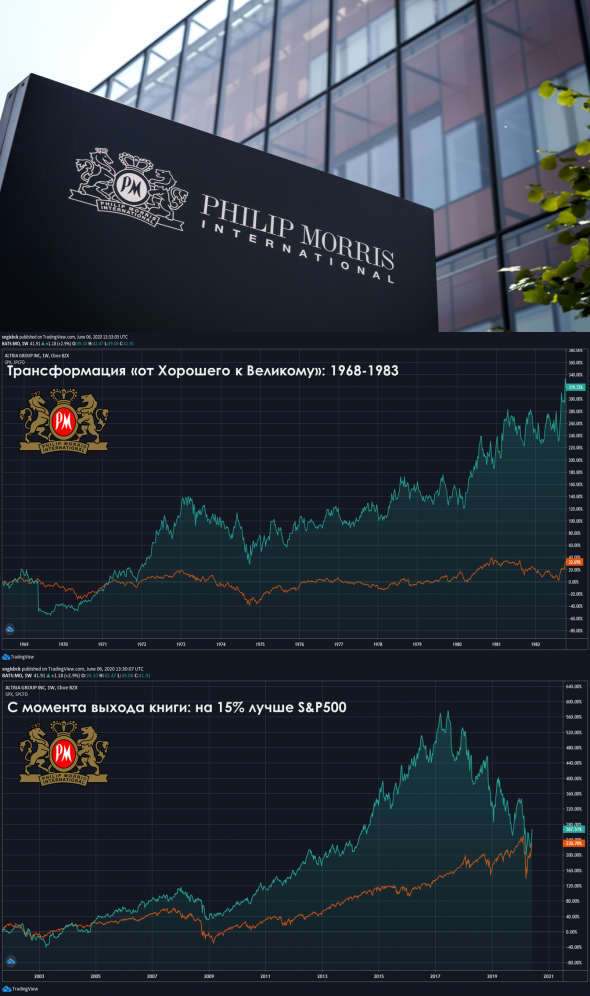

8. Philip Morris

Philip Morris- производители сигарет, в представлении не нуждаются.

Результат с момента выхода книги — вровень с рынком, хотя были времена получше.

9. Pitney Bowes

Питни Боуис — компания наименее известная из списка, производитель различного оборудования, известна производством почтового оборудования, помимо прочего производит программное обеспечение, в основном конечно же в своём узком почтовом профиле.

Несмотря на то, что по мнению автора она стала «Великой» в 1988 году, к 2020 году с момента выхода книги она дала отвратительный результат, и вряд ли сейчас рассматривается людьми как хорошая компания и привлекательная инвестиция: рынок +200%, PBI -92% [минус 92 процента, да].

Walgreens — аптечная сеть, в наше время корпорация известна под названием Walgreens Boots Alliance, поглотила крупную британскую сеть аптек Boots в прошлом, а также оптовую фарм-сеть Alliance. Результат вы видите сами, и он плохой. Что-то на уровне инфляции за этот период.

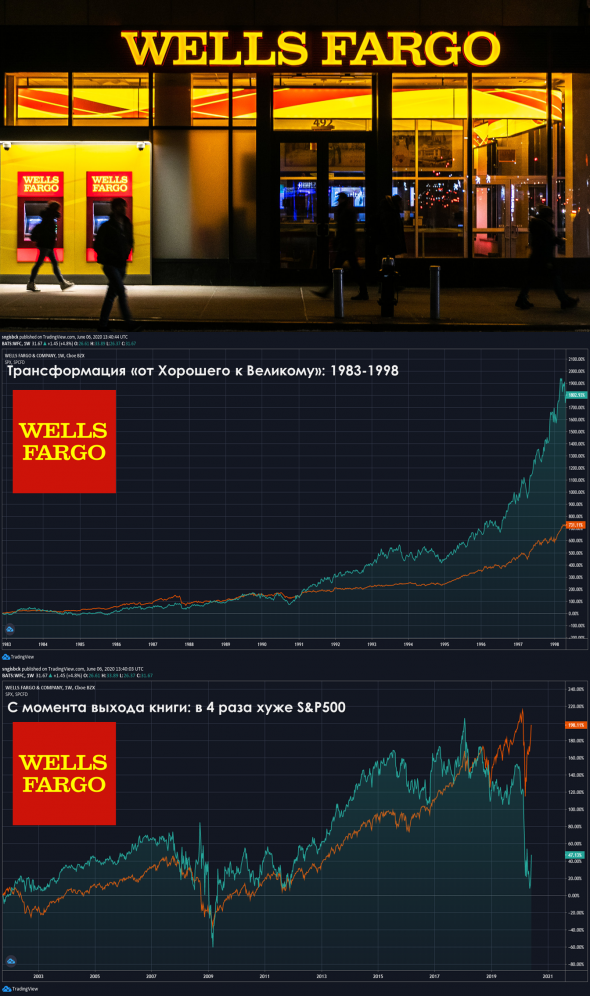

11. Wells Fargo

Wells Fargo — один из «большой четверки» американских банков. Тоже есть у меня в мини-фонде, хоть и занимает совсем малую долю в нём.

Был все это время с момента выхода книги около рынка по доходности, но первый удар — скандал с фейковыми аккаунтами в начале 2019, а потом и коронавирусная пандемия, очень сильно ударившая по банкам в том числе.

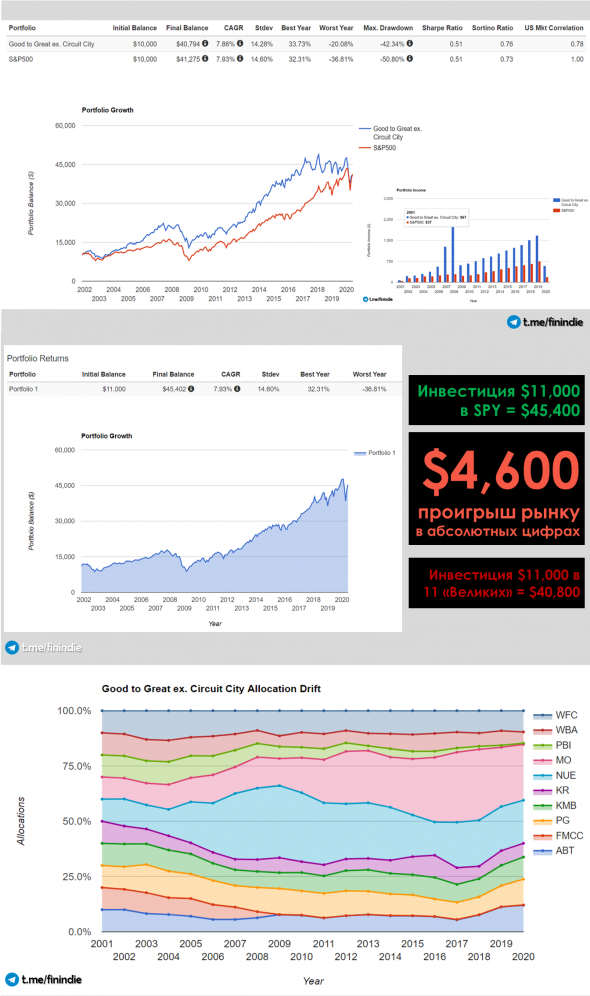

Совокупный результат

итак, вы сами видели прекрасно, что две компании из списка оказались по сути банкротами в 2008, ещё одна медленно угасла. Остальные — тоже ни рыба, ни мясо, многократного обгона рынка нет и в помине. Я вбил данные по портфелю в PortfolioVisualizer, который позволяет прогнать на истории данные по доходности инвестиций, с небольшими несущественными корректировками:

* Gilette заменен на Procter&Gamble — хоть там и был размен не в пользу джилетт, но мелочь, добавил +2,5% к результату этой частички, ничего страшного, я не жадный :)

* Фэнни Мэй заменен на Фрэдди Мак (FMCC), просто потому что в этой базе почему-то нет Фэнни Мэй :( Тем не менее, Фрэдди Мак был даже сильнее во время бурного раздувания пузыря в 2005-2007, дал больше дивидендов (см. картинку внизу), а значит, это опять же округление в большую сторону;

* Придётся моделировать без банкрота-Circuit City, просто потому что он больше не существует. Его в расчете мы примем как "$1000 превратилась в ноль".

И результат вот такой (верхний график — без учета банкрота):

Лучше всех с учётом выплаченных дивидендов — табачники. Металлурги Nucor с учетом дивидендов — второй результат.

Хуже всех, очевидно Фэнни Мэй, Питни Боуис, ну и банкрота тут просто нет.

Вывод

Уверен, на смарт-лабе много читателей умнее меня, и каждый может сделать свои выводы :)

Но в одной мысли я убеждаюсь вновь и вновь: можно сколь угодно долго работать с историческими данными, с отчетностью компаний, с историческими финансовыми потоками, выявляя «великие» компании и потом удивляться, почему вас в 5 раз обогнал случайный прохожий с теслой на 100% от портфеля, но рынок всё равно пойдёт туда, куда он захочет.

Успех в прошлом не гарантирует успеха в будущем.

Выводы о Величии компании, которая через 9 лет после того как стала Великой — стала банкротом, как мне кажется, были преждевременными.

Это был вольный пересказ рецензии А. Маркова — «От хорошего к великому»… к посредственности (Джим Коллинз)

и моего исследования исторической доходности ЧТО СТАЛО БЫ С ВАШИМИ ИНВЕСТИЦИЯМИ В «ВЕЛИКИЕ» КОМПАНИИ? Проверяем на исторических данных

P.S.: как обычно описал видос так, что можно даже и не тратить время на просмотр, но от благодарности в виде подписки на ютуб — не откажусь ;) тык

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXRU

- FXUS

- gamestop

- IPO

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- офз

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- торговая война

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

Если вы спросите автора книги — он вам выкатит новый список, и возможно «великие» компании в нем будут другие, и будут снова аутперформить рынок следующие 10-15 лет.

я типа работаю в подобной «великой» кампании.

в любую секунду готов увидеть замок на входной двери и табличку «продаётся».

если у меня юудет выбор купить акции двух равных компаний, то я не раздумывая куплю ту что существует 10 (да пусть даже 5-6) лет, а не ту которой 50-70 и более лет.

окаменевший неповоротливый деградировавший динозавр эти ваши кампании с вековой историей.

а жаль что вы не учли возраст кампаний.

Я читал книгу, лет 15 назад. Помню с этими ежами как то конечно не очень все понятно было. Но сейчас я вижу что Джим просто выбрал акций на супер бычьем рынке 80х-90х. А они примерно все пёрли тогда тк глобализация была в острой фазе и почти все американские стоки были компаниями роста.

Завязывай, изучай етфы и тайминг стратегии.

Тот же @madquant достаточно годноты напостил про дуал моментум.

В любом случае, за позитивные видео дарю вам порт из етфов qqq30+ihi15+arkk15+tlt 40

вгноняйте в ПВЗ и перестаньте лудоманить )

Finindie, да, сорян. В машине на ходе слушал, и думал у вас там весь портфель такое рукоблудство.

Глянул с компа другие видосы — норм контент для масс.

з.ы. обогнать сп500 не так сложно, есть етфы (не только ККК) и не узкоотраслевые, кто делают это без труда. Будет интересно — могу дать пару наколок.

Тема в топике — одна из хороших иллюстраций одного известного исследования о многолетнем перформансе амер. рынка и случайности выбора хороших или лучших компаний для инвестирования.

См. с 4-й минуты