Блог им. AGorchakov

Мои итоги 2019-го. +36.6% - температура нормальная

- 03 января 2020, 11:07

- |

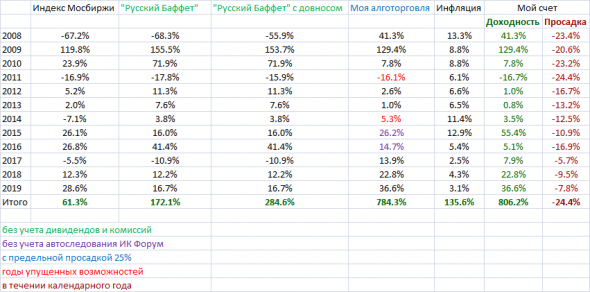

Начнем по традиции с таблицы

Ну и скрин из ЛК «до кучи»

Почему на скрине +33.8%, а в таблице +36.6%? Очень просто: в январе 2019-го удержали НДФЛ-2018, который при расчете доходности в таблице проведен как вывод. Также не смотрите на %% эмитентов на скрине, они вводят в заблуждение, так как не отражаются фьючерсы, с учетом которых, например, в Газпроме аут.

Декабрь

В конце ноября-начале декабря из-за включения «фильтра пилы» в RI, SBER и GAZP мой счет стал реальной «соплежевалкой». Но если в RI этот фильтр быстро выключился после падения 3 декабря, то в GAZP сохранился до конца года, а в SBER до 20-го декабря.

Поэтому основными «генераторами прибыли» в декабре были RI-тренд и GMKN. В последнем не только не включался «фильтр пилы» до 27 декабря, но и вечером 6 декабря включился «фильтр плечей» (в RI он же включился с выключением «фильтра пилы», так как вообще не выключался с сентября, а просто был отменен включившимся в 3-й декаде ноября «фильтром пилы»). А о результате на GAZP+SBER можно судить по декабрьском результату стратегии Стань квалифицированным инвестором! +1.4%. Исходя из лимитов, для получения результата на моем счете эту цифру надо умножит на 5 и разделить на 3. Как видите, это гораздо меньше итогового результата декабря, что неудивительно при включенном «фильтре пилы» (см. выше), ограничивающем и убытки и прибыли.

RI-контртренд 5 декабря наконец вышел в небольшой плюс по году, но там не удержался и закончил и декабрь и год в небольшом минусе.

С Si в декабре случилась ошибка робота. 11 декабря цена переворота из шорта в лонг на закрытие дня была 63680 и такая цена была за 2 секунды до конца торгов. В результате мой робот откупил шорт и вошел в лонг в среднем по 63684. Но закрытие было 63677, т. е. должен был сохраниться шорт. На вечерней сессии я закрыл внесистемный лонг по 63630 (максимум вечерней сессии и следующего дня 63675), а шорт решил ниже цены покупки не открывать по двум причинам: наличие полного лонга по RI-тренд, в котором «зашит» шорт Si, и предстоящее заседание ФРС. Таким образом, открытие шорта по Si увеличивало шортовую позицию в Si и риски в преддверье заседания ФРС. Закрытие же шорта по системе и переворот в лонг должны были произойти в конце торгового дня 13-го (цена закрытия 62891). Отсутствие реального привела к тому, что лонг на конец дня 13 оказался больше системного на величину шорта и закрыть лишний объем на вечерней сессии не представлялось возможным по причине ее отсутствия из-за технических работ на Мосбирже. В результате этот лишний объем в лонг опять был закрыт с убытком по 62830 утром 16-го (максимум дня 62886).

Эти ошибочные действия привели к недополученной прибыли в декабре примерно 0,4% от всего счета или примерно 1,5% от лимитов на Si и, соответственно, ухудшили результаты в Si в декабре и по году.

Но если говорить о теории, то сама система сработала вполне логично для падающего месяца: 5 небольших убыточных лонгов и 3 неплохих прибыльных шорта. Но из-за того, что лимит в шортах в 2 раза меньше, чем в лонгах, месяц все равно был бы убыточным и без вышеописанной ошибки.

Итоги года

Итоги года лучше проводить в сравнении с другими годами. Приведем дополненную и уточненную ранее публиковавшуюся таблицу

Что изменилось в таблице по сравнению с ранее опубликованным? Ну, понятно, что внесены результаты прошедшего года. Но также появилось два новых столбца с реальными результатами доходностей и просадок на личном счете. Из последних я, правда, убрал прибыль, полученную в конце 2010-начале 2011 и конце 2013-начале 2014 на операциях, в которых я выступал брокером по отношению к очень хорошим знакомым, тем более, что за вычетом комиссионных она и ушла со счета адресатам. Также добавлено уточнение о просадках, что это цифры погодовых просадок. И если в 2008-2011 и в 2016-2019 они совпадают с последней максимальной просадкой счета в течение года, так как в эти годы были исторические максимумы счета, то в 2012-2015 не отражают реальных просадок от исторического максимума счета 4 апреля 2011-го. Так, в минимуме 2012-го просадка с апреля 2011 даже на 2 сотых процента превзошла максимальную просадку 2011-го (правда при округлении до одной десятой процента все равно получится -24,4%), а в минимумах счета в 2013-2014 и даже в 2015-м (новый исторический максимум счета был достигнут только в октябре 2015-го) лежала в диапазоне 22-24%% от апреля 2011.

Подводя итоги 2018-го, я путем несложных арифметических расчетов показывал, что по соотношению «доходность/просадка» это был мой лучший год после 2009-го. Про 2019-й это видно и безо всяких расчетов.

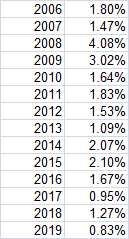

Удивительно, что этот результат был достигнут в год рекордно низкой средней волатильности в RI

Но это только на первый взгляд удивительно. А при внимательном рассмотрении можно увидеть, что достаточно длинные периоды средней и даже высокой волатильности были и в GAZP и в GMKN. Просто они пришлись на разное время и потому не отразились в волатильности RI, в котором к тому же «сидит» и Si, вообще установивший в 2019-м новый минимум волатильности с 2008-го года.

Поэтому, если считать по году, то основной вклад в плюс Спот+»синтетика» дали именно «два G»: GAZP и GMKN и они же, вероятней всего, и отразились в плюсе в RI, как и еще ряд акций с высокой волатильностью-2019, типа Яндекса и Сургутнефтеза, которыми по отдельности я не торгую из-за их ликвидности.

Отметим, что, как и в 2018 году, из-за того, что полученная прибыль «грязными» учитывает уже удержанный НДФЛ с дивидендов, которые получались на «синтетике», то мой НДФЛ составил 11.2%, а не 13% от указанной прибыли в 36.6%.

С учетом последнего замечания про НДФЛ, в абсолюте моя чистая прибыль на личном счете(!) в 2019-м была рекордной за все годы торговли на этом счете с сентября 1998-го. Хотя с учетом официальной инфляции она даже чуть меньше прибыли на личном счете в 2009-м и намного меньше прибыли в 2005-м. Правда, прибыль 2005-го я давно (еще в 2007-м) потратил. И прошедший год лишь второй за мой 22-х летний опыт работы на рынке, когда доход на личном счете составил больше 50% общегодового дохода (до этого первым и последним был упоминавшийся 2005-й).

Хотя общий доход 2019-го (с учетом фикса и премий) далек от моего самого успешного 2009-го, но все же выше доходов в 2010-2018 даже с учетом официальной инфляции. Вот такие в целом положительные итоги года.

Ну и по традиции подведение квартальных и годовых итогов завершим результатами «Русского Баффета». Его портфель в третьем квартале 2019-го был

GAZP – 1/3

AFLT, GMKN – по 1/4;

SBER, LKOH – 1/12.

Как видите, по сравнению с 3 кварталом в нем произошло «две замены по позиции»: CHMF на AFLT и ROSN на LKOH. Удивительно, но все компании с женским родом в названии сменились на мужской, если конечно в названии LKOH не переводить окончание «Ойл» на русский.

В 4-м квартале, как в 3-м, «Русский Баффет» был лучше индекса Мосбиржи (как обычного, так и полного с учетом налогов на дивиденды), но «гандикап» 2 квартала отыграть не сумел.

Ну а мой традиционный вебинар по результатам индексных стратегий сервиса автоследования comon.ru состоится в четверг 9 января в 11:00.

P. S. И снова, как обычно, если взять по сложному проценту доходности января, мая и октября, то получим +37,2%. Остальные месяцы можно было бы и не торговать :)

теги блога А. Г.

- "пила"

- "русский Баффет"

- CNYRUB

- comon.ru

- IMOEX

- S&P500

- Si

- автоследование

- акции

- алгоритмическая система

- алгоритмическая торговля

- алгоритмический трейдинг

- алготрейдинг

- банки

- Баффет

- бесплатные вебинары

- бинарные опционы

- биткоин

- брокеры

- валюты

- Веселье

- волатильность

- встреча smart-lab

- Газпром

- Горчаков

- Горчаков Александр

- денежная масса России

- денежная политика

- денежно-кредитная политика

- дивиденды

- доверительное управление

- доллар

- Доллар рубль

- ДУ

- ИК ФОРУМ

- инвестиции

- Индекс ММВБ

- индекс РТС

- Индекс МБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- инфляция

- инфляция в России

- инфляция в США

- итоги года

- итоги месяца

- Ключевая ставка ЦБ РФ

- контртренд

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- короновирус

- кризис

- криптовалюта

- ЛЧИ

- ЛЧИ 2019

- ЛЧИ 2021

- макроэкономика

- макроэкономика России

- мемуары

- мирные переговоры

- Мосбиржа

- мошенники

- нерезиденты

- нефть

- Новый год

- облигации

- опрос

- опционы

- оффтоп

- РБК-ТВ

- риски

- российские акции

- Россия

- рубль

- Русский Баффет

- рэнкинг мосбиржи

- рэнкинг управляющих ММВБ

- санкции

- Сбербанк

- системная торговля

- системный трейдинг

- смартлаб

- ставка ЦБ

- ставка ЦБ РФ

- США

- торговые роботы

- трейдинг

- тренд

- Украина

- Уоррен Баффет

- Финам

- Форекс

- ФРС

- фьючерс на индекс РТС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

Да, проиграл из-за второго квартала (это видно по первой таблице). Причина уже указывалась неоднократно: во втором квартале его портфель был, в частности, LKOH-1/3, GAZP-0.

Рад за вас!

«Синтетика», она же «синтетическая облигация»: лонг актив-шорт ближайший фьючерс на него

https://smart-lab.ru/blog/412134.php

В моем портфеле «синтетические облигации» открыты в Газпроме и Сбере на размер денежных средств, которые никогда не понадобятся под ГО во фьючерсах на RI и Si

https://smart-lab.ru/blog/446854.php

Одновременно позволяют мне не обращать внимание на ставки брокера за плечи и шорты

https://smart-lab.ru/blog/423366.php

Спот- это мои торговые системы на GAZP+SBER+GMKN в равных долях.

Почему они в одной строке с плюсом? Потому что я ежедневно по отчету брокера считаю в рублях вармаржу отдельно по RI-тренд, RI-контртренд и Si, а разницу между результатом дневным в рублях по счету и тремя подсчитанными отношу к Спот+«синтетика».

Каким образом в Вашем посте получилась в целом неплохая доходность (https://smart-lab.ru/blog/412134.php)?

1. Вы учитывали дивиденды на акцию?

2. В бездивидендный период до экспирации фьючерса у меня всегда получалась примерно ставка краткосрочных ОФЗ. Если последняя ставка снижается, то и доходность «синтетики» больше, чем первоначальная ставка.

3. Комиссии только за перевкладывание фьючерса, акции то только один раз покупаются и держатся. А на фьючерсах у нас комиссии меньше 0,01% от номинала. А в «синтетике» номинал позиции в акциях и фьючерсах должны быть равны.

4. Акция и фьючерс должны быть в одной валюте.

Единственный раз было плохо в 2018-м со Сбером, когда он обманул с отсечкой: ее ждали до июньской экспирации, а он ее устроил после.

Получается, что акции всегда в лонге, несмотря прогнозы и прочее?

А при сравнении с ОФЗ Вы учитывали купоны?

В «синтетике» акции постоянно в лонге, но когда системы в шорте, лонговая позиция в акциях меньше шорта на фьючерсах на размер шорта в акциях.

Но кто-то ворует подлежащие из текста: «Отсутствие реального? привела к тому, что лонг на конец дня 13 оказался больше системного? на величину шорта»