Блог компании Финам Брокер | Анализ потребительского сектора России - в каких бумагах искать потенциал?

- 28 мая 2024, 10:40

- |

Аналитики «Финама» подготовили cтратегию по потребительскому сектору России, США и Китая, в которой представили прогнозы и рекомендации. В этом посте рассмотрим рынок РФ, подробный анализ доступен на сайте finam.ru.

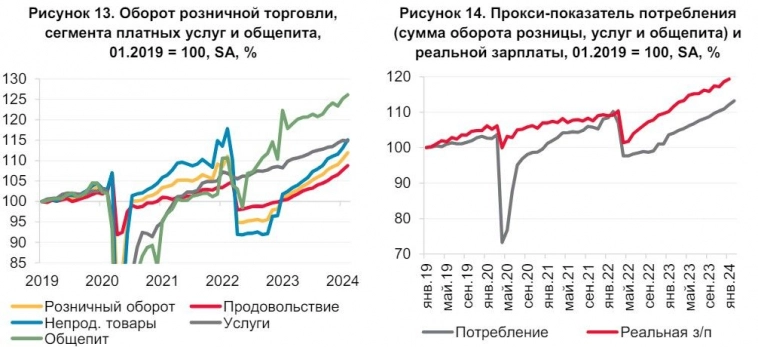

Потребительский сектор в РФ еще с прошлого года остается одним из самых быстрорастущих секторов экономики страны, уступая только обрабатывающей промышленности. Оборот розничной торговли в марте повысился на 11,1% (г/г) (+11,7% в феврале). Результат оказался значительно лучше прогнозов рынка, который ожидал роста на 8,6%. Оборот торговли пищевыми продуктами, включая напитки, и табачными изделиями в марте увеличился на 7,8% (г/г), (+8,7% в феврале). Оборот торговли непродовольственными товарами повысился на 14,4% (г/г) (+14,7% в феврале). В I квартале 2024 года оборот розницы увеличился на 10,5% (г/г).

Увеличение потребления происходит на фоне повышения доходов населения и ускорения инфляции. По оценке Росстата, реальные располагаемые доходы населения в I квартале 2024 года увеличились на 5,8% (г/г). Таким образом, темпы роста замедлились по сравнению с IV кварталом 2023 года, когда располагаемые доходы повысились на 7% (г/г). Положительная динамика доходов была вызвана увеличением реальных заработных плат. Они, согласно Росстату, в феврале оказались на 10,8% выше, чем годом ранее (+ 8,5% в январе), показатель за оба месяца превысил прогнозы рынка.

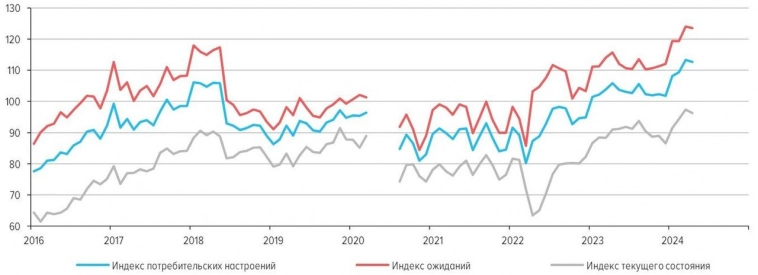

Помимо растущей розницы, о высоких потребительских настроениях свидетельствует находящийся вблизи исторических максимумов индекс потребительских настроений, измеряемый «инФОМ». Индекс потребительских настроений в марте возрос до 113,3 пункта (+4,0 п. (м/м); +9,5 п. (г/г)), увеличиваясь третий месяц подряд и обновив исторический максимум. В апреле показатель снизился на 0,7 п.п. и составил 112,6 пункта.

В России, как и в США, остро стоит вопрос влияния инфляции на настроения потребителей. Однако если в Штатах растущие цены оказывают значительное негативное воздействие на потребительский спрос, в РФ это воздействие ограничено из-за быстрорастущих доходов населения. Инфляция в РФ в апреле 2024 года составила 0,5% (м/м) после 0,39%. В годовом выражении цены ускорили рост до 7,84% (7,72% в марте). Помесячная и годовая динамика ИПЦ совпала с ожиданиями рынка. За январь-апрель 2024 года цены выросли на 2,46%. Базовый ИПЦ в апреле увеличился на 8,3% (г/г) после роста на 7,8% месяцем ранее. В помесячном выражении прирост оставил 0,7% (0,6% в марте).

Судя по динамике макроданных, охлаждение экономики не наблюдается и в ближайшее время не ожидается. Потребительская активность будет расти вместе с инфляцией на фоне усиливающегося кадрового голода, сопровождающегося повышением реальных зарплат и уверенности населения в будущих трудовых доходах. Такие макроэкономические тенденции могут привести к дальнейшему ужесточению ДКП ЦБ. Ожидается, что уже на заседании 7 июня ЦБ будет обсуждать повышение ставки. Однако меры по охлаждению экономики, принятые регулятором ранее, значительного негативного эффекта на потребительский рынок не оказали.Потребительский сектор на российском фондовом рынке

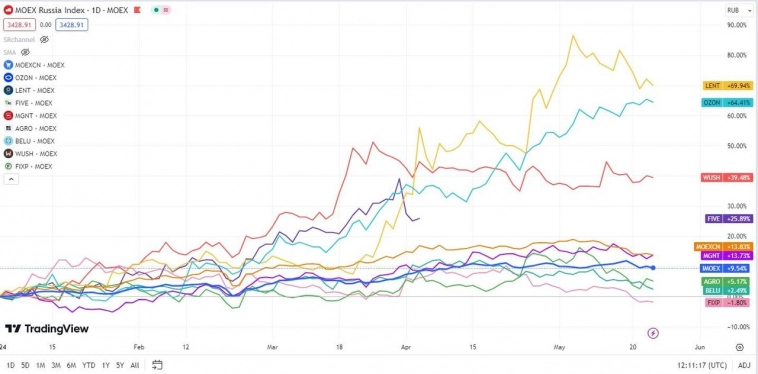

Российский фондовый рынок с начала года показал рост на 10,6%, а Индекс МосБиржи потребительского сектора (MOEXCN) за аналогичный период увеличился на 14%. Положительной динамике MOEXCN способствовал высокий потребительский спрос и сильные результаты эмитентов.

Динамика российских индексов и акций эмитентов, обращающихся на Московской бирже, с начала 2024 года

Источник: TradingView.com

Лидерами роста на потребительском рынке с начала года — расписки Ozon (+64%) и акции «Ленты» (+69%). Опережающую динамику также показывают бумаги Whoosh, подорожавшие на 39%. Расписки X5 с начала года и до начала апреля повысились на 26%, однако в связи с редомициляцией торги бумагами были приостановлены.

Отставали от рынка бумаги «Русагро» и Fix Price из-за сохранения в них инфраструктурных рисков и невозможности выплачивать дивиденды. Также слабую динамику с начала года показали акции «Новабев Групп» из-за опасений инвесторов касательно размера будущих дивидендов компании на фоне ожидающегося снижения рентабельности бизнеса.

Основной интерес инвесторов сосредоточен в бумагах Ozon, X5 и «Магнита». Котировки Ozon растут на фоне кратного увеличения оборота собственного маркетплейса и сильных результатов рекламного сегмента и финтех-направления. X5 и «Магнит» традиционно соревнуются за звание лучшего инвестиционного кейса на рынке оффлайн-ретейла. X5 показывает более быстрые темпы роста выручки, LFL-продаж, более высокую рентабельность чистой прибыли. При этом «Магнит», в отличие от X5, начал выплачивать дивиденды. В 2024 году ретейлер осуществил выплаты за 2022 год с доходностью 5,6%. Сейчас торги X5 временно приостановлены, рейтинг акций и целевая цена находятся на пересмотре, но в целом у нас позитивное видение по компании. Акции «Магнита» в настоящее время находятся на пересмотре рейтинга, однако значительно апсайда в бумагах после их сильного роста мы не видим. Что касается Ozon, мы считаем, что расписки компании переоценены рынком, наша целевая цена — 3894 руб., потенциал снижения составляет 16%.

Потребительский сектор РФ — сектор с наибольшим количеством эмитентов с иностранной регистрацией. X5, Ozon, Fix Price и «Русагро» зарегистрированы за рубежом в недружественных юрисдикциях, что затрудняет корпоративное управление, а главное — не позволяет выплачивать дивиденды. Все эти компании в настоящее время находятся на том или ином этапе переезда. Меньше всего редомициляция волнует акционеров Ozon, так как компания не платит дивиденды и не планирует начинать. При этом другие эмитенты стремятся распределять прибыль акционерам. Процесс переезда X5 был начат в принудительном формате через механизм ЭЗО, и ожидается, что редомициляция компании может завершиться осенью этого года и тогда же возобновятся торги акциями ретейлера. «Русагро» еще в конце 2023 года подала заявление кипрскому регулятору, однако до сих пор не получила ответа. В свою очередь, Fix Price планирует завершить переезд в Казахстан к концу 2024 года. После переезда ретейлеры могут вернуться к дивидендным выплатам, что вместе с уходом инфраструктурных рисков может стать значимым драйвером роста их котировок.

Тренд на консолидацию рынка через M&A-сделки, появившийся в 2023 году, в начале 2024 года сохранился, однако сделки носили более локальный характер. В этом году X5 уже купила фабрику по производству готовой еды «Найс Айс» в Ленинградской области, сумма сделки не раскрывалась. В то же время крупнейший акционер «Магнита», по сообщениям СМИ, купил долю в петербургском сервисе по доставке готовой еды Grow Food. Сумма сделки, согласно источникам издания, составила 4-4,5 млрд руб.

Череда публичных размещений на российском рынке затронула потребительский сектор. На Московскую биржу вышли fashion-ретейлер Henderson и производитель алкогольных напитков КЛВЗ «Кристалл». Обе компании, разместившись по верхней границе ценового диапазона, показали разнонаправленную динамику. С момента размещения акции Henderson прибавили 9,2%, а с начала года выросли на 34%, в то время как котировки «Кристалла» опустились на 20% с момента IPO. Ожидается, что в этом году потребительский сектор фондового рынка пополнится акциями электронной логистической российско-китайской платформы «КИФА» и производителя ювелирных украшений Sokolov. Также на рынок могут выйти агрохолдинг «Степь» и гостиничная сеть Cosmos Hotel Group, однако вероятность их IPO в этом году невелика.

Источник: TradingView.com

Среди интересных идей на российском рынке выделяем расписки «Русагро». Наша целевая цена по бумагам — 1892 руб., потенциал роста составляет 31%. Один из лидеров аграрной и пищевой промышленности РФ в последние годы активно растет через M&A-сделки. При этом новые бизнесы эффективно интегрируются в существующую бизнес-модель компании, повышая ее эффективность. Основным катализатором роста расписок будет редомициляция «Русагро» и последующие за переездом дивидендные выплаты.

Текущие рейтинги по акциям потребительского сектора

| Название | Страна | Валюта | Рейтинг | Целевая цена | Потенциал | Тикер | ISIN |

|---|---|---|---|---|---|---|---|

| РОССИЙСКИЕ АКЦИИ | |||||||

| «Русагро» | Россия | RUB | Покупать | 1 892 | 30,5% | AGRODR.MM | US7496552057 |

| Fix Price | Россия | RUB | Покупать | 375 | 29,4% | FIXPDR.MM | US33835G2057 |

| «Новабев Групп» | Россия | RUB | Покупать | 6 862 | 21,9% | BELU.MM | RU000A0HL5M1 |

| Ozon | Россия | RUB | Продавать | 3 894 | -16,3% | OZONDR.MM | US69269L1044 |

| Whoosh | Россия | RUB | Продавать | 250 | -19,5% | WUSH.MM | RU000A105EX7 |

| X5 Group | Россия | RUB | Пересмотр* | NA | NA | FIVEDR.MM | US98387E2054 |

| «Магнит» | Россия | RUB | Пересмотр | NA | NA | MGNT.MM | RU000A0JKQU8 |

Читать полную версию

Подписывайтесь на наш телеграм-канал @finam_invest

теги блога Финам Брокер

- 2024

- 2025

- finam

- Forex

- IPO

- metatrader

- space x

- акции

- акции Китая

- акции США

- аналитика

- Биржа

- бонды

- брокер

- брокеры

- валюта

- валютный рынок

- Газпром

- дивиденды

- долговой рынок

- заседание ЦБ

- инвестирование

- инвестиции

- инвестор

- инфляция

- итоги года

- Итоги недели

- конференция

- криптобиржа

- криптовалюта

- мировые рынки

- Московская биржа

- начинающие трейдеры

- Новатэк

- Норинкель

- обзор

- обзор рынка

- облигации

- Обучение

- Полюс Золото

- прогноз по акциям

- прогнозы

- российские акции

- рубль

- сделки

- ставка

- ставка ЦБ

- т-технологии

- терминал

- торговля

- трейдер

- трейдинг

- финам

- ФИНАМ Митап

- финансовые рынки

- Фондовый рынок

- форекс

- ЦБ

- эксперт

Новости тг-канал

Новости тг-канал