Андрей Михайлец

Главные новости: Байден повышает налоги; ЕЦБ увеличивает стимулы; ТОП 3 быстрорастущих компании

- 15 марта 2021, 19:51

- |

- комментировать

- 263

- Комментарии ( 0 )

Стоит ли бояться больших текущих оценок рынка? Что такое «нормализация»

- 15 марта 2021, 10:45

- |

Хотел бы я быть первым, кто скажет вам о том, что рынке сейчас дорогие, но, видимо, не в этот раз. «Дорогие рынки» — сегодня уже устойчивое выражение. Но главный вопрос в том, а стоит ли этого бояться? И да, и нет.

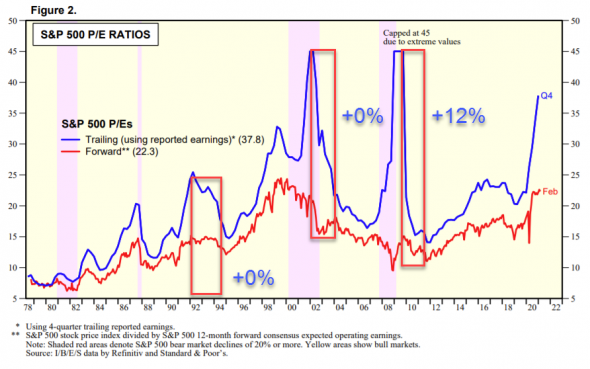

По истории после кризисов в период восстановления, фондовый рынок всегда опережает восстановление экономики, что по истории приводит к росту его оценочной стоимости. Но эта «переоцененность» исторически не приводит к его падению, а вызывает так называемую нормализацию. Когда получив аванс, компании должны показать реальный рост прибылей. В этот момент времени с ростом фактических показателей, происходит нормализация оценок, по которым торгуется рынок.

Это же означает, что стоимость акций практически не растет. Ниже на графике указана доходность (без учета дивидендов), которую получили инвесторы во время нормализации. В предыдущие три кризиса доходность рынка в период нормализации была около нулевой.

( Читать дальше )

Падения акций не избежать! Как при росте ставок, так и при их снижении. Разбираем аналитику.

- 14 марта 2021, 12:13

- |

Последняя коррекция фондового рынка была вызвана ростом ставок на долговом рынке. Но сейчас, по мнению многих аналитиков, рынок акций находится в цугцванге, и любое изменение процентных ставок приведет к его снижению. Причем не только их рост, но и их снижение.

На чем основано такое мнение и на сколько оно справедливо разбираем в этом видео.

( Читать дальше )

Улучшаем инвестиционные портфели. Чем заменить золото и почему золото не растет при росте инфляции?

- 13 марта 2021, 14:29

- |

Чем заменить золото, чтобы платили вам, а не вы, как в случае с ETF? Какие инструменты растут лучше, чем золото, при росте инфляции? И почему общепринятое мнение о том, что золото хорошо защищает от инфляции, ошибочно?

( Читать дальше )

Инфляция и динамика фондового рынка

- 12 марта 2021, 08:33

- |

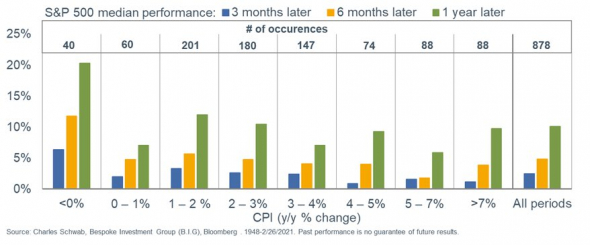

Ниже на графике видна статистика, которая показывает взаимосвязь между инфляцией и последующим перформансом фондового рынка. Взаимосвязь крайне интересная и, главное, полезная. Ее нет. Поэтому страхи инвесторов с позициями в акциях (в бондах, разумеется, все намного хуже) по поводу инфляции несколько преувеличены.

Справедливости ради стоит отметить что тут речь идет о номинальной доходности. В реальных цифрах, конечно, инфляция разрушает покупательскую способность капитала. И даже если в долларах вы получите прирост, вовсе не факт, что получите прирост в покупательской способности.

Как захеджироваться от инфляции? Простого решения нет, и по статистики, практически все активы подвержены ее разрушающему эффекту. Но все же два способа как это сделать, я хотел бы отметить:

- Это делать упор в портфеле на компании, чья конечная продукция сильно коррелирует с инфляцией. Таких индустрий несколько, и одна из них это сырьевая. У компаний, оперирующих в этом сегменте, очень большие фиксированные расходы, которые не зависят от конечной цены продукции. Поэтому с ростом цен (инфляцией), растет их прибыль (рост выручки – фиксированные расходы), причем рост прибыли, как правило, обгоняет рост инфляции. Именно поэтому в одном из последних видео отмечал привлекательность российского рынка.

( Читать дальше )

Вредные инвестиционные советы: Брокеры, Банки, Инвестиционные консультанты и Управляющие активами

- 11 марта 2021, 11:09

- |

Если вас интересуют инвестиции, то наверняка вы сталкивались с различными инвестиционными советами. О том, как выглядит внутренняя кухня этой сферы, куда идти за инвестиционным советом, какие конфликты интересов существуют с банком и брокером, чем отличаются независимые и комиссионные инвестиционные консультанты, обо всем этом рассказал в видео.

( Читать дальше )

Инвестиции Уоррена Баффета. Почему стратегия Баффета больше не работает и как это исправить.

- 09 марта 2021, 09:52

- |

Все знают, что Баффет проигрывает индексу уже который год. Но насколько в реальности печальны его результаты, знают далеко не все. Всего лишь одна компания в его фонде не позволила, некогда небожителю мира инвестиций, окончательно упасть в грязь лицом.

Какие ошибки совершил Баффет за последний год, разбираем на конкретных примерах, и делаем для себя выводы, чтобы их не допускать.

( Читать дальше )

Одна из самых больших ошибок, которую вы можете совершить в инвестициях

- 08 марта 2021, 10:28

- |

Тут я хотел бы осветить проблему, с которой сталкивался сам, и которой подвержены многие из нас, причем речь идет не только об инвестициях – это закрытость новым идеям. Эволюционно мы так устроены, так работает наш мозг, что если что-то когда-то функционировало, то это не надо менять. Сожжение на кострах ученых и неприязнь к новым направлениям в музыке имеет одну и ту же природу.

Канонизированние чего бы то ни было приводит к отсутствию прогресса. Мне очень понравились мысли Сороса, перевод которых я недавно выкладывал, где одна из них — это то, что любое наше представление о мире ошибочно, а значит, всегда есть место для его улучшения.

В предыдущем опросе, мнения о том, кто вам ближе Вуд или Баффет разделились. Безусловно, множество факторов, от личных предпочтений и взглядов, до персональной симпатии/антипатии оказывают влияние на выбор. Но тут я хотел бы посмотреть на эту проблему с точки зрения инвестиционного процесса. Баффет это вэлью инвестинг и рыночные циклы, Вуд это S кривая и инвестиции в разрушающие технологии. Причем идеи и стратегия Вуд относительно новые, и многие глядя на них вешают шаблон «неинтересно», «пузырь» и т.д., исходя из классических «Баффетовских» принципов инвестирования. Ведь как это, покупать компанию с P/E 1000 или отсутствием прибыли в ближайшие годы, да еще при оценках в десятки или даже сотни миллиардов долларов?

( Читать дальше )

ARK INVEST и Кэти Вуд. В чем суть их стратегии и стоит ли покупать их ETF после коррекции?

- 06 марта 2021, 18:34

- |

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- eurusd

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- инфляция в сша

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- обвал рынка

- облигации

- опрос

- опционы

- оффтоп

- портфель

- Продажа опционов

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стагфляция

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Украина

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США