Андрей Михайлец

ОСТОРОЖНО!!! Не покупайте БИТКОИН на этом импульсе! Технический анализ по чистому графику

- 19 мая 2022, 20:18

- |

- комментировать

- 345

- Комментарии ( 0 )

Продовольственный кризис и голод в 2022! Можно ли заработать на дефиците питания? Инвестиции 2022

- 19 мая 2022, 00:44

- |

Технологии VS Сырье. Куда вкладывать деньги?

- 17 мая 2022, 18:42

- |

До середины 2020 года ответ на этот вопрос был достаточно очевиден — вкладывать надо в технологии, т.к. большая часть сырья профицитна (перепроизводство), а значит, что стоимость сырья не растет, а маржинальность компаний, их производящих, также находится на грани безубыточности (а порой и ниже).

Но с 2020 года мы видим, как этот тренд изменился. Цены на многое сырье достигли минимума, а капитальные вложения в производство упали вслед за ними, что означало, что по многим категориям мы получим дефицит в самое ближайшее время. Что, в общем-то, и произошло.

И весь этот тренд на дефицит мы наблюдали с конца 2020 по конец 2021 года, где уже начали выходить обнадеживающие прогнозы на рост капитальных расходов и рост производства, где по большинству товаров 2022 должен был стать балансным или даже профицитным. И тогда мы говорили, что единственное, что может еще двинуть цены на сырье вверх, это война. И это войну мы получили.

Теперь возникает вопрос, а что дальше? К концу года темпы роста ВВП упадут значительно. Выросшая маржинальность производителей стимулирует их производить больше. И единственное, что может в этой ситуации продлить этот тренд — это эскалация войны, либо переход ее в более агрессивную фазу.

( Читать дальше )

Падение ВСЕХ инвестиций! Почему ФРС не дает инвесторам заработать? Рецессия и кризис в 2022

- 16 мая 2022, 17:20

- |

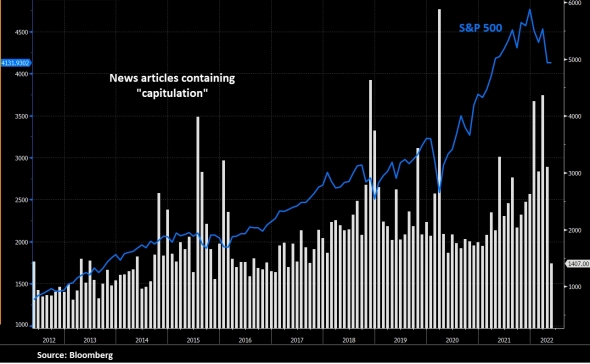

Капитуляция рынка

- 16 мая 2022, 13:09

- |

Ниже на графике статистика по статьям содержащих слово “капитуляция”. Больше полезных статей тут: https://t.me/mihaylets_pro

Дефолт стейблкоина и обвал LUNA! Когда покупать биткоин? Газ в Европу. Падение фондового рынка

- 11 мая 2022, 19:23

- |

Обвал биткоина и рынка акций! ФРС разоряет рынок, но полностью теряет доверие инвесторов

- 06 мая 2022, 22:06

- |

ФРС хочет БОЛИ для инвесторов, чтобы побороть инфляцию. Чего ждать?

- 05 мая 2022, 17:30

- |

На чем вчера вырос рынок? Как сказал бы Задорнов (царствие ему небесное) — “Готовы? Наберите воздуха”, ведь рынок вырос на том, что Пауэлл объявил, что на столе не было варианта с повышением ставки на 0.75% на следующем заседании! Только “жалкие” 0.5%. В итоге рынок рос на варианте 0.5% 0.5% 0.5% для следующих трех заседаний, вместо 0.5% 0.75% 0.5%. Ну, а чем вам не бычий сигнал?

Тем же временем, Пауэлл признался, что они осознают, какую боль они принесут инвесторам и всему рынку своими действиями. И по его же словам это единственное верное на сегодняшний день решение — все должны потерять деньги, чтобы обуздать покупательскую способность в экономике для борьбы с инфляцией.

Но сколько “боли” сможет выдержать экономика прежде, чем наступит рецессия? Напомню, прошлый квартал ВВП уже показал сокращение. Так вот, ожидания на будущие периоды (синтетика из различных индексов ожиданий) уже показывает сокращение экономики к концу года. А структурный цикл ставок, обусловленный ростом долгов и сокращением доли работающего населения, имеет явный тренд на снижение пиковых значений в фазах повышения процентных ставок. Предыдущие пики составляли 6.75% 5.5% и 2.5% соответственно. Напомню, что рынок прайсит 3.5%+. Насколько это реально в условиях около нулевого экономического роста?

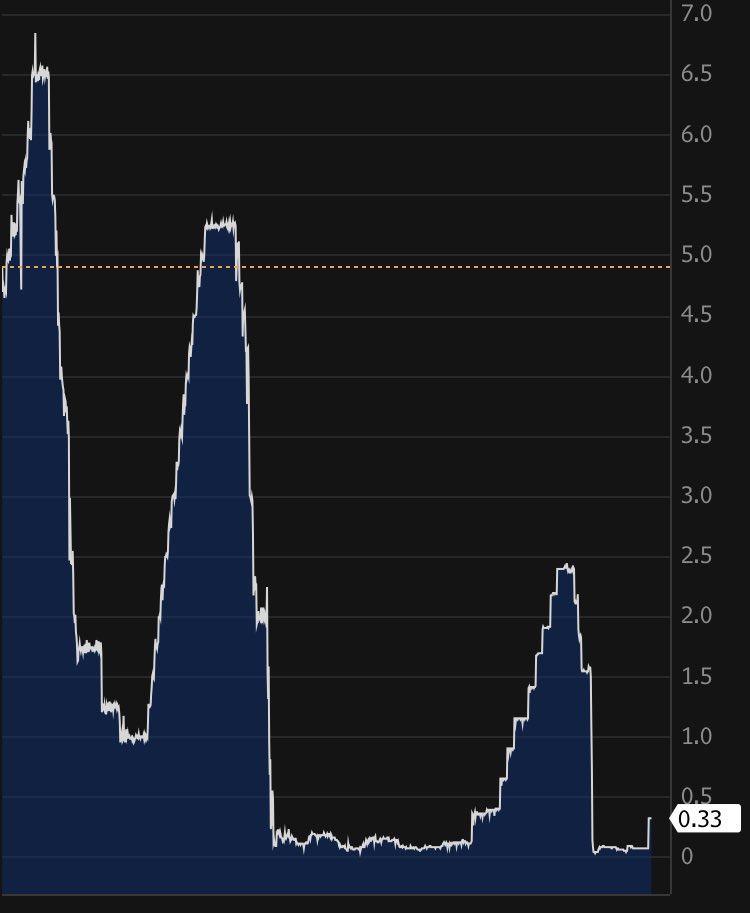

Хотя давайте серьезно, очевидно же, что объяснение аналитиков не стоит и ломаного гроша. Так почему же мы видели рост рынков? Ответ прост — рынок уже находится в перепроданной зоне. Рекордно низкий сантимент среди розничных инвесторов (разбирали в прошлых видео), а также даунтренд по большинству акций, который находится в критической зоне (см. график ниже). В такой ситуации любой намек на изменение рыночного нарратива вызывает мощную обратную реакцию всего рынка. Что мы с вами и увидели — рекордный рост на повышении процентной ставки чуть ли не за всю историю.

( Читать дальше )

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- eurusd

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- инфляция в сша

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- обвал рынка

- облигации

- опрос

- опционы

- оффтоп

- портфель

- Продажа опционов

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стагфляция

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Украина

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США