Влад | Про деньги

Сбер отчитался за ноябрь. Почему упала прибыль?

- 10 декабря 2024, 12:52

- |

Сбер отчитался за ноябрь по РСБУ. Мне все нравится

✔️Чистая прибыль за ноябрь = 117,2 млрд руб. (в ноябре 2023 года = 115,4 млрд руб.).

Рынок расстроился падению прибыли к октябрю, было 134,2 млрд руб., но это прогнозируемая и сезонная история (и писал, и говорил вам в ролике об этом). Летом Сбер исторически зарабатывает больше, чем в конце года.

Более того, если мы посмотрим на детали, то ситуация еще лучше.

✔️ Чистые процентные доходы = 244 млрд руб. (абсолютный рекорд для компании, вот что происходит, когда у тебя 68% плавающих кредитов)

( Читать дальше )

- комментировать

- 3.6К | ★1

- Комментарии ( 17 )

📉 Акции Диасофта упали на 20% после отчета за 2 квартал. Есть ли идея в компании?

- 08 декабря 2024, 17:10

- |

2 месяца назад писал вам, что актив качественный, но запаса прочности нет: t.me/Vlad_pro_dengi/1238

Давайте смотреть, как компания отработала второй квартал.

Финансовые результаты за 1 пол. 2024

❌ Выручка за 1 пол. 2024 = 4,08 млрд руб. (темпы роста год к году = 20,8%)

Выручка за 1 кв. = 2,14 млрд руб. (темпы роста год к году = 30,51%)

Выручка за 2 кв. = 1,94 млрд руб. (темпы роста год к году = 11,66%)

Компания обещала на IPO поддерживать темпы роста в 30%, в 1 кв. получилось, во 2 кв. они ниже. Акции отреагировали падением на 20% на снижение темпов роста выручки.

С учетом распределения выручки по году (63% во 2-м полугодии в 2023 году), эти результаты пока не прибивают компанию полностью. Главное — как Диасофт отработает 3 и 4 кварталы.

❌Прибыль за 1 пол. 2024 год = 0,71 млрд руб. (в 1 пол. 2023 = 0,92 млрд руб.)

1 кв. = 0,51 млрд руб.

2 кв. = 0,2 млрд руб.

В первую очередь, прибыль снизилась из-за роста расходов на персонал. Второе полугодие будет лучше – вопрос, насколько.

( Читать дальше )

Сбербанк заплатит рекордные дивиденды по итогам 2024 года!

- 06 декабря 2024, 20:59

- |

Об этом и не только рассказал Г. Греф на Дне инвестора компании. Делюсь с вами главными новостями!

👍 Целевые показатели Сбера на 2025 год:

• Процентная маржа > 5,6%

• Рентабельность капитала > 22%

• Операционные расходы = 30-32% от доходов

( Читать дальше )

- комментировать

- 20.8К |

- Комментарии ( 52 )

Стоит ли брать Фикс Прайс под дивиденды?

- 05 декабря 2024, 22:57

- |

Короткой строкой про главную новость дня; Фикс Прайс объявил дивиденды размером 30 млрд руб., выплата 35,3137 руб. на акцию, доходность = 16,7%. На этом акции летали на 32% наверх, и день закрывают в +21,5%.

У меня нет модели, но беглый взгляд говорит, что капитализация 180 млрд руб., прибыль за 9 мес. 15,1 млрд руб., по году будет около 22,5 млрд руб. Это P/E = 8. За вычетом дивидендов 6,7. Что значительно дороже X5 и Ленты. У компании за 3 кв. отрицательный траффик 3,2%. Поэтому я бы сюда не лез, разовые дивиденды будут и у X5, и даже побольше.

И хороший же день на рынке сегодня!

С вчерашней вечерней сессии прибавили 2,3%. Меня, признаться честно, радовали и последние 3 дня, несмотря на падение, потому что портфель держался гораздо лучше рынка, и за пару дней альфа к индексу выросла еще на 2% (то же касается, и наших с вами стратегий). С начала года личный портфель опережает индекс Мосбиржи с дивидендами уже больше, чем на 21,5%.

Рассчитывал сделать актуальный портфель (презентацию + видеообзор) к среде. При этом, чтобы вы получили прям максимум пользы, потребовалось чуть больше времени. И видеообзор (на час пятнадцать, никогда столько не говорил), и презентация на 29 слайдов с описанием всех идей и рисков уже готовы.

( Читать дальше )

Плохая новость для акционеров Газпрома! Дивиденды за 2024 год можно не ждать!

- 04 декабря 2024, 18:58

- |

Акции Газпрома реагируют падением на 4,5%. Удивительный у нас рынок, конечно, из проекта бюджета было видно еще 2 месяца назад (30 сентября, когда они стоили 144), что дивиденды не заложены, но акции падают просто на вербальном подтверждении.

Писал про то, что дивиденды Газпрома не заложены в бюджет еще 2 месяца назад: t.me/Vlad_pro_dengi/1225

Мой большой обзор Газпрома читайте тут: t.me/Vlad_pro_dengi/1218

Все еще не вижу идеи в Газпроме. Отчет за 3 квартал в канве предыдущих — свободный денежный поток, если скорректировать на изменения в оборотном капитале, околонулевой.

Акции Positive падают на 7% за день и торгуются по 1 800 руб. за штуку. Стоит ли их подбирать?

- 03 декабря 2024, 17:28

- |

Напомню вам вывод из моего обзора отчета Positive за 3 квартал: t.me/Vlad_pro_dengi/1301

💬 «При прибыли 10 млрд руб. Позитив оценивается в 15 прибылей этого года. Темпы роста в этом году по отгрузкам будут на уровне 30%. Оценка в 15 прибылей при 30% темпах роста адекватна, но другие компании стоят дешевле.

Яндекс и Диасофт, темп роста которых соответствует темпам Позитива, стоят 12-13 прибылей, Хедхантер — 10 прибылей. Так что, либо им расти, либо Позитиву падать.

На мой взгляд, в сторону Позитива пока смотреть не стоит, сложно-предсказуемая сфера (по крайней мере для меня), высокие мультипликаторы, замедляющийся рост. По текущим ценам на рынке есть куда более интересные компании».

С 7 ноября акции Positive потеряли 20,7% стоимости, Яндекса 11,7%, Хедхантера — всего 2,1%. Результат оказался вполне предсказуем. Единственное, несколько расстроил инвесторов Диасофт, который, как и Позитив, потерял около 20% из-за слабого отчета. Результаты Диасофта разберу для вас завтра.

( Читать дальше )

Вся правда про мои инвестиции за ноябрь 😉

- 03 декабря 2024, 14:07

- |

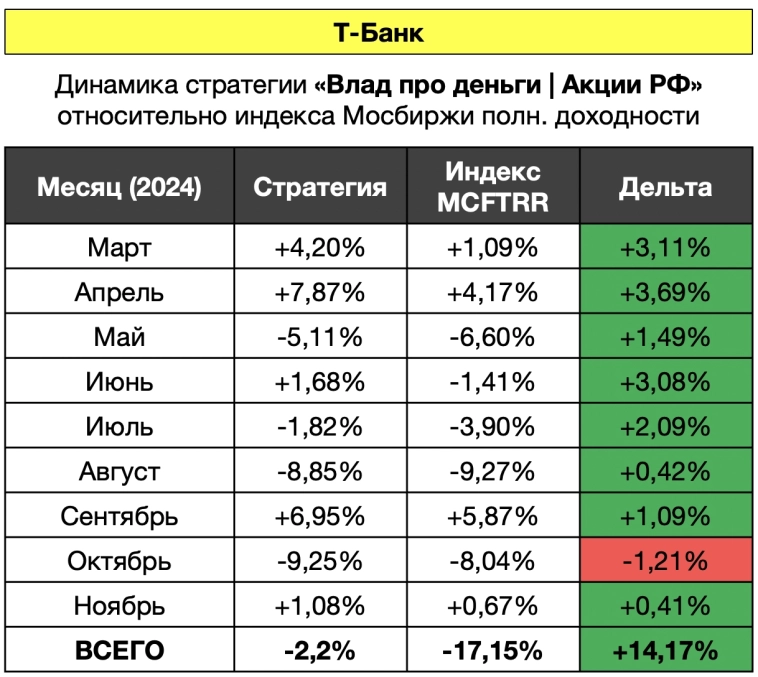

1) Флагманская стратегии «Влад про деньги | Акции РФ» в Т-Банке

Результаты за ноябрь 2024 года

✔️ Динамика стратегии = +1,08%

Динамика индекса Мосбиржи полн. доходности = +0,67%

✔️ Альфа к индексу за ноябрь = +0,41%

Вовремя вышел из Транснефти на новости о повышении налогов, с момента моего выхода акции упали еще на 21%, решение было верным. Без этого действия индекс бы за месяц не перебил.

6 компаний в моем портфеле отчитались — везде хорошо, кроме Роснефти, но у Роснефти плохо из-за разовых факторов.

✔️ За 9 месяцев стратегия значительно опережает индекс Мосбиржи полной доходности — на 14,17%.

Сейчас из-за коррекции это не сильно заметно (общая доходность -3%), но когда начнется рост, мы будем получать прибыль, когда большинство инвесторов – зализывать раны.

Я открывал стратегию на уровне 3 305 пунктов по индексу Мосбиржи,при возвращении индекса к этой цифре доходность стратегии составит 25,1%. Это и есть результат опережения бенчмарка.

( Читать дальше )

Лента покупает сеть магазинов «Улыбка Радуги». Что это значит для инвесторов?

- 02 декабря 2024, 18:40

- |

В сети «Улыбки» 1 535 магазинов, 3 распределительных центра и 204 тыс. кв. метров площади (по площади прирост будет +8,7%).

✔️ Выручка «Улыбки» за 9 мес. 2024 = 29,6 млрд руб.

Это прибавка в 4,74% к выручке Ленты, и полагаю, что около 5% по прибыли.

❓ За сколько купили?

Главный вопрос для инвесторов — цена покупки. Компания ее не раскрывает. На мой взгляд, адекватная цена — от 10 до 15 млрд руб. (лучше, ближе к нижней границе). Сколько заплатили в реальности, узнаем в следующих отчетах.

❗️Поглощение «Улыбки» с большой вероятностью говорит о том, что дивидендов за 2024 год не будет. Потому что компании важно погашать долг, чтобы не попасть на рефинансирование под 25-27%.

( Читать дальше )

Роснефть ожидаемо слабо отчиталась за 3 квартал. Кто виноват и что делать инвесторам?

- 02 декабря 2024, 16:19

- |

Роснефть представила отчет за 9 мес. 2024 года. Дивиденды за 2-е полугодие будут ниже, чем за 1-е. Читайте до конца и узнаете, почему.

✔️❌ Операционная прибыль 9 мес. 2024 = 1 673 млрд руб. (за 9 мес. 2023 операционная прибыль была выше = 1 778 млрд руб.)

1 кв. = 646 млрд руб.

2 кв. = 581 млрд руб.

❌ 3 кв. = 446 млрд руб.

Снизилась выручка и выросли операционные расходы, вот мы и увидели эффект в операционной прибыли. Операционно я ждал лучшего.

✔️❌ Чистая прибыль за 9 мес. 2024 = 926 млрд руб. (за 9 мес. 2023 = 1 071 млрд руб., но сейчас были разовые факторы, компания заявляет, что скор. прибыль сопоставима)

1 кв. = 399 млрд руб.

2 кв. = 374 млрд руб.

❌ 3 кв. = 153 млрд руб.

Роснефть сообщила, что 200 млрд руб. забрала переоценка отложенных налоговых обязательств + были отрицательные курсовые разницы из-за переоценки валютного долга (по моим расчетам, это примерно 138 млрд руб.). Но, если бы это были единственные разовые факторы, то прибыль Роснефти была бы ниже 100 млрд руб. Видимо, есть еще разовые позитивные факторы в отчете.

( Читать дальше )

теги блога Влад | Про деньги

- Headhunter

- IMOEX

- IPO

- IPO 2024

- Ozon

- Positive Technologies

- Whoosh

- X5

- X5 Retail Group

- акции

- Акции РФ

- Алроса

- анализ

- анализ акции

- аналитика

- банк

- Банк Санкт-Петербург

- банки

- башнефть

- БСП

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- Диасофт

- дивиденды

- Европлан

- золото

- инарктика

- инвестиции

- Индекс МБ

- Интер РАО

- интеррао

- инфляция

- инфляция в России

- итоги месяца

- Ключевая ставка ЦБ РФ

- коррекция

- лента

- Лукойл

- Магнит

- ММК

- МосБиржа

- Московская Биржа

- мтс

- Нефть

- НЛМК

- Новатэк

- Норникель

- обзор акций

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- позитив

- полюс

- полюс золото

- портфель

- портфель инвестора

- прибыль

- прогноз по акциям

- Ренессанс Страхование

- рецензия на книгу

- Ритейл

- Роснефть

- Россия

- Ростелеком

- Русская аквакультура

- рынки

- рынок

- сбер

- Сбербанк

- Северсталь

- Сегежа

- совкомбанк

- ставка

- сталь

- стратегия

- сургут

- сургутнефтегаз

- т-технологии

- татнефть

- Тинькофф

- тинькофф банк

- Транснефть

- Транснефть преф

- трейдинг

- фундаментал

- фундаментальный анализ

- фьючерс mix

- Хедхантер

- ЦБ

- ЦБ РФ

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс