Евгений Онегин

Стимулы в США скоро закончатся

- 09 марта 2021, 10:24

- |

Минфин США продолжает сокращать свой баланс на счетах в ФРС. К прошлой пятнице он уменьшился до 1,37 трлн долларов.

Напомним, что Минфин США в прошлом году резко увеличил свои резервы на балансе ФРС на фоне обширных стимулирующих мер со стороны властей США.

С одной стороны, текущие действия правительства США позволяют сократить объем заимствования на рынке и поддерживает ликвидность, особенно это актуально в преддверии нового стимулирующего пакета на 1,9 трлн долларов.

С другой, это может быть сигналом к тому, что в ближайшее время фискальных стимулов в США больше не будет и поэтому нет необходимости держать дополнительные резервы.

- комментировать

- 2К | ★2

- Комментарии ( 10 )

Перспективы доллара

- 03 марта 2021, 17:35

- |

У доллара есть шансы укрепиться по отношению к другим валютам стран с развитой экономикой — спреды между процентными ставками возобновили свой рост.

Таким образом, хранение средств в долларах становится более выгодным.

Кроме того, расширение спреда в ставках может привести к дефициту валюты, так как на нее может подняться спрос.

Поэтому, мы считаем, что у американской валюты есть шанс отыграть ранее понесенные потери.

Наш Телеграм-канал

Насколько глубокой может быть коррекция?

- 02 марта 2021, 11:45

- |

Коррекция на фондовом рынке США никак не может начаться, а все просадки выкупаются.

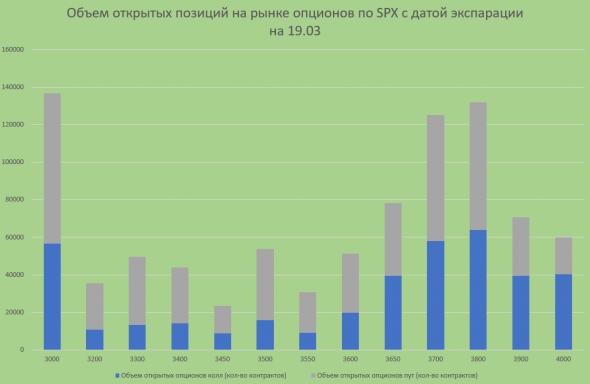

Уже через 2,5 недели нас ждет квартальная экспирация опционов. Если коррекция все же начнется, где она должна будет остановиться к 19 марта?

Если проанализировать общую картину, то вплоть до 3650 п. по SPX преобладают либо же находятся в относительном паритете с путами опционы колл. А вот ниже начинают превалировать опционы пут.

Если исходить из того, что в основном опционы продают маркетмейкеры, то диапазон с 3600 до 3650 для них будет нейтральным с точки зрения доходов и убытков. Если к экспирации закроются выше 3650-3700, то маркетмейкеры понесут убытки от большого количество коллов, а если ниже 3600-3500, то убытки от большого количества путов.

Поэтому, если коррекция все-таки состоится, то падение вряд ли затянется и ловить его будут в районе 3600-3650 п. по SPX. Наш Телеграм-канал

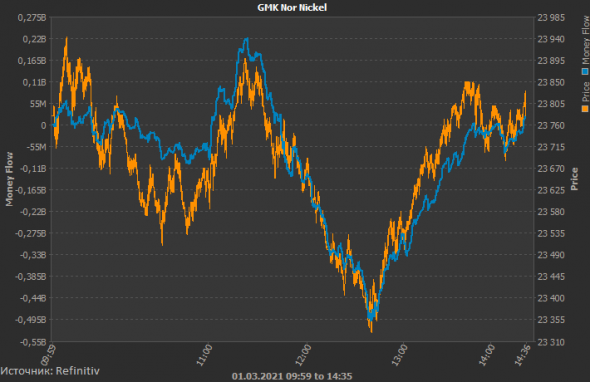

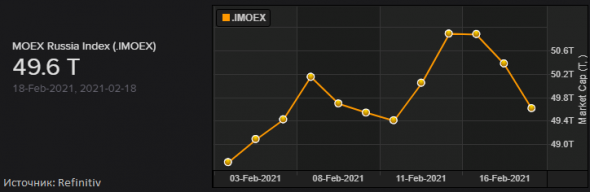

Покупок на российском рынке нет

- 01 марта 2021, 14:54

- |

Отток средств происходит как из бумаг Сбербанка (-350 млн), так и из Газпрома (-100 млн), Лукойла (-140 млн) и Роснефти (-135 млн).

В акциях ГМК НорНикель нулевая динамика на текущий момент.

Получается, что вопреки позитивному фону, инвесторы не спешат покупать российские акции. Поэтому мы продолжаем держать шорт по российскому рынку.

Наш Телеграм-канал

ФРС в трудном положении

- 26 февраля 2021, 13:40

- |

Баланс ФРС вырос еще на 33 млрд долларов за неделю и в очередной раз обновил свой исторический максимум.

Произошло это за счет покупки казначейских облигаций и ипотечных бумаг.

Получается, что QE в таких объемах уже не помогает рынкам. Сейчас у ФРС будет трудный период. На фоне роста доходности облигаций из-за инфляционных ожиданий, регулятор может попробовать увеличить покупку гособлигаций для снижения доходностей, но это может привести к более быстрому разгону инфляции и еще более объемным распродажам. Наш Телеграм-канал

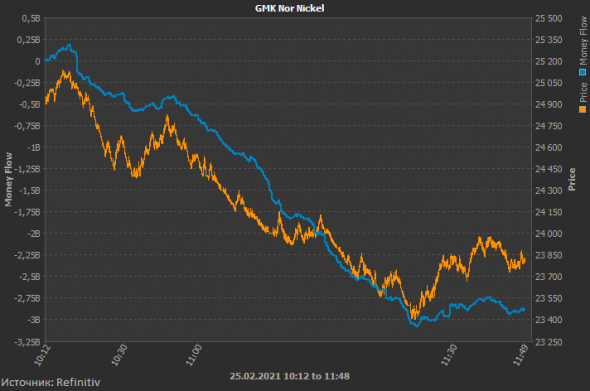

Распродажи в ГМК НорНикель

- 25 февраля 2021, 12:05

- |

За первые два часа основной сессии из них вывели 2,75 млрд рублей. За вчерашнюю сессию отток составил 2,1 млрд. Наш Телеграм-канал

Цены на золото завышены?

- 22 февраля 2021, 21:06

- |

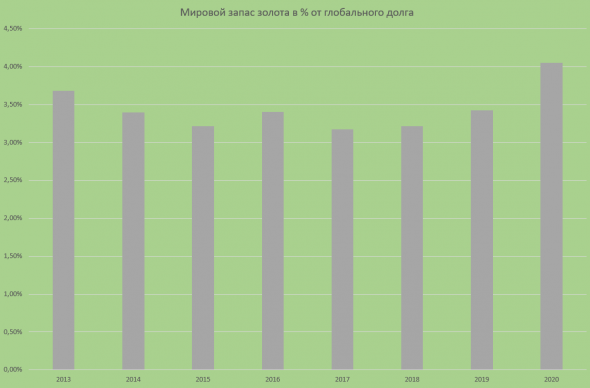

На фоне беспрецедентных действий мировых регуляторов по печатанью денег и долга, все больше разговоров о необходимости сохранения капитала путем покупки защитных активов типа золота.

Однако если сравнить текущие глобальные запасы золота, вне карьеров, то при текущих ценах получим объем равный в 11,4 трлн долларов, что соответствует 4,05% от всего мирового долга, равного 281,5 трлн.

Кстати, 4,05% является самым высоким показателем, как минимум, за последние 8 лет.

Получается, что при текущих ценах на золото сумма запасов выше среднего объема, то есть, существует вероятность, что котировки драгоценного метала завышены.

Акции "роста" теряют свою привлекательность перед инвесторами

- 22 февраля 2021, 17:08

- |

В качестве примера ротации можно назвать действия Национального банка Швейцарии, который в четвертом квартале 2020 г. сократил свои вложения в акции FAANG почти на 1 млрд долларов. Также продажа бумаг компании Apple Уорреном Баффеттом и покупка акций из реального сектора экономики.

В подтверждение этому график отношения индекса роста и индекса стоимости вновь пробил 200-дневную среднюю и смотрит вверх.

Так что можно предположить, что в ближайший год-два акции реального сектора должны будут чувствовать себя лучше, чем акции роста.

Наш Телеграм-канал

Вчера продавали нефтегазовый сектор РФ

- 19 февраля 2021, 10:06

- |

Вчера наблюдались распродажи по всему списку крупнейших нефтегазовых компаний России.

Из Газпрома, Лукойла и Роснефти вывели почти 1 млрд рублей на каждого эмитента (для двух последних это существенный дневной объем).

Продажи в Сбербанке были скромнее — 450 млн рублей.

А вот покупали акции ГМК Норникеля — 500 млн рублей.

На этом фоне капитализация фондового рынка России вновь упала ниже 50 трлн рублей до 49,6 трлн.

Наш Телеграм-канал

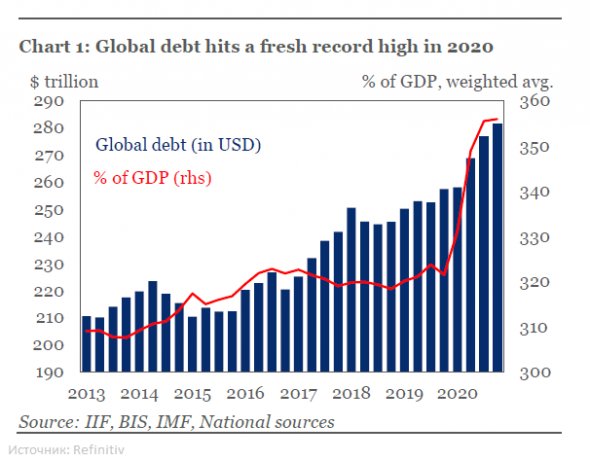

Мировой долг вырос на 24 трлн долларов

- 18 февраля 2021, 10:42

- |

#Долг

За год объем глобального долга вырос на 24 трлн долларов и достиг 281 трлн, согласно расчетам Института международных финансов, в процентах от мирового ВВП это 355%.

Половина из этой суммы приходится на государственную помощь, то есть на прямой печатный станок.

За год отношение долга к ВВП вырос на 35%, что на порядок выше, чем в кризис 2008-2009 гг., тогда экспансия составила 10% и 15% соответственно.

Во Франции и в Испании долг к ВВП вырос более, чем на 50%!!! В США примерно на 35%.

На этом фоне рассуждения на счет потери покупательской способности основных валют мира достаточно обоснованы.

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс