Евгений Онегин

Если ФРС не повысит ставку, то экономика США скатится в рецессию

- 12 октября 2016, 22:05

- |

«Ястребы» Комитета по открытым рынкам (FOMC) считают, что затягивание в повышении ставки может привести к рецессии в экономике США.

Члены FOMC опасаются, что если Федрезерв не начнет ужесточать монетарную политику, то в дальнейшем ему придется действовать куда агрессивнее, а это может послужить причиной снижения ВВП страны.

«Голубиная стая» ссылается на довольно-таки скромные показатели экономики и туманные перспективы инфляции. Напомним, что по итогам первого полугодия ВВП США прибавил около 1%, а динамика роста цен по-прежнему остается ниже целевых уровней регулятора в 2%.

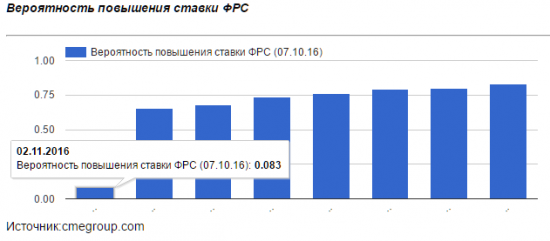

По состоянию на 12 октября вероятность повышения ставки составляла 11,4%, а в декабре 70,6%. Однако в последние дни участники рынка все больше верят в то, что ФРС пойдет на ужесточение монетарной политики в этом году.

Также ФРС снизила прогноз по росту экономики США в 2016 году на 20 базисных пунктов с 2% до 1,8%. Изменению подвергся и прогноз уровня ставки на конец года. Сейчас большинство членов FOMC склоняется к мнению, что ставка должна быть поднята до 0,6%. Напомним, в июне данные ожидания равнялись 0,9%. В следующем году ставка, по их мнению, не превысит 1,6%, против июньского прогноза в 1,9%.

( Читать дальше )

- комментировать

- 9

- Комментарии ( 2 )

Спрос на российские ОФЗ резко упал

- 12 октября 2016, 17:29

- |

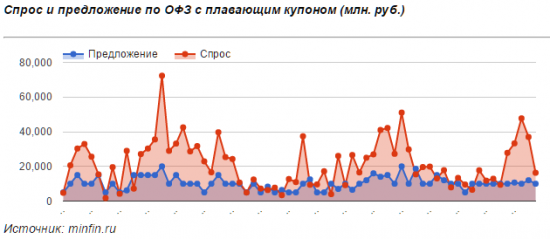

Сегодня Министерство финансов провело аукцион по размещению облигаций федерального займа (ОФЗ). Инвесторам были предложены 5-ти летние бумаги с переменным купоном на 10 млрд. рублей. Средневзвешенная доходность составила 10,89%.

Минифину удалось разместить весь выпуск, однако спрос оказался в 2,2 раза меньше, чем 21 сентября. Потеря интереса к ОФЗ наблюдалась и неделей ранее, когда переподписка по аукциону превысила предложение всего лишь в 1,8 раз.

Спад активности со стороны иностранных покупателей отмечали и в Центральном банке. За августнерезиденты сократили свои позиции в долговых бумаг России на 9 млрд. рублей. По состоянию на последний месяц лета общая доля зарубежных инвесторов в ОФЗ составила 24,8%, что на 0,6% ниже, чем в июле.

Резюме

Основными причинами снижения спроса являются: возросшая вероятность повышения ставки ФРС, а также накалившаяся атмосфера между Россией и западным миром.

( Читать дальше )

Саудовская Аравия активно сокращает расходы

- 12 октября 2016, 15:54

- |

Источник: bloomberg.com

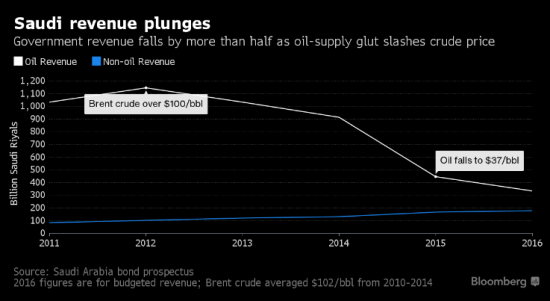

Иронично, что основной причиной этому, является начатая королевством в 2014 году ценовая война, когда на заседании ОПЕК было принято решение о снятии страновых квот. Таким образом, члены картеля могли качать нефть, кто сколько может.

На этом фоне снизились и капитальные расходы государства. В этом году Эр-Рияд направит на финансирование инфраструктурных проектов около 20,5 млрд. долларов, что на 70% ниже, чем в 2015 году. Два года назад данные расходы превышали 95 млрд. долларов. Текущие затраты, включающие в себя зарплаты госсектору, упадут на 19%.

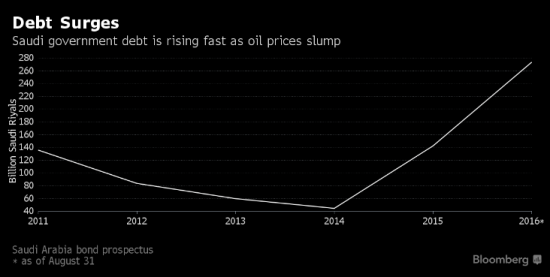

Из-за снижения нефтяных цен Саудовская Аравия имеет самый большой дефицит бюджета из 20 крупнейших экономик мира. Для его покрытия королевство прибегло к внутреннему заимствованию. Государственный долг королевства за 2 года вырос в 6 раз до 273,8 млрд. риялов или 73 млрд. долларов.

( Читать дальше )

Goldman Sachs: нефть может опуститься до 43 долларов за бочку

- 12 октября 2016, 12:53

- |

По мнению инвестиционного банка Goldman Sachs, шансы на подписание соглашения о сокращении добычи нефти выросли, но все еще невелики. Другой американский банк Citigroup считает, что вероятность гораздо выше 50%, а лимит в 33 млн. баррелей в сутки приведет к дефициту на рынке и росту нефтяных цен еще на 30% в течение года.

В случае если ОПЕК провалит переговоры, то котировки «черного золота» могут опуститься до уровней в 43 доллара за бочку, говорит Goldman Sachs. А заключение сделки, на что надеются в Citi, поднимет их до 65 долларов за баррель.

Рынок уже находится в стадии ребалансировки, считают в Citi, и этот процесс проходит гораздо быстрее, чем многие думают.

Рядовые инвесторы скептически настроены по поводу сокращения производства — фонды, инвестирующие в нефть, вот уже 5 дней подряд фиксируют отток капитала. К примеру, из ETF USO* вывели около 300 млн. долларов.

Резюме

( Читать дальше )

Вот и договорились. ОПЕК установила новый рекорд по добыче нефти.

- 11 октября 2016, 19:57

- |

Ливия, Иран и Нигерия планируют добывать больше нефти, а это может привести к выходу на рынок еще 700 тыс. баррелей в сутки, передает The Wall Street Journal.

Как сообщает Международное энергетическое агентство (МЭА), страны ОПЕК увеличили производство «черного золота» до рекордных отметок. В сентябре картель извлекал из недр на 160 тыс. баррелей в сутки больше, чем месяцем ранее, сообщает МЭА. Таким образом, общий объем добычи превысил 33,6 млн. баррелей, а максимальный потолок, установленный на встрече в Алжире, составляет 33 млн. баррелей в сутки.

Практически все увеличение пришлось на Ливию, Нигерию и Иран. Вместе они добавили 120 тыс. бочек в сутки. В случае если эти три страны продолжат наращивать свое производство, то остальным членам ОПЕК придется пойти на большие сокращения.

Также во вторник картель сообщил, что в среду состоится встреча между генеральным секретарем ОПЕК, представителями Венесуэлы, Алжира и странами, не входящими в организацию. Данные государства будут представляны Россией, Азербайджаном и Мексикой.

( Читать дальше )

Продажи российского газа стагнируют уже 6 лет

- 11 октября 2016, 17:56

- |

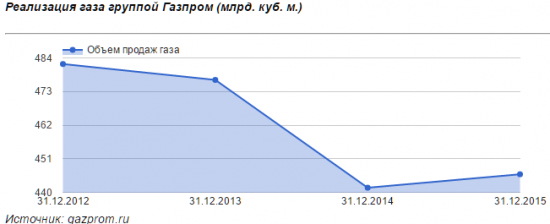

Согласно данным, опубликованным Центральным банком, в первом полугодии 2016 года Россия продала 45,4 млрд. куб. м. газа, это на 2,8 млрд. больше, чем в прошлом году и на 3,1 млрд. меньше, чем в 2014 год.

Экспорт газа из нашей страны стагнирует уже более 6 лет. А по сравнению с началом 2000-х он и вовсе упал. В последние 8 лет мы продаем в среднем на 5,4 млрд. куб. м. газа меньше, чем реализовывали в первые восемь лет столетия.

Также это видно из производственных показателей нашего экспортного монополиста — Газпрома. Если в 2012 году он реализовал 482,4 млрд. куб. м. газа, то в 2015 году только 445,9. Однако стоит отметить, что за первое полугодие текущего года компания продала на 14 млрд. куб. м. газа больше аналогичного периода прошлого года. Таким образом, объем сбыта вырос на 6,3%.

Основным покупателем российского голубого топлива является Европа. Потребление газа старым светом сокращается уже более 10 лет, и скорее всего, продолжит эту тенденцию. Обусловлено это тем, что европейские страны планирует существенно сократить потреблений невозобновляемых источников энергии.

( Читать дальше )

Какова вероятность повышения ставки ФРС?

- 10 октября 2016, 16:20

- |

Около 65% участников рынка уверены, что ФРС поднимет свою ставку 14 декабря, и практически все эксперты склоняются к тому, что через год она будет точно выше. Есть и такие, кто видит ее сверх 1% и таких 11,4%.

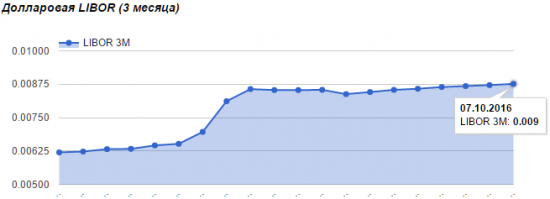

Также после резкого роста летом текущего года стабилизировалась и долларовая LIBOR, сейчас доходность по 3-х месячной ставке составляет 0,87%, а по 12-месячной около 1,6%. Таким образом, можно говорить, что участники рынка уже давно готовы к ужесточению монетарной политики, медлит только Федрезерв. Американский регулятор объясняет это необходимостью получения достоверных сигналов о стабильности экономики Соединенных Штатов.

( Читать дальше )

Золото продолжит дешеветь

- 09 октября 2016, 14:52

- |

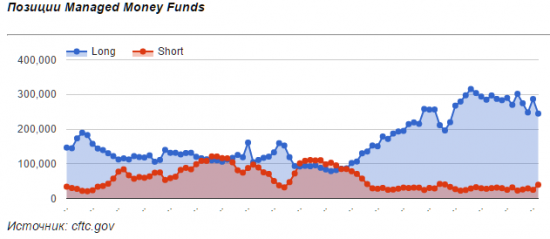

После столь успешного первого полугодия инвесторы предпочитают начать фиксировать прибыль по золоту, цена которого в последние несколько месяцев застыла на уровнях 1320-1360 долларов за тройскую унцию. Однако за прошедшие пять рабочих дней котировки драгоценного металла опустились на 70 долларов или почти на 5%.

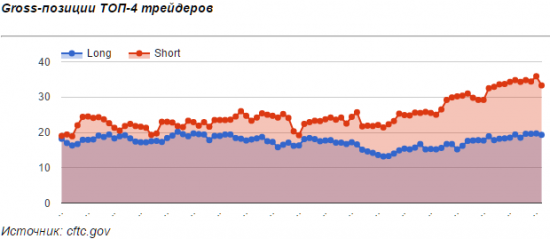

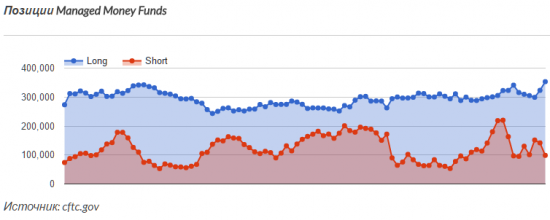

Согласно данным Комиссии по торговле товарными фьючерсами за неделю фонды сбросили около 42 тыс. контрактов. Таким образом, количество длинных позиций опустилось до уровней начала лета и составило 244,6 тыс. контрактов.

( Читать дальше )

В очередь за рублем

- 08 октября 2016, 19:08

- |

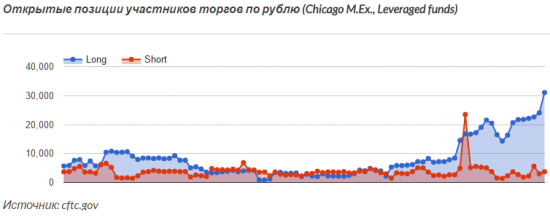

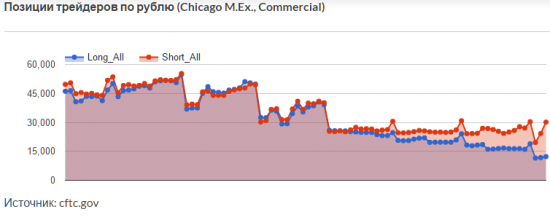

Безоговорочная вера в нашу национальную валюту подтверждается еще и тем, что фонды практически не открывают коротких позиций. Разница между «лонгами» и «шортами» уже более 27 тыс. контрактов, что на 6 тыс. больше, чем неделей ранее.

Однако есть такие, кто предпочитает перестраховаться и зафиксировать текущий курс. Коммерческие участники биржи все больше продают рубль по текущим ценам, таким образом, спред между длинными и короткими позициями находится на историческом максимуме.

( Читать дальше )

Большая нефтяная игра (Отчеты C.O.T)

- 08 октября 2016, 09:05

- |

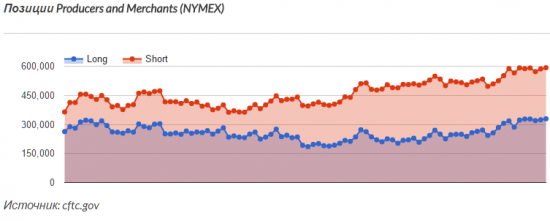

Ростом котировок не применули воспользоваться производители сырья. Вот уже около полутора месяцев они активно фиксируют для себя цены, заключая сделки на будущие поставки, тем самым, хеджирую себя от их снижения.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс