Сергей Пирогов

Какие ещё санкции угрожают России и что это значит для рынков?

- 15 апреля 2022, 13:21

- |

После введения нескольких раундов экономических санкций (здесь есть лог) мы видим следующее:

- эффект их на экономику весьма неприятный (потери ВВП около 15%, повышенная инфляция, проблемы с импортом, замедление развития экономики), но Россия готова с этим жить;

- санкции никак не повлияли на линию поведения России в геополитике, в этом ключе их цель не достигнута, спецоперация продолжается;

- для США и ЕС встал вопрос, что делать дальше.

Параллельно Россия, Индия, Китай и другие страны обсуждают, как можно взаимодействовать. Перестраиваются цепочки сбыта и логистики:

- Например, российская нефть продается со скидкой и перерабатывается в Индии в дизтопливо, которое продается с наценкой в Европу. Или в порту Вентспилса российские нефтепродукты смешивают с другими и продают в такой форме уже не как российский ресурс.

- Обсуждаются варианты торгового сотрудничества в нацвалютах, но здесь есть опасения у той же Индии: ЦБ страны сказал, что не будет способствовать обходу санкций.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 28 )

Почему ЦБ снизил ставку до 17%

- 14 апреля 2022, 10:39

- |

В этой статье разберемся, почему Банк России пошел на такой шаг. Для этого вернемся в конец февраля и посмотрим, с какой целью была повышена ставка до 20%.

Какие две задачи должно было решить повышение ставки:

- Стабилизировать финансовую систему

- Охладить потребительский спрос

По оперативным данным обе цели были достигнуты.

Стабилизация фин. системы: рекордный структурный дефицит ликвидности в 7 трлн руб. в конце февраля сменился профицитом в 617 млрд руб. на 5 апреля. По данным ВТБ, из 3 трлн руб. оттока в наличность в банки вернулось уже более 2 трлн руб. и приток не останавливается.

Охлаждение спроса: по данным Сбериндекса, расходы населения за неделю с 28.03 по 03.04, сократились с пиков в начале марта в 4 раза. Падение наблюдается по всем группам товаров и услуг. За последнюю отчетную неделю расходы меньше, чем были в конце января – начале февраля 2022.

( Читать дальше )

Сезон отчетности: инфляция бьет по чистой прибыли

- 12 апреля 2022, 14:41

- |

В начале прошлого квартала мы сделали обзор, чего ожидать от заключительного квартала 2021 года. Время летит, и на текущий момент все компании, входящие в индекс широкого рынка S&P 500, уже отчитались по итогам 4 кв. 2021 года. Сезон отчетностей в США остается очень горячей темой в связи с тем, что компании продолжили понижать гайденсы и на 1 кв. 2022 года, что вызвано ускоряющейся инфляцией издержек. В связи с этим мы решили разобраться, чего ожидать от наступившего сезона отчетов и на какие сектора сделать упор, чтобы не попасть в рыночный боковик.

В статье мы расскажем, что:

- рост выручки и прибыли уже не удивляют;

- прибыль компаний все также будет под давлением;

- менеджмент рекордно негативно смотрит в будущее;

- рынок по P/E смотрится дорогим и хрупким;

- инвестору стоит обратить внимание на сектор товаров 1-ой необходимости, REIT на жилые дома, сектор телеком-операторов и здравоохранение.

Рост выручки и прибыли не удивляют

Фактическая выручка компаний превзошла консенсус-прогноз на 2,5%, что стало минимальным результатом за последние 6 кварталов. Однако значение показателя все еще выше среднего расхождения. Обычно расхождение между прогнозом и консенсусом составляет около 1%. Более того, около 87,6% компаний отчитались о положительном росте выручки в годовом выражении, что во многом обусловлено двумя немаловажными факторами, которые не повторятся в будущем: эффектом низкой базы 2020 года, а также кульминацией роста экономики США.

( Читать дальше )

Яндекс и Vk: Эффект от ухода иностранных рекламодателей

- 11 апреля 2022, 19:48

- |

Многие иностранных компании заявили о своем уходе или приостановке деятельности (по крайней мере, инвестиционной и рекламной) на российском рынке в связи с событиями в Украине. В их числе PepsiCo, Nestle, Mars Russia, McDonald’s, Procter & Gamble и другие крупнейшие рекламодатели. По различным оценкам, на иностранных рекламодателей приходится примерно треть российского рекламного рынка.

В статье:

- Падение рынка интернет-рекламы может составить 25-50% в 2022 г.;

- Приостановка рекламы в Google и блокировка соц. сетей Meta (признана экстремистской организацией и запрещена на территории России) позволят Яндексу и Vk нарастить долю рынка;

- Рекламные доходы Яндекса и Vk снизятся, но тем не менее покажут динамику сильнее рынка.

Рынок интернет-рекламы может снизиться на 25-50% в 2022 году

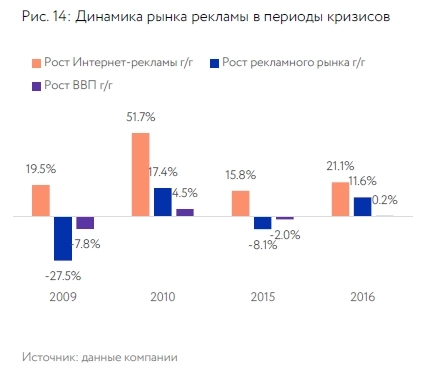

Если посмотреть на то, как чувствовал себя рекламный рынок в предыдущие кризисы, мы увидим, что интернет-реклама показывала рост при падении ВВП и общего рекламного рынка (вкл. Телевидение, радио, прессу и т.д.).

( Читать дальше )

Мысли на тему % ставок

- 11 апреля 2022, 13:59

- |

Ранее на нашем канале мы говорили про то, что считали потенциал роста ОФЗ ограниченным и что вообще им неплохо бы скорректироваться. Снижение доходностей ОФЗ и риторика Центробанка говорит о том, что мы недооценили гибкость ЦБ:

— ставку снизили до 17% уже на прошлой неделе (в целом, действительно, % ставка сейчас не играет роли, как мы отмечали, но обычно ЦБ РФ был крайне консервативен);

— озвучена мягкая риторика, на чем ещё выросли ОФЗ.

Это важные вещи, поэтому попытаюсь их интерпретировать. Действия регулятора говорят нам о том, что ЦБ готов не смотреть сильно на инфляцию, то есть сейчас его приоритет — не цены (которые все равно вырастут из-за проблем с импортом), а производство и занятость, и здесь он играет в связке с Правительством:

— Правительство взяло в пользование сверхдоходы, не направив их ФНБ (100 млрд = субсидии авиаотрасли);

— до 1 трлн ФНБ идет в акции (250 млрд это докапитализация РЖД);

( Читать дальше )

Выше доллар, выше рынок. Ниже доллар = ниже рынок

- 08 апреля 2022, 16:41

- |

Как мы отмечали ранее, рынок сменил фон на негатив. При этом проявился важный аспект:

— санкции режут объемы бизнеса (буквально сегодня мы увидели санкции к АЛРОСА)

— рост доллара = то, что давало потенциал роста прибыли и оценки +100% ряду компаний

По факту же мы столкнулись с избытком долларов на внутреннем рынке, который разбирали вчера на эфире, и доллар в моменте 72-74₽ и может идти и к 65₽ в грядущие недели.

Что из этого следует:

— акции экспортеров падают за долларом

— лучше держатся бизнесы, ориентированные на внутренний рынок

Мы продолжаем придерживаться мнения о том, что со временем спрос на импорт увеличит курс доллара. Но между этим и нынешним состоянием пройдет несколько месяцев.

Инвесторам стоит готовиться к тому, что лето может отметиться снижением акций еще на 8-10% в рублях прежде чем рынок сможет расти.

В сервисе IH мы используем шорт акций через фьючерсы для подстраховки портфелей.

ЦБ снизил ставки до 17%. Ждем комментарий регулятора

DONT WORRY — HOLD STOCKS, BUY DOLLARS (SLOWLY)

Пик по доллару ещё впереди

- 07 апреля 2022, 11:08

- |

Когда рубль стоил 120, многие аналитики говорили о том, что он должен укрепиться, потому что у страны сильный платежный баланс (инвестиционные потоки заморожены, а по внешней торговле профицит). Но рубль уже укрепился со 120 до 83, а ведь баланс продолжает быть профицитным. Продолжая эту логику, неужели стоит ждать укрепления снова и снова?

Практика показывает, что платежный баланс может объяснять краткосрочные отклонения валюты от фундаментально оправданного уровня, но не меняют его. Например, у Ирана, как у экспортоориентированной экономики, резко вырос профицит платежного баланса в 2018 после введения новых санкций. Но риал не укреплялся, а в несколько раз обесценивался.

Я считаю, соотношение валют должно отражать соотношение объемов производства в стране и напечатанной денежной массы. Если говорить о денежной массе, то курс рубля обратно пропорционален скорости печати, а если бы курс валюты от денежной массы не зависел, можно было бы напечатать бесконечное количество рублей, обменять их на доллары и купить все компании в мире. Разумеется, так экономика не работает, поэтому курс валюты будет обесцениваться, если денежная масса будет расти, при прочих равных.

( Читать дальше )

Литиевая лихорадка

- 06 апреля 2022, 20:10

- |

Литий — один из «зеленых» металлов нашей планеты наряду с медью, никелем и кобальтом, которые стоят во главе глобальной электрификации транспорта. Мировое предложение лития было не готово к резкому ускорению производства электрических автомобилей в Китае и ЕС, что повлекло за собой рекордный рост стоимости карбоната лития и гидроксида лития. Мы считаем, что в ближайшей перспективе баланс рынка лития будет сдвинут в сторону дефицита, что поддержит цены на материал вблизи локальных максимумов. В связи с этим мы решили разобраться, как долго может продлиться мировая литиевая лихорадка.

В статье мы расскажем, что:

- основные запасы лития приходятся на Южную Америку;

- литий — это не только «зеленая» энергетика;

- в обозримом будущем будет дефицит;

- рынок лития может выйти в профицит раньше 2024 года;

- есть компании, на кого стоит обратить внимание.

Основные запасы лития приходятся на Южную Америку

Литий добывается из двух источников: это литиевая рапа (соляные озера с низким содержанием лития) и литиевые пегматиты (твердая руда).

( Читать дальше )

Загадка рубля

- 06 апреля 2022, 16:16

- |

Установив мощный режим продажи выручки, Центробанк РФ задал задачку экономистам и инвесторам.

Поскольку введены capital controls (ограничения на движения капитала), а 80% валютной выручки продается, плюс импорт в марте упал на 30%, рубль закономерно укрепился и мало что мешает ему расти дальше.

При этом курс в отсутствие движений капитала не совсем рыночный, и ЦБ может двинуть его куда захочет. Вопрос в том, куда хочет сам ЦБ и что думает население о ценности валюты.

Расшифрую:

1. В моменте рубль крепкий, и это может позволить ЦБ восстановить обрушенные резервы валюты, скупая ее дешево. Также это делает курс выгодным, пока экономика пытается семи правдами и неправдами достать дефицитные компоненты и оборудование (будь доллар по 120, это было бы ещё одной головной болью).

2. С другой стороны, как ни крутись, Правительство РФ, отвечая на вызовы (падение доходов, проблемы отраслей), увеличит расходы и тем самым зальет доп. денег в экономику… которая при этом станет меньше производить (даже пр-во нефти может упасть процентов на 10 в результате эмбарго от Европы).

( Читать дальше )

Фон рынка временно сменился на негатив

- 06 апреля 2022, 11:39

- |

Российский рынок акций хорошо выстрелил, а ОФЗ на мой взгляд вообще сильно перегнали реалии (уйдя по доходностям на 2% ниже разумной траектории снижения % ставок).

Снижение % доходностей и отсутствие санкций запитали рост. Теперь:

— больше банков в SDN

— ВТБ вероятно потребуется докапитализация

— США и Европа пытаются принудить РФ использовать доллары. Это может кончиться дефолтом по евробондам

— готовится новый виток спецоперации на Украине, что катализатор новых санкций. Возможно нефтяное эмбарго со стороны Европы

Что я вижу в этом?

— возможность доллара вырасти (и смягчить снижение акций экспортеров)

— возможность похода РТС на 600 снова

— полезность хеджа. Мы с коллегами начали формировать его пару дней назад

В общем, проблем больше, решений пока не больше, и это повод для рынка в рублях откатиться процентов на 10 прежде, чем мы увидим ММВБ 3000.

PATIENCE

теги блога Сергей Пирогов

- ЕС

- экономика

- boeing

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- S&P500

- S&P500 фьючерс

- sony corporation

- SPO

- Tesla

- Whoosh

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- брокеры

- ВТБ

- Выборы США

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- доллар рубль

- Европа

- золото

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Китай

- ключевая ставка ЦБ РФ

- коронавирус

- лукойл

- льготная ипотека

- М.Видео

- Магнит

- медь

- Мечел

- ММК

- Московская Биржа

- МТС

- налогообложение на рынке ценных бумаг

- натуральный газ

- Нефть

- нлмк

- Новатэк

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- потребительский спрос

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- роснефть

- русал

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на топливо

- экономика России

- экспорт нефти из России

- Яндекс