InveStory

Бредовый дисконт в Роснефти ($ROSN)?

- 06 октября 2022, 13:18

- |

На фоне происходящих событий рынок порой оценивает отдельные акции совершенно неведомым образом.

Взять, например, пару Лукойл ($LKOH) — Роснефть ($ROSN). Большую часть времени акции Роснефти торговались дороже Лукойла, но с конца сентября Роснефть торгуется с нехилым дисконтом. При этом Роснефть уже опубликовала цифры по МСФО за первое полугодие (пусть и в виде отчетности) и вот-вот заплатит дивиденды, а от Лукойла новостей никаких.

Все ждут дивов от Лучка, но учитывая текущую неопределенность, анонсов по этой теме инвесторам возможно придется ждать еще долго.

Недавно в очередной раз купили акции Роснефти по 284 рубля 😎 Подход “лучше синица в руках, чем журавль в небе” сейчас актуален как никогда.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

- комментировать

- 898

- Комментарии ( 4 )

Запад остается не у дел

- 05 октября 2022, 19:27

- |

Как мы и предполагали вчера, ОПЕК все-таки снизит добычу на максимально ожидаемую величину — 2 млн баррелей в сутки.

После:

▪️ санкций против российской нефти;

▪️ ограничения поставок газа в Европу;

▪️ неудачного визита западных чиновников на Ближний Восток

…Запад теперь чувствует совершенно беспомощным. Если по итогам августа в США темп роста инфляции от нефти снизился, то теперь он будет повышаться. Про Европу вообще молчим — теперь придется покупать втридорога не только газ, но и нефть.

Ждем постепенного роста Brent выше $100 в ближайшие недели. Вероятность фактического введения эмбарго против российской нефти снизилась — поэтому российские компании также смогут поучаствовать в нефтяной вечеринке.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

В поисках опоры

- 05 октября 2022, 14:17

- |

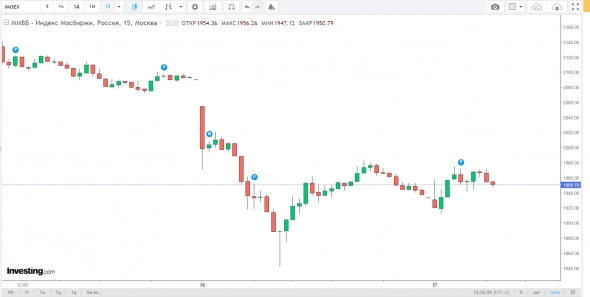

Российский фондовый рынок продолжает болтаться возле уровня 2000 пунктов. Как мы уже отмечали, сейчас нет ни сильно негативных, ни сильно позитивных факторов, которые могли бы увести индекс Мосбиржи вверх или вниз от этого уровня:

▪️ Намечавшийся мини-дивидендный сезон с участием Газпрома ($GAZP) оказался омрачен новыми налогами и взрывами на Северных потоках.

▪️ Эмбарго на нефть скорее всего не будет, но и уже введенные санкции отменять никто не собирается.

▪️ Нефть подорожает, но рост может быть нивелирован дальнейшим укреплением рубля.

Повлиять на текущий расклад могут новости отдельных компаний. Например, давно не слышали новостей от Лукойла ($LKOH), который еще некоторое время назад торговали “под инсайд”, в итоге нереализовавшийся. Внимательно наблюдаем и не расслабляемся — рынок может выйти из боковика быстрее, чем многие успеют среагировать 😎

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

Золото: покупать, держать или "сливать"?

- 04 октября 2022, 18:33

- |

В этом году золото не показывает впечатляющую доходность — но и не показывает разгромно плохую динамику, как некоторые другие классы активов. Остается ли золото актуальным в обозримой перспективе? Давайте разбираться.

Если смотреть динамику с начала года, золото ведет себя лучше чем 1) евро, юань и большинство других валют за исключением доллара США; 2) российские и зарубежные облигации; 3) российский, американский и китайский фондовый рынок.

( Читать дальше )

Полиметалл ($POLY) — менеджмент вспомнил про инвесторов?

- 04 октября 2022, 14:01

- |

Мы всегда относились к российским золотодобытчикам с прагматимзмом — потенциал видим не только в очевидно перспективном Полюсе ($PLZL), но и в Полиметалле ($POLY). Однако из-за обширной недосказанности по ключевым аспектам (например, будет ли раздел бизнеса) инвесторы загнали акции Полиметалла на новые минимумы.

Однако за последние пару дней акции сделали почти +16%. Общий фон — предложение спикера Совфеда Валентины Матвиенко о вложении финансовых резервов РФ в золото. Предложение разумное, особенно на фоне того, что большинство валют стремительно слабеют к доллару (золото тоже, но в сильно меньшей степени).

Но на этом новости не заканчиваются. Менеджмент Полиметалла впервые за долгое время прояснил важные моменты:

▪️ Разделять бизнес пока не будут;

▪️ Компания планирует перейти в дружественную РФ юрисдикцию;

▪️ Сохранение листинга на Московской бирже — в приоритете.

Если менеджмент продолжит держать связь с инвесторами и действовать в их интересах — даже несмотря на посредственные финрезультаты потенциал восстановления в Полиметалле сохраняется немалый.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

Главные события недели на фондовом рынке

- 03 октября 2022, 12:04

- |

Заседание ОПЕК+ 05 октября. Различные «инсайды» говорят о том, что члены картеля планируют сократить добычу на 1 млн. бар.+. Вместе с сокращением продаж из гос резервов США («SPR»), выглядит хорошо для цен на нефть 📈 На прошедшей неделе была возможность начать покупки по «хорошим ценам» нефтянку США.

( Читать дальше )

ТОП-10 АКЦИЙ РФ - КАКИЕ АКЦИИ ПОКУПАТЬ СЕЙЧАС? Точки входа!

- 02 октября 2022, 15:47

- |

Новое видео — российские компании, валюта. По технике — точки входа, уровни поддержки и сопротивления. Что покупать сейчас?

• АФК Система

• Акрон

• Мечел

• Распадская

• МТС

• Самолёт

• Банк БСП

• МКБ

• ИнтерРАО

• Магнит

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

Новые санкции: запретят ли торговать долларами?

- 27 сентября 2022, 21:56

- |

Уже совсем скоро Запад может объявить о новых санкциях в отношении России. Стоит ли ожидать нового удара для банковского сектора и ограничений на биржевую торговлю долларами? Давайте разбираться.

Скрытая угрозаВ свете очередного геополитического обострения Мосбиржа и ее дочерние структуры начали активно готовиться к потенциальным санкциям против всей основной финансовой и биржевой инфраструктуры РФ. Наиболее жестким сценарием эксперты считают санкции против Национального клирингого центра, или НКЦ.

В таком случае биржевая торговля долларами и евро будет остановлена полностью, а для инвесторов останется возможность инвестировать только в валюты «дружественных» стран.

Желаемый и реальный курсНесмотря на неблагоприятный геополитический фон, рубль к доллару продолжает оставаться исключительно крепким.

( Читать дальше )

Ситуация на рынке 27.09.2022

- 27 сентября 2022, 12:28

- |

Медвежий рынок в США и РФ продолжается. Индекс Мосбиржи закрылся ниже 1940 пунктов — сигнал, намекающий на возможность дальнейшего падения. На открытии сейчас увидели отскок, но в устойчивое движение вверх этот импульс пока не трансформировался.

Раньше октября рассчитывать на стабилизацию вряд ли приходится — сохраняется интрига относительно того, с каким именно посланием Путин обратится к парламенту 30 сентября (судя по утечкам). Также остается неясной реакция Запада на референдумы: все чувствительные санкции уже действуют, поэтому ждем что-нибудь из разряда «неприятно, некомфортно, но жить можно».

Также 30 сентября состоится внеочередное собрание акционеров Газпрома, на повестке которого будут промежуточные дивиденды за первое полугодие. Утвердят ли или увидим т.н «Кидок 2.0» на фоне мобилизации? Посмотрим.

Тем временем фьючерсы на американские индексы показывают небольшой отскок, но ситуация тем не менее остается крайне хрупкой. Начали постепенно докупать акции в наш Value-портфель. Продолжаем ожидать среднесрочный уровень S&P500 в районе 3200-3300 пунктов. Краткосрочно можем увидеть отскок вверх после большой квартальной экспирации опционов, которое аналогично состоится 30 сентября.

Рынок на 23.09

- 23 сентября 2022, 12:14

- |

Доброе утро, Инвесторы!

По итогам первого часа торгов Мосбиржа снижается на ~2%, и тут уже дело может быть не столько в «мобилизационном» факторе, сколько в снижении цен на нефть. Brent торгуется ниже $90, и с большим трудом пытается удержаться на отметке $89.

С одной стороны, у участников рынка нарастает страх относительно перспектив глобальной экономики. С другой стороны, индекс доллара DXY на экстремально высоком уровне 111.8 пунктов — и тренд на усиление американской валюты сохраняется. В итоге это напрямую давит на котировки нефти и косвенно — на российский рынок.

На американском рынке тоже всё неладно — фьючерсы S&P500 ушли ниже 3750 пнуктов, в то время как месяц назад индекс был 4300. Мы планомерно приближаемся к уровням, когда можно делать покупки на долгосрок по действительно отличным ценам. Как обычно, покупать/докупать будем лесенкой, усредняя позицию.

Всем отличного настроения! 🔥

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

теги блога InveStory

- brent

- ipo

- IPO 2024

- Ozon

- S&P500

- Акции

- акции роста

- Акции РФ

- акции США

- аналитика

- банки

- банковский сектор

- биржа

- валюта

- газ

- Газпром

- ГМК НорНикель

- дивиденды

- доллар

- доллар рубль

- Евротранс

- золото

- инвестидеи

- Инвестиции

- инвестиции в недвижимость

- инфляция

- инфляция в России

- инфляция в США

- исследование рынка

- китай

- китайские акции

- ключевая процентная ставка

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- криптовалюта

- Лукойл

- металлурги

- металлургический сектор

- мнение по рынку

- МосБиржа

- мтс

- недвижимость

- нефтегаз

- нефтегазовый сектор

- нефть

- нефть Brent

- НЛМК

- Новатэк

- новости

- новости компаний

- новости недели

- норникель

- обзор компании

- обзор рынка

- Облигации

- ОГК-2

- опек

- отчетность

- Пауэлл

- Полиметалл

- полупроводники

- полюс

- Полюс Золото

- Прогноз

- прогноз по акциям

- прогнозы

- редомициляция

- Ритейл

- рубль

- рынок

- рынок акций РФ

- самолет

- санкции

- сбер

- Сбербанк

- Северсталь

- Сигналы

- сургут преф

- Сургутнефтегаз

- сша

- сырьё

- технологические компании

- Тинькофф

- трамп

- трейдинг

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок РФ

- форекс

- фрс

- фьючерс mix

- цб рф

- экономика

- экономика России

- юань рубль

- ЮГК Южуралзолото

- Яндекс